В условиях повышенной макроэкономической неопределённости капитал банка выступает ключевым индикатором устойчивости кредитной организации. Его достаточность определяет способность финансового института выполнять обязательства перед контрагентами, оптимизировать непредвиденные убытки и поддерживать непрерывность операций. Настоящая статья предлагает системный взгляд на эволюцию понятия капитала, его структурные компоненты и актуальные механизмы регулирования в российской практике.

Капитал банка — не просто сумма собственных средств, а многофункциональный ресурс, выполняющий следующие роли:

- защитная — амортизация операционных и кредитных рисков;

- операционная — финансирование долгосрочных активов и инноваций;

- репутационная — сигнал рынку о финансовой дисциплине;

- регулятивная — соблюдение пруденциальных нормативов.

Банковский капитал имеет двойственную природу: с одной стороны, он служит «подушкой безопасности», с другой — инструментом расширения кредитного портфеля.

Достаточность капитала: нормативы и практика

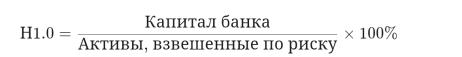

Ключевой показатель — норматив Н1.0, рассчитываемый как:

Требования ЦБ РФ:

минимальное значение — 8 %;

для системно значимых банков — на 0,5–2,5 % выше;

антициклическая надбавка (варьируется в зависимости от фазы кредитного цикла).

Проблемы реализации:

сложность корректной оценки риска активов;

манипуляции с классификацией инструментов капитала;

влияние валютных колебаний на стоимость субординированных обязательств.

Современные вызовы регулирования

А. Геополитические риски

Санкционные ограничения сокращают доступ к международным источникам капитала, вынуждая банки:

- наращивать рублёвую капитализацию;

- искать альтернативные механизмы субординированного финансирования.

Б. Цифровизация

Рост ИТ‑расходов и киберрисков требует:

- увеличения резервов на технологические проекты;

- учёта нематериальных активов в структуре капитала (с ограничениями).

В. ESG‑трансформация

Внедрение «зелёных» стандартов влечёт:

- переоценку кредитных портфелей с учётом экологических рисков;

- корректировку надбавок к капиталу для «коричневых» отраслей.

Стратегии укрепления капитала

На фоне ужесточения требований банки применяют:

- Оптимизацию резервов — пересмотр методик оценки кредитных рисков. Оптимизация резервов — наиболее «быстрый» инструмент, но его эффективность напрямую зависит от зрелости риск‑менеджмента. Банки с развитой аналитической базой (например, системно значимые) получают преимущество, тогда как региональные игроки рискуют столкнуться с ошибками калибровки моделей.

- Реструктуризацию активов — продажу непрофильных вложений.

- Привлечение стратегического инвестора — размещение акций среди институциональных игроков.

- Использование государственных программ — докапитализация через ОФЗ или субординированные займы от ВЭБ.РФ.Государственные программы — критически важный инструмент в условиях шоков (санкции, кризис ликвидности). Однако их стоит рассматривать как временную меру, а не основу долгосрочной стратеги

Заключение

Исследование сущности, структуры и современных регуляторных вызовов, связанных с капиталом банка, позволяет прийти к осмысленному выводу: капитал — это не просто арифметическая сумма собственных средств кредитной организации, а живой механизм, обеспечивающий её жизнеспособность в условиях постоянно меняющейся экономической среды. Он выступает одновременно и фундаментом устойчивости, и инструментом стратегического маневрирования, и индикатором доверия со стороны рыночных участников.

В своей сущности капитал банка реализует сложный баланс функций. С одной стороны, он служит защитным буфером, поглощая убытки от реализации кредитных, операционных и рыночных рисков. С другой — выступает ресурсом для развития, позволяя финансировать новые направления бизнеса и технологические трансформации. Не менее важна его репутационная роль: достаточный и качественный капитал сигнализирует инвесторам, вкладчикам и контрагентам о надёжности банка, формируя основу долгосрочного партнёрства. Наконец, в условиях жёсткого регулирования капитал становится инструментом соблюдения внешних требований — от нормативов ЦБ РФ до международных стандартов Базельского комитета.

Перспективы развития капитала банка лежат на пересечении трёх трендов. Во‑первых, это цифровизация риск‑менеджмента: использование искусственного интеллекта для автоматизации расчётов резервов и сценарного анализа позволит повысить точность и оперативность решений. Во‑вторых, растёт значимость ESG‑капитала — включение экологических и социальных рисков в нормативы потребует от банков пересмотра подходов к оценке заёмщиков и формированию резервов. В‑третьих, ключевым станет поиск новых источников капитала — от развития рынка субординированных облигаций до интеграции в глобальные механизмы «зелёного» финансирования.

Литература:

- Федеральный закон от 10.07.2002 № 86‑ФЗ «О Центральном банке Российской Федерации (Банке России)». — М.: Собрание законодательства РФ, 2002, № 28, ст. 2790 (с изм. и доп. на 2025 г.).

- Федеральный закон от 02.12.1990 № 395‑1 «О банках и банковской деятельности». — М.: Собрание законодательства РФ, 1996, № 6, ст. 492 (с изм. и доп. на 2025 г.).

- Bank, for International Settlements (BIS) Basel III: A global regulatory framework for more resilient banks and banking systems / for International Settlements (BIS) Bank. — Текст: электронный // bis.org: [сайт]. (дата обращения: 26.01.2026).

- European, Parliament and Council Regulation (EU) No 575/2013 of the European Parliament and of the Council on prudential requirements for credit institutions and investment firms / Parliament and Council European. — Текст: электронный // europa.eu: [сайт]. (дата обращения: 26.01.2026).

- Анализ и диагностика финансово-хозяйственной деятельности предприятия: учебник / под ред. А. П. Гарнова. — Москва: ИНФРА-М, 2022. — 366 с.

- Чеботарёва, Г. С. Организация деятельности коммерческого банка: учебное пособие / Г. С. Чеботарёва. — Екатеринбург: Изд-во Урал. ун-та, 2018. — 120 с. — Текст: непосредственный.

- Банк и банковские операции: учебник для студентов, обучающихся по направлению «Экономика» (степень — бакалавр) и специальности/профилю «Финансы и кредит» / О. И. Лаврушин, И. В. Ларионова, Р. Г. Ольхова [и др.]; под ред. О. И. Лаврушина.

- Деньги, кредит, банки: Денежный и кредитный рынки: учебник для вузов / Г. А. Аболихина, М. А. Абрамова, Л. С. Александрова [и др.]; под ред. М. А. Абрамовой, Л. С. Александровой. — 3-е изд., испр. И доп. — Москва: Юрайт, 2023. — 425 с.