В статье рассматривается система внутреннего контроля коммерческого банка и указывается на то, что она выступает инструментом, который направлен на стабильную работу кредитной организации, сокращению рисков и их профилактики, а значит и на укрепление экономической безопасности. Автором показаны цели, функции и процедуры внутреннего контроля в банке. Указано на то, что функционирует внутренний контроль исключительно в рамках банковского менеджмента.

Ключевые слова: коммерческий банк, экономическая безопасность, контрольный блок, система внутреннего контроля, банковский менеджмент, риски, система внутреннего аудита.

Современные организации, осуществляющие свою деятельность в Российской Федерации, работают в беспрецедентных условиях, связанных с пакетом санкций против нашей страны со стороны недружественных государств. Сложная геополитическая обстановка, постпандемийный период коронавируса легли тяжелым бременем на все отрасли экономики, и в первую очередь, на банковский сектор. Сегодня коммерческие банки, являясь неотъемлемой частью финансовой системы России, вынуждены работать в условиях повышенной угрозы экономической безопасности.

Отключение от платежной системы SWIFT, запрет на транзакции со странами Ближнего и Дальнего зарубежья, блокировка международных пластиковых карт, и наконец, внесение значительного количества российских коммерческих банков в санкционные списки, не смогли подорвать их экономическую безопасность. Более того, банки продолжают кредитование как юридических, так и физических лиц, инвестируя денежные средства в различные отрасли экономики, сохраняя сбережения хозяйствующих субъектов и домохозяйств, т. е. выполняют свою основную социальную функцию по дальнейшему развитию кредитно-денежных отношений [8, с.3]. Это стало возможным благодаря эффективной деятельности более чем 300 коммерческих банков, в которых одним из ключевых факторов экономической безопасности выступает организация и осуществление внутреннего контроля.

Как отмечает ряд авторов, суть экономической безопасности коммерческих банков состоит в достижении таких условий деятельности, которые бы обеспечили стабильность, устойчивость их развития вне зависимости от внутренних и внешних угроз [11, с.17]. Банковская отрасль в целом, а, следовательно, и коммерческие банки подвержены многочисленным угрозам, в том числе и рискам [5], классификация которых представлена на рис.1.:

![Общепринятая классификация банковских рисков. Источник: составлено автором по [5]](https://articles-static-cdn.moluch.org/articles/j/114986/images/114986.001.png)

Рис. 1. Общепринятая классификация банковских рисков. Источник: составлено автором по [5]

Регуляторный риск связан с тем, что мегарегулятор в лице Центрального Банка России (далее — ЦБ РФ) определяет основные требования к деятельности коммерческих банков в части их уставного капитала, наличия суммы страховых резервов, правил осуществления кредитных операций и т. п., осуществляя надзор за их выполнением.

Стратегический риск обусловлен дефектами развития банка, среди которых могут быть узкий спектр предоставления юридическим и физическим лицам банковских услуг и продуктов. Отсутствие должного перспективного планирования, мероприятий по повышению конкуренции с целью привлечения новых клиентов и как результат не эффективная деятельность, ведущая либо к отзыву лицензии, либо слиянию с более сильной банковской структурой.

Риск ликвидности связан с возможностью потери банком выполнять собственные платежные обязательства. И здесь присутствуют риски, как недостаточной ликвидности, так и её избыточности, снижающей прибыльность банка, из-за того, что большая величина неиспользованных резервов, ведет к сокращению денежных средств, необходимых для активных операций.

К следующему уровню рисков относятся рыночный, правовой, операционный и кредитные виды рисков. Рыночный риск для банков связан с негативными последствиями, возникающими на финансовом рынке, которые могут привести к реальным потерям в виде снижения прибыли и доходности. Это может произойти под воздействием колебаний курса валют, процентных ставок, изменения ставки дисконтирования и т. п.

Правовой риск возникает в случае, если коммерческие банки нарушают требования нормативно-правовых актов ЦБ РФ, правила ведения внутренней документации, связанной с заключением договоров и иных сделок, которые в дальнейшем будут представлять для них реальную угрозу финансовых потерь.

Операционный риск рассматривается как риск возникновения прямых и непрямых потерь в результате несовершенства или ошибочных внутренних процессов кредитной организации, действий персонала и иных лиц, сбоев и недостатков информационных, технологических и иных систем, а также в результате внешних событий.

Довольно часто отмечается сезонный рост операционных расходов коммерческих банков, Например, их прибыль сократилась в четвертом квартале 2023 года до 985 млрд руб., +188 млрд руб., +24 %, за счет увеличения расходов на персонал (+62 млрд руб., +16 %), связанных с выплатой вознаграждений по итогам года, а также ростом маркетинговых расходов (+30 млрд руб., +43 %), в т. ч. на предновогодние предложения для клиентов [20, с.6].

Отметим, что частью операционного риска выступает правовой риск, риск информационной безопасности (включая киберриск) и риск информационных систем [3].

Кредитный риск возникает в связи с тем, что заемщики в срок не возвращают предоставленные банкам ссуды и займы [7, с.43]. Особенно это касается потребительских кредитов. В связи с чем, с 2023 года на финансовом рынке используется новый инструмент ЦБ РФ, призванный ограничить рост рисков закредитованности населения, — это макропруденциальные лимиты (далее –МПЛ), подразумевающие количественные ограничения на выдачу кредитов заемщикам, имеющим высокую долговую нагрузку.

К концу 2023 года потребительское кредитование сократилось на 2 %, это сумма свыше 250 млрд. руб. [20, с.7]. Однако, некоторые банки все-таки продолжают рискованное кредитование, заканчивающиеся для них значительными потерями и убытками.

Инструментом борьбы с рисками в коммерческих банках выступает внутренний контроль. Однако, система внутреннего контроля не только управляет рисками, минимизирую их, но и признана следить за отклонениями от установленных правил и искажений в отчетных документах.

Интегрированная структура внутреннего контроля функционирует на основе концепции риск-менеджмента, разработанной COSO и рекомендованной Министерством финансов РФ [10, с.61].

Для справки: The Committee of Sponsoring Organizations of the Treadway Commission (COSO) дословный перевод с английского Комитет организаций-спонсоров Комиссии Тредвея — это американская структура. В её состав входили внутренние аудиторы, финансовые менеджеры, иные группы специалистов, изучившие в конце 80-х гг. ХХ столетия, причины краха финансовых институтов в стране и рекомендовали спонсирующим организациям разработать интегрированное руководство по внутреннему контролю. Для реализации этой рекомендации был создан COSO комитет [14].

Модели риска и контроля, предложенные COSO, послужили основой для ряда других моделей риска и контроля, разработанных в других странах организациями, в том числе и в РФ.

В одном из Положений ЦБ РФ № 242-П представлено определение системы внутреннего контроля (далее — СВК) как совокупность органов управления и направлений внутреннего контроля, обеспечивающая соблюдение порядка осуществления и достижения целей, установленных российских законодательством, указанным документом, учредительными и внутренними документами кредитной организации [2].

Цели СВК обозначены как обеспечение следующих действий:

– эффективности и результативности финансово-хозяйственной деятельности в процессе совершения банковских операций, иных сделок, эффективности управления активами и пассивами, включая сохранность активов, управления рисками;

– полноты, достоверности, объективности и своевременности составления и представления всех видов отчетности для заинтересованных пользователей, защищенности интересов (целей) кредитной организации в информационном пространстве;

– соблюдения положений нормативно-правовых актов иных стандартов профессиональных участников финансового рынка, учредительных и внутренних документов кредитной организации;

– недопущение участия кредитной организации в противоправной деятельности (отмывании доходов, финансировании терроризма).

Безопасность коммерческого банка достигается путем решения перечисленных целей, коррелирующихся с процедурами СВК и включающими в себя следующий арсенал действия (рис.2):

![Перечень процедур внутреннего контроля коммерческого банка [6, c. 786]](https://articles-static-cdn.moluch.org/articles/j/114986/images/114986.002.png)

Рис. 2. Перечень процедур внутреннего контроля коммерческого банка [6, c. 786]

Очевидно, что стабильность организации движения кредитно-денежных ресурсов в банках достигается посредством структурной концепции в менеджменте кредитной организации, где выделяется отдельный контрольный блок [12, с.43], включающий в себя, в т. ч. систему внутреннего контроля (рис. 3).

![Управленческая структура коммерческого банка [12, c. 43]](https://articles-static-cdn.moluch.org/articles/j/114986/images/114986.003.png)

Рис. 3. Управленческая структура коммерческого банка [12, c. 43]

На рис. 3 пунктиром отмечены различные блоки управления:

– первый блок — это администрация банка в лице Совета директоров во главе с Председателем. Сюда же входит и Совет директоров, и его аппарат.

– второй блок функциональный — контрольный блок — это единственный блок, который подчиняется напрямую совету директоров с выходом на акционеров коммерческого банка.

– в состав третьего, операционного блока входят менеджеры банка, обслуживающие как корпоративных клиентов, так и физических лиц, из числа клиентов. Второй и третий блоки линейно подчиняются исполнительным органам управления банка.

Суть структурной концепции управления коммерческим банком предполагает сведение всех контрольных служб в единый контрольный блок, который замыкается на совете директоров. И управлять контрольным блоком коммерческого банка, по мнению ряда авторов, должна служба управления стратегией (рис. 4).

![Структурный состав контрольного блока коммерческого банка [12, c. 44]](https://articles-static-cdn.moluch.org/articles/j/114986/images/114986.004.png)

Рис. 4. Структурный состав контрольного блока коммерческого банка [12, c. 44]

Линейные блоки банка — блоки «МСБ (малый и средний бизнес)», «Крупный бизнес», «Розничный бизнес (физлица)» и «Финансовые институты» линейно подчиняются исполнительным органам управления банка.

Блок «Финтех» или «Финансовые технологии» — блок, как и другие линейные блоки, замыкается на исполнительные органы управления банка, отражаясь в прямоугольнике «Блоки — второй уровень»;

В состав контрольного блока коммерческого банка входят следующие структуры:

– служба управления стратегией (СУС) в лице головной координирующая службы контрольного блока банка. Её функции — это общий стратегический контроль за работой и развитием банка, в т. ч. оценка и управление стратегическим риском, а также стратегический контроль за всеми параметрами развития банка; координация работы остальных служб контрольного блока банка;

– служба по управлению рисками (СУР) банка, её основная функция — это оценка и управление рисками, возникающими в ходе операционной и кредитной деятельности;

– служба внутреннего аудита (СВА) основной функцией является аудит эффективности бизнес-процессов банка;

– служба внутреннего контроля (СВК), её функционал — это внутренний контроль соответствия бизнес-процессов банка действующему законодательству и внутренним нормативно-правовым актам;

– служба противодействия отмыванию денег и финансированию терроризма (ПОД/ФТ) в функции, которой входит контроль соответствия банковских операций законодательству в указанной сфере;

– служба безопасности (СБ) — одна из служб контрольного блока банка, в функции которой входят контроль периметра банка и физическая проверка залогов.

СВК в коммерческом банке предполагает организацию взаимодействия контрольного блока, исходя из функционала всех служб, образуя, таким образом, эффективный механизм противодействия экономической безопасности (рис.5):

![Направления взаимодействия контрольного блока внутри структуры коммерческого банка [12, c. 45]](https://articles-static-cdn.moluch.org/articles/j/114986/images/114986.005.png)

Рис. 5. Направления взаимодействия контрольного блока внутри структуры коммерческого банка [12, c. 45]

Заметим, что рассмотренная выше СВК более характерна для крупных коммерческих банков с государственным участием типа ПАО «Сбербанк России», ПАО Банк ВТБ, АО «Россельхозбанк», ПАО «Промсвязьбанк», АО «Альфа-Банк» [15], в отношении менее крупных кредитных учреждений нет смысла говорить о контрольном блоке. Например, в Банке «Зенит» (далее — Банк) система внутреннего контроля представлена следующими структурами [19]:

– органы управления Банка (Общее собрание акционеров, Совет директоров Банка, Председатель Правления Банка и Правление Банка);

– ревизионная комиссия;

– главный бухгалтер Банка (его заместители);

– руководители и главные бухгалтеры филиалов Банка (их заместители);

– служба внутреннего аудита;

– служба внутреннего контроля;

– департамент кибербезопасности;

– управление комплаенс;

– контролер профессионального участника рынка ценных бумаг;

– департамент финансового мониторинга.

Контроль за финансово-хозяйственной деятельностью Банка осуществляет избираемая Общим собранием акционеров Ревизионная комиссия Банка. Для проверки и подтверждения правильности годовой бухгалтерской отчетности Банк ежегодно привлекает внешнюю профессиональную аудиторскую организацию, не связанную имущественными интересами с Банком или его акционерами. Для проверки годовой консолидированной финансовой отчетности, подготовленной в соответствии с Международными стандартами финансовой отчетности (далее — МСФО), Банк приглашает независимого аудитора международной отчетности.

В политике внутреннего контроля ПАО КБ «Центр-инвест» указана следующая организационная структура СВК (рис.6):

![Организационная структура СВК ПАО КБ «Центр-Инвест» [13]](https://articles-static-cdn.moluch.org/articles/j/114986/images/114986.006.jpg)

Рис. 5. Организационная структура СВК ПАО КБ «Центр-Инвест» [13]

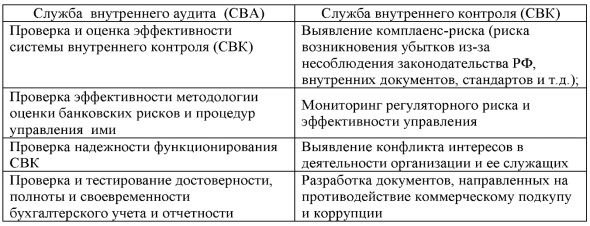

Несмотря на то, что документ «Политика внутреннего контроля ПАО КБ «Центр-инвест» заявлен как нормативно-правовой акт, касающийся СВК, фактически его компетенции, кроме управленческого состава исполняет Служба внутреннего аудита. А между тем имеются различия между СВК и СВА, которые определяются их функциями (табл.1);

Таблица 1

Сравнительная характеристика функций СВК и СВА [13]

Заметим, что СВК осуществляет свою деятельность в банках на постоянной основе. А в кредитных организациях, входящих в группу, допускается передача отдельных функций СВА аналогичной службе другой кредитной организации. На головной банк возлагается обязанность по обеспечению единства подходов к организации внутреннего контроля в кредитных организациях, являющихся членами банковской группы [18].

ЦБ РФ проводит оценку качества СВК на основании оценки выполнения установленных требований, в т. ч. с учетом результатов проведенных проверок.

Кредитные организации, не соответствующие хотя бы одному из критериев, установленных п. 7 ч.1 ст. 76 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» речь идет о размере активов банка, могут не создавать отдельное структурное подразделение по внутреннему аудиту и отдельное структурное подразделение по внутреннему контролю [1].

В этом случае предусмотренные Положением ЦБ РФ от 16.12. 2003 года № 242-П функции (права и обязанности) СВА и СВК выполняются руководителем службы внутреннего аудита и руководителем службы внутреннего контроля соответственно [4].

В отличие от внутреннего аудита внутренний контроль направлен в первую очередь на эффективность разработанной банком системы управления рисками (СУР). Механизмы внутреннего контроля не регламентированы и не контролируются надзорными органами. Банк сам разрабатывает и утверждает процедуру внутреннего контроля рисков. Внутренний контроль СУР, как правило, осуществляется представителем вышестоящего департамента (отдела) контроля рисков.

Внутренний контроль СУР является эффективным способом предотвращения риска и укрепления экономической безопасности банка и реализуется путем [17]:

– мониторинга и оценки эффективности политики управления рисками;

– расследования причин возникновения убытков, фактов наступления событий или обстоятельств, приводящих к убыткам, в том числе в ходе проведения мониторинга системы внутреннего контроля;

– участия в разработке предложений и мероприятий по оптимизации бизнес-процессов и внутрибанковских процедур с целью минимизации рисков;

– контроля за рисками новых продуктов и совершением рисковых сделок (включает в себя оценку рисков и разработку эффективных контрольных мер в отношении всех нововведений, производимых банком,

– изменение структуры и процедур, внедрение новых услуг и технологий, освоение новых направлений деятельности на этапе их разработки).

Благодаря деятельности в рамках системы внутреннего контроля достигается не только управление рисками, но их профилактика, что ведет к стабильности банка, являющейся фундаментом его экономической безопасности и атмосфере доверия к финансовой системе государства в целом.

Деятельность по осуществлению контроля должна быть составной частью повседневной деятельности банка. Для эффективной системы внутреннего контроля требуется установление надлежащей структуры контроля в сочетании с определением соответствующих мер на каждом уровне операционной деятельности [6, c.788].

Однако, не всегда в коммерческих банках в достаточной степени отработан механизм СВК, а это уже реальная угроза для его положения на финансовом рынке. Стоимость эффективного банковского контроля достаточно высока, но за его отсутствие приходится платить еще более высокую цену.

Н. И. Рюмшиной указан ряд проблем внутрибанковского контроля [16, с.4], которые не утратили своей актуальности и в наши дни (рис.6):

![Проблемы внутрибанковского контроля [16, c. 4]](https://articles-static-cdn.moluch.org/articles/j/114986/images/114986.008.png)

Рис. 6. Проблемы внутрибанковского контроля [16, c. 4]

Деятельность службы внутреннего контроля следует считать действенной только в том случае, когда будут сведены до минимума проблемы СВК и все без исключения специалисты банка будут в нем заинтересованы, отдавая себе отчет в том, что именно благодаря контрольным мероприятиям имеется возможность кредитной организации получать прибыль, а сотрудникам материальное вознаграждение.

Ближайшие задачи, которые мы видим для улучшения эффективности работы коммерческих банков и укрепления их экономической безопасности — это дальнейшее совершенствование системы внутреннего контроля путем реализации намеченной стратегии, постоянного повышения профессионального уровня представителей СВК и поддержание деловых контактов с внешними аудиторскими компаниями.

Литература:

- Федеральный закон от 10.07.2002 № 86-ФЗ (в ред. от 04.08.2023) «О Центральном банке Российской Федерации (Банке России)» — URL: https://www.consultant.ru/document/cons_doc_LAW_37570/

- Положение Банка России от 16.12.2003 № 242-П (ред. от 15.11.2023) «Об организации внутреннего контроля в кредитных организациях и банковских группах» (Зарегистрировано в Минюсте России 27.01.2004 N 5489) — URL: https://www.consultant.ru/document/cons_doc_LAW_46304/

- Положение Банка России от 08.04.2020 № 716-П (ред. от 25.03.2022) «О требованиях к системе управления операционным риском в кредитной организации и банковской группе» (с изм. и доп., вступ. в силу с 01.01.2023) — URL: https://www.consultant.ru/document/cons_doc_LAW_355380/

- Указание Банка России от 24.04.2014 № 3241-У «О внесении изменений в Положение Банка России от 16 декабря 2003 года № 242-П «Об организации внутреннего контроля в кредитных организациях и банковских группах» (Зарегистрировано в Минюсте России 30.06.2014 № 32913).– URL: https://www.consultant.ru/document/cons_doc_LAW_165463/

- Указание Банка России от 15.04.2015 № 3624-У (ред. от 06.10.2023) «О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы» (вместе с «Требованиями к организации процедур управления отдельными видами рисков») (Зарегистрировано в Минюсте России 26.05.2015 № 37388). — URL: https://www.consultant.ru/document/cons_doc_LAW_180268/

- Барахоева, М. С. Внутренний контроль в банке: современные проблемы / М. С. Барахоева // Управленческий учет. — 2022. — № 10 — С.786–790.

- Глазкова, Г. В. Оценка кредитного риска при аудите отчетности коммерческого банка /Г. В. Глазкова, Л. А. Ханова // Аудитор.- 2022.- № 1. — С. 42–48.

- Годовой отчет Банка России за 2022 год. — М.; ЦБ России, 2023. — 336 с.

- Кидяева, А. Ю. Система внутреннего контроля в коммерческих банках / А. Ю. Кидяева, О. В. Курныкина // Экономика и бизнес: теория и практика. 2017 — URL: https://cyberleninka.ru/article/n/sistema-vnutrennego-kontrolya-v-kommercheskih-bankah

- Кондрашова, Н. Г. Риск-ориентированный внутренний контроль: практическая реализация / Н. Г. Кондрашова; рец. А. А. Савина // Аудит и финансовый анализ. — 2019. — № 2. — С. 60–64.

- Мамаева, Л. Н. Экономическая безопасность коммерческих банков /Л. Н. Мамаева, М. Ю. Куприянова, Ю. И. Слепенкова // Экономическая безопасность и качество. — 2019. — № 4 (37). — С. 16–19.

- Пашков, Р. Структурная концепция управления банком / Р. Пашков, Ю. Юденков // Бухгалтерия и банки. — 2018. — № 12. — С. 40–46.

- Политика внутреннего контроля ПАО КБ «Центр-Инвест». — URL: https://www.centrinvest.ru/files/about/pdf/Internal_control_policy_2021.pdf

- Риск и контроль (модель COSO). — URL: https://www.iia-ru.ru/inner_auditor/publications/articles/upravlenie-riskami/r-giniyatov-risk-i-kontrol-model-coso-/

- Руднева Е. Государственные банки / Е.Руднева. — URL: https://www.banki.ru/wikibank/gosudarstvennyj_bank/

- Рюмшина, Н. И. Основные проблемы внутреннего контроля в банках / Н. И. Рюмшина // Аудит и финансовый анализ. — 2012. — № 1 — С.2–5.

- Рязанова О. А. Система внутреннего контроля в коммерческих банках: сущность, функции и основные компоненты / О. А. Рязанова, Т. А. Бабикова // Электронный научный журнал «Вектор экономики». -2021.- № 4. — URL: http://www.vectoreconomy.ru/images/publications/2021

- Справочная информация: Правовой календарь на III квартал 2014 года. — URL: https://www.consultant.ru/document/cons_doc_LAW_164875/e7c2f32842966f5afeba0e3da19d9515a8cdb4a8/

- Управление. Внутренний контроль. — URL: https://www.zenit.ru/bank/management/internal-control/

- IV квартал 2023 года. Банковский сектор. Аналитический обзор Март 2024. — 36 с.