В настоящих условиях одной из важнейших характеристик финансового состояния хозяйствующих субъектов является их финансовая устойчивость.

Очевидно, что для создания эффективной системы управления финансами предприятий и организаций большое значение имеют методы их оценки, в том числе и методы оценки финансовой устойчивости, которые четко и детально определяют финансовое состояние хозяйствующих субъектов с учетом действующего законодательства, внутренних и внешних факторов.

В настоящее время в мире происходят постоянные изменения методов, и проблематика данного исследования по-прежнему несет актуальный характер.

Анализируя множество литературы, мы пришли к мнению, что финансовая устойчивость — это комплексное понятие, означающее такое состояние финансовых ресурсов предприятия, их распределение и использование, которое гарантирует и обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платёжеспособности и кредитоспособности в условиях допустимого уровня риска.

Несмотря на кажущуюся простоту задачи количественного оценивания финансовой устойчивости предприятия, единого общепризнанного подхода к построению соответствующих алгоритмов оценки нет. Показатели, включаемые в различные методики анализа, могут существенно варьироваться как в количественном отношении, так и по методам расчета. Высказывается мнение, что их чересчур много (1, с.95).

Существует и такое мнение, что число показателей для оценки финансовой устойчивости может достигать ста. Но это нужно очень узким специалистам и не пригодно для использования непосредственно на производстве директором предприятия.

Существуют две причины, по которым различаются подходы к оценке финансовой устойчивости предприятия:

- отношение аналитика к необходимости и целесообразности совместного рассмотрения источников средств и активов предприятия;

- различие в трактовке роли краткосрочных пассивов, в том числе краткосрочных источников финансового характера.

Количественно финансовая устойчивость может оцениваться двояко: во-первых, с позиции структуры источников средств, во-вторых, с позиции расходов, связанных с обслуживанием внешних источников. Соответственно выделяют две группы показателей, называемые условно коэффициентами капитализации и коэффициентами покрытия (2, с.33).

Коэффициент концентрации собственного капитала характеризует долю собственности владельца предприятия в общей сумме средств, авансированных в его деятельность: Ккск = собственный капитал (СК)/ Баланс (Б).

Дополнением к этому показателю является коэффициент концентрации привлеченных средств: Ккпс =привлеченные средства (ПС)/Б.

Коэффициент маневренности собственного капитала: Кмск = собственные оборотные средства (СОС)/СК. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, то есть, вложена в оборотные средства, а какая часть капитализирована. Рекомендуемое значение показателя — 0,2–0,5. Значение может варьировать в зависимости от отраслевой принадлежности предприятия.

Коэффициент структуры покрытия долгосрочных вложений показывает, какая часть внеоборотных активов профинансирована внешними инвесторами.

Кспдв = долгосрочные пассивы (ДСП)/внеоборотные активы (ВНА)

Коэффициент структуры долгосрочных источников финансирования включает два взаимодополняющих показателя: коэффициент долгосрочного привлечения заемных средств (Кдпзс) и коэффициент финансовой независимости капитализированных источников (Кфн), исчисляемые по формулам: Кдпзс = ДСП/(СК+ДСП); Кфн = СК/(СК+ДСП).

Сумма этих показателей равна единице (3, с.9).

Коэффициент структуры привлеченных средств характеризует долю краткосрочной кредиторской задолженности (ККЗ) в общей сумме привлеченных предприятием средств: Кспс = ККЗ /ПС

Коэффициент структуры заемных средств показывает долю в общей сумме заемных средств (ЗС) долгосрочных пассивов: Ксзс = ДСП/ЗС

Коэффициент соотношения собственных и привлеченных средств: Ксспс = ПС/СК.

Как и некоторые из вышеперечисленных показателей, этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Этот показатель особенно широко применяется при оценке финансового риска данного предприятия.

Для оценки финансового устойчивости предприятия большое значение имеют показатели деловой активности, одним из основных является оборачиваемость активов. Поскольку скорость оборота средств, то есть превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. (4, с.38)

Коэффициент оборачиваемости активов характеризует эффективность использования предприятием имеющихся ресурсов, независимо от источников их привлечения, то есть показывает, сколько раз за год (отчетный период) совершается полный цикл производства и обращения, сколько денежных единиц реализованной продукции принесла каждая денежная единица оборотных активов. Этот коэффициент варьируется в зависимости от отрасли, отражая особенности производственного процесса.

Коа = выручка (В)/среднегодовая стоимость активов (СГСА)

В ходе анализа оборачиваемости запасов необходимо уделить особое внимание материально-производственным запасам. Период оборачиваемости запасов равен времени от их закупки до использования в производстве.

Коз = себестоимость/среднегодовую стоимость запасов (СГСЗ)

Коэффициент оборачиваемости дебиторской задолженности (ДЗ) показывает, сколько раз в среднем дебиторская задолженность превращалась в денежные средства в течение отчетного периода. Несмотря на то, что для анализа данного коэффициента не существует другой базы сравнения, кроме среднеотраслевых коэффициентов, этот показатель полезно сравнивать с коэффициентом кредиторской задолженности. Такой подход позволяет сравнить условия кредитования, которыми пользуется и предоставляет предприятие: Кодз = В / (среднегодовая стоимость ДЗ).

Коэффициент оборачиваемости кредиторской задолженности (КЗ) показывает, сколько предприятию требуется оборотов для оплаты выставленных ей счетов: Кокз = В/СГСКЗ (среднегодовая стоимость КЗ).

Коэффициенты оборачиваемости дебиторской и кредиторской задолженности можно также рассматривать в днях, таким образом, определим количество дней требуемых для оплаты той или иной задолженности.

Коэффициент оборачиваемости собственного капитала (СК) характеризует различные аспекты деятельности: с коммерческой точки зрения он отражает либо излишки продаж, либо их недостаточность; с финансовой — скорость оборота вложенного капитала; с экономической — активность денежных средств, которыми рискует вкладчик: Коск = В / СГССК.

Приведенный перечень коэффициентов финансовой устойчивости показывает, что таких коэффициентов очень много, они отражают разные стороны состояния активов и пассивов предприятия. В связи с этими возникают сложности в общей оценке финансовой устойчивости. Кроме того, нормативные значения зависят от многих факторов. Поэтому перечень коэффициентов может быть установлен для конкретного предприятия, с учетом условий его деятельности.

Таким образом, в настоящее время существует достаточное количество методик расчета различных коэффициентов, необходимых для определения устойчивости финансового состояния предприятия, которые в свою очередь могут ответить на вопрос: насколько правильно руководство предприятия управляло финансовыми ресурсами, на основе этого сделать выводы и принять меры по укреплению финансовой устойчивости.

Одним из субъектов Российской Федерации является Республика Калмыкия. Главным региональным интересом является обеспечение достойного уровня жизни населения. Экономика Калмыкии в настоящее время претерпевает существенные трудности в своем развитии. Это объясняется, прежде всего, необходимостью в значительной степени удовлетворять внутренние нужды за счет ввоза продукции из других регионов страны.

На протяжении многих столетий Калмыкия специализировалась и специализируется на производстве продукции животноводства, являющейся основным источником благосостояния региона, развитию которого способствуют большие пастбищные территории.

Но современный этап экономического развития проявил кризисные явления во всех сферах экономики, в том числе и в развитии сельского хозяйства, как страны в целом, так и в ее регионах. Для Калмыкии этот кризис выразился, прежде всего, в катастрофическом спаде объемов производства агропромышленного комплекса, в резком снижении уровня жизни населения, массовой безработице, «утечке умов», финансовой неустойчивости хозяйствующих субъектов, их неликвидности и неплатежеспособности, увеличение числа предприятий- банкротов и т. д.

В соответствии с вышесказанным приведем в таблице 1 значения отдельных показателей платежеспособности и финансовой устойчивости сельскохозяйственных организаций Республики Калмыкия.

Таблица 1

Динамика показателей платежеспособности и финансовой устойчивости сельскохозяйственных организаций Республики Калмыкия

|

Наименование |

2001г. |

2002г. |

2003г. |

2004г. |

2005г. |

2006г. |

|

Коэффициент текущей ликвидности |

93,2 |

114,9 |

115,3 |

176,5 |

177,8 |

179,6 |

|

Коэффициент обеспеченности собственными оборотными средствами |

-13,1 |

1,8 |

5,2 |

23,1 |

24,5 |

19,8 |

|

Коэффициент автономии |

69,6 |

68,0 |

60,3 |

66,9 |

64,8 |

64,0 |

На протяжении всего анализируемого периода коэффициент текущей ликвидности имел тенденцию к росту и в 2006г. показал самое высокое значение и составил- 1,796 пунктов, но так и не достиг рекомендуемого порогового значения. Вспомним, что данный коэффициент показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств. То есть, мы можем сделать вывод о том, что краткосрочные обязательства (текущие пассивы) сельскохозяйственных предприятий, организаций превышают их текущие активы, а финансовое положение анализируемых предприятий не совсем благополучное.

Значения, рассчитанного нами коэффициента текущей ликвидности сельскохозяйственных организаций также показывает о повышении финансового риска при заключении сделок.

Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств.

Если у организации значение коэффициента меньше 1, то в такой ситуации у него имеется два пути увеличения коэффициента текущей ликвидности:

- сокращать кредиторскую задолженность;

- наращивать оборотные активы, а, скорее всего, сокращать кредиторскую задолженность одновременно со снижением оборотных активов. Это наиболее реальный путь к росту коэффициента текущей ликвидности.

В 2006г. произошло снижение показателя коэффициента обеспеченности собственными оборотными средствами по отношению к 2005г. на 4,7 %, самое наибольшее значение наблюдается в 2005г. — 24,5 % и самое наименьшее значение в 2001г. (-13,1 %). Данный показатель свидетельствует о наличие у предприятия собственных оборотных средств необходимых для его финансовой устойчивости. Естественно, что, чем выше показатель, тем лучше финансовое состояние сельскохозяйственных предприятий, тем больше у них возможностей проведения независимой финансовой политики.

Несмотря на снижение значения коэффициент автономии с 0,669 пунктов в 2004г. до 0,640 пунктов в 2006г., значение остается высоким, что говорит о высокой финансовой независимости за анализируемый период.

При анализе финансовой устойчивости сельскохозяйственных организаций особое место занимает оценка кредитоспособности. Закономерно, что в условиях наступившего кризиса критерии оценки банками кредитоспособности сельскохозяйственных организаций довольно жесткие (таблица 2).

Представленные критерии основных коэффициентов оценки кредитоспособности, в том числе и сельскохозяйственных Сбербанком России позволяет нам отнести организации к тому или иному классу и сформулировать выводы.

Таблица 2

Критерии основных коэффициентов оценки кредитоспособности организаций Сбербанком России

|

Коэффициенты |

1-й класс |

2-й класс |

3-й класс |

|

1. Текущей ликвидности (общий коэффициент покрытия) |

2,0 и выше |

1,0 -2,0 |

Менее 1,0 |

|

2. Соотношение собственных и заемных средств |

1,0 |

0,7–1,0 |

Менее 0,7 |

Итак, представим коэффициенты оценки кредитоспособности сельскохозяйственных организаций Республики Калмыкия в таблице 3.

Таблица 3

Коэффициенты оценки кредитоспособности сельскохозяйственных организаций Республики Калмыкия

|

Коэффициенты |

2001г. |

2003г. |

2005 г. |

2006 г. |

Класс | |||

|

2001г. |

2003г. |

2005г. |

2006г. | |||||

|

1. Текущей ликвидности (общий коэффициент покрытия) |

93,2 |

115,3 |

177,8 |

179,6 |

3 |

2 |

2 |

2 |

|

2. Соотношение собственных и заемных средств |

69,6 |

60,3 |

64,8 |

64,0 |

3 |

3 |

3 |

3 |

В данном случае сельскохозяйственные организации Республики Калмыкия не могут претендовать на роль первоклассного заемщика, но предприятие входит во вторую группу: коэффициент текущей ликвидности больше единицы в 2003г., 2005г., и в 2006г. Не совсем благоприятно сложилось отнесение организаций по коэффициенту соотношения собственных и заемных источников средств, по этому показателю сельскохозяйственные организации относятся к заемщикам третьего класса.

Федеральная служба государственной статистики при характеристике финансового потенциала сельскохозяйственных организаций вместо соотношения собственного и заемного капитала применяет коэффициент автономии как один из основных показателей финансовой устойчивости организаций.

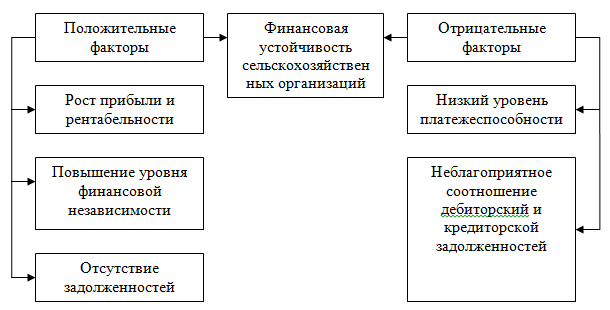

Таким образом, общий вывод о финансовой устойчивости сельскохозяйственных организаций на основе проведенного анализа должен базироваться как на учете положительного, так и отрицательного влияния на нее отдельных факторов деятельности (рис. 1).

Рис. 1. Факторы, влияющие на финансовую устойчивость сельскохозяйственных организаций

Согласно рисунку 1 охарактеризуем представленные факторы.

Итак, к положительным факторам следует отнести:

- положительную динамику показателей прибыли от продаж и рентабельности продаж. Очевидно, и закономерно, что рост прибыли способствует повышению финансовой устойчивости организаций;

- повышение уровня финансовой независимости, обеспечивающий высокий удельный вес собственных источников средств в общей величине источников средств;

- отсутствие задолженности, в этом аспекте необходимо отметить, что немаловажно — как по налоговым платежам, так и по оплате труда персонала.

К показателям, отрицательно характеризующим финансовую устойчивость сельскохозяйственных организаций, относятся:

- низкий уровень платежеспособности из-за незначительных сумм наиболее ликвидных средств, а также наиболее ликвидных и быстрореализуемых активов;

- неблагоприятное соотношение дебиторской и кредиторской задолженности; в то время как именно дебиторская задолженность, а не производственные запасы служит нормальным источником погашения кредиторской задолженности.

Таким образом, нами рассмотрены теоретико-методические основы исследования платежеспособности и финансовой устойчивости. Проведенный анализ некоторых показателей платежеспособности и финансовой устойчивости сельскохозяйственных организаций Республики Калмыкия показал определенные финансовые проблемы в их развитии.

Литература:

- Баканов М. И., Шеремет А. Д. Экономический анализ. — М.: Финансы и статистика, 2002. 201с.

- Рыманова Л. Финансовая устойчивость предприятий // АПК: экономика и управление. –М.–2004.-№ 2.- с.32.

- Станиславчик Е. Финансовая устойчивость и финансовый леверидж // Финансовая газета. — М. — 2004.- № 28. — с.9.

- Подъяблонская Л. М., Поздняков К. К. Финансовая устойчивость и оценка несостоятельности предприятий // Финансы. — М. — 2000. — № 12 — с.38.

- Сельское хозяйство в Республике Калмыкия: Стат.сб./Калмстат.-Элиста, 2007.