В статье подробно рассмотрены современные методы оценки эффективности инвестиционно-инновационных проектов, определены их преимущества, в сравнении со стандартными, традиционными методами, которые используются для оценки эффективности инвестиций.

Ключевые слова: методика STAR, метод реальных опционов, модифицированная норма рентабельности, чистый дисконтированный доход, потребность в дополнительном финансировании с учетом дисконта.

Инвестиционно-инновационные проекты являются новым направлением разработки и реализации проектов, и представляют собой инвестиции в инновации, или проект, который предполагает создание нового продукта или опытного образца с использованием привлеченных денежных средств. Таким образом, инвестиционно-инновационный проект является достаточно сложным процессов и требует грамотного подхода, верных и конструктивных оценок перед его реализацией, а также сведений о его практической эффективности [2].

На данный момент большое количество методов оценки эффективности проектов сводятся к оценке инвестиций, то есть определяют экономическую целесообразность вложения, однако говоря о инвестиционно-инновационных проектах необходимо так же делать акцент на инновациях, то есть эффективности не только затрат, но и конечного инновационного продукта.

Традиционные методы оценки эффективности инвестиционных проектов основываются на применении таких показателей как чистый доход, чистый дисконтированный доход, внутренняя норма доходности, индексы доходности затрат и инвестиций, а также срок окупаемости и дисконтированный срок окупаемости, все эти показатели рекомендованы к использованию согласно документу и «Методические рекомендации по комплексной оценке эффективности мероприятий, направленных на ускорение научно-технического прогресса» [3].

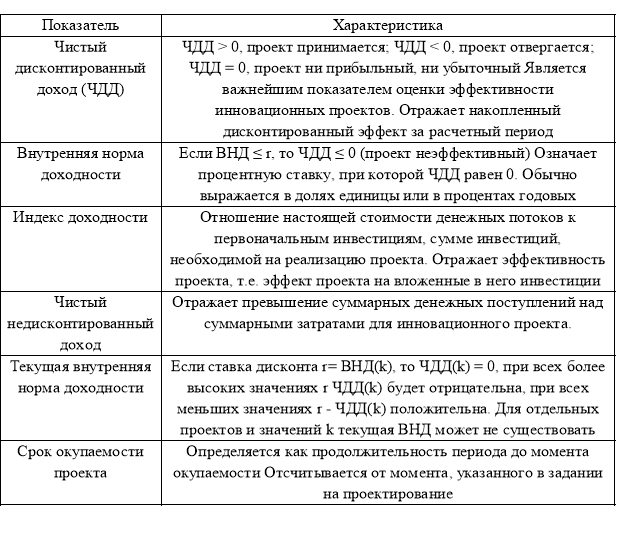

Предлагаемые в Методических рекомендациях коэффициенты для оценки экономической эффективности проектов (NV, NPV, IRR, РР и др.) часто противоречивы, так как имеют различные принципы расчета. Вместе с этим названные показатели дают разные типы оценок (таблица 1).

Таблица 1

Показатели, используемые в традиционных методах оценки инвестиций в инновации

В Методических рекомендациях отсутствуют какие-либо указания в отношении специфических особенностей их применения в отношении инновационных проектов. Указано только, что инвестиции в инновации являются высокорисковыми [6].

Таким образом, существующие на сегодняшний день в России методики оценки эффективности инвестиций в инновационную деятельность не позволяют в полной мере учитывать специфические особенности инновационных проектов, что, в частности, отмечается и в самих нормативных документах.

В зарубежной практике оценки эффективности инноваций существует четкое разделение между инновационными и инвестиционными проектами. На рисунке 1 представлены наиболее популярные современные методы оценки эффективности инвестиционно-инновационных проектов.

![Современные методы оценки эффективности инвестиционно-инновационных проектов [4]](https://articles-static-cdn.moluch.org/articles/j/80275/images/80275.002.png)

Рис. 1. Современные методы оценки эффективности инвестиционно-инновационных проектов [4]

Одним из наиболее популярных зарубежном методом оценки эффективности инвестиционно-инновационных проектов является методика STAR. Данная методика основана на логике нахождения и оценки проектов, которые минимизируют издержки и риск и повышают уровень полученной в ходе реализации проекта прибыли. В методике используются такие показатели как, потенциальные потоки доходов, скорость или задержка рыночной адаптации проекта, издержки на разработку, коммерциализацию проекта, а также рыночное состояние компании, которая будет реализовывать роет и конкуренцию на рынке товаров и услуг. То есть данная методика выключает в себя как относительные, так и абсолютные показатели реализации инвестиционно-инновационного проекта, что приближает полученные расчеты к действительности и позволяет наиболее точно определить возможность его реализации [1].

Вторым популярным современным методом является метод реальных опционов, который основан на комплексной оценке инвестиционно-инновационного проекта и рассматривает всевозможные условия его эффективности с коммерческой точки зрения. Данный метод так же наиболее полно описывает инновационную часть инвестиционно-инновационных проектов, однако недостаточно подробно изучает коммерческую часть реализации.

Модифицированная внутренняя норма доходности отражает то же, что и простая IRR, но учитывает то, что каждый денежный поток происходит в разные промежутки анализируемого периода [5].

Многокритериальный метод оценки экономической эффективности инвестиционно-инновационных проектов строится на учете экономических, научно-технических, социальных и экологических показателей. Суть этого метода заключается в использовании системного подхода к оценке инновационных проектов.

Система сбалансированных показателей (BSC) дает наиболее полное представление о связи между финансовыми и нефинансовыми параметрами проекта, между разными уровнями управления, между прошлыми и предстоящими результатами

Однако среди основных недостатков данного метода стоит отметить сложность в подборе параметров, оказывающих влияние на итоговые показатели и сложность оценки вклада каждого из параметров, что говорит о наличии определенной доли субъективизма в оценке инвестиционно-инновационных проектов данным методом.

Таким образом, рассмотрев традиционные и современные методы оценки эффективности инвестиционно-инновационных проектов можно сказать, что в настоящий момент времени неизвестно метода, который бы учитывал всевозможные параметры, с целью выбора наиболее эффективного проекта. Поэтому необходимо разработка комплексного метода оценки эффективности инвестиционно-инновационных проектов, который будет включать в себя как детальный анализ коммерческой части реализации проекта, так и учитывать специфику его реализации, то есть инновацию.

Литература:

- Гареев Т. Ф. Формирование комплексной оценки инноваций на основе нечеткоинтервальных описаний: диссертация кандидата экономических наук: 08.00.05 / КГТУ — Казань, 2009. — С. 17–37

- Куликов Д. Л., Кучеров А. А. Становление и развитие методов оценки эффективнсоти инновационных проектов // Современные проблемы науки и образования. — 2015. — № 1–1

- Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция): [утв. Минэкономики РФ, Минфином РФ и Госстроем России, 21 июня 1999 г.], — М.: ЭКОНОМИКА, 2000.

- Турманидзе, Т. У. Анализ и оценка эффективности инвестиций: Учебник / Т. У. Турманидзе. — М.: Юнити, 2015. — 247 c.

- Шапкин, А. С. Экономические и финансовые риски: оценка, управление, портфель инвестиций / А. С. Шапкин, В. А. Шапкин. — М.: Дашков и К, 2016. — 544 c.

- Яшин С. Н., Боронин О. С. Многокритериальная оценка экономической эффективности инновационных проектов. // Экономические науки. — 2010. — № 11. — С. 34–41.