Статья посвящена теоретическим основам видов таможенных платежей, уплачиваемых при помещении товаров под таможенную процедуру временный ввоз (допуск). Рассмотрены формулы расчёта при частичной уплате таможенных платежей и помещения товаров под таможенную процедуру выпуска для внутреннего потребления после частичной уплаты таможенных пошлин и налогов.

Ключевые слова: таможенные платежи, таможенная процедура временный ввоз (допуск), расчёт таможенных платежей .

На современном этапе таможенные платежи играют огромную роль в формировании бюджета как в Российской Федерации, так и в Евразийском экономическом союзе (далее — ЕАЭС, Союз) в целом. В таможенном кодексе ЕАЭС (далее — ТК ЕАЭС) не закреплено понятие таможенных платежей, но их можно обозначить как денежные средства, взимаемые таможенными органами с лиц, перемещаемых товары и транспортные средства через таможенную границу Союза.

Правовое регулирование применения таможенных пошлин, налогов осуществляется в соответствии с разделом II ТК ЕАЭС. В ст. 46 таможенного кодекса закреплены виды таможенных платежей — 1) ввозная таможенная пошлина; 2) вывозная таможенная пошлина; 3) налог на добавленную стоимость; 4) акцизы (акцизный налог или акцизный сбор); 5) таможенные сборы. [1]

При таможенной процедуре временного ввоза (допуск) (далее — ТПВВ) разрешается временное пользование иностранными товарами на таможенной территории ЕАЭС. Так как она относится к группе ввозных таможенных процедур, то к уплате подлежат: ввозная таможенная пошлина, налог на добавленную стоимость (далее — НДС), акцизы (при ввозе подакцизных товаров) и таможенные сборы.

В первую очередь необходимо отметить, что при данной таможенной процедуре производится полное или частичное освобождение от уплаты таможенных пошлин и налогов.

Таможенным кодексом закреплено определение « таможенной пошлины » как обязательного платежа, взимаемого таможенными органами в связи с перемещением товаров через таможенную границу Союза. Определение таможенной стоимости товаров при временном ввозе осуществляется, как и при применении таможенной процедуре выпуска для внутреннего потребления (далее — ТПВВП). Ввозная таможенная пошлина исчисляется исходя из базы для исчисления таможенной пошлины и соответствующей ставки таможенной пошлины, установленной в отношении товара. [5]

Существуют три вида ставок, которые применяются в Едином таможенном тарифе ЕАЭС:

- Адвалорные — процент к таможенной стоимости облагаемого товара (например, 5 (%));

- Специфические — денежное выражение в зависимости от натурального выражения (например, 0,13 евро за 1 кг),

- Комбинированные — включают в себя оба вида ставок. Комбинированные альтернативные — взимается большая часть составной пошлины (например, 50, но не менее 1 евро за 1 кг); комбинированные суммарные — сложение двух составляющих (например, 4,5 плюс 0,02 евро за 1 кг).

Налог на добавленную стоимость относится к группе косвенных налогов. Применяется к товарам и услугам в форме взимания части прироста стоимости на каждом этапе производства, начиная от сырья и заканчивая окончательной продажей потребителю.

С 1 января 2019 года на территории Российской Федерации ставки НДС составляют 0 %, 10 % и 20 % (до 01.01.2019–0 %, 10 % и 18 %). [2] Перечни кодов товаров, в отношении которых применяется ставка НДС в размере 10 %, утверждены постановлениями Правительства РФ. Полное освобождение предусмотрено для ввозимых товаров в качестве безвозмездной помощи, технологического оборудования, аналоги которых не производятся на территории РФ, необработанные природные алмазы, художественные ценности, медицинские препараты, валюты и ценные бумаги и др. [4, 40]

Формула расчёта НДС может быть различной, так как товар может быть не подакцизным или в отношении него применяются льготы и преференции.

Акциз , как и НДС, относится к группе косвенных налогов, включаемых в цену товара. Акцизный сбор установлен только в отношении отдельных категорий товаров, которые считаются высокорентабельными, с целью изъятия такой сверхприбыли в бюджет государства. [3, 52] Полный перечень подакцизных товаров и товаров, не относящихся к подакцизным, содержится в ст. 181 Налогового кодекса РФ. Определённые виды товаров, как, например, алкогольная продукция, подлежит обязательной маркировке акцизными марками.

Ставки акцизов утверждаются национальным законодательством государств-членов ЕАЭС и бывают трёх видов — адвалорные, специфические и комбинированные.

Взимание таможенных сборов производится в соответствии с Таможенным кодексом ЕАЭС и национальным законодательством государства Союза. При применении ТПВВ взимаются таможенные сборы за таможенные операции, которые уплачиваются при декларировании товаров. С 1 августа 2020 года ставки таможенных сборов устанавливаются в Постановлении Правительства РФ от 26.03.2020 N 342 «О ставках и базе для исчисления таможенных сборов за совершение таможенных операций, связанных с выпуском товаров». При электронном декларировании таможенные сборы взимаются в размере 75 % от действующих ставок.

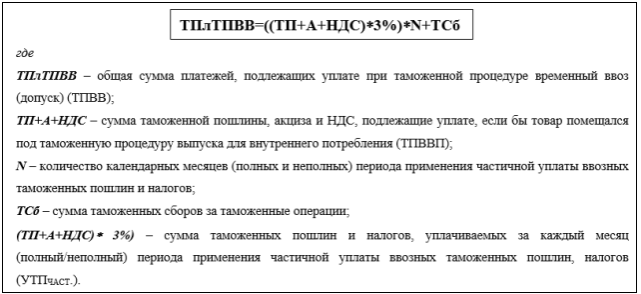

При частичной уплате таможенных пошлин и налогов применяется единая ставка в размере 3 % за каждый полный и не полный месяц временного нахождения товаров на таможенной территории Союза от полученной суммы, если бы товар помещался под ТПВВП.

В качестве практических аспектов применения таможенных платежей можно рассмотреть расчёты их уплаты, применяемые таможенными органами.

Расчёт таможенных платежей при частичной уплате осуществляется по следующей формуле на рис. 1.

Рис. 1. Формула расчёта таможенных платежей при частичной уплате

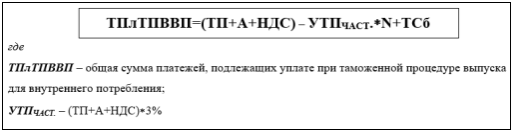

До завершения ТПВВ грузы можно поместить под ТПВВП. Тогда они меняют статус иностранных товаров на товары Союза и уплачиваются ввозные таможенные платежи в полном объёме. Так как товар в предыдущем случае не освобождался от уплаты пошлин и налогов, то расчёт таможенных платежей для свободного обращения рассчитывается по следующей формуле на рис. 2.

Рис. 2. Формула расчёта таможенных платежей при помещении товаров под таможенную процедуру выпуска для внутреннего потребления после применения частичной уплаты таможенных платежей

Таким образом, взимание таможенных платежей в таможенной процедуре временный ввоз (допуск) имеет свою специфику. Как, например, перерасчёт сумм таможенных платежей при помещении товаров под таможенную процедуру выпуска для внутреннего потребления, который обусловлен вычитанием уже уплаченных таможенных платежей и применением корректировки декларации на товары.

Литература:

- Таможенный кодекс Евразийского экономического союза (приложение № 1 к Договору о Таможенном кодексе Евразийского экономического союза).

- Налоговый кодекс Российской Федерации часть 2 (НК РФ ч.2).

- Абусуфянова З. Т. Таможенные платежи: учебное пособие. — Махачкала: АЛЕФ, «ДГТУ», 2019. — 152 с.

- Халипов С. В. Таможенное право: вопросы и ответы. 6-е изд., / С. В. Халипов. –М.: ИД «Юриспруденция», 2019. — 136 с.

- Официальный сайт Федеральной таможенной службы [Электронный ресурс]. 2004–2021. — Режим доступа: https://customs.gov.ru/uchastnikam-ved/uplata-tamozhennyx-i-inyx-platezhej/pamyatka-dlya-uchastnika-ved (Дата обращения: 10.04.2021)