Научная статья посвящена анализу особенностей и характеристики основных методов оценки стоимости бизнеса, которые выступают инструментами стоимостного подхода к управлению компанией. Перечислены основные факторы, которые имеют прямое влияние на выбор предприятия тех или иных методов оценки стоимости бизнеса. Проведена классификация основных методов оценки стоимости имущества предприятия и бизнеса, используемых в отечественной и международной практике.

Ключевые слова: стоимостный подход; подходы к управлению; стоимость бизнеса; стоимость компании; точка безубыточности.

Компании могут быть более устойчивыми к текущему кризису, чем страны и правительства. Есть как минимум три компании с историей более тысячи лет и бесчисленное количество компаний с долгой историей.

«Подумайте, сколько стран имеют более чем пятисотлетнюю историю?»

«А как насчет правительств с более чем двухвековой историей?»

Ван Вэнь, декан Института финансовых исследований Чунъян при Народном университете Китая (RDCY), пишет об устойчивости компании.

Эпидемия COVID-19 подрывает традиционное управление, а международная структура власти становится более фрагментированной, стратифицированной и региональной. Эпоха глобализации, в которой доминирует одна страна или группа стран, закончилась: G2, G7 или G20 больше не могут доминировать на международном уровне. Вместо этого на глобальные события на разных уровнях влияют так называемые «разные» силы.

Управление стоимостью компании: первый принцип

Построение системы управления стоимостью компании в частных компаниях основано на трех незыблемых принципах.

Первый принцип заключается в том, что стратегической целью компании должно быть создание ценности для акционеров компании. Это означает, что стратегическая цель компании должна быть следующей: достичь к 2020 году внутренней стоимости уставного капитала в 1 млрд рублей.

Очень важно понимать, что стратегическая цель не формулируется на основе «воли» или на основе единственной стратегической встречи. Стратегическая цель должна быть SMART (конкретной, измеримой, достижимой, актуальной и ограниченной по времени).

Я подчеркнула слово достижимый, если цель формулируется на основе «желания» или на основе одного поверхностного стратегического сеанса, то ее достижимость сомнительна. Либо поставьте слишком амбициозную и недостижимую цель, либо установите низкую планку.

Достижимая стратегическая цель появится только после выбора стратегической альтернативы, на основе которой будет развиваться бизнес. При разработке стратегии развития бизнеса обычно формулируется несколько стратегических альтернатив. Чтобы задать правильный вектор развития, необходимо оцифровать каждую стратегическую альтернативу.

Оцифровка стратегической альтернативы — это разработка финансовой бизнес-модели, которая учитывает каждую стратегическую альтернативу, чтобы определить реальную стоимость капитала при реализации конкретной стратегической альтернативы на основе доходного подхода.

Для частных компаний рекомендуется переработать каждую стратегическую альтернативу в финансовой модели, используя модифицированный четырехэтапный подход:

Первый шаг — определить истинную стоимость капитала на основе доходного подхода без реализации стратегической альтернативы (необходимо оценить стоимость капитала).

Второй шаг — определить потенциальную стоимость собственного капитала на основе доходного подхода в результате неотъемлемого улучшения каждой стратегической альтернативы (как стратегическая альтернатива влияет, например, на продажи, маржу EBITDA и инвестиционную программу).

Третий шаг — определить потенциальную стоимость капитала на основе доходного подхода с учетом новых точек роста для каждой стратегической альтернативы (включает ли стратегическая альтернатива запуск новых продуктов и, следовательно, рост за счет новых продуктов, или же альтернатива предполагает рост через новые рынки для существующего продукта).

Таким образом, мы получаем разные возможные значения акционерного капитала в зависимости от стратегической альтернативы.

После оцифровки стратегических альтернатив необходимо выбрать стратегическую альтернативу, которая максимизирует стоимость капитала, и эти затраты будут нашей стратегической целью.

Грамотная формулировка стратегической цели — важнейшее условие устойчивого развития компании.

Второй и третий принцип

Второй принцип — наличие сбалансированного набора финансовых показателей высокого уровня, которые информируют акционера о том, что происходит с внутренней стоимостью акционерного капитала.

Я выделяю два универсальных показателя, которые можно разделить на KPI:

экономическая прибыль для акционера;

точка стратегического равновесия.

Стоимость капитала увеличивается, когда компания приносит акционеру положительную экономическую прибыль. Экономическая отдача для акционера рассчитывается из чистой прибыли менеджмента за вычетом затрат на управление инвестиционным капиталом (минимальная чистая прибыль, необходимая для акционера).

Формула выглядит так:

SEP = MNI — Re x Eq,

Где:

SEP — экономическая прибыль акционера;

MNI — чистый управленческий доход;

Re — размер уставного капитала;

Eq — это капитал, вложенный в бизнес.

Таким образом, экономическая прибыль акционера покажет нам, насколько увеличилась стоимость акционерного капитала в рублях за месяц, квартал или год.

Второй показатель — точка стратегического равновесия. Стратегическим поворотным моментом является минимальный объем продаж, при котором достигается нулевая экономическая отдача для акционера (рис.).

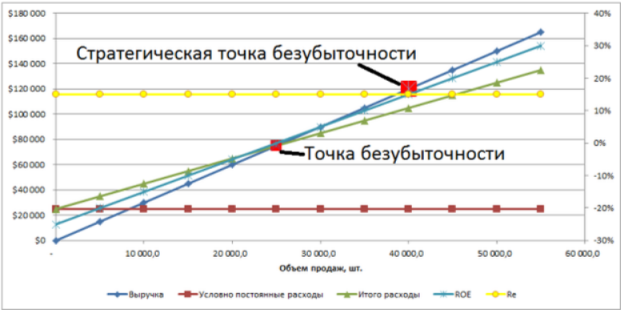

Рис. Стратегическая точка и точка безубыточности

На рисунке показана простая и стратегическая точка равновесия.

В отличие от классического простого отображения равновесия, диаграмма рассчитывает рентабельность собственного капитала и цену капитала (цена капитала является мерой прибыли, необходимой владельцу в виде инвестированного капитала в качестве ставки дисконтирования свободных денег, движения капитала или для расчета средневзвешенной стоимости капитала).

Точка, в которой цена капитала пересекается с доходностью капитала, является точкой стратегического равновесия.

Формулу модели стратегической доходности можно записать следующим образом:

Eq x Re — [R x (1 — φ) — FC] = 0,

Где:

Eq — акционерный капитал, вложенный в бизнес;

Re — стоимость социального капитала;

R — сумма дохода;

φ — отношение переменных затрат к выручке, %;

FC — постоянные затраты, тыс. Руб.

«Почему руководство компании должно знать стратегический поворотный момент?» — это важнейший вопрос для безопасности компании и стабильности ее рыночных позиций.

Если компания не знает стратегической поворотной точки, то можно работать с прибылью, преодолевая простой поворотный момент, но не создавая ценности для акционеров компании, что может привести к ослаблению менеджмента компании при превышении уровня равновесия. Анализируя стратегический поворотный момент, можно сделать вывод, что компания никогда не сможет достичь его без кардинального изменения бизнес-модели, или это в принципе недостижимо для компании.

Третий принцип — это связь системы мотивации топ-менеджмента с показателями затрат. Только придерживаясь вышеуказанных принципов, можно построить систему, направленную на увеличение стоимости компании, которая затем приведет к безопасному и устойчивому развитию компании для владельца бизнеса.

Заключение

В случае пандемии мы видим, что скорость адаптации компаний к ситуации явно превышает скорость действий правительства в случае кризиса, компания должна быть более предприимчивой, чем страна. В условиях жесткой конкуренции компании вынуждены модернизироваться быстрее, чем правительства.

Литература:

- Акулич, М. В. Оценка стоимости бизнеса / М. В. Акулич. — М.: Питер, 2015. — 272 c.

- Касьяненко, Т. Г. Оценка стоимости бизнеса. Учебник (+ CD-ROM) / Т. Г. Касьяненко, Г. А. Маховикова. — М.: Юрайт, 2015. — 414 c.

- Оценка стоимости бизнеса. Учебник: моногр.. — М.: КноРус, 2015. — 320 c.

- Синявский, Н. Г. Оценка бизнеса: гипотезы, инструментарий, практические решения в различных областях деятельности / Н. Г. Синявский. — М.: Финансы и статистика, 2016. — 240 c.