Налоговый учет — ключевой механизм обобщения информации для вычисления налоговой базы на основе данных, полученных из первичных документов, объединенных в соответствии с порядком, предусмотренным налоговым кодексом Российской Федерации.

Бухгалтерский учет — формирование документированной систематизированной информации об объектах, предусмотренных настоящим Федеральным законом.

Бухгалтерский и налоговый учет финансовых инструментов значительно отличаются друг от друга. Налоговый учет позволяет государственным органам контролировать полноту и своевременность уплаты налогов. Главной целью налогового учета является определение налога на прибыль, при условии, что организация применяет общую систему налогообложения. Основная цель бухгалтерского учета — составить бухгалтерскую (финансовую) отчетность, на основании которой можно судить о результатах деятельности организации, что невозможно сделать, пользуясь данными налогового учета.

В таблице 1 отражена разница в целях ведения налогового и бухгалтерского учета.

Таблица 1

Анализ налогового и бухгалтерского учета финансовых инструментов [1, с. 35]

|

Бухгалтерский учет |

Налоговый учет |

|

Каждая отчетная дата — время для переоценки инструментов по справедливой цене |

Активы и обязательства, связанные с финансовыми инструментами, не могут быть переоценены из-за изменения цены базового актива. Исключением считаются операции хеджирования. |

|

Первоначальное признание инструмента и его дальнейшие переоценки |

Дата исполнения обязательства и промежуточные расчеты — момент для определения налоговой базы |

|

Премия за опцион будет признана на дату заключения по справедливой цене |

Премия по опционному договору будет признана сразу на дату осуществления расчета в составе дохода и расхода. |

|

Учитываются текущие доходы и расходы инструментов. |

Важен контроль за ценой инструмента на рынке. Возможность регулирования суммы доходов и расходов. |

В целях сближения учетов в последние годы вносятся изменения в Налоговый кодекс РФ. Актуальной проблемой для финансовых инструментов в отличиях учетов становится — различие в признании расходов и доходов. Во-первых, важной особенностью является то, как ведется учет доходов по операциям с финансовыми договорами: кассовым методом или методом начисления. Налоговый учет позволяет использовать два метода, в то время, как бухгалтерский только метод начисления. Исключением является мелкое предпринимательство.

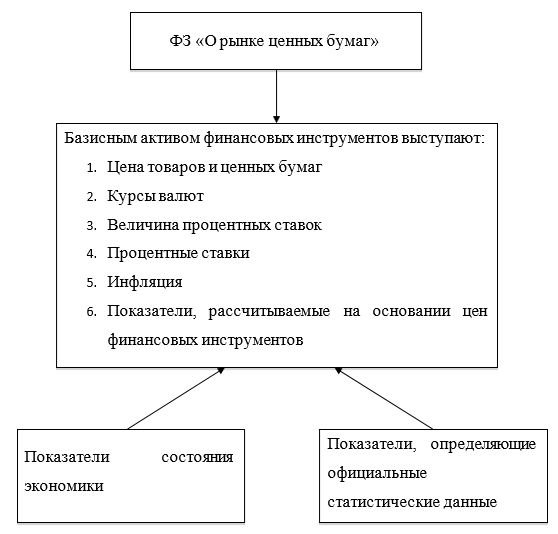

Для уточнения в вопросах налогообложения производных финансовых инструментов необходимо обратиться к НК РФ [3, с. 45]. Базисный актив финансового инструмента является предметом срочной сделки. Организации, осуществляющие деятельность с финансовыми инструментами, выступают контрагентами. Сумма денежных средств, которая выплачивается организатором торговли в пользу участников сделок по всем правилам, называется вариационной маржей [2, c. 65]. Она выступает в качестве результата по сделке. Таким образом, сумма всей вариационной маржи за период является финансовым итогом для участника торгов.

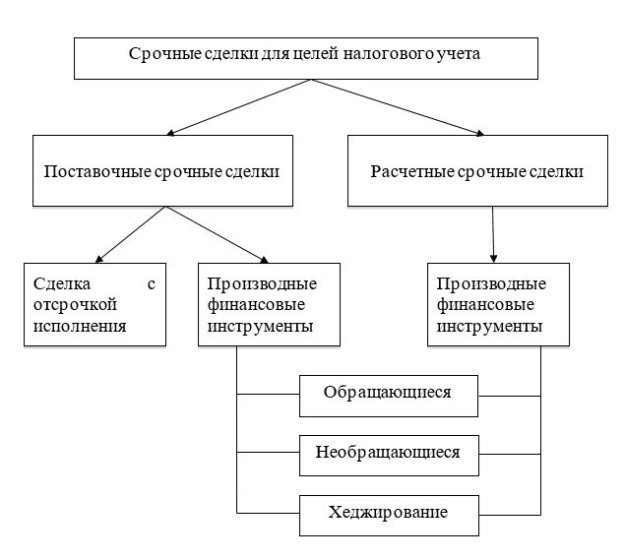

Поставочные срочные сделки квалифицируются как финансовый инструмент, если базовый актив поставляется после 3 дней после даты заключения сделки. В свою очередь расчетные срочные сделки квалифицируются только как производные финансовые инструменты.

Для определения налоговой базы в части доходов по операциям с финансовыми договорами принимаются в расчет те доходы, которые были получены по данным операциям [4, с. 121]:

- Производные финансовые инструменты, функционирующие на официально организованных рынках.

- Ценные бумаги, обращающиеся на организованных рынках.

- Ценные бумаги, обращающиеся на неорганизованных рынках.

- Финансовые инструменты, не обращающиеся на организованных рынках.

- Производные финансовые инструменты, обязанность сторон по которым зависит от изменения курса валюты, условием заключения которых является взаимозачет обоюдных требований с двух сторон.

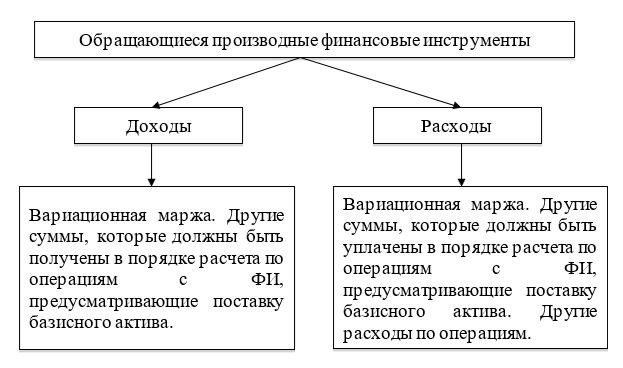

Рис. 3. Доходы и расходы по обращающимся ФИ

Налогоплательщик определяет налоговую базу на дату исполнения требований и обязательств по производным финансовым инструментам, включая в нее вариационную маржу. Премия по договорам с опционами должна признаваться в разделе доходы (расходы) компании на дату проведения расчета по опционной премии. На дату заключения договора организация отражает в своем аналитическом учете возникшие требования (обязательства) исходя из условий сделки. Изменение рыночной цены и котировки, курса валюты, значений ставок процентов, фондовых индексов и иных показателей базисного актива не влияют на обязательства по финансовым договорам, это означает, что ПФИ не подлежат текущей переоценке.

Хеджи, обращающиеся ценные бумаги и финансовые инструменты, а также валютно-поставочные необращающиеся производные финансовые инструменты в части доходов и расходов формируют налоговую базу в целях исчисления налога на прибыль. За вычетом убытков происходит уточнение налоговой базы. Необращающиеся свопы, опционы, ценные бумаги и производные финансовые инструменты в части доходов и расходов сразу формируют налоговую базу.

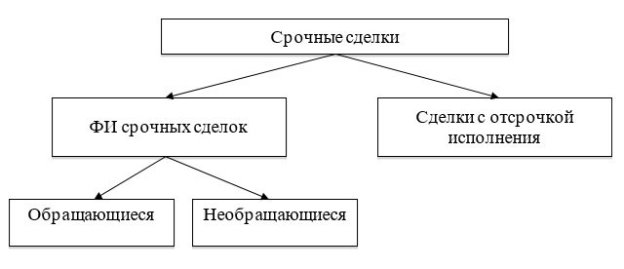

Рис. 4. Порядок ценового контроля ФИ срочных сделок

В рамках всех операций по обращающимся финансовым договорам срочных сделок цена признается рыночной и применяется для целей налогообложения. Если фактическая цена необращающихся ФИСС не отличается более, чем на 20 %, тогда она признается рыночной. В части расходов организациям нужно быть максимально внимательными. Потому что завышение расходов может быть экономически необоснованно.

В целях уплаты налога на добавленную стоимость освобождаются от обложения налогом операции по взаимозачету требований, которые возникли с ПФИ, освобожденными от налогообложения. Денежные суммы, которые выплачиваются по расчетам с производными финансовыми инструментами, освобождены от налога на добавленную стоимость. Так же освобождены от уплаты операции, связанные с клиринговой деятельностью. Операции, относящиеся к обороту иностранной валюты, не выступают реализацией, это означает, что они не являются объектом обложения НДС. Та же самая ситуация и с реализацией драгоценных металлов.

Датой определения налоговой базы производных финансовых инструментов выступает событие, которое наступило раньше: день передачи имущественных прав; день оплаты или частичной оплаты [10, c. 17]. В общем случае налоговая база по производным финансовым инструментам будет определена как стоимость, по которой осуществляется реализация базисного актива.

Литература:

- Федеральный закон «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ (Последняя редакция)

- «Гражданский кодекс Российской Федерации (часть вторая)» от 26.01.1996 N14-ФЗ (ред.от 18.04.2018)

- «Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 23.04.2018) (с изм. и доп., вступ. в силу с 01.05.2018)

- Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99

- Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99

- Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» ПБУ 15/08

- Положение по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/99

- Международный стандарт финансовой отчетности 9 «Финансовые инструменты» от 01.01.2015 (ред. от 27.06.2016) (с изм. и доп., вступ. в силу с 01.01.2018)

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организации, утвержденный Приказом Министерства финансов Российской Федерации от 31.10.2000 N 94н (ред. от 08.11.2010)

- «Положение о порядке учета производных финансовых инструментов» (утв. Банком России 04.07.2011 N372-П) (ред. от 16.11.2017) (Зарегистрировано в Минюсте России 22.07.2011 N 21445)