Важнейшими действиями в торговле считается получение товаров и их последующее осуществление посредством предприятий розничной или оптовой торговли.

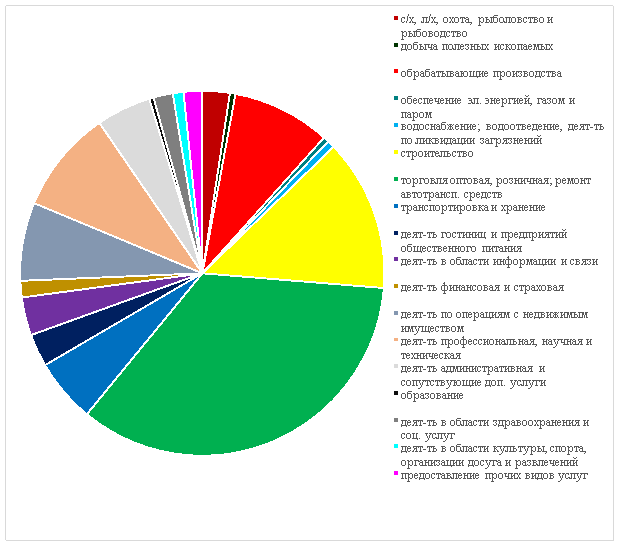

На данный период торговая деятельность считается наиболее популярным видом деятельности в Российской Федерации. Согласно сведениям Росстата (Федеральной службы государственной статистики) в 2019 году число действующих предприятий, занимающихся в области торговли, составило 1081,5 тыс. организаций. Проанализировав детально статистические сведения, представим на рисунке 1 разделение по видам экономической деятельности действующих предприятий.

Рис. 1. Разделение действующих предприятий по видам экономической деятельности

На рисунке продемонстрировано, что в области торговли занято максимальное число предприятий.

В Федеральном законе от 28.12.2009 года № 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации» «торговая деятельность (далее также — торговля) — вид предпринимательской деятельности, связанный с приобретением и продажей товаров» [4].

Маховикова Г. А. в своей книге «Экономическая теория» даёт несколько иное определение: «торговля — это деятельность людей по осуществлению товарного обмена и акта купли-продажи. Операции по купле-продаже товаров не создают продукт, а лишь удовлетворяют потребности общества в реализации товара. Данное обстоятельство дает основание причислить эту деятельность к услуге» [7, c. 80].

Главной общественной целью торговли считается предоставление покупателям обширного перечня общедоступных по цене товаров надлежащего свойства.

Согласно статье 38 Налогового кодекса Российской Федерации от 31.07.1998 года № 146-ФЗ «товар — это любое имущество, реализуемое либо предназначенное для реализации» [2, с. 14].

В Федеральном законе от 26.07.2006 № 135-ФЗ «О защите конкуренции» «товар — объект гражданских прав (в том числе работа, услуга, включая финансовую услугу), предназначенный для продажи, обмена или иного введения в оборот» [3].

Торговая деятельность на практике делится на оптовую, мелкооптовую и розничную в зависимости от вида соглашения купли-продажи, разновидности расчетов за продукции, покупаемых (отправляемых) количеств товара. Зачастую оптовая организация совершает реализацию продуктов общественности в розницу и, наоборот, предприятие розничной торговли осуществляет продажу товаров оптом. В данной взаимосвязи в целях и бухгалтерского, и налогового учета существенно, чтобы торговое предприятие имело возможность при различных условиях отчётливо установить тип определённой процедуры, а также какая из данных разновидностей торговой деятельности считается для неё доминирующей (главной).

Оптовая торговля — торговая деятельность, направленная на осуществление продажи товаров изготовителями или торговыми посредниками с целью последующего применения в розничной торговле или высококлассного использования.

Мелкооптовая торговля — вариация оптовой торговли, сопряженная с реализацией товаров изготовителями с целью дальнейшей продажи в розничной торговле. Наименьшая партия товара никак не может быть менее, чем число единиц надлежащего продукта в одной упаковке изготовителя для розничной реализации.

Розничная торговля — торговая деятельность, направленная на осуществление продажи товаров напрямую покупателю для индивидуального, домашнего, бытового или другого применения, никак не сопряженного с предпринимательской деятельностью.

Регулирование торговой организацией немыслимо при отсутствии результативной системы бухгалтерского учёта, основанной на следовании правил учёта ТМЦ, установленных законодательными и нормативными актами, которые заключаются в единстве оценки товаров при выбытии и оприходовании; в подборе варианта оценки товарных резервов при реализации; в установлении режима отображения в бухгалтерском учёте процесса покупки товаров; в признании дохода от осуществления реализации ТМЦ для целей налогообложения и т. д.

Анализ собственности проводится предприятием с целью отражения в бухгалтерском учёте и отчётности в денежном выражении. В торговой деятельности с целью предоставления правдивости сведений бухгалтерского учёта и отчётности обязаны осуществлять инвентаризацию собственности и обязательств, в процессе которой присутствие, состояние и оценка проверяются и подтверждаются документально. Обнаруженные расхождения при инвентаризации между сведениями бухгалтерского учёта и фактическим наличием отражаются на счетах бухгалтерского учёта в следующем порядке: 1) избыток приходуется, сумма зачисляется на финансовые результаты предприятия; 2) недостача и его повреждение в границах норм естественной убыли причисляются на затраты реализации, свыше норм — на расчёт виновных лиц. В случае если виновные лица не определены, то недостаток списывают на финансовые результаты предприятия.

Бухгалтерская (финансовая) отчётность предприятий, занимающихся торговой деятельностью, складывается из бухгалтерского баланса, отчёта о прибылях и убытках, приложений к ним, аудиторского заключения, и пояснительной записки.

Бухгалтерский учёт операций в розничной торговле ведется на счетах, представленных в таблице 1.

Таблица 1

Счета бухгалтерского учёта операций в розничной торговле

|

№счёта |

Наименование счёта |

№субсчёта |

Назначение счёта |

|

41 |

Товары |

1 |

Отражаются товары на складах |

|

2 |

Отражаются товары в розничной торговле | ||

|

3 |

Отражается тара под товаром | ||

|

4 |

Отражаются покупные изделия | ||

|

42 |

Торговая наценка |

- |

Отражается величина торговой наценки по оприходованным товарам. Его применяют предприятия розничной торговли, которые ведут учет товаров по продажным ценам. Торговая наценка представляет собой добавленную стоимость к закупной стоимости товара |

|

44 |

Расходы на продажу |

- |

Отражаются затраты, вызываемые куплей-продажей товаров и с продолжением процесса производства в области обращения (транспортировка, упаковка) |

|

50 |

Касса |

- |

Отражается сумма денежных средств предприятия, вырученных за реализацию товаров |

|

60 |

Расчеты с поставщиками и подрядчиками |

- |

Отражается оприходование товаров от поставщиков и потребителей |

|

62 |

Расчеты с покупателями и заказчиками |

- |

Отражаются операции по реализации товаров |

|

70 |

Расчеты с персоналом по оплате труда |

- |

Отражается начисление и выплата заработной платы работникам, сопряженных с закупом и продажей товаров |

|

90 |

Продажи |

1 |

Отражается выручка от реализации товаров, а также затраты, связанные с ней. Каждый месяц сопоставлением совокупного дебетового оборота по субсчетам 90.2, 90.3 и кредитового оборота по субсчету 90.1 определяется финансовый результат (прибыль или убыток) от реализации за отчетный месяц |

|

2 | |||

|

3 | |||

|

4 | |||

|

9 | |||

|

99 |

Прибыли и убытки |

- |

Отражается конечный результат деятельности предприятия (прибыль или убыток) |

Предприятия, реализующие товары в розницу, обязаны подобрать и отразить в учетной политике метод учета товаров. В розничной торговле имеются два варианта учёта товаров:

1. Согласно фактической себестоимости. Она формируется из всех расходов по их приобретению.

2. Согласно продажным ценам. Учет проводится с применением счёта 42 «Торговая наценка».

В розничной торговле учет товаров проводится по розничным ценам. Это означает, что учетной стоимостью товара считается цена, согласно которой товар реализуется.

Если предприятие торговли находится на уплате ЕНВД или УСН, то в бухгалтерском учете необходимо совершить следующие проводки, представленные в таблице 2.

Таблица 2

Учёт реализации товаров предприятия, находящегося на уплате ЕНВД или УСН

|

Дебет |

Кредит |

Содержание операции |

|

50 |

90.1 |

Отражена выручка от продажи товара |

|

90.2 |

41.2 |

Списана себестоимость проданного товара |

На предприятиях, ведущих учёт товаров по продажным ценам, выполняются проводки, представленные в таблице 3.

Таблица 3

Учёт реализации товаров на предприятиях по продажным ценам

|

Дебет |

Кредит |

Содержание операции |

|

50 |

90.1 |

Отражена выручка от продажи товара |

|

90.2 |

41 |

Списана учётная стоимость проданного товара |

|

90.2 |

42 |

Сторнирована сумма торговой наценки, относящейся к проданным товарам |

Если же предприятие находится на общей системе налогообложения, то ей необходимо выделить НДС с цены покупных товаров и представить его к вычету. А также начислить НДС с цены реализованного товара. Проводки по продаже товара на данном предприятии представлены в таблице 4.

Таблица 4

Учёт реализации товаров на предприятии с общей системой налогообложения

|

Дебет |

Кредит |

Содержание операции |

|

50 |

90.1 |

Отражена выручка от продажи товара |

|

90.2 |

41 |

Списана себестоимость проданного товара |

|

90.3 |

68 |

Начислен НДС со стоимости проданного товара |

|

На предприятиях, ведущих учет товаров по продажным ценам | ||

|

50 |

90.1 |

Отражена выручка от продажи товара |

|

90.2 |

41 |

Списана учётная стоимость проданного товара |

|

90.2 |

42 |

Сторнирована сумма торговой наценки, относящейся к проданным товарам |

|

90.3 |

68 |

Начислен НДС со стоимости проданного товара |

К методам ведения бухгалтерского учёта, установленным при создании учетной политики предприятия и подлежащим выявлению в бухгалтерской отчётности, принадлежат методы оценки товаров, принятие дохода от реализации товаров. Изменение учетной политики способно производиться в случаях значимой перемены обстоятельств деятельности, это может быть сопряжено с реорганизацией, сменой владельцев, переменой разновидностей работы.

Товары считаются составляющей материально-производственных запасов (МПЗ), полученных или приобретенных от юридических или физических лиц и предназначенные для реализации.

Таким образом, товар — собственность, предназначенная для продажи. Синтетический учёт товаров осуществляется на активном счёте 41 «Товары». Аналитический учёт проводится по названию товара, материально ответственным лицам и местам хранения. В бухгалтерском учёте продажа товаров совершается с применением счёта 90 в корреспонденции с 41 счётом.

Литература:

- Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 г. № 14-ФЗ (ред. от 18.03.2019 г., с изм. от 03.07.2019 г.). — 110 с.

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 г. № 146-ФЗ (ред. от 01.04.2020 г.). — 61 с.

- О защите конкуренции [Электронный ресурс]: федер. закон от 26.07.2006 г. № 135-ФЗ (ред. от 01.04.2020 г.). — Режим доступа: URL: http://www.consultant.ru/document/cons_doc_LAW_61763.

- Об основах государственного регулирования торговой деятельности в Российской Федерации [Электронный ресурс]: федер. закон от 28.12.2009 г. № 381-ФЗ (ред. от 25.12.2018 г.). — Режим доступа: URL: http://www.consultant.ru/document/cons_doc_LAW_95629.

- О бухгалтерском учете [Электронный ресурс]: федер. закон от 06.12.2011 г. № 402-ФЗ (ред. от 26.07.2019 г.). — Режим доступа: URL: http://www.consultant.ru/document/- cons_doc_LAW_122855.

- Коршунов В. В. Основы экономической теории: учебник / В. В. Коршунов. 3-е изд., испр. и доп. — Москва: Издательство Юрайт, 2019. — 219 с.

- Маховикова Г. А. Экономическая теория: учебник и практикум / Г. А. Маховикова. — 3-е изд., доп. — Москва: Издательство Юрайт, 2015. — 573 с.