В статье дано понятие финансовых ресурсов, используемых для финансовых вложений, рассмотрены основные методы финансирования инвестиций. Кратко охарактеризованы принципы финансирования и источники финансовых средств. Приведен алгоритм расчета средневзвешенной стоимости капитала в случае использования его в качестве финансовых ресурсов для инвестирования проектов. Приведены направления оценки эффективности финансовых вложений.

Ключевые слова: финансирование, инвестиции, финансовые средства.

В современном мире деятельность предприятий — это не просто производство готовой продукции посредством использования различных факторов производства. Материальную составляющую мировой экономики, конечно, никто не отменял. Но деньги сейчас крутятся вокруг иных структур экономической системы — финансовой инфраструктуры. Именно финансы выходят на первое место в мире по степени использования их как в качестве фактора производства, так и самостоятельного товара.

Финансирование различных проектов становится выгодным вложением средств с наибольшей и достаточно быстрой отдачей капитала. Причем выгода может измеряться не только в денежном эквиваленте, но и в моральном аспекте — поднятия имиджа финансиста.

Поэтому и актуальным становятся исследования, направленные на формирование системы оценок инвестиционных и инновационных проектов, которые требуют серьезных финансовых вложений.

Экономистами уже достаточно давно разработаны такие системы. Однако в совокупности они дают противоречивые результаты. Все зависит от конечной цели финансового вливания. В данной статье рассмотрим некоторые вопросы инвестиционного финансирования.

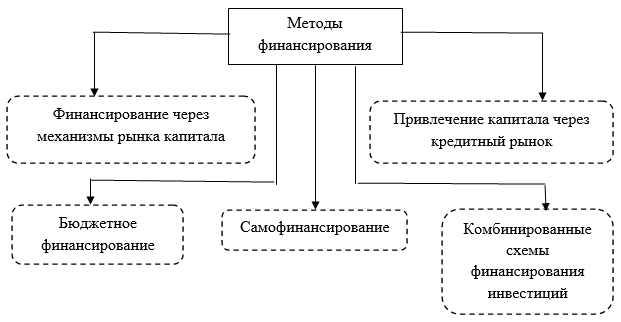

Финансирование инвестиций — это один из способов привлечения ресурсов для осуществления инвестиционного процесса. Можно условно выделить несколько методов финансирования инвестиционных проектов (рис. 1). [3, с. 315]

Рис. 1. Методы финансирования инвестиционной деятельности

Дадим им краткую характеристику.

- Самофинансирование — трудно прогнозируемый, но один из наиболее надежных способов. Любое расширение бизнеса требует привлечения дополнительных источников финансирования за счет средств, которые предприятие получает от основной текущей деятельности.

- Финансирование через механизмы рынка капитала предполагает два варианта вложения финансовых ресурсов: долговое и долевое финансирование. При долговом финансировании фирма выпускает и реализует на фондовом рынке срочные ценные бумаги, как правило, облигации, которые дают право их владельцам на долгосрочное получение текущего дохода и возврат вложенного капитала соответственно условиям, которые были определены при организации этого облигационного займа. При долевом финансировании фирма получает средства от дополнительной продажи акций, увеличения числа собственников или за счет дополнительных вкладов уже существующих собственников.

- Привлечение капитала через кредитный рынок — это получение долгосрочного банковского кредита. Такой способ финансирования имеет ряд преимуществ перед выпуском облигационного займа, а именно:

‒ Обладает более гибкой системой финансирования, поскольку условия предоставления кредита могут динамично меняться в текущем соответствии с регулируемыми запросами заемщика;

‒ возможность получения дополнительного дохода от разницы процентных ставок;

‒ отсутствие дополнительных затрат, которые возникают в связи с регистрацией и размещением ценных бумаг.

- Бюджетное финансирование предполагает выделение из государственного бюджета финансовых ресурсов на инвестиционные цели юридическим лицам. Получателями инвестиций из госбюджета могут быть те предприятия, которые находятся в государственной собственности, а также некоторые юридические лица, которые участвуют в реализации заказов по государственным программам.

- Комбинированные способы финансирования инвестиций представляют собой обращение одновременно к нескольким источникам.

Любому предприятию необходимы финансовые средства как для финансирования свою производственно-коммерческой деятельности, так и на стратегическое развитие.

Мобилизация различных источников финансирования связана для предприятия с определенными издержками, например,

‒ владельцам облигаций необходимо выплачивать проценты;

‒ акционерам надо начислять и выплачивать дивиденды;

‒ банку требуется перечислять проценты за предоставленные им кредиты.

Поэтому возникает необходимость определения «цены» того или иного источниками с целью выбора наименее затратного. Ценой капитала в таком случае называют общую величину денежных средств, которые следует выплатить за использование финансовых ресурсов определенного объема и вида, выраженную в процентах к этому объему.

При наиболее эффективном распределении источников считается, что оборотные активы рационально финансировать за счет краткосрочных обязательств, а внеоборотные активы — за счет долгосрочных обязательств. Таким образом, оптимизируется общая сумма издержек на привлечение различных финансовых источников. [4, с. 116]

При мобилизации для финансирования инвестиционных проектов внутренних источников в форме нераспределенной прибыли предприятия отсутствуют дополнительные издержки, которые связаны с необходимостью внутреннего размещения нового пакета обыкновенных акций.

Тогда говоря о следующем равенстве:

ЦНП = ЦОА, (1)

где ЦНП — цена нераспределенной прибыли

ЦОА — цена привлеченного капитала, выраженная в форме дополнительной эмиссии обыкновенных акций.

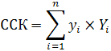

Но при использовании нескольких источников финансирования возникает необходимость определения средней цены этих источников. В этом случае, средневзвешенная стоимость капитала — это минимальная норма прибыли, которую ожидают получить потенциальные инвесторы от своих финансовых вложений. Выбранные для реализации инвестиционные проекты должны обеспечивать рентабельность на уровне не меньшим, чем средневзвешенная стоимость капитала.

Средневзвешенную стоимость капитала рассчитывают, как средневзвешенную величину из отдельных оценок, по которым предприятие привлекает различные виды источников финансовых средств: облигационных займов, акционерного капитала, кредиторской задолженности и др.

Обще используемая формула расчета средневзвешенной стоимости капитала имеет следующий вид [4, стр. 125]:

где ССК — средневзвешенная стоимость капитала;

yi — цена i-ого источника средств;

Yi — удельный вес i-ого источника финансирования в общем объеме привлекаемого капитала;

n — количество привлекаемых источников финансовых средств.

Средневзвешенная стоимость капитала используется в инвестиционном анализе при отборе проектов к реализации следующим образом: вычисление чистого привлеченного дохода (NPV) инвестиционного проекта при дисконтировании денежных притоков и первоначальных финансовых вложений.

Если расчетный NPV > 0, то проект рассматривается дальше с других точек зрения эффективности их реализации. Если NPV ≤ 0, то проект, как правило, сразу отвергается.

Если внутренняя норма доходности рассматриваемого инвестиционного проекта больше средневзвешенной стоимости капитала, то проект может быть реализован, как обеспечивающий прибылью инвесторов и кредиторов.

Если внутренняя норма доходности меньше средневзвешенной стоимости капитала, то проект дальше не рассматривается.

Исключение могут составить только те инвестиционные проекты, которые имеют иную целевую направленность при достижении их эффективности реализации, например, социальная значимость.

При выборе направления использования финансовых средств для осуществления инвестиционной деятельности важно не только оценить стоимость вкладываемых ресурсов, но и дать предварительную оценку самому инвестиционному проекту. Если сравнить отдачу от инвестиционного проекта на вложенный капитал, то положительный результат, не зависимо от стоимости самого источника финансирования, можно считать приемлемой и окупаемой. И конечно, выбран будет тот проект, который даст большую разницу по отношению к любому источнику финансирования. Эффективность инвестиционного проекта представляет собой соответствие проекта целям и интересам его участников с наиболее полным возвратом вложенного капитала.

В экономической литературе приводится несколько способов оценки инвестиций. Выделим среди них рекомендуемые и наиболее часто используемые.

Эффективность проекта в целом для оценки его привлекательности для инвесторов и поиска источников финансирования включает в себя следующее:

‒ коммерческую эффективность;

‒ общественную эффективность.

Эффективность участия инвесторов в проекте определяется для оценки его реализуемости с целью заинтересованности в нем всех финансовых инвесторов данного проекта. Она включает:

эффективность осуществления вложений в ценные бумаги фирмы;

эффективность участия иных хозяйствующих субъектов в проекте;

эффективность участия в данном проекте представителей структур, которые являются представителями более высокого уровня, чем прочие предприятия-участники инвестиционного проекта.

Бюджетная заинтересованность в инвестиционном проекте также оценивается по степени его социальной направленности и значимости.

При принятии решении об инвестировании финансовых средств целесообразно определить, в какие проекты наиболее выгоднее вкладывать свой капитал:

‒ в производство;

‒ в приобретение товаров для перепродажи;

‒ в недвижимость;

‒ в ценные бумаги и пр.

Поэтому при финансировании инвестиционных проектов рекомендуется соблюдать выработанные голами практики принципы [3, с. 218]:

‒ «золотое банковское правило», принцип финансового соотношения сроков, который гласит, что отток и приток денежных средств должны происходить в строго определенные сроки, а капитальные вложения с длительными сроками окупаемости целесообразно финансировать именно за счет долгосрочных привлеченных ресурсов;

‒ принцип сбалансированности рисков, то есть рисковые инвестиционные вложения целесообразно финансировать за счет собственных источников средств — амортизационных отчисления и чистой прибыли;

‒ принцип обеспечения предельной рентабельности, в соответствие с которым необходимо выбирать такие направления финансовых вложений, которые обеспечивают инвестору достижение предельной доходности при минимальном допустимом уровне коммерческого риска;

‒ принцип соответствия стратегии развития и функционирования предприятия на товарном рынке с позиции формирования ассортиментной структуры продукции, сроков окупаемости капитальных вложений, наличия собственных финансовых источников покрытия текущих издержек производства и сбыта и обеспечения стабильности получения доходов в течение всего периода эксплуатации инвестиционного проекта.

Финансирование инвестиционной деятельности — длительный по времени процесс, поэтому при оценке его эффективности также необходимо учитывать:

‒ временную стоимость денег, поскольку с течением времени деньги имеют свойство терять свою ценность вследствие инфляционных процессов;

‒ риск реализации проектов, который заключается в том, что чем продолжительнее срок окупаемости капитальных вложений, тем выше риск инвестиционного проектирования;

‒ привлекательность инвестиционного проекта по сравнению с альтернативными финансовыми вложениями капитала с точки зрения максимизации дохода при минимальном уровне финансового риска.

Используя эти на практике, потенциальный инвестор может принять обоснованное решение, отвечающее его стратегическим целям. А финансирование инвестиционной деятельности даст именно тот эффект, на который и рассчитывал инвестор.

Литература:

- Анализ инвестиционной привлекательности организации. — М.: КноРус, 2017. — 374 с.

- Герасимова Е. Б., Редин Д. В. Финансовый анализ. Управление финансовыми операциями. Учебное пособие. — М.: Форум,Инфра-М, 2017. — 192 с.

- Игонина Л. Л. Инвестиции. — М.: Магистр, 2014. — 752 с.

- Кузнецов Б. Т. Инвестиционный анализ. Учебник и практикум. — М.: Юрайт, 2016. — 362 с.

- Куприянова Л. М. Финансовый анализ. Учебное пособие. — М.: Инфра-М, 2015. — 160 с.

- Пласкова Н. С. Финансовый анализ деятельности организации. Учебник. — М.: Инфра-М, Вузовский учебник, 2016. — 368 с.