Бизнес-план — эффективный инструмент стратегического планирования деятельности предприятия в условиях высокой конкуренции. Стратегическая важность бизнес-планов обуславливает высокое значение изучения методов оценки эффективности процесса бизнес-планирования. В рамках данной работы автором были рассмотрены NPV- и IRR-методы оценки качества бизнес-плана.

Ключевые слова: бизнес-план, бизнес-планирование, предпринимательство, экспертиза бизнес-плана.

В настоящее время российский бизнес находится в условиях высокой степени неопределенности макросреды — среди основных негативных факторов можно отметить нестабильность курса валют, а также ухудшение отношений со странами запада, что в свою очередь осложняет развитие партнерских отношений с иностранными компаниями и обмен научно-техническими разработками и ноу-хау. В сложившейся ситуации особое значение играет роль процессов бизнес-планирования на предприятиях — бизнес-план выступает в качестве инструмента стратегического развития конкурентоспособного бизнеса [1, c. 6], однако, в это же время повышается актуальность вопросов качественной оценки бизнес-планов и их потенциальной эффективности.

Под бизнес-планом следует понимать «структурированный плановый документ, описывающий направления развития бизнеса» [2, c. 1]. Следует отметить, что качественный бизнес-план всегда включает в себя определение необходимых для его реализации ресурсов (финансовых, человеческих, временных и т. д.), а также определение потенциальной эффективности реализации предложенных мероприятий в четко обозначенный период времени. Целевой аудиторией бизнес-плана может выступать как владелец предприятия, так и потенциальные (или текущие инвесторы), кредиторы, бизнес-партнеры фирмы [2, c. 2].

Следует отметить, что значимость бизнес-плана традиционно недооценивается российскими предпринимателями, а сам процесс бизнес-планирования воспринимается ими как ресурсозатратный и малоэффективный. По мнению экспертов, подобное отношение к бизнес-планированию в российской бизнес-среде связано с рядом национальных особенностей этого процесса, а именно:

– отсутствие эффективных механизмов бизнес-планирования и оценки качества бизнес-планов, учитывающих специфику российского рынка;

– высокий уровень неопределенности внешней среды, усложняющий процессы долгосрочного планирования;

– игнорирование необходимости проведения экспертизы разработанного бизнес-плана.

– дефицит специалистов, обладающих необходимыми компетенциями в области долгосрочного планирования и оценки качества бизнес-планов;

– неразвитость сферы российского бизнес-образования, ведущая к снижению уровня профессионализма российских предпринимателей и преобладанию «интуитивного» подхода в планировании деятельности российских предприятий;

– приоритет краткосрочных целей над долгосрочными в деятельности российского бизнеса;

– несовершенство законодательной базы в вопросах бизнес-планирования [3, c. 242], [5, c. 90–91].

Процесс эффективного бизнес-планирования на предприятии невозможен без проведения экспертизы бизнес-плана −проверки финансовой модели и пояснительной записки к бизнес-плану на предмет достижения поставленных перед предприятием стратегических целей, корректности описания проекта и сделанных выводов, наличия ошибок в финансово-экономических расчетах, а также оценки возможности получения желаемого финансирования [9].

Оценка качества бизнес-плана состоит из следующих этапов:

- анализ соответствия разработанного бизнес-плана стратегическим целям предприятия на рынке / требованиям инвестора;

- оценка полноты и качества исходных данных планирования;

- анализ разработанной финансовой модели на предмет корректности используемой методики, качества обработки исходных данных и наличия ошибок в расчетах;

- оценка качества и полноты пояснительной записки, качества источников информации о рынке, корректности сделанных выводов;

- анализ показателей эффективности инвестиционного проекта на предмет целесообразности реализации с рассчитанной эффективностью;

- оценка возможности стороннего финансирования реализации описанных в бизнес-плане мероприятий;

- разработка рекомендаций по повышению качества бизнес-плана [9].

Рассмотрим непосредственно конкретные методы оценки качества бизнес-плана. Анализ актуальной научной литературы в области бизнес-планирования показал, что наиболее популярными методами оценки качества бизнес-плана остаются финансовые методы, в частности:

– метод определения чистой приведенной стоимости инвестиционного проекта (NPV-метод);

– метод определения внутренней нормы прибыльности (IRR-метод) [7], [4, c. 163], [6, c. 71].

Рассмотрим сущность применения каждого из представленных методов оценки.

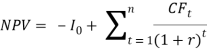

Коэффициент приведенной чистой стоимости (NPV) определяет доходность от инвестиций, приведенную к дате ее расчета. Он определятся как разница между всеми приведенными инвестициями и приведенными поступления чистого дохода от инвестируемых вложений. Критерием служит 0. Если приведенная чистая стоимость NPV > 0, то бизнес-план подлежит рассмотрению и подвергается дальнейшему анализу с помощью других критериев, если же NPV < 0, проект признается неэффективным и отклоняется.

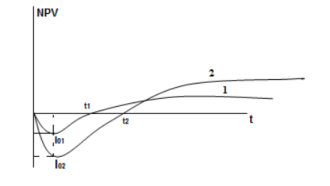

Коэффициент приведенной чистой стоимости (NPV) удобно использовать при анализе сразу нескольких конкурирующих бизнес-планов для отбора и последующей реализации наиболее эффективного [8]. Наиболее наглядно это свойство коэффициента приведенной чистой стоимости демонстрирует его графическое отображение (рис. 1), из которого видно, что проект 2 является более эффективным при более длительном сроке окупаемости, но при этом, он требует больше инвестиционных вложений — выбор оптимального варианта для создания или развития бизнеса должен исходить из критериев, поставленных собственником предприятия/инвесторами.

Рис. 1. Графическое отображение сравнения NPV двух вариантов бизнес-плана

Расчетная формула NPV выглядит следующим образом:

(1)

(1)

Где:

– Io — первоначальные инвестиции;

– СFt — денежный поток t-ого года от реализации инвестиций;

– r — норма дисконтирования денежного потока;

– n — время жизни инвестиций [10].

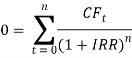

Внутренняя норма рентабельности бизнес-плана (IRR) — это значение ставки дисконтирования, при котором NPV равен нулю. Другими словами, IRR показывает, какое максимальное требование к годовому доходу на вложенные деньги инвестор может закладывать в свои расчеты, чтобы бизнес-план выглядел привлекательным. Если полученное значение IRR оказывается выше, чем доход на капитал, ожидаемый инвестором, то можно говорить о том, что бизнес-план эффективен [10].

Расчетная формула IRR выглядит следующим образом:

(2)

(2)

Где:

– CFt — денежные потоки от проекта в момент времени t;

– n — количество периодов времени;

– IRR — внутренняя норма доходности [10].

Представленные методы оценки качества бизнес-планов не являются исключительными, однако применяются достаточно часто ввиду их высокой эффективности, наглядности и надежности. К преимуществам представленных в статье методов можно также отнести относительную простоту автоматизации расчетов посредством применения ПО Microsoft Excel.

Литература:

- Аноп М. Ф., Близкий Р. С. Бизнес-план как конкурентоспособный инструмент выживания бизнеса в современной российской экономике // Национальная Ассоциация Ученых. 2015. №. 4–1. С. 6–9.

- Воробьева С. А. Особенности бизнес-планирования на отечественном промышленном предприятии // Современные проблемы науки и образования. 2014. №. 6. С. 1–7.

- Грицук Р. Н. Особенности бизнес-планирования на российских предприятиях // В сборнике: Актуальные проблемы теории и практики развития экономики региона. 2015. С. 240–243.

- Кравец А. Г., Дроботов А. С. Применение имитационного моделирования для оценки качества бизнес-планов инновационных проектов // Научно-технический вестник информационных технологий, механики и оптики. 2011. №. 2 (72). С. 163–165.

- Хабалтуев А. Ю., Авдеева М. А. Проблемы бизнес-планирования в практике российских предприятий на современном этапе // Молодой ученый. 2017. № 44. С. 90–91.

- Шальнева В. В., Кириенкова А. И. Оценка эффективности бизнес-плана на предприятии // Научный вестник: финансы, банки, инвестиции. 2016. №. 2. С. 67–71.

- По каким критериям оценить инвестиционную привлекательность проекта [Электронный ресурс]. — URL: https://kudainvestiruem.ru/proekt/kriterii-ocenki-ehffektivnosti.html#l2 (дата обращения: 20.08.18).