Налоговое стимулирование развития малого бизнеса вРФ

Холмирзоев Диловар Назиржонович, студент;

Масалыгина Алена Сергеевна, студент;

Захаров Никита Викторович, студент

Красноярский государственный педагогический университет имени В. П. Астафьева

Дьякова Ольга Владимировна, студент

Красноярский филиал Академии труда и социальных отношений

Налогообложение оказывает огромное влияние на экономику страны и является важным источником получения доходов. В данной статье проведен анализ современного состояния налогообложения малого бизнеса, а также исследованы налоговые новации.

На сегодняшний день поддержке и развитию малого бизнеса уделяют особое внимание, так как именно малые предприятия создают основу для устойчивого развития экономики. Малый бизнес — это предпринимательская деятельность, исполняемая субъектами рыночной экономики при определенно установленных критериях в Федеральном законе N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». Малый бизнес нуждается в государственной поддержке, потому что именно он обеспечивает создание новых рабочих мест, улучшает условия жизни за счет предпринимательских доходов, осуществляет финансовое самообеспечение предпринимательства, в том числе малый бизнес имеет бюджетный эффект — поступление налогов в бюджетную систему.

В РФ доля малого бизнеса меньше, чем в развитых странах. Так, США является лидером по развитию малого предпринимательства. Об этом свидетельствуют следующие показатели: доля малого бизнеса в ВВП составляет 52 %, в общем количестве действующих предприятий — 97,6 %, в общей численности экономически активного населения — 50,6 %, ориентированных на экспорт более 30 %, инновационных 55–60 %. Россия является отстающей страной по показателям уровня развития малого бизнеса. Доля малого бизнеса в ВВП составляет 21 %, в общей численности занятых — 23,4 %, в общем количестве предприятий — примерно 40 %. К большому сожалению, лишь 0,8 % малых предприятий в России являются инновационным. Это говорит о том что, государству необходимо обратить внимание на развитие инновационного сектора экономики. В приведенной ниже таблице был проведен анализ зарегистрированных малых и микропредприятий за 2012–2015 гг. в РФ.

Таблица 1

Количество зарегистрированных малых имикропредприятий вРФ, тыс.

|

2012г. |

2013г. |

2014г. |

2015г. | |

|

Всего, в т. ч.: |

2003,0 |

2063,1 |

2103,8 |

2159,6 |

|

Малые предприятия (до 100 чел.) |

243,0 |

234,5 |

235,6 |

242,7 |

|

Микропредприятия (до 15 чел.) |

1760,0 |

1828,6 |

1868,2 |

1916,9 |

За период с 2012–2015 гг. происходит увеличение количества малых и микропредприятий в РФ. Однако если рассматривать число малых предприятий, то наблюдается тенденция их снижения: в 2012 г. их количество составило 243 тыс., в 2013 г. — 235 тыс., в 2014 г. — 236 тыс. В 2015 г. количество организаций, относящихся к малым, выросло до 242,7 тыс. Однако следует учитывать, что именно в 2015 г. выросли пороговые значения выручки малых предприятий с 400 млн. руб. до 800 млн. руб. Следовательно, в статистику малых предприятий попадают те, кто ранее относился к среднему бизнесу. В январе-феврале 2016 г. наблюдается общая тенденция сокращения бизнеса (таблица 2).

Таблица 2

Демография организаций

|

Количество зарегистрированных организаций |

Количество официально ликвидированных организаций | |||

|

Всего |

Всего | |||

|

Февраль 2016 г. |

Январь-февраль 2016 г. |

Февраль 2016 г. |

Январь-февраль 2016 г. | |

|

Всего |

34857 |

63694 |

32017 |

75194 |

В данном периоде было зарегистрировано 63,6 тыс. организаций, а ликвидировано 75,1 тыс. На сегодняшний день существует множество инструментов стимулирования экономической активности в секторе малого бизнеса, одним из которых является налоговое стимулирование.

Налоговые преференции предоставляются представителям малого предпринимательства через специальные налоговые режимы, которые позволяют: упростить налоговый учет, сократить налоговую отчетность, снизить налоговую нагрузку, в связи с уплатой одного налога взамен трех (налога на имущество, НДФЛ, НДС). В РФ действуют специальные налоговые режимы, предоставляющие льготные условия налогообложения для малого бизнеса. К ним относятся:

- Упрощенная система налогообложения (УСН).

- Единый налог на вмененный доход (ЕНВД).

- Патентная система налогообложения (ПСН).

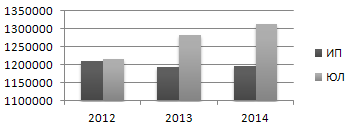

Рис. 1. Количество налогоплательщиков, применяющих упрощенную систему налогообложения в РФ

Количество индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, уменьшалось, начиная с 2012 года. Так, в 2012 г. число индивидуальных предпринимателей (ИП), применяющих УСН составило 1,2 млн., однако в 2013–2014 гг. их количество снизилось до 1,1 млн. Численность юридических лиц увеличилась с 1,2 млн. до 1,3 млн. организаций. Общий рост составил 84 тыс. налогоплательщиков.

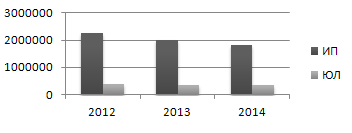

Рис. 2. Количество налогоплательщиков, применяющих единый налог на вмененный доход в РФ

Данные Федеральной налоговой службы свидетельствуют о тенденции снижения количества налогоплательщиков, применяющих ЕНВД. Число ИП уменьшилось на 434,3 тыс., а количество юридических лиц — 59,4 тыс.

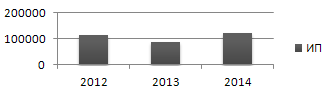

Рис. 3. Количество налогоплательщиков, применяющих патентную систему налогообложения в РФ

Число налогоплательщиков, применяющих ПСН, значительно изменялось на протяжении 2012–2014 г. Так, в 2012 году, количество ИП, применяющих ПСН составило 113,9 тыс., в 2013 г. — 88,6 тыс., а в 2014 г. — 122,1 тыс. Общий рост налогоплательщиков составил 9 тыс. ед. Общее количество налогоплательщиков, применяющих СНР, сократилось на 400 тыс. ед. В приведенной ниже таблице, рассмотрим поступления налогов по УСН, ЕНВД и ПСН за 2012–2015 гг.

Таблица 3

Поступления налогов по упрощенной системе налогообложения, единому налогу на вмененный доход ипатентной системе налогообложения за 2012–2015гг., млн. руб.

|

Вид СНР |

2012г. |

2013г. |

2014г. |

2015г. |

|

УСН |

239,4 |

262,6 |

285,0 |

254,2 |

|

ЕНВД |

79,9 |

70,9 |

77,2 |

78,5 |

|

ПСН |

- |

1,6 |

3,4 |

5,3 |

Поступления налогов по УСН более чем в 3 раза превышают поступления по ЕНВД и ПСН, хотя численность налогоплательщиков отличается незначительно. Так, поступления по УСН с 2012–2014 г. увеличились с 239,4 млн. руб. до 285,0 млн. руб., однако в 2015 г. произошло снижение поступлений на 31 млн. руб. Поступления по ЕНВД в 2012 г. составили 79,9 млн. руб., в 2013 г. произошел спад платежей на 9 млн. руб., в 2014–2015 гг. вновь наблюдалось увеличение поступлений на 7,5 млн. руб. по сравнению с 2013 г. Стоит отметить, что численность налогоплательщиков, применяющих ЕНВД, снижается, а поступления растут, это косвенно может свидетельствовать об усилении тяжести налогообложения, т. к. каждый год происходит рост налоговой нагрузки за счет коэффициента-дефлятора. Поступления налогов по ПСН увеличились на 3,7 млн. руб.

Основными налоговыми мерами, которые государство приняло для стимулирования малого бизнеса в условиях кризиса в 2015–2016 гг. являются:

- Расширение перечня видов деятельности, в отношении которых может применяться патентная система налогообложения с 47 до 63 видов.

- Субъектам РФ предоставлено право введения двухлетних налоговых каникул в 2015 г. для упрощенной системы налогообложения (УСН) и ПСН на бытовые услуги в 2016 г. 77 субъектов РФ дали льготы индивидуальным предпринимателям в рамках УСН и ПСН.

- Субъектам РФ разрешено снижать ставки по УСН с объектом налогообложения в виде доходов с 6 % до 1 %.

- Представительные органы муниципальных образований могут снижать ставки по единому налогу на вмененный доход (ЕНВД) с 15 % до 7,5 %.

- Отмена индексации временного дохода в 2016 г.

Одной из важнейших проблем в системе налогового стимулирования является то, что критерии использования упрощенной системы налогообложения не совпадают с критериями, отнесения к малому бизнесу. Так, в Федеральном законе от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» указано, что к микропредприятиям относятся организации, выручка которых составляет 400 млн. руб. Однако УСН могут применять только те предприятия, у которых она не превышает 80 млн. руб. Следовательно, эта мера налогового стимулирования распространяется не на малый бизнес, а только на часть микробизнеса. А в рамках использования общей системы налогообложения льгот для малого бизнеса нет. Поэтому предлагается:

- Увеличить порог применения упрощенной системы налогообложения по доходам до 120 млн. руб.

- Ввести льготы малым предприятиям в рамках общей системы налогообложения, например, понизить ставку налога на прибыль до 10 %.

- Предлагается не наказывать малый бизнес штрафами за первое нарушение, выявленное в ходе проверки. Такое правило «первого предупреждения» может появиться в законодательстве об административных правонарушениях в качестве универсальной нормы.

- Мораторий на применение коэффициента-дефлятора К1 по ЕНВД на период кризиса.

Важно отметить, что основным направлением государственной поддержки малого бизнеса является льготное налогообложение. Таким образом, государственная поддержка малого бизнеса должна способствовать его развитию и успешному функционированию. России необходимо больше сил затратить на развитие инновационной деятельности, которой в зарубежных государствах уделяют большее внимание. Все это будет способствовать стабильному развитию государства.

Литература:

- Федеральный закон от 24.07.2007 N 209-ФЗ (ред. от 29.12.2015) «О развитии малого и среднего предпринимательства в Российской Федерации» // Справочно-правовая система «Консультант Плюс». [Электронный ресурс] / Компания «Консультант Плюс».

- Основные направления налоговой политики Российской Федерации на 2016 год и плановый период 2017 и 2018 годов // Справочно-правовая система «Консультант Плюс». [Электронный ресурс] / Компания «Консультант Плюс».

- Тлисов А. Б., Татаренко Н. Н. Компаративный анализ налогового стимулирования малого и среднего бизнеса в России и за рубежом // Молодой ученый. — 2014. — № 2. — С. 552–556.

- Официальный сайт: Министерство финансов РФ [электронный ресурс] / Министерство финансов Российской Федерации. Режим доступа: http://www/minfin.ru.

- Официальный сайт: Федеральная налоговая служба РФ [Электронный ресурс] / ФНС России. — Режим доступа: http://www.nalog.ru.