Инвесторами применяется множество способов использования временно свободных денег – от закапывания в землю до покупки недвижимости. Большинство людей первым делом подумывают о вложении свободных денег в валюту или кладут на депозиты в банки. Тем не менее, на сегодня миллионы людей во всем мире пришли к заключению, что ценные бумаги тоже являются не менее прибыльной и надежной формой вложения капитала, а порой даже и наиболее прибыльной. Это обуславливает актуальность разработки и исследования методов управления вложениями в ценные бумаги.

Портфельные инвестиции — инвестиции в ценные бумаги, формируемые в виде портфеля ценных бумаг. Портфельные инвестиции представляют собой пассивное владение ценными бумагами (акциями, облигациями и пр.), и не предусматривает со стороны инвестора активного управления или контроля за предприятием – эмитентом. Портфельный менеджмент берет свое начало примерно с тех времен, когда появились сами ценные бумаги, и является следствием естественного нежелания инвестора полностью связать свое финансовое благополучие с судьбой только одной компании.

Сущность моментных стратегий управления портфелем заключается в следующем. Портфель акций, сформированный из некоторого пакета акций, переформировывается с некоторой периодичностью (через временной интервал T). Определяются лучшие (winners) и худшие (losers) акции за предшествующий интервал, в новый портфель включаются лучшие, если их не было в портфеле, и исключаются худшие, если они там были, с учетом транзакционных расходов r – комиссионных за продажу/покупку акций. Подобные стратегии различаются по следующим показателям: временной интервал, число лучших и худших акций, которые выделяются на каждом временном интервале, индикатор, по которому производится ранжирование акций (применяются различные меры риска или индексы) и метод формирования портфеля.

Сущность предлагаемых нами упрощенных моментных стратегий управления портфелем заключается в следующем. Портфель акций, аналогично обыкновенным моментным стратегиям, переформировывается через временной интервал T. Временные интервалы T принимались равными неделе, месяцу, кварталу, полугодию, году.

Для каждого вида акций с анализируемого рынка вычисляется доходность акции:

, где

, где

Ci,t – стоимость акции в текущий момент времени t;

Ci,t-T – стоимость акции в момент времени t - T.

Таким образом, получаем множество значений  .

.

Далее, для каждого из значений множества вычисляется значение функции  :

:

,

,

где в качестве функции  может выступать любая положительная вещественно-определенная функция. В ходе данного исследования рассматривались функции:

может выступать любая положительная вещественно-определенная функция. В ходе данного исследования рассматривались функции:  ;

; ;

; ;

; ;

; ;

; .

.

Затем из полученного множества  выбирается k значений по убыванию доходности (k варьируется от 1 до n) и получается новое множество

выбирается k значений по убыванию доходности (k варьируется от 1 до n) и получается новое множество  .

.

Доля средств, выделяемых на покупку i-го вида акций определяется следующим образом:

Итак, если мы располагаем средствами S в данный момент, то в портфель будет включено  акций i-го вида по текущей стоимости

акций i-го вида по текущей стоимости  при транзакционных расходах r .

при транзакционных расходах r .

В ходе исследования были проведено множество экспериментов. Результат некоторых из них:

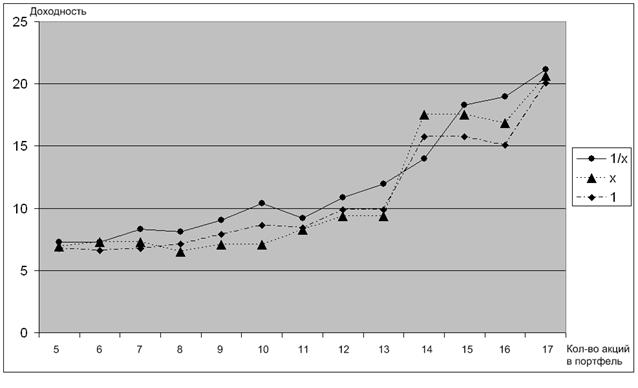

- исследовался сегмент из 49 акций из индекса РТС с 2005го до 2007 года. Максимальный результат здесь достигается при периоде переформирования 6 месяцев, при K = 3 акциям в портфеле и при использовании моментной функции f =1/х;

- исследовались упрощенные моментные стратегии применительно к рынку акций РТС с 2000 по 2008 год (Показаны максимально возможные результаты, при различных размерах портфеля и периодах переформирования). А также выяснено, что в большинстве случаев наиболее доходной является функция y=1/x:

Выводы:

- Упрощенные моментные стратегии являются эффективным средством управления портфельными инвестициями;

- При действующих транзакционных расходов частые периоды переформирования неэффективны;

- Наиболее выгодными на российских фондовых биржах являются периоды переформирования 6 месяцев, размер портфеля = 3 акции и моментная функция f =1/х.

Литература

- Jegadeesh, N. and S. Titman “Returns to buying winners and selling losers: implications for stock market efficiency’, Journal of Finance, Vol. 48, 1993, pp. 65-91.

- Rouwenhorst, K. G. “International momentum strategies”, Journal of Finance, Vol. 53, 1998, pp. 267-284.

- Sergio Ortobelli, Svetlozar Rachev, Isabella Huber, Almira Biglova “Optimal Portfolio Selection and Risk Management: A Comparison between the Stable Paretian Approach and the Gaussian One”, Handbook of Numerical Methods in Finance, Birkhäuser Boston, 2004, p. 197-252.

- Биглова А.Ф. Моментные стратегии и их применение в условиях российского фондового рынка//Финансы и кредит, №9 (177) (2005), с. 74-79.