Известно, что в каждой товарной группе существуют дешевые товары, элитные товары, дорогие товары, существует так называемый стандартный или массовый сегмент и так далее [3, с.67]. Менее знакомым и менее известным фактом является то, что десятки миллионы людей, миллионы компаний в процессе потребления на рынке действительно как бы договариваются между собой об этих ценах и умеют точно проводить грани между ценами дешевыми, средними, премиальными и элитными. И, оказывается, существует определенное правило проведения этих ценовых интервалов. Данную закономерность открыли порядка десяти лет назад, проведя десятки исследований. И с тех пор каждый год мы убеждаемся, что эти правила воспроизводятся в разных товарных группах.

Прежде всего, необходимо отметить, что существует только три способа точно построить ценовую сегментацию [1, с.26].

1. Способ номер один – полный анализ данных по продажам, например, через чековую ленту магазина, если речь идет о розничном товаре. В корпоративных продажах, к сожалению, такой способ недоступен, не существует возможности собрать в единое место цифры покупок и продаж всех компаний. Тогда спасает второй и третий способы, они универсальны для всех.

2. Способ номер два - опрос покупателей и клиентов, по каким ценам они покупают товар и сколько. Это опрос людей, например, по каким ценам они покупают чай, кофе, стиральный порошок и так далее. Это может быть опрос компаний, по каким ценам они заказывают те или иные поставки, услуги и прочее

3. Способ третий – это опрос самих продавцов. Это может быть, просто, как прямой опрос менеджеров, так и косвенный опрос, через наблюдение и анализ магазинных полок. Это может быть сбор прайс-листов в компаниях или с интернет сайтов, достаточно известная процедура, освоенная в десятках тысячах российских компаний.

Самым простым способом из всех перечисленных, естественно, является третий. Гораздо проще, зайдя в магазин, зафиксировать цены сотен товаров, чем опросить сотни покупателей. То же самое по поводу сбора прайс-листов. Гораздо легче зайти на сотню сайтов различных корпоративных поставщиков и скачать там ценные предложения, чем опросить сотни покупателей. В данной ситуации необходимо подчеркнуть, для точности наблюдений спасет большая статистика. Надо пройтись по десяткам магазинов, надо пройтись по десяткам сайтов, в идеале 100 и более и в каждом месте собрать практически полную информацию.

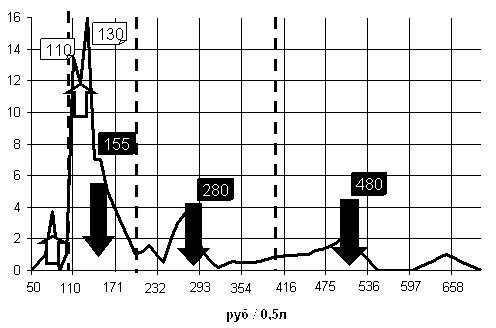

На рисунке 1 приведен результат собранной ценовой информации [2, с.53]. Это ценовые сегменты водки, зафиксированные в начале развития кризисных событий октября 2008 года.

Рисунок 1 – Ценовые сегменты водки, октябрь 2008 г.

Эта диаграмма несет пользу для тех, кто производит и продает водку. Процедура очень простая. Менеджер заходит в магазины и фиксирует, по какой цене стоит на полке та или иная позиция водки и в каком количестве бутылок. Например, водка с определенным названием по цене 145 рублей и в количестве 20 позиций. И так далее. В идеале зафиксировать нужно всю полку. Водочная полка большая, поэтому можно фиксировать каждую вторую бутылку. Автор напоминает, что необходимо снять информацию с десятков магазинов разного формата для получения статистически значимого результата. Далее для простоты анализа цифры округляются с точностью до пяти рублей или до десяти рублей. После этого подсчитывается какая доля представленности товара по разным ценам.

На диаграмме по горизонтали отложено цена за одну бутылку емкостью 0.5л. По вертикали отложена доля товара, по той или иной цене. Если, обратить внимание еще раз на рисунок, где отображена ценовая кривая. Четко бросается в глаза максимальный пик представленности товара и соответственно, максимальный пик спроса в диапазоне от 120 до 130 рублей.

Но, что интереснее, также бросаются в глаза пики и в правой части диаграммы в ценах по 260, 500 и 650 рублей. Эти пики как раз и показывают ценовые предпочтения и ценовые возможности покупателей. Собственно говоря, эти пики как раз и обозначают те самые сегменты: дешевый, средний, премиальный.

Видя эти пики, достаточно легко провести так называемые ценовые интервалы (см. рисунок 1). Для проведения границ ценовых интервалов необходимо помнить два правила.

Первое – границы ценовых интервалов всегда проходят в минимуме ценовой кривой. Обратите внимание, громадный пик потребления по 120-140 рублей и минимум потребления в районе 200-230 рублей. Кривая падает практически в ноль. После чего в районе 260-280 рублей резкий всплеск до 4%. Аналогичная ситуация в районе четырехсот рублей: падение практически до нуля и всплеск на пятистах рублях и так далее.

В ситуации, где уже проведен такой графический анализ, их легко провести в точках 100, 200 и 400 рублей, эти ценовые интервалы автор рекомендует проводить с помощью двух несложных аналитических инструментов.

А во-вторых, всегда соблюдается правило, которые открыты исследователями в конце 90-х годов: каждый следующий ценовой интервал в два раза больше или в два раза шире предыдущего [2, с.210]. И если, например, ценовой интервал дешевого сегмента лежит в диапазоне 50-100 рублей, то средний массовый сегмент в два раза больше или в два раза шире и лежит в диапазоне 100-200 рублей, премиальный сегмент еще раз в два раза шире и составляет 200-400 рублей за бутылку и так далее

Такая же закономерность удвоения существует и в стиральных порошках, и в кондитерских изделиях, и в продаже корпоративных товаров и услуг и так далее [2, с.112]. То же самое, можно сказать, тем самым и про доминирующие цены в каждом ценовом сегменте. Доминирующая цена в каждом ценовом сегменте тоже подлежит правилу удвоения. Если, например, доминирующая цена в массовом сегменте 120-140 рублей, как видно из графика, то доминирующая цена в дорогом ценовом сегменте получается 260-280, а соответственно в еще более высоком сегменте порядка пятисот рублей и так далее.

Отсюда, следует интересный парадоксальный вывод - процедура ценообразования достаточно проста и рутинна. Необходимо всего лишь определить, к какому ценовому сегменту должен принадлежать ваш товар. А потом фактически у вас есть небольшое количество выбора. Ведь привлекательных цен в каждом ценовом сегменте для потребителя очень немного. На примере, скажем,

- массового сегмента водки привлекательные цены это 110, 120, 130 и 150-155 рублей за бутылку 0.5 л.;

- в более дорогом сегменте это 220, 260, 280 рублей за бутылку 0.5 л.

По мнению психологов, у потребителя есть внутреннее интуитивное ощущение так называемой правильной цены. И эти ощущения правильных цен указаны на графике ценовой сегментации в виде пиков. Драматичность данной закономерности заключается и в том, что у потребителей появляются как бы «слепые зоны». Это цены, слишком большие для товара одного ценового сегмента и слишком маленькие для другого. В рассмотренной ситуации, например, это диапазон в районе 200 рублей. Для покупателей в массовом сегменте – это уже высокая цена. Для тех, кто покупает в сегменте 280 рублей – слишком низкая. Аналогично можно сказать про диапазон 330-400 рублей. Товар в этих «слепых зонах» закономерно зависает и трудно продается. А нужно только немного, изменить цену.

Необходимо также подчеркнуть, что аналогичные закономерности есть и у корпоративных покупателей. Там также существует правило удвоения размера контрактов и закупок при переходе из одного сегмента в другой: малый контракт, средний, большой и пр. И также есть интуитивное ощущение правильной цены, при которой вероятность сделок резко возрастает. И также существуют «слепые зоны» размеров контрактов, где даже очень хорошее товарное предложение буксует.

Осталось сделать последние аналитические и прогнозные замечания, что происходит в кризис. Конечно же, остается все меньше покупателей, покупающих дорогую и сверхдорогую продукцию. Это означает, что еще осенью 2008 года можно было ожидать массового падения спроса и продаж водки в ценовых сегментах 150, 280, 480 рублей. И, наоборот, в ценовых сегментах 85, 110, 130 рублей ожидался большой рост. И так и было.

Естественно на рынке водки, и специалисты это хорошо знают, наибольшим успехом пользовалась водка по цене 50-60 рублей за одну бутылку. Но это уже другая история. Дело в том, что легальная водка, официально произведенная и официально продаваемая, не может стоить дешевле 80 рублей [4, с.43]. Поэтому, этот ценовой сегмент дешевле 80 руб/0.5л автором на данной диаграмме не рассматривалось.

В заключении необходимо отметить, что аналогичный ценовой анализ можно провести и для рынка других товаров: потребительских или корпоративных. И в большинстве случаев будут аналогичные ответы:

- обнаружатся сокращающиеся сегменты.

- обязательно обнаружатся растущие сегменты.

Это – хорошая возможность сделать красивый растущий бизнес даже в кризис

Литература

1. Котлер Ф.Маркетинг-менеджмент.. - Спб.: Питер,2006.

2. Качалов И. Планирование продаж с точностью 90% и выше.Спб.: Питер,2008

3. Ламбен Ж.-Ж.. Менеджмент, ориентированный на рынок. Стратегический и операционный маркетинг. - Спб.: Питер,2007

4. Международный журнал алкогольного бизнеса «Русская водка», №.2,2009,с57.