Актуальность

Концепция CRM отработана годами, а ее использование способно с большой долей вероятности гарантировать, что клиенты вернутся снова. Так что, несмотря на отсутствие высокого градуса инновационности, компании продолжают активно развивать и внедрять CRM, к чему их подталкивает ужесточающаяся конкуренция.

Актуальность исследования состоит в том, что:

‒ CRM-системы набирают все большую популярность в России.

‒ Количество вендоров и интеграторов CRM-систем растет с каждым годом, увеличивается конкуренция;

‒ CRM-системы необходимы любому бизнесу, который работает напрямую с клиентами и стремится расширять число покупателей;

‒ в CRM-системах заложено множество готовых инструментов, которые позволяют перевести работу на качественно новый уровень;

Российский рынок CRM систем

1.1. Этапы становления

Российский рынок информационных технологий, а также рынок корпоративных решений класса ERP и CRM, следует путем, пройденным западными компаниями, с опозданием на несколько лет. Перед большинством российских ИТ-компаний кризис 1998 года поставил принципиальную проблему: выживания и удержания своих позиций на рынке. В подобных условиях о построении стратегии долгосрочного развития, безусловно, уделялось минимум внимания. Постепенно наметившийся экономический подъем, повышение общего уровня жизни и возобновление развития частного бизнеса теперь все больше приближают нас к западным условиям работы. Большинство российских компаний сталкиваются с проблемами, аналогичными тем, что решались западными коллегами несколько лет назад — в частности, с проблемой ужесточающийся конкуренции. Очевидно, что решить ее — т. е. повысить собственную конкурентоспособность на рынке можно уже «опробованным» методом — т. е. за счет внедрения клиентоориентированных технологий ведения бизнеса.

Между тем, похоже, что продвижение CRM на российском рынке не будет в точности копировать западную модель, в силу субъективных особенностей развития рынка и условий построения бизнес-отношений. Потребуется еще некоторое время, чтобы прийти к западному стилю работы с клиентами, предполагающему отделение информации от работника с последующей формализацией ее в рамках корпоративных бизнес-процессов. В определенном смысле распространению передовых технологий препятствуют также сами клиенты, традиционно стремящиеся к закрытости и нераспространению контактной информации.

Тем не менее, интерес к CRM со стороны все большего участника рынка очевиден. Особую активность проявляют банковские и финансовые структуры, телекоммуникационные компании и, собственно, сама сфера IT.

1.2. Отраслевая статистика внедрений за последние 5 лет

Особенность автоматизации CRM такова, что в разных отраслях системы могут автоматизировать совершенно разные процессы и области деятельности, а также быть нацелены на достижение абсолютно разных результатов. Поэтому на рынке приобрели популярность так называемые вертикальные или отраслевые решения, так как там проработаны основные роли и порядок работы пользователей, используются лучшие практики для построения бизнес-процессов, характерных для отрасли.

По данным Gartner [7], в России степень проникновение CRM ниже, чем на сложившихся CRM рынках: 70 % крупных российских компаний уже применяют ту или иную систему CRM [4]. Поэтому с каждым годом показатели проникновения CRM систем уменьшаются.

Рис. 1

По сравнению с предыдущими годами российский рынок CRM систем развивается гораздо быстрее других технологических сегментов корпоративного ПО. По оценкам TAdviser, в 2011 году российский рынок внедрений CRM вырос в объеме на 30 % [4].

Как видно на рис.2 основными потребителями систем управления взаимоотношениями с клиентами являются компании сферы финансов (в основном это банковские и страховые организации), торговые компании, автодилеры, а также компании отрасли высоких технологий, и в частности телекоммуникационные.

Рис. 2

Рис. 3

После 2011 года видно значительное снижение темпов роста внедрений CRM систем. Это обусловлено уменьшением крупных внедрений на тысячу рабочих мест, особенно в банковской сфере, как это видно на рис.3 и рис.4, где большинство проектов уже подошли к завершению. Именно поэтому по числу внедренных проектов в 2012–2013 годах лидируют компании в сфере торговли.

Они вовлечены в процесс «плотного» взаимодействия с клиентами, а автоматизация процессов лояльности и маркетинга дает наибольший результат при удержании старых клиентов и для привлечения новых [2].

В 2013 году заметен спрос среди компаний, занимающихся строительством и транспортировкой.

Рис. 4

Рис. 5

В 2014 и 2015 годах темпы роста все также продолжают снижаться, но он мог быть и больше, так как на динамику рынка повлияла, сложившая сложная экономическая ситуация в стране в конце 2014 года, а также рост курса валют. Но несмотря на все негативные факторы, CRM пользуются своей популярностью в силу относительно невысокой стоимости владения по отношению к привлечению новых клиентов и удержанию старых.

В 2014 и 2015 годах на лидирующие позиции вновь вырывается сфера финансов. Связано это с тем, что многие компании в сфере финансов, работающие раньше только с корпоративными клиентами, решили выйти на розничный рынок.

Также в эти года в Топ-5 проникают медицина и консалтинг, так как очень быстро появляются частные организации в данных сферах, а значит возрастает конкуренция на рынке.

Рис. 6

1.3. География CRM-проектов

Большинство проектов внедрений систем взаимоотношений с клиентами в России приходится на Центральный федеральный округ (60,35 %), причем львиная доля всех проектов реализуется в Москве. К Северо-Западному ФО относятся 11,54 % выполненных внедрений. Здесь так же, как и в ЦФО, основная масса CRM-проектов достается одному городу — Санкт-Петербургу. Третье место среди федеральных округов занимает Приволжский ФО с долей 8,89 %.

Если рассматривать статистику по количеству реализованных CRM-проектов в российских городах, то безусловным лидером является Москва. По состоянию на 2015 год известно о 794 внедрениях CRM-систем, выполненных в российской столице. На втором месте традиционно расположился Санкт-Петербург (136 проектов). Третье место у Новосибирска (51 проект), четвертое и пятое — у Екатеринбурга и Нижнего Новгорода (37 и 29 проектов соответственно) [4].

Таблица 1

|

№ |

Город |

Проекты |

|

1 |

Москва |

794 |

|

2 |

Санкт-Петербург |

136 |

|

3 |

Новосибирск |

51 |

|

4 |

Екатеринбург |

37 |

|

5 |

Нижний Новгород |

29 |

|

6 |

Казань |

21 |

|

7 |

Самара |

20 |

|

8 |

Тюмень |

13 |

|

9 |

Челябинск |

13 |

|

10 |

Краснодар |

12 |

Обзор экономических показателей

2.1. Интеграторы CRM

Аналитические компании IDC и Gartner в 2011 году оценили российский рынок CRM в $170 млн (лицензии + поддержка + услуги по внедрению) и $120 млн (лицензии + поддержка) соответственно. Согласно выкладкам Gartner, на российский рынок CRM систем в 2011 году пришелся почти 1 % мирового рынка CRM систем. Всего же мировой рынок CRM в оценках Gartner в 2011 году составил $12,6 млрд, причем услуги по внедрению CRM в отдельности аналитики оценили в $50 млрд [7].

Несмотря на то, что российский рынок CRM на фоне мирового пока не очень заметен, темпы местного рынка, по данным Gartner, почти втрое выше темпов прироста рынка глобального — 30 % против 13,5 %.

Рис. 7

Таблица 2

Доходы системных интеграторов на рынке CRM вРоссии, 2011, тыс. рублей

|

№ |

Компания |

Доходы от проектов в 2011 |

|

1 |

Ситроникс ИТ |

507 344 |

|

2 |

КРОК |

123 760 |

|

3 |

ФБ Консалт |

101 790 |

|

4 |

КОРУС Консалтинг |

80 000 |

|

5 |

Норбит |

74 880 |

|

6 |

Монолит-Инфо |

54 300 |

|

7 |

BMicro |

15 530 |

|

8 |

БИТ |

8 749 |

В 2012 году среди интеграторов наибольшее число CRM-внедрений, по данным базы TAdviser [4], выполнили Terrasoft, 1С-Рарус, Первый БИТ, Manzana Group, Asoft и другие. Всего было внедрено 286 проектов. Terrasoft остается лидером среди российских разработчиков CRM, имея обширную базу клиентов в России и на Украине. Так, в 2012 году была разработана модель интеграции продуктов Terrasoft с системой YouScan для профессионального мониторинга русскоязычных социальных медиа [2].

Рис. 8

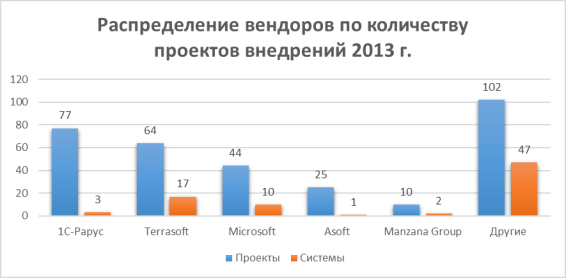

В 2013 году лидерами также остаются компании Terrasoft и 1С-Рарус. Всего за 2013 год 239 реализованных интеграторами проектов [5].

Рис. 9

При рассмотрении доходов некоторых системных интеграторов (Таблица 3), которые публикуют свою выручку почти все показали положительную динамику выручки, кроме компании «Компас», чья выручка упала почти в половину. Лидером по доходам от CRM-проектов стала компания «Техносерв Консалтинг». Максимальный рост доходов зафиксирован у компании «Норбит», также и сравнивая 2011 и 2012 года рост доходов составил 35 %.

Таблица 3

Доходы некоторых системных интеграторов на рынке CRM вРоссии, 2012–2013, тыс. рублей

|

№ |

Компания |

Доходы от проектов 2012 |

Доходы от проектов 2013 |

Рост доходов 2012–2013,% |

|

1 |

Техносерв Консалтинг |

1 236 900 |

1 353 494 |

9,4 |

|

2 |

1С-Рарус |

485 000 |

552 000 |

13,8 |

|

3 |

Норбит |

101 200 |

157 000 |

55,1 |

|

4 |

КОРУС Консалтинг |

100 000 |

101 000 |

1 |

|

5 |

ELMA |

38 000 |

55 000 |

44,7 |

|

6 |

FreshOffice |

18 982 |

27 631 |

45,6 |

|

7 |

Компас |

350 |

200 |

-42,9 |

По итогам 2014–2015 гг. можно увидеть, что российский рынок CRM-решений продолжает расти, даже не смотря на сложившуюся экономическую ситуацию в стране. Происходит обострение конкуренции: с каждым годом компании-лидеры теряют свои позиции, и появляются в топах новые компании.

Рис. 10

Рис. 11

По итогам 2014 года (Таблица 3) большинство системных интеграторов, предоставивших данные, показали также положительную динамику выручки, в среднем +26 % по 12 компаниям. Лидером по доходам от CRM-проектов стала компаний «Техносерв Консалтинг» (1,666 млрд руб.). Также в первую пятерку вошли AT Consulting, «1С-Рарус», «Норбит» и «Инфосистемы Джет».

Таблица 4

Выручка системных интеграторов на рынке CRM вРоссии, 2014г., тыс. руб.

|

№ |

Компания |

Выручка за 2014 |

Динамика доходов 2013–2014,% |

|

1 |

Техносерв Консалтинг |

1 666 015 |

23,1 |

|

2 |

AT Consulting |

1 234 660 |

30,8 |

|

3 |

1C-Papyc |

717 600 |

30 |

|

4 |

Норбит |

270 000 |

72 |

|

5 |

Инфосистемы Джет |

269 354 |

- |

|

6 |

КОРУС Консалтинг |

109 000 |

7,9 |

|

7 |

Maykor-GMCS |

91 000 |

-28,3 |

|

8 |

Монолит-Инфо |

62 400 |

40,2 |

|

9 |

FTS |

42 000 |

10,5 |

|

10 |

ASoft |

35 000 |

29,6 |

|

11 |

Системы КлиК |

34 197 |

58 |

|

12 |

Манго Телеком |

12 100 |

255,9 |

Максимальный рост доходов в процентном соотношении зафиксирован у компании «Манго Телеком» — это +255,9 % (в 2013г. выручка данной компании составила 3 400 тыс. руб).

2.2. Вендоры CRM

Самыми популярным вендором в России по количеству внедренных CRM-решений является компания Terrasoft (Таблица 4). За период наблюдений с 2005 по 2015 года база проектов пополнилась информацией о 477 внедрении CRM-систем, разработанных данной компанией [4].

Таблица 5

|

№ |

Вендор |

Количество продуктов самого вендора |

Внедренных проектов |

|

1 |

Terrasoft |

27 |

480 |

|

2 |

Microsoft |

11 |

319 |

|

3 |

1C-Papyc |

12 |

261 |

|

4 |

1C: Первый БИТ |

4 |

183 |

|

5 |

Системы КлиК |

4 |

110 |

|

6 |

Asoft |

3 |

108 |

|

7 |

Oracle |

20 |

90 |

Рис. 12

В 2013 году лидером по количеству внедренных проектов стала компания-вендер 1С-Рарус на базе 3х своих продуктов. На втором месте компания Terrasoft — 64 проекта, но ей удалось внедрить 17 своих систем.

Рис. 13

В 2014 году между собой конкурируют компании Terrasoft (55 проектов) и Microsoft (53 проекта). Но общее число внедренных проектов уменьшилось в 2014 году по сравнению с 2013 годом на 60: 322 проекта против 262. Также в Топ-5 вошла американская компания “Oracle”.

Рис. 14

В 2015 году компания Microsoft занимает лидирующую позицию — 44 внедренных проекта. На данной диаграмме можно увидеть, что в 2015 году в пятерку лучших вендеров по количеству внедрений вошла российская компания «Системы КлиК».

2.3. CRM-системы на российском рынке

При обзоре колебаний российского рынка важно также рассмотреть сами CRM-системы. По статистике за последние пять лет в десятку самых популярных систем в России вошли следующие (Таблица 6):

Таблица 6

|

№ |

Название продукта |

Вендор |

Интеграторов |

Проектов внедрений |

|

1 |

Microsoft Dynamics CRM |

Microsoft |

38 |

247 |

|

2 |

БИТ: CRM 8 |

1С:Первый БИТ |

1 |

160 |

|

3 |

1C: CRM ПРОФ |

1С-Рарус |

47 |

133 |

|

4 |

Terrasoft CRM |

Terrasoft |

10 |

119 |

|

5 |

Bpm'online sales |

Terrasoft |

1 |

110 |

|

6 |

Клиент-Коммуникатор (КлиК) |

Системы КлиК |

4 |

109 |

|

7 |

ASoft CRM |

ASoft |

3 |

107 |

|

8 |

1C: CRM КОРП |

1С-Рарус |

29 |

104 |

|

9 |

Oracle Siebel CRM |

Oracle |

21 |

79 |

|

10 |

Bmp'online bank |

Terrasoft |

2 |

66 |

Рис. 15

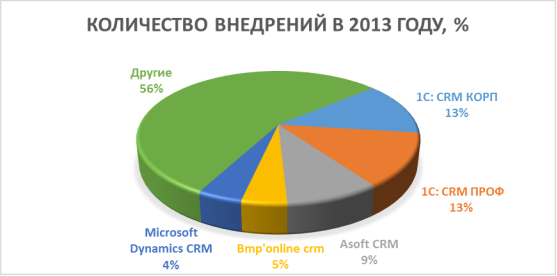

В 2013 году по количеству внедрений лидируют решения, созданные на базе 1С. Это 1С: CRM КОРП и 1С: CRM ПРОФ — 26 % от общего числа внедрений.

Рис. 16

В 2014 году на лидирующей позиции также остается решение на базе 1С — 1С: CRM ПРОФ. Также набрало популярность и выбралось в Топ-5 система ELMACRM+, вышедшая в 2013 году. А в 2015 году эта система становится самой популярной по количеству внедрений. В этом же году в ТОП-5 входит система Клиент-Коммуникатор, разработанная в 2013 году.

Рис. 17

Заключение

Целью исследования было следующее: провести обзор колебаний российского рынка систем управления взаимоотношениями с клиентами за последние пять лет.

Результат обзора показывает, что с развитием новых ИТ технологий российский рынок CRM становится насыщеннее, возрастает конкуренция.

Проведя обзор российского рынка CRM-систем с разных сторон, можно сделать следующий вывод:

‒ отраслевая структура спроса на российском рынке CRM-систем с годами меняется незначительно: наиболее активно системы внедрялись в сфере финансов и торговли;

‒ востребованность CRM-решений растет, в связи с этим растет число вендоров и интеграторов CRM-систем, следовательно, возрастает и их конкуренция;

‒ большинство компаний показывают положительную динамику роста выручки относительно прошлых лет.

Литература:

- Электронный журнал «Управляем предприятием» No 08 (19) август 2012: URL: http://upr.ru/magazine/19

- Terrasoft: [Электронный ресурс].URL: https://www.terrasoft.ru/products/crm/definition

- Tadviser: [Электронный ресурс]URL: http://www.tadviser.ru/index.php/CRM

- Специальное исследование: Российский рынок программного обеспечения CRM: тоги 2012года и прогноз на 2013 год: URL: https://drive.google.com/file/d/0BzQy9ZwUn-JeNFp4bmRnNUhSd0U/edit?pref=2&pli=1

- Интернет-издание о высоких технологиях «CNews» [Электронный ресурс]. — URL: http://www.cnews.ru/

- Gartner: [Электронный ресурс]. URL: http://www.gartner.com/technology/

- Хабрахабр: Что такое CRM-системы и как их правильно выбирать? [Электронный ресурс]URL: https://habrahabr.ru/post/249633/

- Практика CRM. CRM-система должна быть основным инструментом работы: [Электронный ресурс]. Москва. URL: http://www.crm-practice.ru/articles/3485/