Ключевые слова: инвестиционный проект, эффективность инвестиционного проекта, сценарный анализ, финансовое прогнозирование, форсайт

Риск и неопределенность, как известно, являются имманентными параметрами предпринимательской деятельности. Однако в современной глобальной экономике их параметры достигают такого уровня, который качественно отличается от предыдущих периодов экономической истории. При этом, вследствие того, что данные параметры взаимопереплетены, возникает качественно новая, более высокая, степень нестабильности внешней среды функционирования бизнеса. Это вносит изменения в структуру внешних ограничений деятельности предпринимательских структур. Если ранее внешние ограничения задавались рынком, то теперь их наличие определяет нестабильность самих параметров внешней среды, в рамках которых функционирует бизнес. При этом цикличность развития экономики в современных условиях сочетается с неустойчивостью общественно-политической и институциональной среды.

Таким образом, для современной экономики характерен переход от аккумуляции к мультипликации риска. Данная ситуация обуславливает положение вещей, при котором достоверное прогнозирование поведения рынка и изменения рыночных факторов представляется все более проблематичным. [1, c. 97] Особенно негативно это проявляется в рамках инвестиционных проектов, объективная оценка эффективности которых является непременным условием осуществления капиталовложений.

По мнению специалистов, выбор метода оценки эффективности инвестиционного проекта должен характеризоваться соответствием этого метода принципам измеримости, сравнимости, выгодности, согласованности интересов, платности ресурсов, неотрицательности и максимизации эффекта, системности, комплексности, неопровергаемости. [2, c. 446] При этом, например, А. М. Покровский основным методологическим принципом оценки эффективности инвестиционных проектов определяет принцип системности, объясняя это тем, что все инвестиционные проекты реализуются в рамках определенной внешней среды, характеризуемой комплексом экономических, социальных, политических, экологических факторов, поэтому именно взаимодействие субъекта инвестиционной деятельности с этими факторами и определяет степень эффективности конкретного проекта. [4, c. 34]

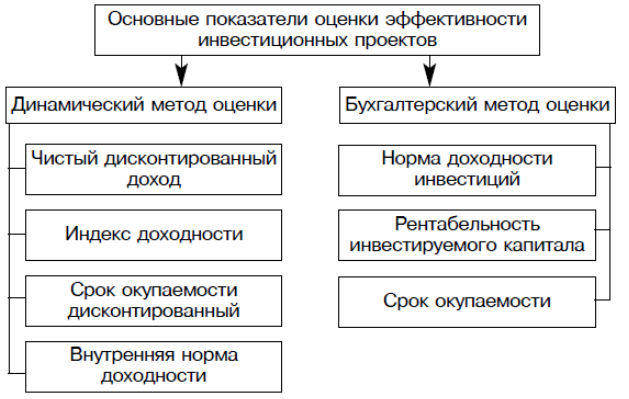

Группировка важнейших критериев оценки эффективности инвестиционного проекта в зависимости от используемого метода оценки приведена на рисунке 1.

Рис. 1. Основные показатели эффективности инвестиционных проектов в рамках динамического и бухгалтерского методов оценки [8, c. 124]

Комментируя вышеприведенный рисунок, отметим, что в основе бухгалтерского метода оценки эффективности инвестиционных проектов лежит соотнесение планируемой величины доходов и затрат без учета момента их возникновения. В то же время, суть динамического метода заключается в сопоставлении денежных потоков инвестиционного проекта с учетом временного фактора. Однако ни один из используемых в рамках этих методов параметров не может в должной мере обеспечить соответствие принципу системности, который, как уже было отмечено, некоторыми специалистами определяется в качестве основы методологии оценки эффективности инвестиционных проектов.

В этой связи наиболее целесообразным в условиях возрастающей турбулентности внешней среды бизнеса представляется использование сценарного анализа, направленного на формирование комплексной оценки воздействия ключевых параметров внутренней и внешней среды инвестиционного проекта, позволяя учитывать воздействие факторов неопределенности, возможной неполноты информации, касающейся условий реализации инвестиционного проекта, которые могут обусловить возникновение негативных последствий для участников проекта. На данной основе формируется достаточно наглядное представление о различных сценариях процесса реализации инвестиционного проекта.

В ходе сценарного анализа происходит формирование некого наиболее вероятного варианта развития ситуации — т.н. «базового сценария», в отношении которого осуществляются ключевые расчеты в отношении оценки будущей эффективности инвестиционного проекта. Помимо базового, в большинстве случаев формируются параметры еще для двух сценариев, которые называют «умеренно-оптимистическим» (в его рамках важнейшие параметры внешней среды инвестиционного проекта имеют несколько более высокие значения относительно базового варианта) и «умеренно-пессимистическим» (соответственно, анализируемые параметры внешней имеют значения ниже уровня базового сценария).

После этого в отношении всех рассматриваемых сценариев формируются параметры экономической эффективности инвестиционного проекта. Алгоритм реализации сценарного подхода к оценке эффективности инвестиционного проекта может быть представлен следующим образом (рисунок 2).

Рис. 2. Алгоритм реализации сценарного подхода к оценке эффективности инвестиционного проекта [6, c. 45]

При этом, чем более волатильной становится внешняя среда деятельности экономического субъекта, тем менее успешной становится процедура экспертной оценки вероятности реализации каждого из рассматриваемых в процессе анализа сценариев, так как уровень достоверности прогнозных оценок в долгосрочной перспективе значительно уменьшается. [3, c. 36]

В подобном случае возникает необходимость расчета большего числа сценариев, которые имеют равнозначный характер и, как следствие, возникает объективная потребность в проведении дополнительных аналитических процедур, связанных с трансформацией комплекса полученных сценариев в единое видение ситуации, являющееся базой для принятия конкретных решений. При этом приобретающим все большую популярность инструментом формирования подобного видения является методология научного предвидения (форсайта).

Форсайт как инструмент обычно связывают с процессами научного предвиденияна базе задействования стратегического мышления, предназначенного для раскрытия расширенного диапазона доступных стратегических вариантов развития. Связанный с формированием знаний об альтернативных сценариев будущего,форсайт предназначен для повышения способности лиц, принимающих решения, расширять границы восприятия будущих вариантов развития событий. [7]

Что касается механизма форсайта инвестиционного проекта, то отметим, что получивший в настоящее время наибольшее распространение алгоритм осуществления форсайта заключается в последовательном выполнении следующих этапов: [5, c. 77]

– первый этап — заинтересованные в форсайте лица формулируют цели и задачи форсайта инвестиционного проекта, его тип, форму и методики проведения, приоритетные направления и временной горизонт, подбирается исполнитель, ответственный за проведение форсайта;

– второй этап — осуществляется подбор экспертов по направлениям проведения форсайта (составление экспертных панелей), уровень профессиональной компетентности и осведомленности которых, в конечном итоге, определяют качество результатов форсайта;

– третий этап — проводится анализ наиболее вероятных сценариев применительно к установленному временному горизонту форсайта с использованием той или иной методологии;

– четвертый этап — происходит формирование проектов на основе выявленных в ходе форсайт-анализа «сигналов будущего»;

– пятый этап — реализуется структурирование полученных результатов, составление сценариев реализации инвестиционного проекта.

Отметим, что использование методологии форсайта позволяет осуществить комплексную оценку эффективности всего проекта в ракурсе изменения параметров внутренней и внешней среды, а не только финансовых аспектов инвестиционной деятельности. В частности, вероятность достижения целевых установок проекта и участвующих в его реализации сторон, внешние воздействия и сопутствующие эффекты анализируются вместе с соотношением затрат и финансовых результатов, что обеспечивает более широкий взгляд на оценку различных аспектов эффективности инвестиционного проекта.

Литература:

- Архипов А. Ю., Семин А. А. Управление деятельностью предпринимательской структуры в условиях нестабильной внешней среды // TerraEconomicus. — 2012. — № 2. — С. 95–100.

- Горшков Р. К., Силантьева Е. Е. Факторы неопределенности и их влияние на эффективность инвестиционно-строительного проекта // Экономика и предпринимательство. — 2015. — № 6–3. — С. 445–448.

- Корнилова А. Ю., Палей Т. Ф. Проблемы применения методов экспертных оценок в процессе экономического прогнозирования развития предприятия // Проблемы современной экономики. — 2010. — № 3. — С. 34–38.

- Покровский А. М. Принципы оценки эффективности инвестиционных проектов экспертно-аналитическим методом // Транспортное дело России. — 2006. — № 11-II. — С. 34–35.

- Сизов В. С. Форсайт-исследование: Киров — город будущего / В. С. Сизов. — М.: Магистр, 2013. — 173 c.

- Смолякова М. К., Сухов В. Д. Особенности анализа сценариев инвестиционного проекта в условиях существенного колебания внешних параметров // Теоретическая экономика. — 2015. — № 4. — С. 41–48.

- Форсайт как инструмент стратегического долгосрочного планирования для развивающихся стран. Режимдоступа: www.undp.org/content/dam/undp/library/capacity-development/English/ Singapore %20Centre/ GPCSE_Foresight_RUS.pdf.

- Яновский В., Горянский Д. Методы и критерии оценки инвестиционных проектов // РИСК: ресурсы, информация, снабжение, конкуренция. — 2009. — № 1. — С. 122–125.