В статье анализируются структура прямых иностранных инвестиций, поступающих в Россию, и основные проблемы модернизации российской экономики. Представлены расчеты динамики поступлений прямых иностранных инвестиций c 2010 по 2014 год, рассчитаны показатели, характеризующие роль прямых иностранных инвестиций в развитии российской экономики.

Ключевые слова: прямые иностранные инвестиции, инвестиционный климат, модернизация.

Международный инвестиционный обмен является одной из основных форм сотрудничества стран на современном этапе. Инвестиционные потоки направляются в другие страны с целью преодоления внешнеторговых барьеров, размещения производственных предприятий на территориях основных рынков сбыта, что позволяет экономить на транспортных расходах и учитывать особенности потребностей зарубежных покупателей. В условиях обострения ценовой конкуренции на мировых рынках значимым мотивом для инвестиций стали дешёвые производственные ресурсы в принимающих странах.

В зависимости от целей инвестирования различают прямые, портфельные и прочие инвестиции. В отличие от портфельных инвестиций, которые представляют собой вложения в ценные бумаги для получения дохода в виде процентов или дивидендов, прямые иностранные инвестиции (ПИИ) обеспечивают управленческий контроль над объектом инвестирования.

По методологии Международного Валютного Фонда (МВФ) иностранные инвестиции могут считаться прямыми в том случае, если они подразумевают приобретение иностранным инвестором не менее 10% доли в уставном капитале коммерческой организации на территории страны реципиента и позволяют инвестору оказывать стратегическое влияние на инвестируемые предприятиях [16]. На практике, в некоторых странах доля в 10% уставного капитала оказывается недостаточной для установления контроля над объектом инвестирования и обеспечения долговременной заинтересованности в эффективном функционировании и развитии предприятия. Длительный срок окупаемости капиталовложений ограничивает для инвестора возможности быстрого ухода с рынка и усиливает к ним интерес со стороны импортёров ПИИ.

ПИИ увеличивают экономический потенциал принимающей страны, являются дополнительным источником экономического роста, обеспечивают расширение экспорта товаров и услуг, создают дополнительные рабочие места. Вместе с иностранными инвестициями в страну приходят новые технологии производства и управления. В мировом инвестиционном процессе наибольший интерес проявляется именно к движению прямых инвестиций.

Рассматривая динамику мировых ПИИ с 2010г. по 2014г., представленную в таблице 1, можно заметить, что их объем поступления сильно изменялся в выбранном промежутке времени.

Таблица 1

Динамика поступлений прямых иностранных инвестицийc 2010-2014 гг.[10]

|

|

2010 г. |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

|

Объём ПИИ, млрд. долл. |

1328 |

1565 |

1403 |

1467 |

1228 |

|

Темпы прироста к предыдущему году, % |

11,9 |

17,8 |

- 10,4 |

4,6 |

- 16,3 |

|

Доля развитых стран, % |

50,7 |

52,9 |

48,4 |

47,5 |

40,6 |

|

Темпы прироста поступлений ПИИ в развитые страны, % |

3,2 |

23,1 |

-18,0 |

2,6 |

-28,4 |

|

Доля развивающихся стран, % |

43,6 |

40,8 |

45,5 |

45,7 |

55,5 |

|

Темпы прироста поступлений ПИИ в развивающиеся страны, % |

25,1 |

10,2 |

-0,1 |

5,0 |

1,6 |

|

Удельный вес стран с переходной экономикой, % |

5,7 |

6,3 |

6,1 |

6,8 |

3,9 |

|

Темпы прироста поступлений ПИИ в страны с переходной экономикой, % |

6,4 |

29,6 |

-12,6 |

17,0 |

-51,7 |

За последнее время произошли значительные изменения структуры мировых ПИИ: формируется тенденция сокращения удельного веса развитых стран и увеличения доли развивающихся стран. В свою очередь, страны с переходной экономикой, к которым относится и Россия, до 2013 г. наращивали свою долю в мировых ПИИ, но в 2014 г.она сократилась с 6,8% в 2013 г. до 3,9%. Причиной этому стали региональные конфликты, падение цен на нефть и введение санкций в отношении России, что привело к падению инвестиций в нашу страну почти на 70%.

Результаты выполненных расчётов также показывают, что динамика мировых ПИИ отличается нестабильностью. В анализируемом периоде наиболее успешным был 2011 г., когда прирост мировых инвестиций составил 17,8%. В развитые страны инвестиций поступило на 23,1% больше, в развивающиеся и страны с переходной экономикой соответственно на 10,2% и 29,6% больше, чем в предыдущем, 2010 г., также характеризовавшимся положительной динамикой ПИИ. Аналитики объясняют этот успех либерализацией национальных законодательств, проведённой многими странами с целью привлечения иностранных инвестиций для преодоления последствий кризиса [10].

В 2012 г. произошло существенное сокращение поступлений прямых инвестиций за счёт падения их притока в развитые страны и страны с переходной экономикой. В докладе о мировых инвестициях, подготовленном Конференцией ООН по торговле и развитию (ЮНКТАД) причинами сокращения мировых ПИИ названы «неопределенность, которая была обусловлена ослаблением макроэкономической среды и рядом предполагаемых факторов риска, в том числе связанных с кризисом в еврозоне» [10].

Положительные тенденции в динамике прямых инвестиций в 2013 г. сменились их снижением на 16,3% в 2014 г., вызванным нестабильностью мировой экономики и увеличением геополитических рисков. В тоже время инвестиции в развивающиеся страны достигли рекордного уровня, впервые превысив объём инвестиций в развитые страны.

По данным исследования, проведённого Мировым банком, в 2014 г.страной лидером по привлечению иностранных инвестиций стал Китай, на втором месте находился Гонконг, США оказались на третьем месте, потеряв лидерство, которое они удерживали с 2003 г. Следует отметить, что снижение ПИИ в Северную Америку оказалось самым существенным в мире (-54%) [15]. Среди пяти стран с наибольшим притоком прямых иностранных инвестиций четыре обладают статусом развивающихся.

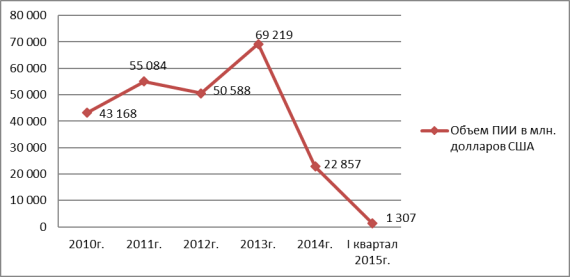

Динамика прямых иностранных инвестиций в российскую экономику в целом соответствует общемировой, только со значительно большей амплитудой колебаний.

Рис.1 Динамика поступления прямых иностранных инвестиций в Россию[7]

В анализируемом периоде максимальный приток ПИИ наблюдался в 2011 г., за которым последовал глубокий спад, в 2012 г. произошло сокращение поступлений на 31,5%.

В 2013 г. увеличение притока ПИИ на 20,2% в значительной степени было обусловлено приобретением британской компанией BP пакета акций в 18,5% «Роснефти» врамках сделки по покупке «Роснефтью» компании «ТНК-ВР». В следующем 2014 году вследствие негативного действия как внешних, так и внутренних факторов, произошёл обвал поступлений иностранных инвестиций в страну. По оценкам ЮНКТАД, инвестиции в российскую экономику упали на 70%., практически аналогичные данные привёл Центральный Банк России[8].

Показатели, представленные в таблице 2, позволяют сделать выводы о значении прямых иностранных инвестиций для развития экономики нашей страны.

Таблица 2

Показатели, характеризующие роль прямых иностранных инвестиций в развитии российской экономики[5,6,7] (в %)

|

Относительные показатели |

2010 г. |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

|

Отношение притока ПИИ٭ к ВВП |

2,8 |

3,1 |

2,5 |

3,4 |

1,5 |

|

Отношение притока ПИИ٭ к инвестициям в основной капитал |

14,5 |

15,6 |

12,5 |

17,0 |

8,0 |

|

Отношение накопленных ПИИ٭ к стоимости основных фондов |

16,0 |

11,7 |

12,9 |

13,9 |

13,6 |

|

Отношение притока ПИИ٭٭ к инвестициям в основной капитал |

3,8 |

4,1 |

3,4 |

6,2 |

13,6٭٭٭ |

|

Отношение накопленных ПИИ٭٭ к стоимости основных фондов |

4,6 |

5,4 |

4,5 |

6 |

-٭٭٭ |

*- по данным Платёжного Баланса

٭٭- по данным Росстата

٭٭٭- с 2014 г. официальные данные по иностранным инвестициям предоставляет только ЦБ

Рассчитано по данным Росстата, Министерства экономического развития и Центрального банка России

Отношение притока прямых иностранных инвестиций к ВВП в России находится на уровне развитых стран. В развивающихся странах этот показатель выше, т.к. эти страны, имея меньшие уровни произведённого ВВП, привлекают значительные объёмы иностранных инвестиций.

Вклад иностранных источников в формирование инвестиций в основной капитал не велик, расчёты, выполненные на основе данных Банка РФ, который включает в ПИИ также вложения в банковскую систему, показывают, что доля иностранных инвестиций не превышает 17%.

Максимальное отношение накопленных ПИИ к стоимости основных фондов составило 16% в 2010 г. Уровень данного показателя при расчёте по методологии Росстата, который ограничивает ПИИ вложениями только в реальный сектор экономики, ниже более, чем в два раза, его максимальное значение в 6% достигнуто в 2013 г.

При оценке роли иностранных инвестиций в развитии национальной экономики нельзя не учитывать тот факт, что количественные показатели инвестиционного процесса не отражают значение ПИИ для обмена новыми производственными технологиями, передачи опыта эффективного управления компаниями и структурной перестройки экономики принимающей страны.

Анализ видовой структуры ПИИ в российскую экономику позволяет констатировать, что значительная часть иностранных инвестиций не приводит к увеличению основных фондов (таблица 3).

Таблица 3

Виды прямых иностранных инвестиций в Россию[7], в %

|

|

2010 г. |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

|

Всего ПИИ |

100 |

100 |

100 |

100 |

100 |

|

Покупка/ продажа новых акций (долей, паёв) |

35 |

28 |

10 |

16 |

48 |

|

Реинвестирование доходов |

43 |

39 |

47 |

31 |

92 |

|

Всего инвестиций, изменяющих капитал |

78 |

67 |

57 |

48 |

140 |

|

Слияния и поглощения |

-12 |

-7 |

-10 |

-1 |

-36 |

|

Всего участие в капитале |

66 |

60 |

47 |

47 |

105 |

|

Долговые инструменты |

34 |

40 |

53 |

53 |

-5 |

В структуре иностранных инвестиций, поступающих в нашу страну велика доля долговых инструментов, которые не влияют на прирост капитала. Слияния и поглощения, являясь покупкой уже действующих предприятий, уменьшают его прирост.

Структура прямых иностранных инвестиций в Россию указывает на осторожность инвесторов, их неготовность нести риски, связанные с созданием и управлением бизнесом. Доля вложений в прирост капитала постоянно сокращалась с 78% в 2010 г. до 48% в 2013 г. Показатель 2014 г. является следствием специфики методологии его расчёта, в абсолютном выражении объём инвестиций, изменяющих капитал, сократился почти в четыре раза по сравнению с 2013 г. При этом долговое финансирование, т.е. кредитование со стороны зарубежных совладельцев возросло с 34% в 2010 г. до 53% в 2013 г.

Распределение ПИИ по видам экономической деятельности позволяет сделать выводы о приоритетах иностранных инвесторов и соответствии этих приоритетов национальным интересам России в развитии высокотехнологичных обрабатывающих отраслей.

Рис. 2 Отраслевая структура ПИИ по видам экономической деятельности за 2014г.[7]

К наиболее привлекательным для иностранных инвесторов видам экономической деятельности относятся торговля, финансовая деятельность, добыча топливно-энергетических полезных ископаемых.

Высокий удельный вес инвестиций в торговлю достигнут благодаря активной деятельности международных операторов розничных сетей («Ашан», «Метро», ИКЕА, REWE)[3,с.65]. На уровень ПИИ в добычу полезных ископаемых в последние годы оказывает влияние Федеральный Закон от 29 апреля 2008г. «О порядке осуществления иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и безопасности государства», ограничивающий участие иностранного капитала в сырьевых отраслях[1].

С 2013г. увеличивается приток иностранного капитала в обрабатывающие производства, их доля в общем объёме привлечённых иностранных инвестиций составила 18%. Интерес иностранных инвесторов к обрабатывающим производствам объясняется пониманием перспектив их развития, в этих отраслях осуществляется наибольшее количество инвестиционных проектов. В структуре обрабатывающих производств по объёму привлечённых ПИИ выделяются металлургическое, химическое производства, производство кокса, нефтепродуктов и ядерных материалов, т.е. виды деятельности, оказывающие неблагоприятное воздействие на окружающую среду. По оценкам экспертов, высокотехнологичные производства получают меньше 15% от иностранных инвестиций в обрабатывающие производства.

На основе анализа распределения ПИИ по видам экономической деятельности можно сделать вывод, что основными мотиваторами зарубежного инвестирования является доступ к рынкам и ресурсам.

Анализ инвестиционных потоков по регионам выявляет существенную географическую дифференциацию.

Все регионы страны можно разделить на 3 типа [9,с.12]:

Первый тип - регионы, где основная часть ПИИ направлена в отрасли, связанные с добычей полезных ископаемых (Сахалинская, Архангельская, вместе с Ненецким автономным округом, и Тюменская, вместе с Ямало-Ненецким и Ханты-Мансийским автономными округами, области). Здесь реализуются крупные инвестиционные проекты по освоению нефтегазовых месторождений («Сахалин-1», « Сахалин-2», «Ямал СПГ» и др.).

Второй тип – «столичные» регионы (Москва, Московская область, Санкт-Петербург, Ленинградская область), привлекают большие объемы иностранных инвестиций, но ключевым инвестором являются Нидерланды.

Третий тип – регионы с благоприятным «инвестиционным климатом» (Калужская область, Республика Татарстан, Приморский край), в которых эффективная инвестиционная политика позволила создать привлекательные условия для иностранных инвесторов.

Неравномерность распределения иностранных инвестиций по регионам объясняется тем, что инвесторов привлекают высокий потребительский спрос, развитая инфраструктура и концентрация экспортно-ориентированных предприятий.

В 2015 г. падение ПИИ в российскую экономику продолжилось. Прямые иностранные инвестиции в небанковский сектор РФ в первом полугодии 2015 года составили $6,7 млрд., что в 3 раза меньше, чем в первом полугодии 2014 года, следует из оценки платежного баланса РФ, опубликованной на сайте Центробанка. Спад притока иностранных инвестиций происходит на фоне сообщений об улучшении инвестиционного климата в стране. Для ответа на вопрос, что необходимо предпринять, чтобы вернуть иностранных инвесторов, следует проанализировать их состав.

Рис.3 Удельный вес отдельных юрисдикций в общем объёме прямых инвестиций в Россию в 2014г.[7]

Источник: расчеты авторов

Анализируя состав основных стран-инвесторов на 2014г., следует отметить, что первые четыре позиций по доле ПИИ в российскую экономику занимают оффшорные зоны (Кипр, Багамы, Бермуды, Британские Виргинские острова), где обычно ищут убежища организации, скрывающиеся от налогов. Их доля в общем объеме ПИИ в российскую экономику составляет 57%, в то время как из остальных стран поступает лишь 33%. Нидерланды, Люксембург и Ирландия не являются оффшорными зонами, но они часто применяются в бизнес-схемах российских компаний. Удобство правовой системы и ясность законодательства являются причинами регистраций в данных странах материнских компаний для осуществления проектного финансирования. Также Нидерланды являются посредниками между российскими и иностранными компаниями, находящимися в оффшорной зоне (Антильские острова, входящие в состав Нидерландов).

На фоне резкого сокращения поступления ПИИ в Россию в Iквартале 2015г. изменился состав стран-инвесторов. В него вошли такие страны как Германия, Бельгия и США. До оттока прямых иностранных инвестиций доля капиталовложений этих стран была незначительна. Но в связи с резким прекращением или уменьшением поступления ПИИ основных стран-инвесторов, Германия, Бельгия и США вошли в топ-7 стран-инвесторов [13].

Анализ прямых иностранных инвестиций из России показывает, что капиталы вывозятся в те же оффшорные зоны. Это указывает на то, что инвестиции в Россию представляют собой возврат ранее выведенных капиталов и осуществляются, в основном, организациями российского происхождения. Данное явление получило название round-tripping(«круговорот капитала»).

Удержать капиталы в стране можно, если целенаправленно и активно заниматься улучшением инвестиционного климата. Повышение позиций нашей страны в рейтинге Всемирного банка «DoingBusiness», где Россия в 2015 г.поднялась на 51 место, теоретически говорит об улучшении инвестиционного климата[11]. Однако результаты рейтинга не замечают инвесторы, которые настойчиво говорят о том, что главным препятствием модернизации и расширения иностранный инвестиций остается отсутствие нормально работающих институтов, административное давление на бизнес, низкие стандарты трудовых отношений, широкий теневой рынок труда и постоянные изменения в нормативно-правовой сфере[12]. Приняв Федеральный закон от 08.06.2015 №140-ФЗ «О добровольном декларировании физическими лицами имущества, счетов (вкладов) в банках»[2], который предоставляет амнистию на вывезенный за границу капитал, руководство страны стремится не только вернуть капиталы, но и остановить их бегство.

Подводя итог, можно сказать, что прямые иностранные инвестиции пока не играют значительной роли в экономике России, прежде всего потому, что в стране не созданы экономические и правовые условия для реализации их потенциала в интересах национального развития.

Литература:

- Федеральный закон от 29 апреля 2008 г. №57-ФЗ «О порядке воплощения иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и сохранности страны» //http://www.consultant.ru/document/cons_doc_LAW_76660/

- Федеральный закон от 8 июня 2015г. №140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации» // Российская газета. Федеральный выпуск №6695. 2015. 10 июня

- Веркей Жюльен Прямые иностранные инвестиции в России / Жюльен Веркей // Россия 2013. Ежегодный доклад Франко-российского центра Обсерво. 2013. C. 62-74.

- Журнал «Forbes». URL: http://www.forbes.ru. (Дата обращения 20.10.2015)

- Министерство экономического развития. URL: http://economy.gov.ru/minec/main . (Дата обращения 14.10.2015)

- Федеральная служба государственной статистики. URL: http://www.gks.ru/. (Дата обращения 30.09.2015)

- Центральный банк. URL:http://www.cbr.ru .(Дата обращения 14.10.2015)

- РосБизнесКонсалтинг. URL: http://www.rbc.ru/ . (Дата обращения 16.10.2015)

- Центр гуманитарных технологий информационно- аналитический портал (Рейтинг стран мира по уровню прямых иностранных инвестиций). URL:http://gtmarket.ru/research/foreign-direct-investment-index/info . (Дата обращения 16.10.2015)

- World Investment Report 2015, United Nations Conference on Trade and Development. URL: http://www.unctad.org . (Дата обращения 14.10.2015)

- World Bank. Doing Business 2015: Going Beyond Efficiency. Washington: WorldBank. URL: http://www.worldbank.org/eca/russian/. (Датаобращения 07.10.2015)

- Radzivil A., Vaziakova Y.(2015) «Improving the Business Climate in Russia», OECD Economics Department Working Papers. URL: http://www.oecdru.org/news.html . (Дата обращения 05.10.2015)