В российской денежно-кредитной политике все большее внимание уделяется функционированию кредитных организаций на региональном уровне. В статье раскрывается экономическая сущность и содержания региональной банковской системы, возможные пути их развития в посткризисный период.

Ключевые слова: кредитная организация, региональная экономика, региональный банк, региональная банковская система,

Региональная банковская система является центральным элементом региональной финансовой системы, в которой циркулируют все денежные потоки в сфере хозяйственной деятельности субъектов территории. В самом общем виде экономическая роль региональной банковской системы заключается в ее функциональных связях. С одной стороны, финансовое посредничество банков является неотъемлемой частью процессов экономического взаимодействия, возникающих между всеми экономическими субъектами, с другой стороны, банковская система выступает в роли основного субъекта инвестиционной активности экономической системы, направляющего финансовые ресурсы из капиталоизбыточных секторов экономики в сектора, испытывающие недостаток инвестиционного капитала. Таким образом, недостаточный уровень развития региональных банковских систем приводит к снижению деловой активности, сдерживанию развития реального сектора экономики, нарушению нормального воспроизводственного процесса.

Сегодня вопросы функционирования региональной банковской системы являются предметом пристального внимания ученых, объектом дискуссий и научных споров, так ее роль в развитии региона велика, а теория и практика функционирования и использования ее возможностей должным образом не исследованы. До сих пор нет даже четкого общепринятого определения понятий «региональная банковская система» и «региональный банк», без которых невозможно начать исследование банковских проблем регионального уровня.

Анализ литературы, посвященной терминологической трактовке понятия «региональная банковская система» свидетельствует о наличии в отечественной экономической науке различных подходов к его исследованию. Так, можно выделить функциональный (совокупность отношений, существующих в рамках той или иной социально-экономической формации), организационный (выделяются структура управления, упорядоченность связей), институциональный (система структурируется по учреждениям и организациям), ориентационный, иерархический и другие подходы.

Ряд авторов выделяют в региональной банковской системе функциональные элементы. Так, по мнению С. В. Кугаева, А. В. Калтырина [1], «региональная банковская система представляет собой совокупность банковских институтов, банковскую инфраструктуру, банковское законодательство, действующее в отношении как региональных, так и филиалов национальных банков, банковскую корпоративную культуру». На наш взгляд, нет оснований включать в данное определение «банковское законодательство», поскольку, согласно Конституции РФ, регулирование банковской деятельности отнесено к ведению Российской Федерации, что подразумевает невозможность выработки специальных правовых норм для региональных банков. Вопрос включения банковской инфраструктуры в региональную банковскую систему также является спорным. В современной литературе принято подразделять банковскую инфраструктуру на два блока: внутренний и внешний. Внутренний блок определяет стабильность банка изнутри и включает: внутренние правила совершения операций, построение учета, отчетности, аналитической базы, управление деятельностью банка, структуру аппарата управления банком. Эти элементы относятся к характеристике непосредственно банка, а не банковской системы. Внешний блок — обеспечивает взаимодействие банковской системы с внешней средой и поэтому уже по определению не может сам включаться в региональную банковскую систему. Кроме того, исходя из вышеприведенного определения можно заметить, что не всякая совокупность может быть названа системой, а только взаимодействующая и взаимообусловленная. Система — нечто большее, чем сумма входящих в нее элементов. По мнению многих авторов (Кнут Виксель, Хартли Уизерс, Игвинг Фишер), совокупность банков делает нечто, способное привести к созданию реального капитала, который не мог быть создан без этих действий.

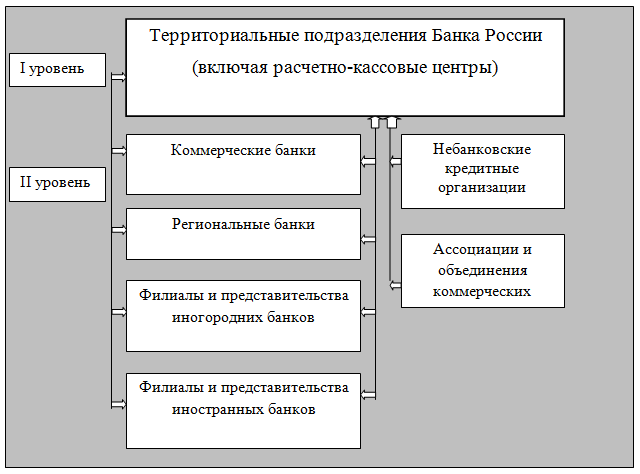

С точки зрения организационного подхода региональная банковская система представляет собой системное двухуровневое образование, целостность которого имеет ту же природу, что и национальная система, а упорядоченность связей обеспечивается вертикалью центрального банка. Формирование региональной банковской системы обусловлено вертикальной структурой управления с выделением территориального звена управления банковской системой на уровне региона и взаимосвязью банков с субъектами региональной экономики. Данные принципы обусловливают двухуровневую структуру региональной банковской системы. На первом функционируют региональные отделения Центрального Банка РФ, на втором — местные (региональные) коммерческие банки со своими филиалами, филиалы и представительства инорегиональных банков, иностранных банков, открытые на данной территории, небанковские кредитные организации.

С институциональной точки зрения довольно широким толкованием региональной банковской системы, представляется определение А. М. Полянцева, который понимает данную категорию как «совокупность субъектов банковской деятельности, обособившихся на территории региона под воздействием факторов внешней и внутренней организации банковской системы, выполняющих, каждый в отдельности, особые функции, вследствие чего реализуются все функции системы, и тесно взаимодействующих друг с другом и с внешней средой» [2]. Таким образом, автором включаются в состав региональной банковской системы не только банки, но и другие субъекты банковской деятельности.

С позиций теории институционализма банковскую систему рассматривают также авторы А. М. Галимова, Х. У. Астамиров, Г. В. Чичерин, М. А. Алленых. В данных исследованиях заслуживает внимания понимание банковской системы как института рыночной экономики, которое позволяет отойти от традиционного рассмотрения ее посреднических функций в кредитно-денежных отношениях, выделить системные качества совокупности банков как органической целостности, направить внимание на качественную определенность банковской системы. С точки зрения данного подхода, мы полагаем, что правомерно говорить о том, что и региональная банковская система, как часть национальной банковской системы, может быть рассмотрена в качестве элемента рыночной системы региона.

В этом аспекте банковская система является основной составляющей рынка ссудных капиталов и выступает как экономическая категория, которая определяется законами рыночного хозяйствования, формирующая сущность самого рынка. Как важнейшая часть инфраструктуры рыночной экономики региона, она направлена на обслуживание процессов становления новых рынков, демонополизацию, приватизацию, техническую и технологическую перестройку национальной экономики. Современная рыночная инфраструктура, будучи неотъемлемой и составной частью рынка, определяет результативность функционирования всех его элементов.

Рыночная система нуждается в развитой системе аккумуляции сбережений, ядром которой являются фондовые биржи и банки. В рыночной экономике возможна ситуация, когда одни участники, например предприниматели, не располагают необходимым количеством капитала для расширения производства, развертывания предложения товаров до уровня их спроса. В то же время другие сталкиваются с проблемой прибыльного размещения сбережений. Для разрешения указанного противоречия, превращения сбережений в инвестиции рыночной системе объективно необходима соответствующая инфраструктура — кредитная система, которую образуют банки, страховые компании, и иные организации. Однако, кредитная система государства складывается из банковской системы и совокупности так называемых небанковских банков, т. е. небанковских кредитно-финансовых институтов, способных аккумулировать временно свободные средства и размещать их с помощью кредита. В мировой практике небанковские кредитно-финансовые институты представлены инвестиционными, финансовыми и страховыми компаниями, пенсионными фондами, сберегательными кассами, ломбардами и кредитной кооперацией. Эти организации, формально не являясь банками, выполняют многие банковские операции и конкурируют с банками. Однако, несмотря на постепенное стирание различий между банками и небанковскими кредитно-финансовыми институтами, ядром кредитной инфраструктуры остается банковская система.

С развитием инновационной экономики, появлением новых форм рыночных отношений, усилением специализации в производстве товаров и услуг, у субъектов региональной экономики возникает потребность в широком спектре общерыночных и специфических видов услуг, что вызывает объективную необходимость в формировании системы региональных рынков, обслуживающих потребности субъектов хозяйствования. Современная экономика требует развития в каждом регионе высокоэффективных средств денежных расчетов, торгово-посреднических комплексов, информационных сетей и др. Недостаточный уровень развития региональных рынков и рыночной инфраструктуры в отдельных регионах приводит к снижению деловой активности, отставанию в развитии производства, нарушению нормального воспроизводственного процесса.

С точки зрения А. С. Новоселова [3], рыночная система региона представляет собой совокупность взаимосвязанных рынков различного типа, цель которых — обеспечить эффективное развитие региональной экономики. При этом рыночную систему региона автор рассматривает с позиций процесса воспроизводства, для которого характерно взаимоувязанное движение финансовых и материальных ресурсов, и в котором переплетаются многочисленные взаимодействия субъектов региональной экономики, выступающих в качестве производителей и потребителей различных видов товаров и услуг. Так, процессы обращения средств производства и предметов потребления тесно связаны с процессами воспроизводства финансово-кредитных ресурсов, инвестиционным процессом и воспроизводством основных фондов.

Подход к рассмотрению региональной банковской системы и регионального рынка банковского капитала как части рыночной инфраструктуры региона предполагает сбалансированное развитие всех взаимосвязанных рынков различного типа. Это означает, что эффективное развитие региональной банковской системы и эффективное функционирование региональной экономики возможно только в их взаимодействии. С позиции данного подхода мы считаем, что деятельность и развитие региональной банковской системы нельзя рассматривать в отрыве от рынков товаров потребительского и производственного назначения, рынка средств производства, капиталов, рынка труда, информации, инноваций и др.

А региональный рынок банковского капитала можно рассматривать как часть регионального финансового рынка.

Субъектами регионального рынка банковского капитала в отличие от региональной банковской системы выступают уже не только финансово-кредитные институты (региональные и инорегиональные банки), но и хозяйствующие субъекты, использующие ресурсы (в основном производственные предприятия).

Применительно к региональной банковской системе в целом банковский капитал можно рассматривать как специфический продукт — некоторую совокупность кредитных ресурсов, которую может предложить банковская система региона реальному сектору и населению.

Обобщая вышесказанное, на наш взгляд, правомерно рассматривать региональную банковскую систему с позиции институционально-воспроизводственного подхода,всоответствии с которым ее можно определить как совокупность взаимодействующих субъектов банковской деятельности, обособившихся на территории региона, выполняющих каждый в отдельности особые функции, обеспечивающих эффективное функционирование экономических субъектов региона на основе рыночных связей и отношений.

Современная экономика региона предъявляет требования к региональным банковским системам, недостаточный уровень развития которых может стать причиной снижения деловой активности в регионе, замедления темпов производства, нарушения нормального воспроизводственного процесса. В целом региональная банковская система, являясь центральным элементом региональной финансовой системы, призвана содействовать реализации региональной политики, направленной на ускоренный рост экономики субъекта Российской Федерации, ее модернизацию.

Денежные потоки, возникающие в процессе осуществления хозяйственной деятельности экономическими субъектами территории, обуславливают особенности товарно-денежных отношений, а также структуру товарно- экономических и денежно-кредитных связей. Таким образом, сложившиеся в регионе производственные отношения определяют и свойства региональной банковской системы. Несоответствие потребностей экономических субъектов и предлагаемых банковских услуг приводит к нарушению пропорций денежного оборота, и как следствие негативно сказывается на производстве в регионе. Региональная банковская система должна рассматриваться только во взаимодействии с реальным сектором экономики региона, то есть должны соблюдаться определенные пропорции между товарно-материальными и денежно-кредитными потоками региона.

Региональная банковская система является частью единой государственной банковской системы, своего рода ее представителем в регионе. Масштабы нашей страны диктуют особые условия развития экономики. Усилия сегодня должны быть в первую очередь направлены на устранение сложившихся диспропорций в развитии экономики России. В частности диспропорции в развитии регионов, которые сложились в силу различных демографических, исторических, природно-климатических, административных и других условий осуществления экономической деятельности субъектами региональной экономики.

Региональная банковская система объединяет исключительно самостоятельные региональные коммерческие банки, официально зарегистрированные на данной территории. Ее представляют территориальное Главное Управление Центрального банка России, которое представляет его интересы и обеспечивающее проведение единой государственной денежно-кредитной политики в регионе, региональные банки и небанковские кредитные организации (рис.1.). Банковская система региона включает, помимо перечисленных элементов, еще и все банки, филиалы, отделения, дополнительные офисы и т. д. со всей инфраструктурой, находящиеся на данной территории [54]. Поэтому, важно различать эти две дефиниции. Смешение этих понятий приводит к неправильным выводам и ошибкам на практике, например при установлении соотношения между местными банками и инорегиональными филиалами.

Заметим, что в российских банковских законодательных и нормативных актах упоминается термин «банковская система региона», но не дается его определение, хотя раскрывается, из каких компонентов состоит банковская система страны. Из этого следует, что понятие «региональная банковская система» носит скорее экономический, чем юридический характер, и его использование обусловлено сложившейся ситуацией в финансово-кредитной системе страны [70].

Рис.1. Структура региональной банковской системы

Региональный сегмент российской банковской системы неоднороден. Можно выделить, по крайней мере, две группы:

- кредитные организации, прямо или опосредованно находящиеся под контролем исполнительных органов субъектов Федерации,

- банки, контролируемые частным капиталом [4].

Первая группа банков активно используется местными властями для реализации инвестиционных проектов, решения проблем поддержки местной промышленности и т. п. Наличие банка, подконтрольного исполнительным органам субъекта Федерации, облегчает властям решение многих экономических и социальных проблем — от кредитной поддержки системообразующих предприятий региона до стимулирования жилищного строительства.

В период кризиса банки, подконтрольные исполнительным органам, стали стабилизирующим фактором для региональной экономики, их участие в антикризисных программах существенно повысило результативность многих экономических и административных мер по выходу из кризиса. Но регулирование кредитных организаций, контролируемых правительствами субъектов Федерации, нормами общего банковского законодательства, ориентированного на регламентацию коммерческого сектора, искажает условия конкуренции на региональных банковских рынках. Эти банки имеют возможность использовать административный ресурс, склонны к оппортунистическому поведению, их подозревают в преследовании (часто обоснованно) нерыночных целей, участии в финансовых схемах и т. п., что, в свою очередь, отрицательно отражается на конкурентной среде и деловом климате региона.

Вторая группа — частные региональные банки. Они обслуживают главным образом местный малый и средний бизнес и предоставляют простые услуги жителям. Небольшие региональные банки, хорошо зная потребности своих клиентов и условия местных рынков, имеют возможность последовательно реализовывать в своей деятельности принцип клиентоориентированности. Они быстрее могут адаптироваться к региональным особенностям и интересам конкретного клиента.

Российский опыт свидетельствует, что одной из особенностей современных региональных банковских систем является преобладание в них мелких и средних банков, в то время как в основных отраслях экономики большинства регионов России доминируют крупные предприятия, требующие больших объёмов внешнего финансирования, включая заёмные средства. Поэтому представляется целесообразным помимо перечисленных элементов создание и включение в региональную банковскую систему банковских групп и банковских холдингов, а также банковских союзов и ассоциаций, получивших распространение за рубежом. Это стало бы одним из способов разрешения противоречия между структурой нынешней региональной банковской системы и ограниченными возможностями имеющихся у нее инвестиционных ресурсов, с одной стороны, и структурой реального сектора региона с большими потребностями в кредитных ресурсах — с другой.

Региональная банковская система выступает как управляемая система. Она функционирует на базе общего и специального банковского законодательства в полном соответствии с государственными правовыми нормами, а также нормативами Банка России, осуществляющего контроль за деятельностью коммерческих банков.

Исходя из этого, для региональной банковской системы характерны два типа правоотношений:

1) между коммерческими банками (обеспечение координации между указанными элементами системы);

2) между Банком России и коммерческими банками (обеспечение целостности региональной системы).

Следует подчеркнуть, что формирование региональной банковской системы происходит:

- в соответствии со структурными изменениями российской экономики;

- в соответствии с особенностями банковской системы страны;

- с учетом территориального принципа формирования ресурсов банка.

Региональным банковским системам России присущи следующие специфические черты:

- разный уровень развития банковской инфраструктуры в различных регионах страны;

- неравномерность концентрации банковского капитала и активов в различных регионах;

- высокая дифференциация регионов по уровню социально-экономического развития ставит в зависимость от этого фактора региональную банковскую систему.

Так, неравномерность экономического развития страны в региональном аспектеобусловлено геополитическим положением отдельно взятых территорий, степенью их отдаленности от федерального центра, демографической ситуацией, наличием топливно-сырьевых ресурсов, климатических условий, развитостью инфраструктур, исторически сложившего характера экономик регионов и т. д. Некоторые регионы, например республики Северного Кавказа, дотационные, другие являются донорами (промышленные регионы Урала и Западной Сибири).

Все эти факторы оказывают огромное влияние на состояние региональных банковских систем, которое зависит от денежно-кредитных ресурсов, обращающихся в том или ином регионе. Достаточно отметить, что уровень капитализации банковских систем регионов России находится в прямой зависимости от количества высокоразвитых предприятий и организаций, находящихся на данной территории и, естественно, в целом от социально-экономического положения региона. Устойчивость банковской системы конкретного субъекта Федерации зависит от совокупного капитала, объема инвестиций в экономику региона. И наоборот — экономический потенциал любого региона напрямую зависит от того, насколько местный банковский сектор способен при кризисе сохранить свою стабильность [5].

В настоящее время более половины всех кредитных организаций осуществляют свою деятельность в Москве и Московской области (таблица 1, [6]). Причем, соотношение в регионах количества местных банков и филиалов инорегиональных банков постоянно уменьшается. Следовательно, все большая и большая часть финансовых ресурсов концентрируется на федеральном уровне, перетекая из субъектов Федерации. Тем самым снижается уровень конкуренции в банковском секторе, увеличивается зависимость от федерального центра, растет доля риска, приходящаяся на федеральные банки.

Таблица 1

Количество кредитных организаций и их филиалов (единиц)

|

01.09.2013 |

||||

|

Количество кредитных организаций в регионе |

Количество филиалов в регионе |

|||

|

всего |

кредитных организаций, головная организация которых находится в данном регионе |

кредитных организаций, головная организация которых находится в другом регионе |

||

|

1 |

2 |

3 |

4 |

5 |

|

Российская Федерация |

947 |

2128 |

364 |

1764 |

|

Центральный Федеральный округ В том числе г. Москва |

564 501 |

419 147 |

83 22 |

336 125 |

|

Северо-Западный Федеральный округ |

70 |

295 |

9 |

286 |

|

Южный Федеральный округ |

46 |

228 |

16 |

212 |

|

Северо-Кавказский Федеральный округ |

46 |

165 |

80 |

85 |

|

Приволжский Федеральный округ |

106 |

422 |

73 |

349 |

|

Уральский Федеральный округ |

43 |

248 |

75 |

173 |

|

Сибирский Федеральный округ |

50 |

239 |

21 |

218 |

|

Дальневосточный Федеральный округ |

22 |

112 |

7 |

105 |

В кредитных организациях Центрального федерального округа России сосредоточено около 89 % всех активов банковской системы страны (таблица 2, [6]), а, следовательно, и соответствующая доля всех рисков банковской системы страны. Это делает систему уязвимой в случае неблагоприятной мировой политической или экономической обстановки. Причем, негативные явления в банковской системе непременно станут причиной проблем в реальном секторе, воздействуя на экономическое положение предприятий-клиентов банков.

Такая территориальная организация банковской системы страны противоречит административному устройству Российской Федерации, затрудняет решение задач кредитования экономики, обслуживания денежного оборота, перетока ресурсов между регионами страны.

Таблица 2

Концентрация активов действующих кредитных организаций

|

Количество кредитных организаций, единиц |

Активы, млн. руб. |

Количество кредитных организаций, составляющих 80 % активов, единиц |

|

|

Российская Федерация |

|||

|

01.07.2013 |

956 |

52744413,9 |

44 |

|

01.08.2013 |

951 |

53352706,5 |

44 |

|

Центральный Федеральный округ |

|||

|

01.07.2013 |

571 |

47095812,8 |

25 |

|

01.08.2013 |

569 |

47662419,3 |

25 |

|

г. Москва и Московская область |

|||

|

01.07.2013 |

516 |

46719334,6 |

23 |

|

01.08.2013 |

515 |

47288790,6 |

24 |

|

Северо-Западный Федеральный округ |

|||

|

01.07.2013 |

70 |

1525483,3 |

10 |

|

01.08.2013 |

70 |

1551774,7 |

10 |

|

Южный Федеральный округ |

|||

|

01.07.2013 |

46 |

262273,4 |

11 |

|

01.08.2013 |

46 |

264809,6 |

11 |

|

Северо-Кавказский Федеральный округ |

|||

|

01.07.2013 |

48 |

59318,8 |

19 |

|

01.08.2013 |

46 |

60523,7 |

17 |

|

Приволжский Федеральный округ |

|||

|

01.07.2013 |

105 |

1494387,3 |

28 |

|

01.08.2013 |

105 |

1519284,1 |

28 |

|

Уральский Федеральный округ |

|||

|

01.07.2013 |

43 |

1140712,4 |

9 |

|

01.08.2013 |

43 |

1168843,6 |

9 |

|

Сибирский Федеральный округ |

|||

|

01.07.2013 |

50 |

607607,9 |

8 |

|

01.08.2013 |

50 |

583870,8 |

8 |

|

Дальневосточный Федеральный округ |

|||

|

01.07.2013 |

23 |

558818,0 |

5 |

|

01.08.2013 |

22 |

541180,9 |

4 |

По мнению специалистов[4], развитие регионального сегмента банковской системы России потребует определенных усилий. Во-первых, необходимо и дальше стимулировать рост капитализации региональных банков. Малым и средним банкам регионов неизбежно предстоит столкнуться с конкуренцией со стороны крупных федеральных и международных кредитных организаций. Только последовательным ужесточением требований к достаточности капиталов со стороны регулятора эту задачу не решить, необходимо создание благоприятной конкурентной среды. Во-вторых, необходимо расширять доступ региональных банков к источникам финансирования. В-третьих, следует повышать целевую направленность кредитной и инвестиционной деятельности региональных банковских систем.

Реализация этих направлений предполагает следующие меры:

- постепенный и дифференцированный подход Банка России по регионам и по отдельным кредитным организациям к ужесточению требований к размеру минимального капитала кредитной организации и других нормативных требований;

- государственное стимулирование участия муниципальных органов в капитале системно значимых региональных банков;

- развитие механизма предоставления региональных субординированных кредитов;

- разработка механизма выхода региональных банков развития на рынок IPO и их дальнейшего участия в капиталах кредитных организаций;

- формирование дополнительных гарантий безопасности вкладов, налоговых стимулов к увеличению капитала банков;

- повышение конкурентоспособности региональных кредитных организаций путем оказания им государственной поддержки в сфере внедрения современных банковских технологий, развития систем управления и подготовки кадров;

- развитие региональных площадок рынка межбанковского кредитования с участием территориальных подразделений Банка России;

- решение проблемы оттока финансовых ресурсов из регионов путем создания на местах благоприятных экономических возможностей для приложения капиталов, предотвращение монополистических тенденций на рынке банковских услуг;

- создание региональных банков развития.

Литература:

1. Кугаев С. В., Калтырин, А. В. Противоречивый характер функционирования региональной банковской системы // Бизнес и банки. — 2000. — № 10 (488). — С. 1.

2. Полянцев А. М. Организация деятельности региональных коммерческих банков: Автореф. дис. … к.э.н. — Саратов, 2001. — С. 5.

3. Новоселов А. С. Рыночная система региона: воспроизводственный аспект // Регион: экономика и социология. — 2007. — № 1. — С. 31.

4. Белоглазова Г. Н. Стратегия развития регионального сегмента банковской системы // Банковское дело. -2011.- № 2.- С. 34–37.

5. Ильясов С. М. О перспективах развития региональных банковских систем//Банковское дело. 2012. № 4. С. 20–23

6. Интернет -ресурс [http://www.cbr.ru/publ/≤Prtid=bbs]