В данной статье рассматриваются вопросы регулирования и контроля, связанные с трансграничными сделками с участием банков и офшорных хозяйствующих субъектов. С ростом глобализации финансовых рынков офшорные юрисдикции стали привлекательными для международного бизнеса. Однако это также вызвало обеспокоенность по поводу отмывания денег, уклонения от уплаты налогов и незаконной финансовой деятельности. В статье анализируется нормативно-правовая база, внедренная различными странами и международными органами для снижения этих рисков. В работе рассматриваются проблемы, с которыми сталкиваются регулирующие органы при надзоре за офшорными операциями, роль технологий в укреплении механизмов контроля и потенциальные стратегии по усилению регулирования в этом контексте. Рассматривая эти вопросы, статья стремится внести вклад в текущую дискуссию о защите целостности трансграничных финансовых операций.

Ключевые слова: банки, офшорный бизнес, регулирование, вопросы контроля, трансграничные сделки, уклонение от уплаты налогов, редомециляция.

Введение

Проблема, возникающая при расследовании различных коррупционных дел, часто заключается в сопряжении финансовых движений, используемых различными физическими и юридическими лицами, что затрудняет отслеживание финансовых операций этих лиц. Для органа прокуратуры в уголовном процессе отмена банковской тайны имеет огромное значение для выяснения расследуемых фактов, чтобы можно было привлечь к суду необходимую частную финансовую информацию для определения того, являются ли различные операции, проведенные подследственными лицами, доказательствами, связанными с преступной деятельностью, которая может быть инкриминирована. Однако адекватное регулирование, установленное в рамках национальных финансовых систем во избежание уклонения от ответственности, заставляет недобросовестных лиц, особенно преступников, искать территории с меньшим количеством нормативных положений, где игнорируется современный контроль, установленный различными национальными и наднациональными органами, и где приоритет отдается финансовой деятельности как таковой, в которой интерес к происхождению средств, поступающих на различные банковские счета, практически отсутствует или не существует. Таким образом, офшорные банки или так называемые офшорные финансовые центры во многих случаях стали настоящими не только налоговыми, но и «информационными гаванями», создавая серьезные проблемы для надзора и получения доказательств проведенных финансовых операций, препятствуя, в значительной степени и под защитой банковской тайны, проведению необходимых расследований.

Целью данной статьи является разработка концепции офшорного банкинга или офшорных финансовых центров, с основными характеристиками, которые их определяют, последующий анализ особенностей функционирования зарубежного офшорного бизнеса для последующей разработки возможных решений в поиске финансовой информации, находящейся в офшорном банкинге.

Происхождение офшорного банкинга

Международная банковская деятельность была консолидирована в XIII и XIV веках в Европе, хотя, конечно, эта деятельность была известна и в предыдущие века, но именно в это время и в этом месте она была создана прочно и структурированно. Что касается офшорного банкинга, то его истоки можно проследить до средневековых ярмарок, которые можно назвать «налоговыми гаванями», поскольку под защитой « lex mercatoria » они имели то, что сегодня назвали бы «налоговыми льготами», а в свое время называли «франшизами» [1].

Первоначально термин «офшор» использовался для обозначения любой финансовой деятельности, осуществляемой банком за пределами территории, на которой он был зарегистрирован. После окончания Второй мировой войны офшорная банковская деятельность приобрела все большее значение и получила мощное развитие в связи с успехом рынка евровалют в международных финансовых центрах, поиском большей конкурентоспособности на международных рынках, укрупнением так называемых «налоговых гаваней», а также введением протекционистских банковских правил [2]. Таким образом, офшорная банковская деятельность родилась как механизм максимизации выгоды от банковских операций, как для банков и финансовых групп в целом, так и для клиентов [3]. С помощью этого нового механизма можно было бы искать лучшие альтернативы для осуществления банковских операций из-за рубежа, регулируемых законодательством страны за рубежом, что в принципе должно быть более выгодным, закрепляя материальный эффект в стране, откуда они осуществляются.

Концепция и особенности функционирования

Оффшорный банкинг можно назвать посредником, созданным в конкретной принимающей стране (как правило, налоговом убежище) или в международном финансовом центре [4]. Именно здесь преимущественно осуществляются банковские операции, которые совершенствуются, завершаются или вступают в силу за рубежом, между иностранными кредиторами и заемщиками, в отношении страны происхождения финансового посредника. Таким образом, офшорный банкинг — это международный, коммерческий и частный банкинг. Этот вид банковской деятельности нашел подходящее место для развития своих целей с объединением «налоговых гаваней» [5]. Во многих случаях офшорные банки выступают в качестве доверительных собственников, поскольку они управляют активами, а траст получает прибыль и представляет собой один из самых современных и сложных инструментов, используемых банковскими предпринимателями для осуществления своего международного банковского бизнеса. Как правило, банковские учреждения, созданные в этих финансовых центрах, имеют свои штаб-квартиры и центры принятия финансовых решений в другой стране, часто в развитых странах.

В соответствии с этим «modus operandi», большинство офшорных операций осуществляются банками и финансовыми учреждениями, которые имеют центр экономических интересов в стране и которые в поисках лучшей прибыли или более низких финансовых затрат переводят часть своих активов и финансовых обязательств в недомицилированное учреждение, с которым они юридически связаны. Эти недомицилированные учреждения обычно располагаются в так называемых «Оффшорных финансовых центрах» (ОФЦ, Offshore Financial Centers ) [6].

В 2003 году Международный валютный фонд определил, что ОФЦ — это такой центр, в котором большинство финансовых операций, осуществляемых учреждениями, расположенными в одной юрисдикции, проводятся по большей части клиентами, находящимися в других юрисдикциях [7].

На административном уровне офшорная банковская деятельность может быть создана в форме финансового посредника, т. е. агентства, филиала, представительства, дочерней компании или банка специального назначения [8]. Как следствие, финансовый посредник может иметь домицилий в финансовом центре, но не быть независимым от материнской компании, как в случае с филиалом, который осуществляет офшорные операции, но должен быть зарегистрирован в офшорном центре как банк, который он представляет [9].

Необходимо уточнить, что сделки, осуществляемые офшорными банками, обладают двумя характеристиками:

a) Они должны быть совершены, завершены или иметь последствия за рубежом. Это означает, что операции должны быть либо совершены, либо реализованы, либо иметь последствия за рубежом, и если выполняется только одна из этих трех характеристик, операция является кандидатом на то, чтобы считаться офшорной банковской деятельностью, но она обязательно должна иметь юридические последствия в банковском центре, где находится банк.

б) Требуется, чтобы операции финансового посредничества между нерезидентами — вкладчиками и заемщиками средств осуществлялись регулярно по отношению к центру финансового посредника, и чтобы операции с нерезидентами имели приоритет над внутренними операциями [10].

Редомициляция в офшорном бизнес е

Банки и офшорные компании тесно связаны с понятием «редомециляции», которое создает большие проблемы для регулирования и контроля трансграничных операций. Редомециляция — это термин, который описывает господство офшорных юрисдикций на мировых финансовых рынках и их влияние на международные бизнес-операции. Она подчеркивает, что растущее влияние офшорных юрисдикций как привлекательных мест для бизнеса и необходимость строгих регуляторных мер [11].

Банки помогают офшорным компаниям работать и играют важную роль в облегчении трансграничных сделок. Основные финансовые услуги, такие как перевод денег, торговое финансирование и инвестиционное банковское дело, имеют решающее значение для международной торговли и инвестиций [12]. Тем не менее, ряд проблем регулирования и контроля возникают в результате участия банков в офшорных операциях. Повышенный риск отмывания денег является одной из важных проблем. Офшорные страны часто связаны с менее строгими правилами и большей конфиденциальностью, что делает их уязвимыми для операций по отмыванию денег [13]. Поскольку незаконные финансовые средства легко скрываются и перемещаются через сложные структуры и слои офшорных юрлиц, регулирующие органы сталкиваются с трудностями в отслеживании их происхождения и назначения.

Из-за того, что офшорные операции носят транснациональный характер, регулирование и контроль трансграничных операций представляют собой значительные трудности. Установление единых регуляторных положений препятствует сложностям, связанным с юрисдикцией и различиями в правовых рамках различных стран. Регуляторы должны преодолевать препятствия, препятствующие получению точной и оперативной информации, проведению расследований и осуществлению регуляторных мер в офшорных юрисдикциях, которые могут потребовать ограниченного сотрудничества с международными органами [14].

Кроме того, быстрое развитие технологий и цифровизация усложняет надзор за трансграничными операциями. Финансовые транзакции происходят с огромной скоростью, что затрудняет использование традиционных методов регулирования. Использование криптовалют, технологий блокчейна и шифрованных каналов связи делает отслеживание и мониторинг финансовых потоков еще более сложным.

Современные характеристики и проблемы контроля трансграничных операций: опыт Нидерландов

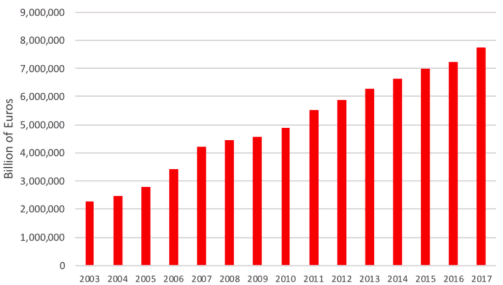

Параллельно деколонизация привела к тому, что крупные капиталистические государства создали глобальную сеть двусторонних инвестиционных договоров, еще больше обезопасив трансграничные инвестиции и права инвесторов, в основном в интересах транснациональных корпораций из богатых стран, имеющих активы в своих бывших колониях. Например, деколонизация заставила Нидерланды включить в двусторонний инвестиционный договор с Индонезией новый пункт об урегулировании споров между инвесторами и государством (ISDS), предназначенный для защиты голландскими компаниями своих активов [15]. Сегодня более 3 000 двусторонних инвестиционных договоров содержат оговорки ISDS, что делает Нидерланды не только налоговой гаванью, но и основным пристанищем для глобальных корпораций, которые используют голландские подставные компании для защиты своих инвестиций [16]. На Рисунке 1 показан валовой приток и отток капитала через голландские подставные компании.

Рис. 1. Валовые сделки компаний Shell, зарегистрированных в Нидерландах, в миллиардах евро

Источник: составлено автором на основании данных Центрального Банка Нидерландов [17]

В настоящее время Нидерланды являются крупнейшим в мире получателем прямых иностранных инвестиций (ПИИ) и выступают в качестве основного промежуточного пункта назначения для глобального капитала за рубежом. Стоимость валовых операций выросла с 782 млрд евро в 1996 году до 2,2 трлн евро в 2002 году и достигла 7,4 трлн евро в 2017 году [18]. Такие впечатляющие темпы роста говорят о том, что офшорное финансирование больше не является экзотическим побочным явлением наряду с обычным, регулируемым финансированием, а стало новой нормой.

Наиболее влиятельные и востребованные офшорные направления мира

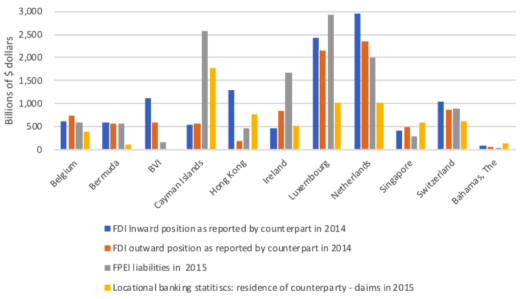

В рейтинге финансовых операторов, который был опубликован в 2022 году, выделяется группа агентов, которые структурно захватывают большую часть офшорных потоков капитала и акций по всему миру. В качестве основной офшорной сети, лежащей в основе крупнейших мировых финансовых центров — Лондона и Нью-Йорка, — эти ОФЦ ранжируются в соответствии с их использованием инвестиционными фондами, транснациональными корпорациями и банками. В порядке значимости в первую группу входят Каймановы острова, Люксембург, Бермуды, Гонконг, Нидерланды, Ирландия, Багамы, Сингапур, Бельгия, Британские Виргинские острова и Швейцария [19].

Этот результат неудивителен, поскольку он подтверждает выводы различных исследований ученых, политиков и организаций гражданского общества. На рис. 2 показан размер различных пулов капитала, накопленного в этих офшорных центрах.

Рис. 2. Запас капитала в основных офшорных финансовых центрах

Источник: составлено автором на основании данных Международного валютного фонда и Банка международных расчетов [20]

Вместе эта группа включает в себя ведущие бизнес-офшоры, предлагающие конфиденциальность, минимизацию налогов, механизмы регистрации и ряд специализированных услуг.

Функциональные особенности основных офшорных направлений

Данные о притоке и оттоке прямых иностранных инвестиций, портфельных иностранных инвестиций и банковской статистики свидетельствуют о различных каналах и логике организации офшорных финансовых потоков: если Каймановы острова и Люксембург являются основными пунктами назначения финансовых потоков от инвестиционных фондов и банков, то Люксембург и Нидерланды являются основными пунктами входа для многонациональных компаний [21].

Например, Ирландия предназначена для головных офисов, в то время как Нидерланды способствуют созданию холдинговых компаний. Эти различия часто звучат в совокупности, что приводит к появлению таких популярных структур налогового планирования, как «двойной ирландский с голландским сэндвичем». Группа распределена по основным мировым рынкам и часовым поясам: если Гонконг является воротами в Китай и из Китая, то Ирландия и Нидерланды часто обслуживают глобальные операции американских транснациональных корпораций.

Больше всего выделяется географическая значимость Европы, в частности (бывших) территорий Британской империи, за которой следует центральная роль Нидерландов — Бельгии, Люксембурга и Голландии. В целом, корпоративные цепочки создания стоимости, как правило, структурированы вдоль этого кластера, который вместе с богатством мирового класса миллиардеров фактически составляет основу глобального капитализма.

Институты обеспечения деятельности офшорных гаваней

Хотя правительства и законодатели инициируют и принимают офшорное законодательство для отдельных офшорных финансовых центров, интегрированный офшорный мир эффективно культивируется несколькими глобально действующими банками, юридическими фирмами и бухгалтерами. Интересно, что эти три вида деятельности лицензированы государством (или Центральным Банком) для выполнения конкретных общественных функций.

Недавний всплеск утечек данных за рубежом дает увлекательное представление об их деятельности: Swiss Leaks раскрыла масштабную схему уклонения от уплаты налогов, которой руководил швейцарский филиал глобального банка HSBC [22], а Panama Papers показала уловки глобальной юридической фирмы Mossack Fonseca в Панаме, создававшей подставные компании, через которые клиенты HSBC уклонялись от уплаты налогов [23]. Lux Leaks, в свою очередь, разоблачила схемы уклонения от уплаты корпоративных налогов, которым способствовали власти Люксембурга и бухгалтерский гигант PricewaterhouseCoopers [24].

Благодаря специальной сборке гибридных кредитов и организаций, сертифицированных государственными налоговыми правилами — корпоративных финансовых структур, которые получают различный налоговый или правовой режим в разных юрисдикциях, используя несоответствия в налоговых кодексах — компании пользовались «эффективными налоговыми ставками менее 1 % на прибыль, которую они перетаскивали в Люксембург».

Документы Paradise Papers, в центре которых находится офис юридической фирмы Appleby на Багамах, показывают, что основная операционная система офшорных финансов — это в высшей степени эксклюзивный мир, основанный рядом финансовых директоров, культивируемых несколькими профессиональными посредниками, которые структурируют «деятельность» своих корпоративных клиентов по всем финансовым директорам с целью защиты прибыли.

Заключение

Оффшорный мир уже действует как глобальный инкорпорированный Левиафан, как государство-кредитор мира, с несколькими глобальными банками, юридическими и бухгалтерскими фирмами, «действующими как государство». Более того, в этом качестве эти финансовые игроки обладают классической гегемонистской властью в других местах, осуществляя «функции руководства и управления системой суверенных государств», что наглядно продемонстрировал финансовый кризис, когда они советовали правительствам спасать проблемные офшорные портфели немногих ценой жесткой экономии для многих.

Для решения этих проблем необходимо укрепить и адаптировать регуляторные рамки к изменяющейся ситуации в офшорном бизнесе. Сотрудничество между странами и международными организациями имеет решающее значение для создания эффективных механизмов обмена информацией, сотрудничества и координации при регулировании трансграничных операций. Более строгие процедуры проверки клиентов (KYC), более строгие требования к проверке и внедрение мер по борьбе с отмыванием денег (AML) и финансированием терроризма (CTF) могут помочь снизить риск финансовых операций, связанных с отмыванием денег.

Кроме того, использование новых технологий может помочь в управлении и контроле трансграничных операций. Машинное обучение, анализ данных и искусственный интеллект могут помочь в выявлении подозрительных схем и определении потенциальных рисков. Использование таких технологий распределенного реестра как блокчейн может увеличить прозрачность и возможность отслеживания финансовых транзакций, одновременно уменьшая анонимность, связанная с операциями в офшорах.

Литература:

- Hampton M., Abbott J. P., Abbott J. Offshore finance centers and tax havens: The rise of global capital. — Purdue University Press, — 1999. — P. 82

- Young M. A. Banking secrecy and offshore financial centers: money laundering and offshore banking. — Routledge, — 2013. — P. 34–35.

- Roussakis E. N. Offshore Banking at the Close of the Twentieth Century //Academia. Revista Latinoamericana de Administración. — 1999. — №. 22. — P. 99–112.

- Бичева Е. Е., Володин В. А. Международный офшорный банковский бизнес: преимущества и недостатки //Финансовый вестник. — 2015. — №. 1. — С. 90–97.

- Genesis of Offshore Countries, Tax Havens, Offshore Zones, International Financial Centers // InternationalWealth URL: https://internationalwealth.info/en/offshore-history-en/offshore-banking-history-of-tax-havens-evolution/ (дата обращения: 19.06.2023).

- Garcia-Bernardo J. et al. Uncovering offshore financial centers: Conduits and sinks in the global corporate ownership network //Scientific reports. — 2017. — Т. 7. — №. 1. — P 1–10.

- Assessing Offshore Financial Centers, September 2003 // IMF URL: https://www.imf.org/external/pubs/ft/fandd/2003/09/pdf/darbar.pdf (дата обращения: 19.06.2023).

- Picard P. M., Pieretti P. Bank secrecy, illicit money and offshore financial centers //Journal of public economics. — 2011. — Т. 95. — №. 7–8. — P. 942–955.

- Ibid.

- Offshore Banking: An Analysis of Micro- and Prudential Issues, 1999 // IMF URL: https://www.imf.org/external/pubs/ft/wp/1999/wp9905.pdf (дата обращения: 19.06.2023).

- Рик О. Е., Киселева Н. А. Понятие и правовая природа редомициляции в праве зарубежных стран //Аспирант. Приложение к журналу Вестник Забайкальского государственного университета. — 2020. — Т. 14. — №. 2. — С. 91–94.

- Palan R. The offshore world: sovereign markets, virtual places, and nomad millionaires. — Cornell University Press, — 2006. — P. 47.

- Blum J. A. Financial havens, banking secrecy and money laundering //Trends Org. Crime. — 1998. — Т. 4. — P. 45–68.

- Chernykh L., Mityakov S. Offshore schemes and tax evasion: The role of banks //Journal of Financial Economics. — 2017. — Т. 126. — №. 3. — P. 516–542.

- Wellhausen R. L. Recent trends in investor–state dispute settlement //Journal of International Dispute Settlement. — 2016. — Т. 7. — №. 1. — P. 117–135.

- Van Os R., Knottnerus R. A gateway to «treaty shopping» for investment protection by multinational companies //SOMO. Dutch Bilateral Investment Treaties. Ámsterdam. — 2011. P. 16.

- Dutch Shell Companies and International Tax Planning // Centraal Planbureau URL: https://www.cpb.nl/sites/default/files/omnidownload/Mp_finroutdraft %20DP.pdf (дата обращения: 19.06.2023).

- The World’s Top Recipients of Foreign Direct Investment, 2021 // IMF URL: https://www.imf.org/en/Blogs/Articles/2021/12/16/the-worlds-top-recipients-of-foreign-direct-investment (дата обращения: 19.06.2023).

- The Global Financial Centres Index 22 // Long Finance URL: https://www.longfinance.net/media/documents/gfci_22.pdf (дата обращения: 19.06.2023).

- BIS Working Papers — No 1035 Cross-border financial centres // Bank for International Settlements URL: https://www.bis.org/publ/work1035.pdf (дата обращения: 19.06.2023).

- Multinational enterprises, financial centres and their implications for external imbalances: a euro area perspective // European Central Bank URL: https://www.ecb.europa.eu/pub/economic-bulletin/articles/2020/html/ecb.ebart202002_01~1a58c02776.en.html (дата обращения: 19.06.2023).

- Explore the Swiss Leaks Data // ICIJ URL: https://www.icij.org/investigations/swiss-leaks/explore-swiss-leaks-data/ (дата обращения: 19.06.2023).

- The Panama Papers: Exposing the Rogue Offshore Finance Industry // ICIJ URL: https://www.icij.org/investigations/panama-papers/ (дата обращения: 19.06.2023).

- Explore the Documents: Luxembourg Leaks Database // ICIJ URL: https://www.icij.org/investigations/luxembourg-leaks/explore-documents-luxembourg-leaks-database/ (дата обращения: 19.06.2023).