В статье оценены потенциальные риски при инвестировании в акции, произведены расчеты стоимости и доходности акций ПАО «Роснефть».

Ключевые слова: инвестиции, фондовый рынок, оценка риска и доходности, акции, ценные бумаги.

В настоящее время фондовый рынок является значительной частью финансового сектора, на котором реализуются активы на триллионы долларов. Капитализация всех финансовых рынков мира сегодня включает в себя объем мирового ВВП, и даже его превышает. Современный фондовый рынок представляет собой эволюцию IT-технологий, глобализацию экономик мира и служит основным показателем макроэкономического статуса страны. В данной связи тема исследования привлекает большое внимание со стороны не только финансистов, но и обычных граждан, стремящихся получить прибыль от вложений в акции.

Фондовая биржа — это площадка, на которой происходит постоянное обращение ценных бумаг. В то время как фондовый рынок или другой рынок ценных бумаг — это совокупность определенных финансовых инструментов, правил и регламентов, которые позволяют осуществлять торговлю ценными бумагами [1, c. 12]

Фондовый рынок РФ относительно молод, поэтому большинство мировых рейтинговых агентств относят его к категории развивающихся рынков, для которых характерна более высокая степень доходности, а также более высокая степень риска. По данным рейтинга Global Financial Centres Index, российский рынок ценных бумаг занял 71 позицию из 108 возможных в 2020 году, спустившись в рейтинге по сравнению с предыдущими годами [2, с. 31].

Развитию российского фондового рынка мешают проблемы внутреннего и внешнего характера. В качестве внешней проблемы стоит назвать неблагополучную конъюнктуру мировых финансовых рынков. В качестве внутренней проблемы, негативно влияющей в настоящее время на отечественную фондовую систему, можно выделить консервативность российского населения (недостаточное количество основных резервов роста инвестиций; узкий круг инвесторов в РФ).

Однако стремительное развитие и приток частных инвесторов в данную область заставляет говорить об определенных перспективах этой отрасли.

Важно понимать, что любая инвестиционная деятельность связана с высокими рисками. Нередки случаи полной потери инвестиционного капитала. Такие случаи возникают, и их необходимо контролировать, так как риски в данном случае равны соответственно, размеру вложенного капитала. Кроме того, стоит учитывать как валютные риски, так и риски, возникающие при инвестировании в ценные бумаги [3, с. 25].

«Роснефть» является весомым лидером среди российских компаний нефтяной промышленности, основным видом деятельности которого является поиск и разведка месторождений углеводородов, а также добыча нефти, газа, газового конденсата, реализация проектов по освоению морских месторождений, переработка добытого сырья, реализация нефти, газа и продуктов их переработки на территории России и за ее пределами [4, с. 25].

Основными целями и задачами анализируемой компании является обеспечение страны запасами нефти. Добыча компании на зрелых месторождениях способствует росту ее активов и реализации новых проектов, при развитии и создании новых кластеров, развитии новых технологий и внедрение практик управления всем мировым нефтепотоком.

Цены акций Роснефти относительно стабильны, при этом они сильно зависят от политической и экономической обстановки в мире, так основные спады за последние 5 лет были отмечены в 2020 году (пандемия COVID-19 и резкое снижение цен на нефть) и в 2022 году (специальная военная операция).

Текущая ситуация в мире характеризуется как нестабильная и производить расчеты в условиях данной неопределенности весьма затруднительно. Поэтому рассчитаем доходность акций ПАО «Роснефть» для более спокойного экономически и политического периода: при владении акциями с 04.01.2021 до 01.07.2021.

04.01.2021 года акция ПАО «Роснефть» составляла 435 рублей. И в 2021 году компания выплатила дивиденд в 6,94 руб. [5].

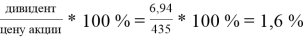

1. Рассчитаем уровень дивидендной доходности:

R =

Это означает, что, покупая акцию по 435 рублей, доход будет 1,6 % от годовой номинальной доходности. Далее от данного показателя необходимо также вычесть налоговые выплаты в размере 13 %, и тогда реальная дивидендная доходность составит 1,6 %–13 % = 1,39 %.

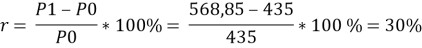

2. Рассчитаем уровень рыночной доходности:

Известно, что обыкновенная акция ПАО «Роснефть» куплена 04.01.2021 по 435 рублей, а продана через полгода за 568,85 руб.

Необходимо использовать формулу и найти рыночную доходность инвестиций:

Это означает, что прирост курсовой стоимости за период владения ценной бумагой составил 30 %.

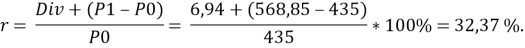

3. Рассчитаем уровень общей доходности:

Покупка акций ПАО «Роснефть» по цене 435 руб. и продажа по 568,85 руб. через полгода владения. За этот период был начислен дивиденд в 6,94 рубля.

Теперь стоит использовать формулу общей доходности:

В соответствии с формулой расчета выявилось, что общая доходность инвестиций до вычета налоговых издержек составила 32,37 %.

Владеть акцией можно любой период. Как меньше года, так и гораздо больше. Но показатель годовой прибыльности помогает инвестору сопоставить эффективность своих инвестиций относительно альтернативных инструментов. Таковыми могут являться депозиты в банке или ставки по надежным государственным облигациям.

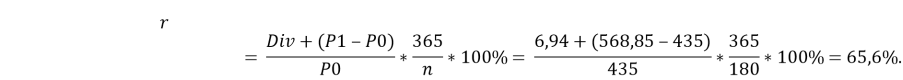

4. Формула годовой доходности выглядит следующим образом:

где Div — выплаченные за период владения дивидендные потоки;

P0 и P1 — стоимость покупки и продажи ценной бумаги;

n — кол-во дней владения.

Как видно, в годовом выражении получается довольно приличный показатель прибыльности, однако стоит отметить, что акции ПАО «Роснефть» не всегда могут принести такую большую доходность, на данный показатель влияет слишком большое число факторов, которые необходимо учитывать. Произвольный период с 04.01.2021 до 01.07.2021 оказался весьма благоприятным для инвестиций в нефтяную отрасль, на фоне относительно «затухающей» пандемии, стабильной экономической и политической ситуации, роста цен на нефть. Однако если рассмотреть другой произвольный полугодовой период, который будет включать в себя период неопределённости в экономике или же кризиса, показатель доходности может оказаться и отрицательным. Так, например, инвесторы купившие акции ПАО «Роснефть» в начале февраля 2022 года в районе 570 рублей за акцию, на текущий момент несут убытки, так как по состоянию на 16.06.2022 года одна акция ПАО «Роснефть» стоит 376 рублей [6].

Таким образом, рассчитать годовую доходность акции весьма непросто, так как на курсовую цену влияет огромное количество факторов, тем не менее рассматривая основные финансовые показатели компании, ее дивидендную политику, состояние сектора деятельности компании, экономическую и политическую конъюнктуру, можно сделать определенные прогнозы по доходности и стоимости акции. Инвестору же стоит помимо прогнозирования доходности по акции и проведения анализа компании, проводить грамотную диверсификацию не только по отраслям, но и по странам, а также по активам с различным соотношением риска-доходности.

Литература:

- Степанов, Д. И. Защита прав владельца ценных бумаг, учитываемых записью на счете / Д. И. Степанов. — Москва: СИНТЕГ, 2016. — 128 c.

- Сунь Д. Инвестиционные фонды на рынке ценных бумаг // Экономика, социология и право. — 2016. — № 9. — С. 31–33

- Беляев И. Д., Беляева М. Б. Оценка рисков при инвестировании в ценные бумаги // COLLOQUIUM-JOURNAL. — 2020. — № 5–5. — С. 24–25.

- Официальный сайт ПАО «Роснефть» — Электронный ресурс — Режим доступа: https://www.rosneft.ru. (дата обращения: 15.06.2022)

- ROSN -Электронный ресурс — Режим доступа: https://ru.tradingview.com/chart/VnzSJu5f/?symbol=MOEX %3AROSN (дата обращения: 15.06.2022)

- Котировки акций ММВБ в реальном времени — Электронный ресурс — Режим доступа: https://smart-lab.ru. (дата обращения: 15.06.2022)