Важной особенностью современного этапа развития бюджетно-налоговой системы Российской Федерации (далее РФ) является необходимость укрепления финансовой самостоятельности местных органов власти, во-первых, для обеспечения расходных обязательств и, во-вторых, для экономического развития собственных территорий. Местное самоуправление должно базироваться на прочном финансово-экономическом фундаменте, в основе которого находятся налоговые поступления.

Ключевые слова: бюджет, бюджетная система, налоговая система, местное самоуправление, доходы.

В настоящее время из бюджетов муниципалитетов финансируются мероприятия, в которых в первую очередь заинтересованы жители соответствующей территории. В России на местном уровне реализуется 15 % общегосударственных расходов, в том числе 78 % расходов на дошкольное обучение, 54 % расходов на коммунальное хозяйство, 75 % расходов на благоустройство территории. В доходах бюджетов муниципальных образований 60 % составляют безвозмездные поступления, налоги обеспечивают лишь 30 % доходов, только 6 % из них составляет доля местных налогов [3, с. 99]. Очевидно фискальное несоответствие между теми, кто получает выгоду от расходов местных органов власти и теми, кто формирует их доходы.

Вследствие переноса акцента при формировании доходов бюджетов муниципалитетов с налоговых поступлений на межбюджетные трансферты снизалась связь между располагаемыми финансовыми ресурсами и экономическим развитием соответствующей территории, улучшением условий проживания для населения. Низкая обеспеченность местных бюджетов налоговыми доходами, обусловили актуальность выбранной темы.

Недостаточность собственной доходной базы местных бюджетов подтверждена данными официальной статистики и реальной практики управления. Так, практически половина всех муниципальных образований в Российской Федерации исполняется с дефицитом (в 2009 г. — 43 %, 2010 г. — 50,9 %, 2011 г. — 47,5 %, 2012 г.– 43,8).

Бюджет — основа финансовых ресурсов страны, единственный источник финансовых ресурсов, находящихся в непосредственном распоряжении государственных и муниципальных органов.

По Бюджетному Кодексу РФ (далее БК РФ) под бюджетом понимается форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления [1, ст. 6].

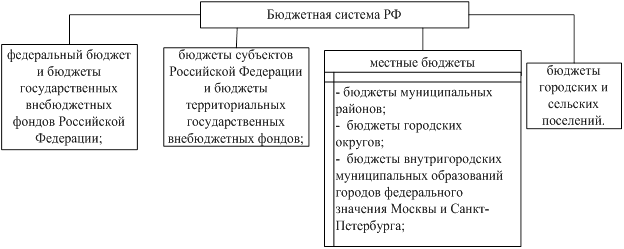

Бюджетная система — главное звено финансовой системы государства. Субъекты хозяйствования, входящие в ее состав изображены на рисунке 1.

Рис. 1. Структура бюджетной системы РФ

Рис. 1. Структура бюджетной системы РФ

Так, федеральный бюджет и бюджеты государственных внебюджетных фондов предназначены для исполнения расходных обязательств РФ. Федеральный бюджет и свод консолидированных бюджетов субъектов РФ (без учета межбюджетных трансфертов между этими бюджетами) образуют консолидированный бюджет РФ [1, ст. 13].

Бюджет субъекта РФ (региональный бюджет) и бюджет территориального государственного внебюджетного фонда предназначены для исполнения расходных обязательств субъекта Федерации. В региональных бюджетах раздельно предусматриваются средства, направляемые на исполнение расходных обязательств субъектов РФ, возникающих в связи с реализацией полномочий по предметам совместного ведения, и расходных обязательств субъектов РФ, осуществляемых за счет субвенций из федерального бюджета. Бюджет субъекта РФ и свод бюджетов муниципальных образований, входящих в его состав (без учета межбюджетных трансфертов между этими бюджетами), образуют консолидированный бюджет субъекта РФ [1, ст. 14].

Местный бюджет является основой финансов любого муниципального образования. Он представляет собой форму образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения местного самоуправления. Именно его средства выступают источником финансирования местных потребностей. Величина и степень сбалансированности местного бюджета во многом определяют возможности социально-экономического развития.

В соответствии с БК РФ каждое муниципальное образование имеет собственный бюджет. Использование органами местного самоуправления иных форм образования и расходования денежных средств для исполнения расходных обязательств не допускается [1, ст. 15].

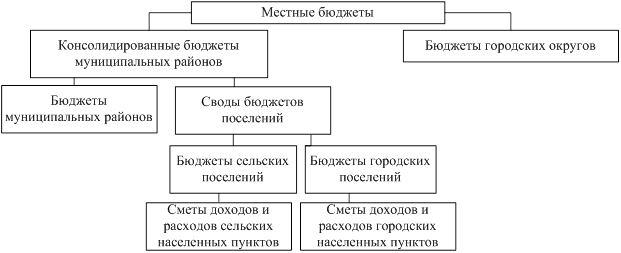

В настоящее время система местных бюджетов включает два уровня — бюджеты муниципальных районов и городских округов, а также бюджеты поселений (городских и сельских). Они составляют третий и четвертый уровни бюджетной системы страны.

Бюджет муниципального района (районный бюджет) и свод бюджетов городских и сельских поселений, входящих в состав муниципального района (без учета межбюджетных трансфертов), образуют консолидированный бюджет муниципального района [1, ст. 15].

Система местных бюджетов субъектов РФ представлена на рисунке 2.

Рис. 2. Система местных бюджетов в РФ

Рис. 2. Система местных бюджетов в РФ

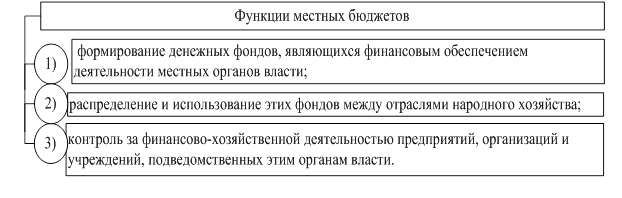

Являясь разновидностью бюджета в целом как экономической категории, местные бюджеты выступают компонентом муниципальной финансовой политики. С одной стороны, бюджет становится основным источником финансирования социальной сферы и инфраструктурного обустройства соответствующей территории. С другой — доходная часть бюджета ставится в зависимость от эффективности деятельности хозяйствующих субъектов, расположенных на территории муниципального образования. В связи с этим можно говорить о бюджете как об экономическом методе управления территорией. Через данный фонд денежных средств осуществляется влияние на процессы общественного воспроизводства, проводится мониторинг экономических процессов на территории муниципального образования, а также контролируется полнота и своевременность поступления финансовых ресурсов в распоряжение органов местного самоуправления. Учитывая изложенное, можно определить функции местных бюджетов (рисунок 3).

Рис. 3. Функции местных бюджетов

Рис. 3. Функции местных бюджетов

Функционирование бюджетной системы России базируется на ряде основополагающих начал (принципов). Эти принципы представляют собой исходные идеи, базовые правила, которые определяют сущность такого института, как бюджетная система. Перечень каждого из закрепленных в бюджетном законодательстве принципов следующий:

- единство бюджетной системы Российской Федерации;

- разграничение доходов и расходов между уровнями бюджетной системы Российской Федерации;

- самостоятельность бюджетов;

- полнота отражения доходов и расходов бюджетов, бюджетов государственных внебюджетных фондов;

- сбалансированность бюджета;

- равенство бюджетных прав субъектов РФ, муниципальных образований;

- эффективность и экономность использования бюджетных средств;

- общее (совокупное) покрытие расходов бюджетов;

- гласность;

- достоверность бюджета;

- адресность и целевой характер бюджетных средств.

Следование всем принципам бюджетной системы России крайне важно на каждом уровне бюджетного устройства: федеральном, региональном, местном. Однако нередко именно на местном уровне формальная их реализация не полностью отвечает смыслу и содержанию того или иного принципа. Например, едва ли не основным ценностным ориентиром функционирования бюджетной системы является принцип прозрачности (открытости), который подразумевает размещение в средствах массовой информации утвержденных бюджетов и отчетов об их исполнении, полноту предоставления информации о ходе исполнения бюджетов, а также доступность иных сведений о бюджетах и открытость принятия решений в бюджетной сфере. Исключение из общего принципа прозрачности (открытости) делается только для секретных статей, которые могут утверждаться только в составе федерального бюджета.

Тем не менее, на местном уровне зачастую данный принцип реализуется не в полном объеме, например, бюджетная информация нередко доступна лишь тем депутатам местных представительных органов и работникам местных администраций, а форма ее изложения понятна только специалистам. В то же время еще классики русской финансовой мысли стояли на позициях публичности бюджета, то есть таком его составлении, чтобы каждый член общества мог понимать его язык и цифры.

Как писал об этом в конце XIX веке французский ученый Р. Сторм, «…право учреждения бюджета является одним из главных атрибутов верховной власти, и в государствах конституционных народ в лице своих представителей имеет право разрешать публичные расходы и доходы не потому, что он платит налоги, а потому, что именно ему принадлежит верховная власть. Поэтому именно народ, как источник верховной власти, должен, в первую очередь, знать о расходах и доходах» [4, с. 11].

Одним из основных принципов, на основе которых функционирует бюджетная система, является соответствие доходов выполняемым расходным полномочиям. Доходы бюджетов — это денежные средства, поступающие в бюджет, за исключением средств, являющихся источниками финансирования дефицита бюджета [1, ст. 6]. Формирование доходов бюджетов проводят на основании бюджетного законодательства, законодательства о налогах и сборах, законодательства об иных обязательных платежах [1, ст. 39].

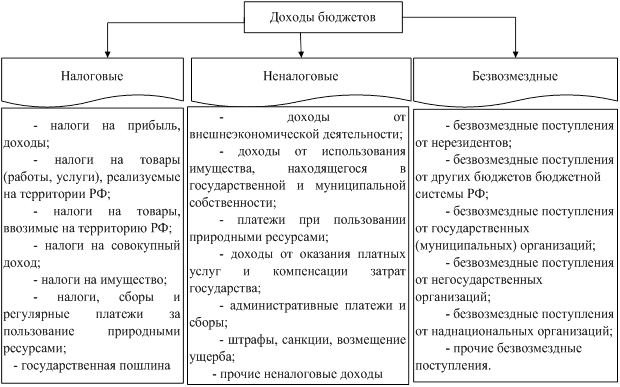

В экономической литературе сложилось множество подходов к группировке и классификации доходов бюджетов по разным основаниям (рисунок 4).

Рис. 4. Классификация доходов

Рис. 4. Классификация доходов

В дополнение ко всем приведенным классификациям, в российском праве с момента формирования нормативно-правовой базы в сфере регулирования бюджетных отношений присутствовало деление доходов местных бюджетов на собственные и регулирующие. Под последними понимались федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в местные бюджеты на очередной финансовый год, а также на долговременной основе по разным видам таких доходов. С 2005 года понятие регулирующих доходов исключено из нормативно-правовой базы, однако продолжает использоваться в экономической литературе и исследованиях. Под собственными доходами бюджетов понимаются налоговые доходы, неналоговые доходы и доходы, полученные бюджетами в виде безвозмездных поступлений, за исключением субвенций [1, ст. 47].

Исходя из подхода, закрепленного в БК РФ, доходы бюджетов образуются за счет налоговых, неналоговых и безвозмездных поступлений. Состав каждого из этих видов доходов представлен на рисунке 5.

Рис. 5. Состав доходов бюджетов

Рис. 5. Состав доходов бюджетов

Распределение налоговых полномочий между бюджетами различных уровней осуществляется в соответствии с нормативами распределений, установленными бюджетным законодательством. По действующим в настоящее время нормативам распределения налоговых доходов можно отметить очень низкие проценты по отчислениям от налогов в местные бюджеты. Вместо того чтобы принимать меры по увеличению собственных доходных источников муниципальных образований, наблюдается скорее обратная тенденция. Так с 1 января 2012 года были существенно снижены доли налогов, подлежащих распределению, для муниципальных районов и городских округов. Что касается муниципальных районов, их доля по налогу на доходы физических лиц (далее НДФЛ) была снижена вдвое — с 20 % до 10 % [1, ст. 61]; доля того же налога на межселенных территориях — с 30 % до 20 % [1, ст. 61.1]. Применительно к городским округам доля НДФЛ также была сокращена с 30 до 20 процентов [1, ст. 61.2]. В полном объеме зачисляются всего два налога земельный налог и налог на имущество физических лиц, порядок взимания последнего до сих пор не установлен частью второй Налогового Кодекса РФ (далее НК РФ). Отметим, что до принятия части первой и второй НК РФ, перечень налогов насчитывал до 46 налогов и сборов.

Состав собственных доходов в соответствии с Законом о местном самоуправлении приведен на рисунке 6.

Рис. 6. Состав доходов местных бюджетов

Рис. 6. Состав доходов местных бюджетов

Следует отметить, что до 2006 года к собственным доходам относились только налоговые и неналоговые доходы, а все остальные доходы составляли финансовую помощь.

В местные бюджеты зачисляются налоговые доходы от местных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами, и (или) региональных налогов по нормативам отчислений, установленным органами государственной власти субъектов РФ [1, ст. 58] и нормативам отчислений, установленными органами муниципальных районов [1, ст. 63].

Кроме того, органы государственной власти субъектов РФ имеют право устанавливать дополнительные отчисления от отдельных федеральных и региональных налогов и сборов, подлежащих зачислению в бюджет субъекта РФ, в местные бюджеты. Нормативы этих отчислений должны быть едиными для всех муниципальных образований, относящихся к одному типу (поселение, муниципальный район, городской округ), и устанавливаться законом субъекта РФ.

Данное требование не распространяется на налог на доходы физических лиц (далее НДФЛ), нормативы отчислений от которого могут быть едиными и (или) дополнительными и устанавливаться законом субъекта РФ о бюджете на очередной финансовый год на ограниченный срок [1, ст. 58, 137, 138]. Органы государственной власти субъекта РФ обязаны установить единые и (или) дополнительные нормативы отчислений в местные бюджеты от НДФЛ, в размере не менее 10 % налоговых доходов консолидированного бюджета субъекта от указанного налога.

Важное место в финансовом обеспечении органов местного самоуправления занимают неналоговые доходы. Они могут носить обязательный и необязательный характер, взиматься на добровольной и принудительной основе. У них не определены конкретные ставки, сроки уплаты, льготы. Такие доходы зачисляются в соответствующие бюджеты в полном объеме и являются их собственными доходами. В теории такие налоги в меньшей степени связаны федеральным и региональным законодательством.

Еще одним возможным доходным источником местных бюджетов являются средства самообложения граждан. Средства самообложение граждан — разовые платежи граждан, осуществляемые для решения конкретных вопросов местного значения [1, ст. 56]. Средства самообложения граждан в теории должны использоваться для решения таких вопросов местного значения, которые затрагивают интересы всего местного общества, т. е. всего населения муниципального образования. Такими вопросами, например, являются создание условий для массового отдыха населения и обустройство мест такого отдыха. Вопросы ведения и использования средств самообложения граждан могут решаться только на местном референдуме (сходе граждан).

Однако на практике реализация указанных положений законодательства о сборе средств самообложения граждан вызывает ряд сложностей, связанных, прежде всего, с необходимостью проведения местного референдума. Проведение референдума — достаточно трудоемкий процесс, требующий финансовых вложений, и при недостаточной явке граждан принятие решений в форме референдума может повлечь необоснованные расходы.

Важно отметить, что показатели налоговых и неналоговых доходов используются при проведении расчетов в рамках межбюджетных отношений. Налоговые доходы от местных налогов и сборов, переданных по единым и (или) дополнительным нормативам, являются базой для определения бюджетной обеспеченности муниципальных образований в целях получения финансовой помощи для последующего выравнивания бюджетной обеспеченности из региональных фондов финансовой поддержки. Неналоговые доходы в расчете бюджетной обеспеченности не применяются.

Таким образом, многоплановое совершенствование бюджетного устройства и бюджетного процесса необходимо направить прежде всего на радикальное повышение эффективности формирования и использования государственных и муниципальных финансовых ресурсов, создание благоприятных условий для повышения качества бюджетных услуг, предоставляемых населению, обеспечение результативности бюджетных расходов, переход от управления бюджетными затратами к управлению результатами, повышение ответственности и самостоятельности участников бюджетного процесса.

Литература:

1. Бюджетный кодекс Российской Федерации от 31.07.1998 № 145-ФЗ (в ред. от 07.05.2013)

2. Батин, Б. К. Проблема сбора местных налогов глазами системного аналитика // Практика муниципального управления. 2009. № 11. С. 44–49

3. Динес, И. Ю. К вопросу о формировании доходной базы местного самоуправления. // Финансы, № 7, 2003

4. Тедеев, А.А., Парыгина В. А. К вопросам о некоторых принципах финансового права: принцип прозрачности (открытости) бюджетной деятельности // Налоги. 2010. — № 1. — С. 11–14