В статье изложены основные подходы к оценке стоимости бизнеса с целью принятия обоснованных управленческих решений.

Ключевые слова: стоимость бизнеса, дисконтирование, свободный денежный поток для собственного капитала, продленная стоимость, свободный денежный поток экономического субъекта.

В современных условиях хозяйствования происходит переориентация деятельности экономических субъектов, которая включает в себя, в том числе, ориентацию на социальную сферу, природоохранную деятельность, развитие видов деятельности, направленных на отдаленную перспективу, при этом, требующих значительных инвестиций. Следовательно, происходит смещение экономических приоритетов, в частности, кроме максимизации прибыли, ставится задача увеличения стоимости компании.

Как отмечается в экономической литературе, экономические субъекты ориентированы не на одну, а на несколько целей. При этом, необходим единый универсальный показатель деятельности экономического субъекта, который позволит оценить деятельность всего экономического субъекта и представить информацию (показатели) для достоверной оценки инвестиционной привлекательности.

В настоящее время, инвестиционная привлекательность в основном оценивается по показателям определенного уровня платежеспособности, рентабельности, ликвидности, которые отражают и внешнюю и внутреннюю среду организации.

Показатели, основанные на прибыли, не всегда адекватно отражают реальное финансовое состояние экономического субъекта. Среди недостатков показателя прибыли можно выделить следующие:

-отсутствие единой методики определения прибыли, что приводит к невозможности определения сравнимых показателей;

-при наличии прибыли в отчетности, экономический субъект может иметь неудовлетворительное финансовое состояние;

-на многих организациях, работающих по упрощенной системе налогообложения, только с 2013 года составляется бухгалтерский баланс (Отчет о финансовом положении), отчет о финансовых результатах. Учитывая, что субъекты малого предпринимательства, отдельные некоммерческие организации, а также организации, получившие статус участников проекта по осуществлению исследований, разработок и коммерциализации их результатов, имеют право применять упрощенные способы ведения бухгалтерского учета, включая бухгалтерскую (финансовую) отчетность, показатель прибыли может быть не полностью информативен для принятия обоснованных управленческих решений;

- организации, уплачивающие единый налог на вмененный доход, формируют показатель прибыли, который отличается по методикам расчета и определения размера прибыли от показателя прибыли аналогичных экономических субъектов;

- ряд экономических субъектов (лечебные учреждения, аптеки, бани, прачечные, организации ритуальных услуг и т.д.) имеют высокую социальную значимость, так как призваны удовлетворять потребности малообеспеченных слоев населения (инвалидов, пенсионеров, многодетных семей и т.д.) бытовыми услугами. В данных условиях целью организации не может быть максимизация прибыли, так как услуги должны быть оказаны по минимально возможным ценам;

- сохранение больниц, мобилизационных объектов, предприятий химической чистки, прачечных, бань и т.д., независимо от финансового состояния организации, является необходимым условием выполнения требований обеспечения безопасности населения страны в случае экологических катастроф, то есть, указанные организации имеют стратегически важное значение, что увеличивает стоимость экономического субъекта.

В связи с этим, по нашему мнению, главная цель деятельности экономических субъектов - максимизировать стоимость, строя процесс управленческих решений на ключевых факторах стоимости. При этом, необходимо констатировать, что в экономической литературе встречаются определения: стоимость бизнеса, стоимость экономических субъектов и т.д.

В нашем исследовании, мы принимаем за основу стоимость экономического субъекта, который осуществляет различные виды деятельности. Виды деятельности в нашем исследовании обозначаем как виды бизнеса.

Недостатком показателя стоимости является сложность определения, т.к. она меняется со временем, неодинакова для различных участков рынка и зависит от целей организации.

Управление стоимостью – это интегрирующий процесс, включающий в себя качественное улучшение стратегических и оперативных решений на всех уровнях организации за счет концентрации общих усилий на ключевых факторах стоимости [1].

Управление стоимостью не должно сводиться к методологии стоимостной оценки, т.к. оценка стоимости и оценка бизнеса чаще всего связаны с продажей или покупкой организации (определяется рыночная стоимость организации), ликвидацией организации, реорганизацией или структурной перестройкой организации (определяется ликвидационная стоимость организации), для целесообразности инвестиций рассчитывается инвестиционная оценка, для получения ссуды - залоговая, для определения суммы покрытия по страховому договору - страховая. Данные операции носят единичный характер и не связаны с текущим процессом управления экономическим субъектом.

По мнению отдельных авторов, необходимо непрерывное управление стоимостью с целью максимизации стоимости экономического субъекта.

Хелферта Э. [6] отмечает, что управление в целях повышения стоимости акционерного капитала (Managing for Shareholder Value) – это главная цель менеджеров любой компании. Кроме этого, важный аспект имеют следующие ключевые моменты, отраженные в работе:

1.Проблема определения стоимости включает в себя два вопроса: прогнозирование доходов от использования активов, с одной стороны, и выбор экономического критерия для измерения этих доходов, - с другой стороны.

2. Стоимость имеет множество форм, но окончательная оценка бизнеса должна основываться на попытке выразить экономический компромисс между риском и доходами в форме денежных потоков – полученных и израсходованных фондов.

3. Методы определения стоимости бизнеса, это способы, с помощью которых можно попытаться представить имеющиеся в распоряжении аналитика объективные данные в количественном виде.

4.Причины искажения стоимости бизнеса те же, что и других типов финансового анализа: изменение уровня цен, условности бухгалтерского учета, экономические условия, изменения рыночной конъюнктуры и множество субъективных трудноуловимых факторов.

5. Создание стоимости акционерного капитала – это предельное выражение успешной инвестиционной, производственной и финансовой деятельности, осуществляемой экономическими субъектами в рамках экономической сферы.

Управление стоимостью организации, предусматривает определение экономического положения организации в настоящий момент и необходимые управленческие процессы для развития организации в дальнейшем.

Таким образом, концепция управления стоимостью организации позволит определить тактику и стратегию организации с учетом требований рыночных отношений.

В экономической литературе встречаются различные методологии управления стоимостью организации. Анализируя категорию “стоимость организации”, можно констатировать, что данная категория рассматривается с точки зрения теории трудовой стоимости и теории субъективной стоимости.

В экономической литературе описывают в основном три метода определения стоимости экономического субъекта: затратный, сравнительный и доходный.

Доходный подход чаще всего применяют к оценке стоимости бизнеса, но, по нашему мнению, его также можно применить к оценке стоимости экономического субъекта, так как доходный подход к оценке бизнеса состоит в том, что его стоимость определяется на основе тех доходов, которые оцениваемый бизнес (экономический субъект) способны принести своему владельцу. Но будущие доходы оцениваются и суммируются с учетом времени их появления, то есть с учетом того факта, что владелец бизнеса (экономического субъекта) сможет их получить лишь позднее. Пересчет будущих доходов в их текущую стоимость с учетом ставки дохода по доступной инвестору альтернативе вложения средств, обусловливающих эти доходы (ставке дисконта), и представляет собой дисконтирование доходов. Аналогичный процесс пересчета денежных потоков называется дисконтированием денежных потоков.

Стоимость экономического субъекта, определяемая на основе метода дисконтирования денежных потоков, складывается из текущей (дисконтированной) стоимости денежных потоков прогнозного периода и текущей (дисконтированной) продленной стоимости Экономического субъекта.

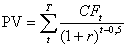

Математическая модель для определения текущей (дисконтированной) стоимости денежных потоков прогнозного периода при условии, что предприятие получает доходы и осуществляет расходы равномерно в течение каждого года прогнозного периода, основывается на следующей формуле:

(1)

(1)

|

где |

PV - |

текущая стоимость денежных потоков прогнозного периода; |

|

СFt - |

денежный поток t-го (t=1,2,…T) года прогнозного периода; | |

|

r - |

ставка дисконтирования денежного потока прогнозного периода; | |

|

T - |

количество лет в прогнозном периоде. |

Равномерное получение доходов и осуществление расходов предприятием в течение каждого года прогнозного периода обуславливает значение степени (t-0,5).

Продленная стоимость (Continuing value - CV) – стоимость по завершении конкретного прогнозного периода,

Продленная стоимость экономического субъекта при условии, что постоянно растущий в постпрогнозном периоде денежный поток с постоянным темпом роста g образуется в конце каждого года постпрогнозного периода, на основании модели Гордона определяется следующим образом:

(2)

(2)

|

где |

CV - |

продленная стоимость Экономического субъекта; |

|

CFT+1 - |

денежный поток первого года постпрогнозного периода; | |

|

r- |

ставка дисконтирования первого года постпрогнозного периода (предполагается постоянной для всего постпрогнозного периода); | |

|

g - |

долгосрочный темп роста денежного потока в постпрогнозном периоде. |

При использовании модели Гордона должен быть соблюден ряд условий: темпы роста денежного потока стабильны; капитальные вложения в постпрогнозном периоде равны амортизационным отчислениям; темпы роста денежного потока постпрогнозного периода не больше ставки дисконтирования; денежный поток в постпрогнозном периоде рассчитывался, как денежный поток последнего года прогнозного периода увеличенный на долгосрочные темпы роста в постпрогнозном периоде:

=

= (3)

(3)

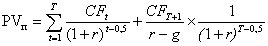

Далее, полученные величины текущей стоимости денежного потока прогнозного периода и текущая (дисконтированная) величина продленной стоимости суммируются для получения «предварительной» рыночной стоимости экономического субъекта на основе доходного подхода.

Расчет проводится на основе следующего соотношения:

(4)

(4)

|

где |

PVп - |

«предварительная» рыночная стоимость Экономического субъекта. |

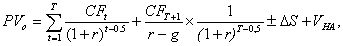

Окончательная стоимость экономического субъекта PVо, рассчитанная на основе доходного подхода с использованием метода дисконтирования денежных потоков определяется по формуле:

(5)

(5)

|

где |

DS - |

поправка на избыток (дефицит) собственного оборотного капитала; |

|

VНА - |

поправки на рыночную стоимость нефункционирующих и непрофильных активов. |

Основными этапами оценки стоимости бизнеса (экономического субъекта) методом дисконтирования денежных потоков являются: обоснование вида денежного потока, который будет использоваться для оценки; выбор длительности прогнозного периода; ретроспективный анализ и прогноз выручки; ретроспективный анализ и прогноз доходов и расходов; анализ и прогноз инвестиций; расчет величины денежного потока для каждого года прогнозного периода; определение ставки дисконта; расчет величины стоимости в построгнозный период; расчет текущих стоимостей будущих денежных потоков каждого года прогнозного периода и стоимости в построгнозный период; внесение итоговых поправок; оценка стоимости бизнеса.

В наиболее краткой формулировке денежный поток за конкретный период представляет собой сальдо поступлений или притока средств по предприятию (со знаком «+») и платежей или оттока средств (со знаком «-»).

При этом могут быть использованы два вида денежных потоков: денежный поток «для собственного капитала» и денежный поток «для всего инвестированного капитала».

Денежный поток для собственного капитала (свободный денежный поток для собственного капитала – free cash flow to equity, FCFE), работая с которым, можно непосредственно оценивать рыночную стоимость собственного капитала Экономического субъекта (что и представляет собой рыночную стоимость Экономического субъекта), отражает в своей структуре планируемый способ финансирования стартовых и последующих инвестиций, обеспечивающих жизненный цикл продукта (бизнес-линии).

Иначе говоря, этот денежный поток дает возможность определить денежный поток, остающийся после выполнения всех финансовых обязательств, включая платежи по долгам, а также после осуществления капитальных затрат и покрытия потребностей в оборотном капитале.

Применительно к каждому будущему периоду в нем учитываются:

ожидаемые прирост долгосрочной задолженности Экономического субъекта (приток вновь взятых взаймы кредитных фондов);

уменьшение обязательств Экономического субъекта (отток средств вследствие планируемого на данный будущий период погашения части основного долга по ранее взятым кредитам);

выплата процентов по кредитам и займам в порядке их текущего обслуживания.

Поскольку доля и стоимость заемных средств в финансировании (Экономического субъекта) бизнеса здесь учтены уже в самом прогнозируемом денежном потоке, то дисконтирование ожидаемых денежных потоков (если это «полные денежные потоки») может происходить по ставке дисконта, равной требуемой инвестором (с учетом рисков) доходности вложения только его собственных средств, т.е. по так называемой ставке дисконта для собственного капитала, которая в дальнейшем (по умолчанию) будет называться просто «ставкой дисконта».

Денежный поток для инвестированного капитала (свободный денежный поток Экономического субъекта - free cash flow to the firm, FCFF) не отражает планируемого движения и стоимости кредитных средств, используемых для финансирования инвестиционного процесса.

Модель денежного потека от инвестированного капитала применяют в случаях, когда по каким либо причинам невозможно планировать денежные потоки с учетом движения заемных средств.

Причиной этого могут быть следующие факторы:

конкретный способ финансирования инвестиций, которые намечаются в будущие периоды t, начиная со стартовых инвестиций, еще не проработан;

все соответствующие кредитные соглашения не подготовлены; кредиторы лишь только приглашаются профинансировать бизнес по компенсирующим их риски ставкам.

Таким образом, при оценке стоимости экономического субъекта, целесообразно определить конечные ключевые показатели стоимости. Выбрать наиболее эффективную методику оценки деятельности экономического субъекта. Оценить деятельность экономического субъекта на перспективу.

Литература:

1. Васильчук О. И. Особенности контроллинга на предприятиях сферы обслуживания : [монография] / О. И. Васильчук. - Тольятти : ПТИС ГАСБУ, 2000. - 19 п.л.

2. Васильчук О.И. Организационно - экономический механизм контроллинга на предприятиях сферы сервиса//дисс. на соискание ученой степени д-ра эконом. наук / Москва, 2000

3. Коростелев, А.А. Современные подходы к моделированию технологии аналитической деятельности [Текст]/ А.А. Коростелев // Вектор науки Тольяттинского государственного университета. - 2013. - № 1 (23). - С. 334-337.

4. Никифорова Е.В., Шнайдер О.В. Бухгалтерская финансовая отчетность как основной источник информации инвестиционной привлекательости //Вектор науки ТГУ. № 1 (23), 2013, С.217-219

5. Федотов Г. П., Васильчук О. И., Васильчук К. С. Управление стоимостью бизнеса для принятия обоснованных управленческих решений// «Вестник Поволжского государственного университета сервиса. Серия «Экономика»,№ 1 (33), 2014

6. Хелферт Э. Техника финансового анализа/ Пер. с англ. Под ред. Л.П. Белых.- М.: Аудит, ЮНИТИ, 1996.- 663с.

7. Шнайдер О.В., Шнайдер В.В. Условия инвестиционной привлекательности как фактор финансово-хозяйственного благополучия// Вектор науки ТГУ. № 7 (10), 2009, С.225-228