Встатье определены параметры классификации организаций как субъектов малого бизнеса. Также рассмотрены особенности режимов налогообложения, которые могут применяться представителями малого бизнеса.

Ключевые слова: малое предпринимательство, малый бизнес, налогообложение, специальные налоговые режимы.

При рассмотрении правового поля, выделим следующее, ст.2 Гражданского кодекса Российской Федерации понимает предпринимательство в качестве независимой, реализуемой на собственный риск деятельности, которая ориентирована на постоянное формирование прибыли, которая связана с применением активов, с реализацией продукции, с осуществлением работ, либо с предоставлением услуг субъектами, которые зарегистрированы как индивидуальные предприниматели, либо хозяйствующие субъекты в соответствии с правовым полем.

Таким образом, хозяйственная активность может реализовываться посредством различных юридических структур, при этом масштабы операций могут значительно варьироваться между экономическими агентами, равно как и количество сотрудников и иные параметры. Учитывая данные обстоятельства, принято дифференцировать предприятия на микропредприятия, на малые предприятия, на средние предприятия, а также на крупные предприятия.

Федеральный Закон № 209-ФЗ от 24 июля 2007 года «О развитии МСП в РФ» устанавливает параметры классификации предприятий по масштабу деятельности [3].

В соответствии с названным НПА микропредприятиями являются организации, в которых количество сотрудников меньше или равно 15, а выручка за год равна до 120 миллионов рублей. При численности персонала 15–100 человек и обороте за год не более 800 млн руб. организации относятся к малым предприятиям.

Малые предприятия представляют собой элемент экономической системы, оказывающий значительное влияние на динамику хозяйственного развития, уровень трудоустройства населения, а также на структуру и качественные характеристики валового национального продукта.

Система налогообложения представляет собой совокупность платежей и сборов, которые хозяйствующие субъекты и физические лица обязаны перечислять в государственный бюджет в соответствии с законодательно установленными требованиями. Любая налоговая система характеризуется определенными компонентами, а именно: объектом налогообложения, налогооблагаемой базой, налоговым периодом, ставкой налогообложения, регламентом и сроками внесения налога, методикой расчета налога.

Основополагающим нормативно-правовым документом, регламентирующим порядок налогообложения субъектов малого предпринимательства, выступает НК РФ.

Субъекты малого предпринимательства имеют возможность использовать ОСНО, либо специальный налоговый режим.

ОСНО признается наиболее сложным фискальным механизмом среди всех действующих в Российской Федерации. Для нее характерно большое количество уплачиваемых налогов и сборов, а также требование организации максимально полного бухгалтерского и налогового учета экономических операций.

Для развития отрасли экономики в виде малого предпринимательства, в нашей стране присутствуют специальные режимы налогообложения как:

– УСН;

– ЕСХН;

– ПСН,

– НПД;

– АУСН.

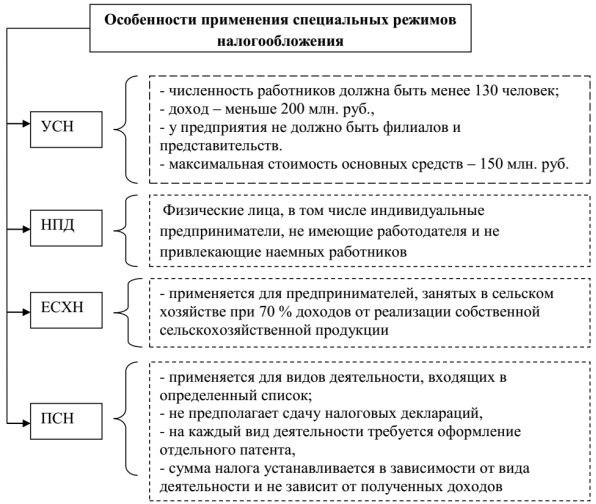

Специальные налоговые режимы определяются отличительными чертами, наглядно проиллюстрированными на рис. 1.

Рис. 1. Особенности специальных режимов налогообложения

При рассмотрении налоговых режимов необходимо принимать во внимание дополнительные аспекты. Так, законом допустимо совмещение УСН и ПСН. При этом, ПСН не получится совмещать с общей системой налогообложения, а также с единым сельскохозяйственным налогом. Когда предприятие параллельно использует разные режимы налогообложения, тогда предприятию необходимо выстроить раздельный учет относительно доходов, а также расходов.

АУСН — это особый налоговый режим, которому свойственно почти полное отсутствие требований по предоставлению отчетности, здесь реализован автоматический расчет налоговых обязательств.

Пилотный проект относительно интеграции этого режима осуществляется, а также должен функционировать до конца 2027г. в следующих регионах нашей страны: в Москве, в Московской области, в Калужской области, в республике Татарстан.

Право применять автоматизированную упрощенную систему налогообложения дается хозяйствующим субъектам, а также ИП, которые следуют таким показателям как:

– Среднесписочная численность работников не более 5;

– годовая выручка не превосходит шестидесяти миллионов рублей;

– балансовая стоимость основных фондов после вычета амортизации не более ста пятидесяти миллионов рублей.

Применение специальных режимов налогообложения имеет следующие положительные моменты:

– снижение фискального давления на приоритетные отрасли предпринимательской деятельности;

– стимулирование роста малого предпринимательства;

– сокращение объемов применения теневых бизнес-схем;

– увеличение налоговых доходов бюджета.

Государственное регулирование налогообложения субъектов малого бизнеса осуществляется на основе Налогового кодекса РФ, в котором выделены специальные налоговые режимы. Их предназначение — стимулирование развития малого бизнеса. При этом государству приходится балансировать, решая две несколько противоположных задачи. С одной стороны, целью государственной политики является поддержка малого бизнеса в виде тех или иных налоговых послаблений. С другой стороны, государство также стремится к повышению налоговых доходов бюджета.

Тем не менее, государственная политика должна быть ориентирована на поддержку субъектов малого бизнеса, поскольку их прогресс служит индикатором эффективности экономических преобразований, осуществляемых государством в сфере развития конкурентной рыночной среды.

Литература:

- Гражданский кодекс Российской Федерации часть первая от 30 ноября 1994 г. N 51–ФЗ, часть вторая от 26 января 1996 г. N 14–ФЗ, часть третья от 26 ноября 2001 г. N 146–ФЗ и часть четвертая от 18 декабря 2009 г. N 230–ФЗ [Электронный ресурс]. — Режим доступа: http: // www. garant.ru/doc/law/.

- Налоговый кодекс РФ (часть вторая) от 05.08.2000 № 117-ФЗ: [с изменениями и дополнениями] [Электронный ресурс] — URL: http://www.consultant.ru/document/cons_doc_LAW_417877/

- О развитии малого и среднего предпринимательства в Российской Федерации: федеральный закон от 24 июня 2007 г. N209-ФЗ (с изм. и доп.) [Электронный ресурс]: Доступ из СПС «Консультант Плюс». URL: http://www.consultant.ru/document/cons_doc_LAW_52144/

- Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2024 год и на плановый период 2025 и 2026 годов (утв. Минфином России) [Электронный ресурс] — URL: https://www.consultant.ru/document/cons_doc_LAW_458280/

- Коваль, В. Н. Налогообложение малого и среднего предпринимательства: правовой аспект / В. Н. Коваль, О. Н. Васильева, А. Н. Морозова. — Москва: Общество с ограниченной ответственностью «Русайнс», 2024. — 102 с.