В статье рассмотрены основные проблемы кредитования в России, также проведен анализ динамики объема кредита на 2023 г. В основе изучения российского кредитного рынка лежат исследования различных работ отечественных авторов.

Ключевые слова: кредитный рынок, корпоративный сегмент, юридические лица, банковский сектор, финансовый рынок.

The article discusses the main problems of lending in Russia, and also analyzes the dynamics of the loan volume for 2023. The study of the Russian credit market is based on the research of various works by domestic authors.

Keywords: credit market, corporate segment, legal entities, banking sector, financial market.

С переходом России на рыночную экономику кредитование стало важной составляющей в повседневной жизни граждан. Приобретение товаров в кредит при той степени благосостояния в котором находится значительная часть населения государства, считается необходимой составляющей жизни российских потребителей.

Кредитный рынок — это совокупность целого ряда финансовых посредников, осуществляющих привлечение и размещение временно свободных денежных средств от одних субъектов к другим на условиях возвратности, срочности, платности, под влиянием спроса и предложения, путем заключения депозитно-кредитных сделок[1].

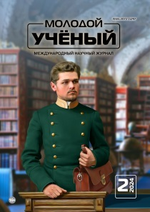

Рис. 1. Структура современного российского кредитного рынка

Россия исторически относятся к числу стран с европейской (банко-ориентированной) моделью финансового рынка, для которой характерна преобладающая роль в развитии финансового рынка инструментов долгового финансирования и, прежде всего, кредита. Он способен формировать требования с целью расширения, а также ускорения процессов производства и обращения, превращая временно неиспользуемые, неработающие ресурсы в капитал.

Современное состояние российского кредитного рынка характеризуется рядом проблем, включая высокие процентные ставки, низкую конкуренцию среди банков, ограниченный доступ кредитования для малых и средних предприятий, а также недостаточную прозрачность и надежность процесса кредитования. Кроме того, некоторые заемщики сталкиваются с трудностями в получении кредитов из-за ограничений по кредитной истории или обеспечению.

Однако, несмотря на эти проблемы, российский кредитный рынок имеет перспективы. В последние годы правительство и регуляторы предприняли ряд мер, направленных на стимулирование кредитования, включая снижение ключевой ставки Центробанка, поддержку малых и средних предприятий, инициативы по улучшению кредитной истории и повышению прозрачности процесса кредитования.

Кроме того, развитие цифровых технологий и финансовых инноваций может привести к улучшению доступности кредитования и повышению эффективности процесса выдачи кредитов. Внедрение краудфандинга, пирингового кредитования, блокчейн-технологий и других новых форм кредитования также могут способствовать развитию и улучшению кредитного рынка.

Несмотря на проблемы, у российского кредитного рынка есть потенциал для развития, основанный на улучшении законодательства, регулирования, использовании новых технологий и разнообразии финансовых продуктов

Кредитный рынок делится на два базовых сегмента: рынок денег (рынок краткосрочных ссудных капиталов) и рынок капиталов, в составе которого выделяются:

1) рынок среднесрочных ссудных капиталов;

2) рынок долгосрочных ссудных капиталов;

3) финансовый рынок;

4) рынок золота [2].

Благодаря деятельности банков повышается эффективность перераспределения ресурсов, поскольку они определяют наиболее привлекательные инвестиционные проекты, используя инструментарий инвестиционного анализа и управления рисками.

Проблемы и перспективы российского кредитного рынка в период с 2021 по 2023 годы остаются актуальными и важными для экономики страны. В этот период наблюдается ряд основных проблем, а также имеются потенциальные перспективы. Некоторые из наиболее актуальных проблем в этот период могут включат:

- Высокие процентные ставки: В условиях экономической неопределенности и инфляции процентные ставки остаются на относительно высоком уровне, что может увеличивать финансовые барьеры для потребителей, малого бизнеса и корпораций при получении кредитов.

- Большие объемы невозвратных кредитов: В результате экономических трудностей и нестабильности некоторые заемщики могут столкнуться с трудностями в погашении кредитов, что может привести к увеличению объемов невозвратных кредитов у банков.

- Ограниченный доступ кредитования для малых и средних предприятий: МСП могут испытывать затруднения при получении доступного финансирования для развития и роста своего бизнеса из-за высоких требований кредитных институтов.

- Воздействие геополитических и экономических санкций: Санкции могут сказываться на финансовой стабильности и доступности финансирования для предприятий и банков, что создает неопределенность и риск для кредитного рынка.

Центральный банк и правительство могут предпринять различные меры для решения этих проблем, такие как снижение ключевой процентной ставки, введение программ поддержки МСП, реформы в сфере кредитования и различные меры, направленные на улучшение критериев кредитования.

Таким образом, важно учитывать эти проблемы для разработки стратегий улучшения кредитного рынка в период с 2021 по 2023 годы.

Однако в период с 2021 по 2023 годы также есть потенциальные перспективы для российского кредитного рынка:

- Цифровизация финансового сектора: Банки активно внедряют цифровые технологии, что позволяет улучшить процессы выдачи кредитов, снизить издержки и улучшить доступность финансовых услуг для клиентов.

- Развитие альтернативных форм кредитования: В рамках развития финтех-сектора могут появиться новые модели кредитования, такие как пиринговое кредитование, краудфандинг и другие формы, способствующие диверсификации и улучшению доступности кредитования.

- Повышение роли государства: Государство может активнее вмешиваться в кредитный процесс через программы поддержки малого и среднего бизнеса, а также стимулировать предоставление кредитов на инвестиционные проекты.

Следовательно, в период с 2021 по 2023 годы российский кредитный рынок остается под влиянием негативных факторов, но имеет потенциал для развития благодаря цифровизации, внедрению новых форм кредитования и поддержке со стороны государства.

В перспективе именно кредитный рынок рассматривается и как один из основных инструментов развития малого и среднего предпринимательства в России и формирования классической для развитых стран кредитной модели экономики.

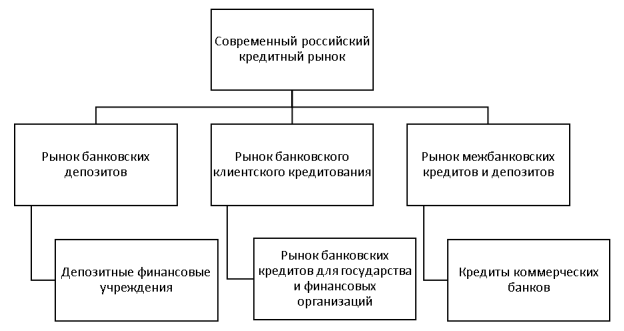

На рисунке 2 рассмотрим динамику объема выданных кредитов юридическим лицам за период с 2021 года по 2023 год [3].

Рис. 2. Динамика объема кредитов, предоставленных ЮЛ, в трлн рублей и иностранной валюте, 2021 — сентябрь 2023 г.

Задолженность на 01.11.2023 возросла по сравнению с предыдущей отчетной датой на 2,5 %, в годовом выражении — на 25,6 % (с исключением валютной переоценки), до 63,0 трлн рублей. Просроченная задолженность сократилась на 1,4 % (с исключением валютной переоценки) относительно показателя на 01.10.2023, до 2,8 трлн рублей, доля просроченной задолженности в общей сумме задолженности составила 4,4 %, снизившись на 0,1 п.п. по сравнению с предыдущей отчетной датой.

Динамика кредитования юридических лиц на 2023 год предполагает увеличение объемов кредитования в связи с ожидаемым ростом экономики и улучшением финансовой стабильности. По данным рисунка 1, можно увидеть, что с июня резко увеличилось количество выданных кредитов. Общее количество выданных кредитов в сентябре составило 6557, это на 2498 выданных кредитов больше, чем в январе.

Российские банки будут активно предоставлять кредиты компаниям для развития производства, инфраструктуры, инноваций и других проектов. При этом, банки будут более осторожны в выдаче кредитов из-за рисков, связанных с политической и экономической нестабильностью.

Таким образом, динамика кредитования юридических лиц на 2023 год будет зависеть от общей экономической ситуации в стране и мировых рынках, а также от политических и финансовых решений правительства и Центрального банка.

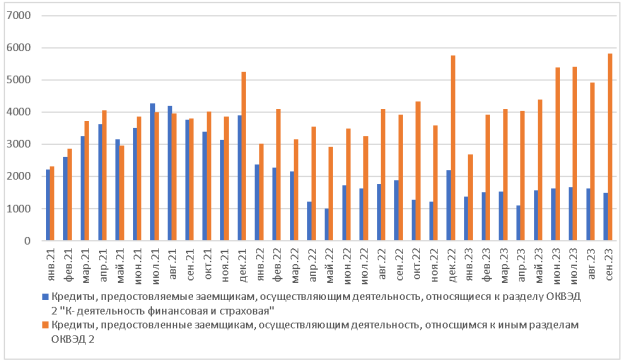

В период с 2021 по 2023 годы в российском кредитном рынке можно выделить несколько тенденций, оказывающих влияние на процессы кредитования:

- Цифровизация банковских услуг: Ожидается, что банки в России будут интенсивно развивать цифровые каналы для предоставления кредитования, что повысит удобство и доступность как для потребителей, так и для предприятий.

- Рост использования альтернативных форм кредитования: Пиринговое кредитование, краудфандинг и другие альтернативные формы финансирования могут стать более популярными в этот период, предоставляя новые возможности для заемщиков.

- Рост потребительского кредитования: Поддержка государства и банковские программы могут способствовать увеличению объема потребительского кредитования, включая ипотеку, автокредиты и другие виды потребительского кредитования.

- Увеличение роли экологического и социального кредитования: В связи с увеличением внимания к экологической и социальной ответственности, можно ожидать роста интереса к зеленым и социально ответственным кредитам.

- Улучшение кредитной истории и оценки кредитоспособности: Большее внимание будет уделяться усовершенствованию алгоритмов оценки кредитоспособности заемщиков и расширению доступа к финансированию для новых категорий потребителей.

- Рост регулятивной ответственности: Будут ужесточаться правила и нормативы, регулирующие кредитный рынок, с целью обеспечения финансовой устойчивости и защиты интересов заемщиков.

Рис. 3. Тенденции оказывающие влияние на процессы кредитования

Эти тенденции могут оказать влияние на различные сегменты кредитного рынка, от потребительского кредитования до корпоративного финансирования, и будут формировать подходы к предоставлению кредитов в России в ближайшие годы.

Банковский сектор является одним из важнейших сегментов экономики страны, обеспечивающий перераспределение временно свободных денежных средств, посредством привлечения финансовых ресурсов одних, и, выдачи их другим в форме кредита.

Корпоративный сегмент кредитования банка охватывает предоставление кредитов и других финансовых услуг, включая крупные компании, малые и средние предприятия, государственные учреждения и другие организации. Этот сегмент кредитования имеет особое значение для банков, так как он обеспечивает значительную часть их доходов.

Для корпоративного сегмента банки предлагают широкий спектр кредитных продуктов, таких как кредитные линии, инвестиционное финансирование, обеспеченные и необеспеченные кредиты, финансирование проектов и т. д. Кроме того, банки могут предоставлять консультационные услуги по финансовому планированию, управлению рисками и другим вопросам.

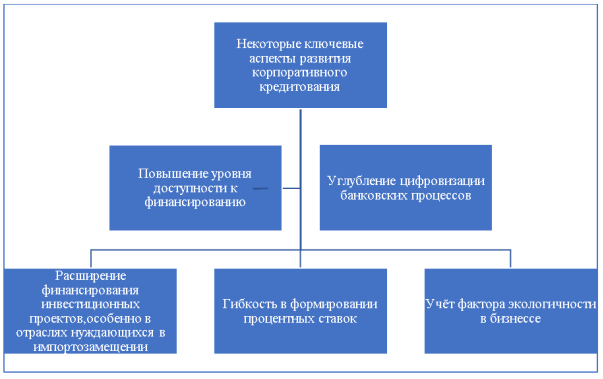

В период с 2021 по 2023 годы корпоративный сегмент российского кредитного рынка может встретиться с рядом особых динамических факторов. Вот несколько ключевых аспектов, которые можно рассмотреть для оценки перспектив этого сегмента:

- Доступ к финансированию: Российские корпорации могут столкнуться с вызовами доступности финансирования, особенно в условиях геополитической неопределенности и макроэкономической волатильности. Банки и крупные финансовые институты могут быть более осторожны в предоставлении кредитного финансирования.

- Процентные ставки: На протяжении этого периода центральный банк может продолжить регулирование ключевой ставки, что, в свою очередь, может повлиять на кредитные условия для корпоративных заемщиков.

- Финансирование проектов: Различные инвестиционные и строительные проекты могут оказаться в сфере внимания кредитных институтов, поскольку они часто требуют значительного финансирования. В зависимости от экономических факторов и инвестиционного климата, корпорации могут встретиться с разными условиями финансирования.

- Цифровизация и инновации: Внедрение цифровых технологий и инноваций в финансовом секторе может повлиять на процессы кредитования крупных корпораций, сделав их более эффективными и удобными.

- Экологические и социальные вопросы: Корпорации могут столкнуться с растущей необходимостью удовлетворения стандартов и требований в области устойчивого развития. Банковское финансирование может быть зависеть от соответствия корпоративной политики в области экологии и социальной ответственности.

Рис. 4. Ключевые аспекты развития корпоративного кредитования

Учитывая эти аспекты, корпорации будут иметь возможность получить финансирование под воздействием многих факторов, и адаптация к новым трендам и обстоятельствам рынка будет ключевым для успешной работы в этот период.

В 2023 году по итоговым оценкам экспертов корпоративный сегмент кредитования активно развивался в связи с ростом экономики и повышением потребности компаний в финансировании своей деятельности. Однако банки усилили мониторинг рисков и более тщательный анализ заемщиков перед выдачей кредитов.

В настоящее время кредитный рынок России находится в стадии активного развития. Стабильный экономический рост и увеличение объемов бизнеса способствуют росту спроса на кредитование со стороны корпоративных клиентов. Банки активно конкурируют за клиентов, предлагая различные условия кредитования и инвестиций.

Одновременно с увеличением спроса на кредитование, банки сталкиваются с ростом рисков и необходимостью проведения более тщательного анализа заемщиков. Это приводит к ужесточению требований к заемщикам и установлению более строгих условий выдачи кредитов [4].

Цифровизация также играет важную роль в развитии кредитного рынка. Банки активно внедряют цифровые технологии для улучшения процесса выдачи кредитов, управления рисками и обслуживания клиентов.

В целом, несмотря на проблемы, у российского кредитного рынка существуют перспективы для развития, которые могут быть осуществлены через цифровизацию, развитие альтернативных форм кредитования и улучшение регуляторной базы. Единение усилий со стороны законодательства, финансовых институтов и бизнес-сообщества может привести к позитивным изменениям в кредитной сфере в течение этого периода.

Литература:

- Курбонова, Ф. А. Механизм функционирования, проблемы и структура кредитного рынка в переходной экономике / Ф. А. Курбонова // Вестник Таджикского национального университета. Серия социально-экономических и общественных наук / Паёми Донишгоњи миллии тољикистон. Бахши Илмњои Иќтисодї. — 2015. — № 2–1. — С. 209–217. — ISSN 2413–5151. — Текст: электронный // Лань: электронно-библиотечная система. — URL: https://e.lanbook.com/journal/issue/293920 (дата обращения: 29.11.2023). — Режим доступа: для авториз. пользователей. — С. 1.).

- Носова Т. П. Структурирование рынка финансовых услуг в условиях цифровизации / Т. П. Носова, Н. Н. Симонянц // Сборник тезисов по материалам Всероссийской научно-практической конференции. Отв. за выпуск А. Г. Кощаев. Краснодар, 2021. С. 368.

- (Право, экономика и управление: теория и практика: сборник материалов Всероссийской научно-практической конференции (Чебоксары, 2 декабря 2021 г.): материалы конференции / под редакцией Э. В. Фомина. — Чебоксары: ЧГИКИ, 2021. — ISBN 978–5–907411–88–3. — Текст: электронный // Лань: электронно-библиотечная система. — URL: https://e.lanbook.com/book/297593 (дата обращения: 29.11.2023). — Режим доступа: для авториз. пользователей. — С. 17.).

- Банк России http://www.cbr.ru/statistics/bank_sector/sors/credit/

- Кроливецкая, В. Э. Банковский кредитный рынок современной России / В. Э. Кроливецкая, V. E. Krolivetskaya // Экономика и банки. — 2023. — № 1. — С. 34–45.

- Сторчакова В. Г. Перспективы развития банковской деятельности на финансовом рынке в современных условиях / В. Г. Сторчакова, Т. П. Носова // Экономика и бизнес: теория и практика. 2021. — № 4–2(74). — С.169–171.