В статье автор исследует особенности и проблемы аудита кредиторской задолженности. В статье автор приводит меры по снижению рисков, связанных с кредиторской задолженностью.

Ключевые слова : кредиторская задолженность, аудиторские процедуры, внутренний контроль, кредитный риск.

Аудит кредиторской задолженности относится к независимой деятельности по надзору и оценке, осуществляемой органами внутреннего аудита организации и персоналом, уделяя особое внимание кредиторской задолженности компании.

Кредиторская задолженность — это задолженность, образуемая предприятием за приобретение товаров и получение услуг. Кредиторская задолженность является важным фактором, который необходимо учитывать при оценке краткосрочной платежеспособности предприятия. Вместе с векселями к оплате она составляет основную форму коммерческого кредита предприятия и становится одним из важных источников финансирования [5].

Аудиторы должны исследовать и проанализировать подробные остатки кредиторской задолженности на основе результатов аудита предыдущих лет, чтобы увидеть, есть ли отрицательные остатки, а также включены ли счета, которые должны учитываться в «прочей кредиторской задолженности», «предоплаченных счетах» в учет по счету «кредиторская задолженность». Если проблемы существуют, статьи следует переклассифицировать.

Выявление неучтенной кредиторской задолженности является важной дополнительной процедурой к процедурам проверки существа кредиторской задолженности, и ее цель состоит в том, чтобы не дать предприятиям занижать кредиторскую задолженность. При проверке наличия у предприятия неучтенной кредиторской задолженности аудиторская компания может опросить персонал бухгалтерии и закупок проверяемого подразделения и проверить бюджет капитальных затрат, уведомления о выполнении работ и контракты. Если аудиторская компания обнаруживает некоторую неучтенную кредиторскую задолженность посредством вышеуказанных процедур, она должна подробно зафиксировать соответствующую ситуацию в рабочих документах аудита, а затем решить, рекомендовать ли проверяемой организации внести соответствующие корректировки [2].

Распространенные методы мошенничества с кредиторской задолженностью:

- Долгосрочная неоплаченная кредиторская задолженность. Часть долгосрочной неоплаченной кредиторской задолженности возникает из-за споров по контрактам, часть не может быть погашена, часть возникает из-за банкротства клиентов и неспособности платить, что приводит к увеличению обязательств и снижению прибыли.

- Использование кредиторской задолженности для присвоения скидок при оплате наличными. Некоторые компании выполняют условия скидок при оплате наличными и выплачивают полную сумму, а затем просят другую сторону разделить наличные деньги в частном порядке или хранить их отдельно. При покупках в кредит их следует учитывать методом валовой суммы. При оплате товара в период действия скидки действующая скидка при оплате наличными должна быть вычтена, и оплата должна быть произведена со скидкой. Однако некоторые компании не вычитают доступные скидки при оплате наличными при осуществлении платежей. Вместо этого они получают скидки при оплате наличными с помощью следующего метода: «Дебет: кредиторская задолженность × единица (общая стоимость), Кредит: банковские депозиты». Таким образом поставщик получает скидку.

- Использование кредиторской задолженности для сокрытия возвратов. После того, как компания покупает товары у поставщика, она получает счет-фактуру, а затем по какой-то причине возвращает товар и получает счет-фактуру возврата. Необходимо зафиксировать счет-фактуру, чтобы учесть кредиторскую задолженность с учетом возврата.

Порядок проверки кредиторской задолженности

- Подтверждение кредиторской задолженности. Письма-подтверждения не должны использоваться для кредиторской задолженности. Потому что основная цель проверки кредиторской задолженности — не допустить занижения, а подтверждение обычно не может обнаружить неучтенную кредиторскую задолженность. Многие компании будут намеренно скрывать свои обязательства, связанные с их платежеспособностью, и кредиторская задолженность не будет отражаться в их счетах, поскольку записи корреспонденции проверяются выборочно на основании бухгалтерских записей субъекта.

Письмо-подтверждение не обязательно предотвращает обнаружение неучтенной кредиторской задолженности. При наличии большого количества кредитных операций с поставщиком отправка письма тому же поставщику позволяет выяснить, что подследственное лицо могло пропустить определенные операции.

При письменном подтверждении кредиторской задолженности, как правило, следует выбирать кредиторов с более высокими рисками контроля и более крупными суммами или кредиторов с небольшими или даже нулевыми суммами на отчетную дату, но которые являются важными поставщиками предприятия [1].

- Проверить наличие дебетового остатка в кредиторской задолженности (классификация). Важно проверить, имеются ли одновременные записи в счетах к оплате (кредиторская задолженность) и счетах предоплаты (оплачено), чтобы убедиться в целесообразности раскрытия кредиторской задолженности в балансе.

Для кредиторской задолженности, которая не была подтверждена или по которой не получен ответ на подтверждение, применяются альтернативные аудиторские процедуры. Обычными альтернативными процедурами являются проверка заказов на поставку, договоров купли-продажи, счетов-фактур, исходящих заказов, таможенных деклараций. Поступления кредиторской задолженности после отчетной даты также проверяются на предмет наличия кредиторской задолженности, к которой они относятся. Как правило, выбираются транзакции с большими суммами, которые в конечном итоге составляют баланс, и проверяем заказы на покупку, договоры купли-продажи, счета-фактуры, исходящие заказы, таможенные декларации.

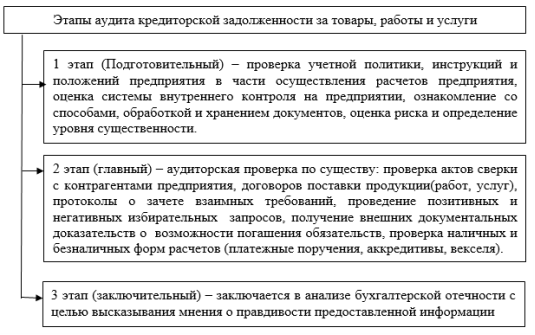

Рис. 1. Этапы аудита кредиторской задолженности

Многие детали также можно обнаружить при выполнении альтернативной программы:

- Проверив сумму между заемщиком и кредитором, можно примерно рассчитать время получения платежа от клиента. Если произошла продажа, которая была реализована досрочно, но оплата не поступала в течение длительного времени, такая ситуация является ненормальным явлением. Следует оценить, есть ли у компании финансовые трудности, и она откладывает оплату или клиент вообще не получил товар.

- Проверив заемщиков и кредиторов, чтобы понять, есть ли у проверяемого подразделения продажи авансом. Если авансовый платеж просрочен в течение длительного времени, это может означать, что выручка не была признана своевременно.

- Сравнить продажи прошлого года и этого года, сосредоточив внимание на продажах основных клиентов, чтобы увидеть, наблюдается ли значительное сокращение продаж и неэффективный сбор.

- Для некоторых клиентов, особенно клиентов, работающих в иностранной валюте, которые не общались друг с другом в течение нескольких лет подряд, в бухгалтерских книгах отражаются лишь некоторые корректировки обменного курса на конец периода. Фактически, уже нет уверенности в том, что остаток может быть возмещен. В этом случае необходимо рассмотреть, имеет ли проверяемое подразделение резерв по сомнительным долгам, целесообразно ли создание резерва по сомнительным долгам.

Анализ кредиторской задолженности заключается в анализе процедур риска кредиторской задолженности и принятии определенных мер при необходимости снижения уровня риска кредиторской задолженности. Компании могут использовать метод ABC для классификации и анализа кредиторской задолженности. Клиентов, у которых просрочка на короткий период времени, нецелесообразно слишком сильно беспокоить, достаточно уведомить их по телефону или письмом, чтобы не потерять этого клиента. Для клиентов, у которых еще не истек срок, можно написать тактичное письмо на взыскание задолженности. Для клиентов, которые просрочили платеж в течение длительного времени, должно быть направлено уведомление. Если у компании присутствуют клиенты, которые намеренно не платят или вышеуказанные методы неэффективны, то нужно передать дело в соответствующие отделы для арбитража или обратиться к закону.

Предложения по совершенствованию внутреннего контроля кредиторской задолженности предприятий:

- Улучшить учет текущих счетов. Полные процедуры управления счетами имеют большое значение для управления кредиторской и кредиторской задолженностью. В процессе управления кредиторской и кредиторской задолженностью необходимо своевременно вести записи о движении активов, чтобы обеспечить хорошее управление потоками активов. Можно использовать компьютерные платформы управления. Улучшить регистрацию информации о текущих счетах, тем самым способствуя развитию бизнеса по активам предприятий и обеспечивая гарантии проверки между предприятиями и клиентами. В реальной работе и управлении предприятиями многие предприятия односторонне полагают, что учет — это простая задача. На самом деле учет специальной деятельности предприятия очень сложен, и будет трудно исправить ошибки, если они возникнут. Поэтому предприятия должны повышать свою осведомленность о важности записей текущих счетов, своевременно устанавливать стандарты записи текущих счетов, уточнять процесс регистрации, укреплять управление и повышать эффективность исполнения. Только таким образом можно будет по-настоящему реализовать записи текущих счетов и предоставлять основу для проверки счетов клиентов [4].

- Создать механизм взыскания задолженности. Система взыскания долгов оказывает большую помощь в взыскании кредиторской задолженности. Предприятия должны создать научную систему ликвидации и разделить период и сумму кредиторской задолженности в зависимости от ее важности для увеличения корпоративных активов. При обработке кредиторской задолженности, если сумма счета не может быть получена вовремя, эти счета, скорее всего, со временем превратятся в безнадежные долги, что нанесет прямой ущерб экономической выгоде предприятия. Поэтому создание механизма взыскания долгов очень важно. Прежде всего, предприятия должны управлять соответствующими процедурами и материалами кредиторской задолженности, чтобы обеспечить необходимую основу для взыскания задолженности. Во-вторых, предприятия должны осознать природу предприятий с просроченной задолженностью и сформулировать соответствующие методы взыскания задолженности.

- Установить и улучшить методы управления. Научные и разумные методы управления кредиторской и кредиторской задолженностью имеют большое значение для обеспечения сохранности корпоративных активов. Предприятия должны сочетать свои собственные бизнес-характеристики и использовать научные средства для усиления мониторинга текущих счетов и улучшения управляемости счетов. На предприятии подробный список кредиторской задолженности можно использовать для проверки и подведения итогов, анализа сроков погашения счетов, помощи подразделениям аудита и процесса аудита подтверждения должника для улучшения управления кредиторской задолженностью. Укрепить управление кредиторской задолженностью посредством процессов аудита, таких как сертификация, проверка счетов и проверка результатов раскрытия информации. Кроме того, установление мер управления также может сочетаться с элементами внутреннего контроля кредиторской и кредиторской задолженности предприятий. информационную передачу и надзор [3].

- Укрепить информационную коммуникацию. Внутренний контроль кредиторской задолженности неотделим от информационной коммуникации между подразделениями. Предприятия должны обеспечить быструю связь между управленческими отделами, финансовыми отделами и бизнес-отделами и работать вместе для достижения хорошего управления кредиторской задолженностью. Прежде всего, бизнес-отдел должен проводить своевременные расследования по кредитам клиентов и своевременно фиксировать изменения в заявках на финансирование и кредиторской и кредиторской задолженности. Во-вторых, финансовый отдел должен своевременно разработать план урегулирования кредиторской и кредиторской задолженности. Отдел закупок должен оперативно фиксировать фактическое состояние статуса закупок, платежных операций и сумм предоплаты, сохранять соответствующую информацию и реагировать на кредиторскую задолженность. Финансовый отдел должен своевременно создавать документы клиентов и поставщиков, чтобы развитие бизнеса было под контролем.

Многие компании сталкиваются с огромным давлением в условиях экономического спада и испытывают проблемы с денежными потоками. Денежный поток, связанный с кредиторской задолженностью, в основном отражается в следующих двух аспектах. С одной стороны, отсутствует стандартизированное одобрение кредита, присутствует плохой сбор средств, а также слишком длинный финансовый цикл компании, что влияет на возврат средств. С другой стороны, компании в основном получают платежи в виде акцептных векселей, что фактически удлиняет время поступления денежных средств в компанию. Компания должна усилить утверждение кредита в повседневном управлении. Продавцы должны нести ответственность за сбор средств, вести учет сборов и строго оценивать систему вознаграждений и наказаний. В процессе сбора средств, как правило, новые клиенты платят наличными или авансом. Старые клиенты имеют более длительный кредитный период. Если нужно собирать акцептные счета, важно получить счета, срок действия которых скоро истечет и сократить срок кредита.

Чтобы не допустить недооценки обязательств предприятиями, аудиторы должны проверить, не намеренно ли лица, находящиеся под следствием, упустили возможность учета кредиторской задолженности, и с точки зрения добросовестности провести проверку целостности кредиторской задолженности. В частности:

- Проверить соответствующие оригиналы документов на задолженность, выяснить, имеется ли кредиторская задолженность, не отраженная в срок, и подтвердить целостность конечного сальдо кредиторской задолженности.

- Проверить соответствующие ваучеры на кредитный баланс вспомогательного счета кредиторской задолженности после даты баланса, проверьте дату счета-фактуры на покупку и подтвердите, является ли время ввода разумным.

- Получить отчеты между респондентом и его поставщиками (из отдела закупок, а не из нефинансового отдела) и сверить расхождения между отчетами и финансовыми отчетами респондента (например, депозиты в пути, депозиты в пути товаров, платежи), найти неучтенную кредиторскую задолженность, определить полноту суммы кредиторской задолженности.

- В случае платежей после отчетной даты проверить банковские выписки и соответствующие платежные документы (например, уведомления о банковских переводах, счета-фактуры поставщиков) и опросить внутренний или внешний персонал лица, в отношении которого проводится расследование, выяснить, имеется ли какая-либо кредиторская задолженность. которые не были вовремя зафиксированы на счетах.

В условиях рыночной экономики задержки в выплате и сборе средств повлияют на нормальную работу и управление компанией, а также повлияют на имидж компании. Таким образом, предприятия должны постоянно укреплять внутренний контроль кредиторской задолженности, применять научные методы, повышать эффективность управления фондами, способствовать повышению эффективности предприятий, способствовать построению репутации предприятий и добиваться долгосрочного развития предприятий.

Литература:

- Аллахкулиева Д. М., Рабаданова Ж. Б. Формирование системы управления дебиторской и кредиторской задолженностью организации в современных условиях // Индустриальная экономика. 2022. № 3, с. 399–405

- Бакаева З. Р., Маршенкулова М. Н. Анализ дебиторской и кредиторской задолженности // Научные Известия. 2020. № 20. С. 52–55.

- Сольская, И. Ю., & Левенец, А. А. (2022). Отраслевые особенности управления кредиторской задолженностью. Электронный научный журнал «Молодая наука Сибири», № 3 (17).

- Финансы в 2 ч. Часть 2: учебник для вузов / М. В. Романовский [и др.]; под редакцией М. В. Романовского, Н. Г. Ивановой. — 5-е изд., перераб. и доп. — Москва: Издательство Юрайт, 2020. — 256 с.

- Финансовый анализ: учебник и практикум для вузов / И. Ю. Евстафьева [и др.]; под общей редакцией И. Ю. Евстафьевой, В. А. Черненко. — Москва: Издательство Юрайт, 2022. — 337 с.