В данной статье представлена актуальная проблема, возникающая при оценке финансовой устойчивости банков — отсутствие важной информации для анализа в публикуемой и открытой отчетности. Несмотря на действия Центрального Банка Российской Федерации для улучшения устойчивости и общей «прозрачности банковского сектора», за счет создание новых и изменение действующих методик расчетов показателей и нормативов, за последние несколько лет описанные тенденции не устранили проблем, возникающих при рассмотрения деятельности банка в разрезе его агрегированных показателей, отраженных в публикуемой отчетности. Тем не менее, возникает существенный вопрос, связанный с раскрытием данных, являющихся на данный момент управленческой отчетностью, и возможными негативными действиями со стороны пользователей с целью спекуляции и недобросовестной конкуренции.

Ключевые слова: анализ финансовой устойчивости банка, оценка экономического состояния банка, банковская система РФ, публикуемая отчетность (основные формы), ограниченное внедрение новых показателей (распределений), влияющих на оценку финансовой устойчивости, цессия, продажа активов, цендент, цессионарий, скорринговая система.

В современной конъюнктуре банковского сектора РФ все большую остроту приобретает вопрос анализа и оценки финансовой устойчивости банков, которая не раз подвергалась испытаниями во время финансовых кризисов — начала 2000-х годов, 2008–2009 года, а также «инфраструктурный» — 2014–2017 годы, последствия которых оказывают существенное влияния до сих пор, плавно дополнившись к текущему времени «ковидным» и внешнеполитическими факторами последних пары лет из-за чего банки подвергаются дополнительному давлению через ограничения деятельности в мировой финансовой системе. Стоит отметить, что кризис был дополнительно осложнен и жёсткой политикой Банка, связанной, прежде всего действиями по «зачистке» банковского сектора — массовым отзывом лицензий начиная с 2013 по текущий момент. За счет проведения Банком России жесткой денежно-кредитной политики, а также ужесточения регуляторно-надзорной политики в совокупности с экономическими явлениями, вызванными санкциями и политическими решениями нанесли серьезный ущерб финансовой устойчивости не только отдельным банкам, а все системе. На текущий момент, финансовая система России имеет существенный запас прочности и нарастил потенциал для преодоления кризисных факторов — ограничения на выполнение операций вне Российской Федерации, сложности в использовании IT-инфраструктуры, но кредитные организации имеют помимо них и «исторические» проблемы, которые постепенно формируют «кредитные пузыри» в экономике, что в силу скачка денежно-кредитной политики от ужесточения к смягчению может привести к дефолтному состоянию целых групп хозяйствующих субъектов.

Для понимания проблематики необходимо сформулировать определение финансовой устойчивости. Устойчивость — способность банка в срок и в полном объеме выполнять функции, взятые организацией на себя в соответствии с ФЗ № 395–1 «О банках и банковской деятельности», и выполнять обязательства перед кредиторами в срок и в полном объеме. В одном из методически источников, термин устойчивость трактуется, как характеристика (одного из возможных) финансового состояния системы, в данном случае банка. Определение уровня финансового состояния банка — характеристика его состояния в рамках проводимой деятельности, которая отражена в ряде показателей, с учетом текущих мировых и российских тенденций регулирования и надзора. В качестве ключевой цели при анализе и оценке кредитных организаций для решения о текущем состоянии кредитной организации и целесообразности текущей деятельности и дальнейшей ее деятельности в рамках финансовой системы Российской Федерации. При этом устойчивость включает в себя целый комплекс взаимосвязанных показателей и индикаторов, которые подробно характеризуют состояние банка и оценивают его деятельность с точки зрения рисков, ликвидности и соответствия основным нормативно-правовым актам. В дальнейшем, именно на основании полученных показателей, индикаторов и коэффициентов, можно определить текущий уровень устойчивости банка [20].

Однако, в условиях современной экономики и текущей экономической конъюнктуре этот вопрос становится все более актуальным. Так как международные регуляторы (например, Базельский комитет по банковскому надзору) после масштабного мирового финансового кризиса уделяют все больше внимания именно регулированию и надзору за устойчивостью банков. Используя международные регулятивные практики и рекомендации, а также придерживаясь собственной политики по повышению устойчивости банковского сектор, Центральный банк Российской Федерации также сделал упор на вопросы контроля, ужесточая надзор в банковской сфере.

Тем не менее, не стоит отожествлять понятие устойчивости и стабильности. Стабильность — поддержание показателей на равном или примерно равном уровне. Таким образом, устойчивость — показатель более емкий и экономически обоснованный с точки применения, так как дает полную характеристику деятельности банка, хотя очень часто в российской практике между этими понятиями ставят знак «равно». В рамках анализа устойчивости российский регулятор, естественно, не использует рекомендации международных органов «в чистом виде», адаптируя их под российские реалии и тенденции, тем не менее, в условиях развития глобализации, вопрос устойчивости банков и её регулирование принимает все большее значение.

Основным методом в определении устойчивости банка является комплексный финансовый анализ, проводимы на основе финансово-бухгалтерской отчетности банка, основным документом для проведения анализа устойчивости является Указание Банка России от 3 апреля 2017 г. № 4336-У «Об оценке экономического положения банков» (в последней редакции). Также, используется ряд других нормативно-правовых документов, используемых Банком России для оценки и анализа состояния банковской системы и отдельных банков, в рамках регулирования и надзора [21]. Именно используя методы комплексного экономического финансового анализ можно сформировать и рассчитать необходимые для оценки устойчивости показатели, критерии, индикаторы, провести сравнение их за ряд дат для получения ретроспективной картины, а также используя теоретический метод и дедукцию дать характеристику деятельности банка. В итоге, полученные в ходе экономического и финансового анализа результаты будут лежать в основе вывода, который может быть сформулирован в рамках оценки устойчивости.

На основе проведенного комплексного анализа может быть проведена оценка, характеризующая уровень финансовой устойчивости кредитной организации, однако из-за использования применяемых методик и рассчитываемых индикаторов и показателей итоговая оценка не может являться полностью достоверной, в связи с тем, что используемая отчетность, которую банки публикуют в открытой форме, в рамках раскрытия отчетности, не раскрывает полную картину информационно-аналитической базы [22], данные которой необходимы для анализа. Поэтому основная проблема состоит в том, что применяемые методы определения финансовой устойчивости основаны на обработке значительной доли информации, получить доступ к которой невозможно, и действующие форма нуждаются в доработке со стороны регулятора для проведения сторонней оценки на основе открытой отчетности, которые банки публикуют, как обязательную к раскрытию.

Так в рамках Указания Банка России от 24.11.2016 № 4212-У «О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации» стоит выделить несколько форм публикуемой и достоверной отчетности, как банков в отдельности, так и в рамках всего банковского сектора (данные публикуются на официальном сайте Банка России):

— Данные оборотной ведомости по счетам бухгалтерского учёта, форма 0409101;

— Отчёт о финансовых результатах, форма 0409102;

— Расчёт собственных средств (капитала) («Базель III»), форма 0409123 (ранее до 01.01.2015: Расчёт собственных средств (капитала), форма 0409134);

— Информация об обязательных нормативах, форма 0409135.

И ряд дополнительных, содержащих информацию, аналогичную в указанных выше формах, или являющихся обязательными после подписания согласия о разглашении информации, указанной в них:

— Консолидированный балансовый отчет, форма 0409802;

— Консолидированный отчет о финансовых результатах, форма 0409803;

— Расчет собственных средств (капитала) и значений обязательных нормативов банковской группы, форма 0409805;

— «Сведения о жилищных кредитах», форма 0409316, Информация по разделу 1 «Сведения о первичном рынке жилищных кредитов».

Именно на основе перечисленных форм отчетности, учитывая ее достоверность и обязательность к раскрытию нормативно-правовыми актами Банка России, возможно проводить комплексный анализ. В том числе с использованием Положения Банка России от 27 февраля 2017 г. № 579-П «О Плане счетов бухгалтерского учета для кредитных организаций и порядке его применения» для консолидирования счетов в требуемые балансовые и консолидированные показатели, необходимые для расчетов.

На текущий момент, например, стоит ограничить перечень нормативно правовых документов, содержащих показатели, индикаторы и методики необходимые для определения устойчивости, выделив их из общего списка, как основные и рассмотреть более подробно:

— Инструкция Банка России от 06.12.2017 N 183-И (ред. от 22.04.2020) «Об обязательных нормативах банков с базовой лицензией» (вместе с «Методикой расчета кредитного риска по ПФИ») или Инструкция Банка России от 29 ноября 2019 г. N 199-И «Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией» (в последней редакции), в зависимости банка.

Основополагающий документ, содержащий основные нормативы для оценки банка (кредитной организации) с точки зрения устойчивости ее деятельности по выделенным в документе показателям. Основная функция данного документа — установление, порядок расчета, контроля исполнения обязательных нормативов банковской деятельности. Инструкция применяется в целях регулирования (ограничения) принимаемых банками рисков и вводит числовые значения и методику расчета обязательных нормативов коммерческих банков, а также порядок осуществления Банком России надзора за их соблюдением. В частности, в инструкции устанавливаются числовые значения и методика расчета таких обязательных нормативов банков, как: норматив достаточности базового капитала банка (Н1.1); норматив достаточности основного капитала банка (Н1.2); норматив достаточности собственных средств (капитала) банка (Н1.0); Норматив финансового рычага (Н1.4); мгновенная ликвидность (Н2); текущая ликвидность (Н3); долгосрочная ликвидность (Н4); максимальный размер риска на одного заемщика или группу связанных заемщиков (Н6); максимальный размер крупных кредитных рисков (Н7); максимальный размер кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1); совокупная величина риска по инсайдерам банка (Н10.1); использование собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц (Н12); максимальный размер риска на связанное с банком лицо (группу связанных с банком лиц) (Н25).

— Положение Банка России от 4 июля 2018 г. № 646-П «О методике определения собственных средств (капитала) кредитных организаций («Базель III»)" (в последней редакции).

Документ, содержащий требования к капиталу в соответствии с последними тенденциями в регулировании, а также его «элементы» необходимые для устойчивости и стабильности. Положение устанавливает методику определения величины и оценку достаточности собственных средств (капитала) кредитных организаций с учетом международных подходов к повышению устойчивости банковского сектора («Базель III») [23].

— Указание Банка России от 11 июня 2014 г. N 3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов».

Нормативно-правовой акт устанавливает методику оценки финансовой устойчивости банка в целях признания её достаточной для участия в Системе страхования вкладов путем присвоения обобщающему результату по каждой из групп показателей оценки «удовлетворительно» или «неудовлетворительно» [24].

— Указание Банка России от 3 апреля 2017 г. № 4336-У «Об оценке экономического положения банков» (в последней редакции).

Основной документ, регламентирующий оценку экономического состояния банка с точки зрения ряда ключевых показателей. Указание предусматривает отнесение каждого банка, исходя из его экономического положения, к соответствующей классификационной группе. Согласно указанию, оценка экономического положения банков производится по результатам оценки капитала, активов, доходности, ликвидности, качества управления и прозрачности структуры собственности, соблюдения банком обязательных нормативов, а также с учетом примененных к банку мер воздействия.

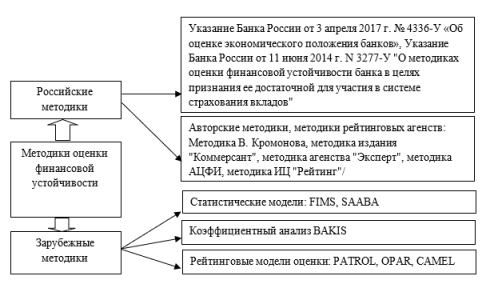

В целом, следует выделить несколько методик оценки финансовой устойчивости, разделив ее на две категории — российскую и зарубежную практику, при этом в первую категорию стоит включить два ключевых нормативных документа (Рисунок 1), включающие ключевые способы оценки и анализа финансовой устойчивости. Это документы: Указание Банка России от 3 апреля 2017 г. № 4336-У «Об оценке экономического положения банков»; Указание Банка России от 11 июня 2014 г. N 3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов». В данных нормативно-правовых документах содержатся методические указания для оценки финансового и экономического положения банка, которая в дальнейшем необходима для определения его финансовой устойчивости.

Рис. 1. Отечественные и зарубежные методики оценки финансовой устойчивости коммерческих банков

Основной проблемой является оценка данных, которые банк относит к своей банковской тайне или управленческой отчетности[1]. Таким образом, ряд показателей невозможно проанализировать, но их применение крайне важно для полноценной оценки финансовой устойчивости банка, как например, кредитный портфель физических лиц, сгруппированный по продуктам (форма 115) или цессионный кредитный портфель, консолидированный на единых счетах.

Цессия — довольно сложный актив для оценки банка, так как, во всех случаях только банк и регулятор способны оценить качество данных кредитов.

Анализ базируется на данных форм отчетности, перечисленных в Указании Банка России 4212-У от 24.11.2016 года «О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации». Однако ряд форм не публикуется в публичном доступе, и носят инсайдерский характер, как например, «Информация о качестве активов кредитной организации (банковской группы)» (Код формы по ОКУД 0409115), содержащая более подробную информацию в разрезе кредитов и ссуд банка или банковской группы.

Учитывая, что фактически, цессионный кредитный портфель, тот же кредитный портфель, только не выданный, а выкупленный несет абсолютно те же риски и нагрузки на банк, как с точки зрения резервов, так и сопровождения данных ссуд. Ключевая проблема — агрегация данного показателя на едином счете без возможности оценки, хотя бы, его качества. В публикуемых формах, возможно, отследить исключительно обороты по этим счетам на основе ежемесячной отчетности.

Цессия — переуступка прав. Через цессию передаются права требования долга. Например, банк может переуступить свое право получения денег по кредиту, выданному организации или частному лицу [25].

На практике договора цессии заключаются в следующих случаях:

- Банк занимается активным розничным кредитованием, периодически формирует пул проблемных кредитов и для улучшения показателей отчетности продает проблемную задолженность коллекторским агентствам за 1–4 % балансовой стоимости до формирования резерва.

- Банк занимается ипотечным кредитованием и постоянно продает качественные портфели ипотечных кредитов более крупным игрокам, а сам зарабатывает на комиссиях за оформление и выдачи. Цена продажи ссуды в этом случае близка к номиналу.

- Банк является розничным или универсальным и в какой-то момент времени понимает, что ему не хватает собственного капитала или хочет изменить структуру активов, тогда он продает часть действующего розничного портфеля стороннему банку с незначительным дисконтом.

- Банк имеет проблемные корпоративные кредиты и хочет вернуть хотя бы часть проблемной ссуды. Тогда права требования по кредитному договору уступаются либо самому заемщику (связанному с ним лицу) с дисконтом, либо третьему банку-кредитору, который имеет рычаги влияния на заемщика. Ценообразование индивидуально, дисконты 20–70 % от стоимости ссуды.

- Банк сам находится в проблемном состоянии, есть риск смены контроля или потери лицензии. В этом случае, банк будет продавать качественный актив (возможно по заниженной цене) связанным лицам.

Основной покупатель проблемных розничных кредитных портфелей — коллекторские агентства.

Банки, в сою очередь, приобретают кредитные портфели или отдельные договора в следующих случаях:

- Когда хотят быстро нарастить активы.

- Хотят получить контроль над корпоративным клиентом.

- Переводят часть активов связанного проблемного банка на свой баланс.

Очень часто для первичной оценки долгового портфеля банки предоставляют суммарную величину просроченной задолженности и срок просрочки (в днях). Однако, этих данных совершенно недостаточно.

Естественно, цедент имеет в своем распоряжении подробнейшие кредитные досье на каждого должника. Однако даже для цедента бывает чрезмерно трудоемко объективно оценить суммарную стоимость долгового портфеля.

Цедент несет ответственность за подлинность документов, за действительность передаваемых прав. Но при этом он не ответственен за то, что эти права будут реализованы и, скажем, долг будет выплачен. То есть регрессивные требования к цеденту в случае, если должник будет уклоняться от исполнения своих обязанностей, по закону невозможны. Также следует отметить, что согласие должника на цессию права требования долга не требуется, но он должен быть уведомлен о состоявшейся переуступке прав (согласно ГК РФ ст. 382–390). Многие банки также стараются прописать уступку права требования в тексте договора [18].

Суть любой скорринговой системы сводится к тому, чтобы присвоить субъекту, обладающему набором характеристик, рассчитанный балл, которому соответствует вероятность наступления какого-либо события. Если в классическом кредитном скорринге целью является оценка вероятности дефолта заемщика, то в нашем случае оценивается вероятность возврата должником средней суммы долга после совершения действий по взысканию.

По ряду кредитов, которые банки продают по цессии, права требования к заемщикам, а с ними и кредитный риск, переходили к цессионарию в полном объеме в дату полной оплаты. С момента перехода к цессионарию прав по кредитному договору у цессионария возникают права и обязанности кредитора в рамках кредитного договора. Таким образом, доля непереданного кредитного риска равна нулю.

По некоторым цессиям права требования переходят к цессионарию в момент заключения договора — сделки с отсрочкой платежа, соответственно Банк — покупатель требования продолжает нести кредитный риск до момента расчета по цессии в полном объеме. Доля непереданного кредитной организацией кредитного риска (доля участия в риске)

Непереданный кредитной организацией кредитный риск составляет кредитный риск в отношении третьих лиц, которым переданы уступленные требования, до момента завершения расчетов по договору передачи прав требований.

В связи с осуществлением сделок по уступке прав требований кредитная организация, приобретающая права требования, подвергается следующим видам рисков: кредитный риск в отношении контрагента по договору уступки прав требования; риск обесценения; валютный риск; операционный риск; правовой риск; риск признания сделки недействительной; риск ликвидности; риск потери деловой репутации; риск концентрации.

Для снижения влияния «плохих» долгов на уровень резервов, банки реализуют часть проблемных активов, поскольку даже убытки, полученные от реализации, могут быть существенно ниже, чем последствия формирования дополнительных резервов. Чаще всего данное условие характерно для уступки корпоративных кредитов.

При расчете стоимости покупки портфеля проблемных кредитов по договору цессии важно спрогнозировать уровень взыскания при полной обработке реестра. Период взыскания может длиться 2–3 года. Поэтому важно понять, какой процент портфеля можно получить на выходе, полностью обработав всю информацию по портфелю. Важнейшей предпосылкой для точной оценки при этом является наличие долгосрочной статистики по имеющимся портфелям. Положительный результат при оценке права требования вытекает из хорошо обеспеченного кредита и достигается в том случае, если долг в полном объеме покрывается суммой обеспечения. При этом уровень риска по таким долгам будет составлять 0 %. В противном случае, если кредит относится к плохо обеспеченному или не обеспеченному, стоимость прав требований всегда будет оценена ниже номинала и в размере риска, который определит оценщик.

Требования к оценке качества приобретенных прав требования по кредитным договорам не должны отличаться от подходов к оценке обычных ссуд. Действующие российские стандарты отчетности не подразумевают, раскрытие данных о части кредитного портфеля, приобретенного посредством договоров цессии. Дополнение нормативно-правовой базы в разрезе договоров уступок требований, помогло бы корректно отображать портфель цессий, а также определять норму резервирования по данному портфелю, что в свою очередь делало оценку качества кредитного портфеля более точной.

Вторая ключевая проблема, при оценке финансовой устойчивости банка — оценка кредитного и депозитного портфеля банков. При этом оценка должна проводиться не только с точки зрения рисков, оценки анализа и качество, но также должен проводиться факторный, горизонтальный и вертикальный анализ портфеля не только с точки зрения сроков. Важным критерием является показатели количества вкладчиков и заемщиков, кредитов и вкладов (в т. ч. «до востребования»). Эти показатели влияют на качество портфеля, позволяя провести расчет средней суммы кредита/ вклада, а также оценить концентрацию портфелей. Также одним из важных элементов, который нельзя проанализировать, используя публикуемую отчетность — распределение портфелей по объемам вкладов/кредитов. Естественно, для расчета ликвидности в 101-ой форме происходит распределение по срокам, но в дополнение к количеству кредитов-заемщиков/вкладов-вкладчиков, разбивка портфелей по объему и по количеству позволяет оценить концентрацию и сделать выводы по зависимости от объему, так например зависимость портфеля вкладов от крупного сегмента, который незначителен по количеству, делает банк неустойчивым при изменении интересов или инвестиционной политики клиента и способно вызвать значительное ухудшение финансовой устойчивости банка в краткосрочный период. Позволяя выявить, насколько финансовая устойчивость банка зависит от индивидуальных сделок. И использую публикуемую отчетность выявить данную проблему невозможно.

Третья проблема, связана с отсутствием данных в распределении по структурным подразделениям (например, филиалам). Данный в публикуемых формах отчетности следуют по кредитной организации в целом, однако при анализе банка на устойчивость важно понимать, какое подразделение способно создать «напряженность», а также как оно отразится на его финансовой устойчивости. Естественно, немаловажную роль играет и «размер» данного подразделения в банке. Так если, «токсичное» на ВСП приходится незначительная доля в отношении банка, то ухудшение его финансового состояния не повлечет серьезных проблем. Но при противоположной ситуации, проведя более детальный анализ требующихся данных можно сделать более предметную оценку финансовой устойчивости.

Существует серьезная проблема, связанная с раскрытием информации при публикации отчетности подобного формата, то есть управленческая и регулятивная отчетность. Её публикация приведет к большей открытости банка и банковского сектора. в целом, что может привести к спекуляции подобного рода данными и сильной волатильности рынка. Поэтому необходимо четкое ограничение пользователей данной информации, и не только в ограниченном кругу (сотрудники банка и регулятора, доверенные лица, например, аудиторские агентства).

Потенциальных пользователей информации можно разделить на две категории:

— внутренние (клиенты, вкладчики, кредиторы банка, акционеры, органы управления банком, банковский персонал и т. д.);

— внешние (Центральный банк Российской Федерации, органы надзора финансового сектора, потенциальные вкладчики, инвесторы).

Необходимо определить конечных пользователей данной информации и сделать ее открытой только для круга лиц, не заинтересованных в спекуляции, законодательно закрепив ответственность за недобросовестное использование данной информации. В перечень таких лиц, должны войти рейтинговые и аналитические агентства, оценка которых является независимой и отражает действительное состояние банка. Государственные органы и компании, отправляющие на данный момент, персональные запросы в банк и вынужденные согласовывать их необходимость исполнение с регулятором.

Естественно обеспечение тотальной прозрачности не является категоричным требованием, но учитывая ее необходимость, в силу описанных выше причин, включение данной информации на постоянной основе, хоть и для ограниченного перечня пользователей, несущих ответственность за спекуляцию этими данными, позволит упростить оценку финансовой устойчивости — крайне важного показателя. Как показала практика сторонней оценки ряда банков, отсутствие ряда информации в отчетности приводит к сокрытию важных данных. В дальнейшем, манипуляции с текущим перечнем данных в публикуемой отчетности позволяет эффективно скрывать проблемы и некорректно выносить оценку финансовой устойчивости, а также не позволяя проанализировать важные аспекты деятельности банка.

Литература:

- Федеральный закон РФ от 2 декабря 1990 г. № 395–1 «О банках и банковской деятельности» (в последней редакции).

- Инструкция Банка России от 06.12.2017 N 183-И (ред. от 22.04.2020) «Об обязательных нормативах банков с базовой лицензией» (вместе с «Методикой расчета кредитного риска по ПФИ»), (в последней редакции).

- Инструкция Банка России от 29 ноября 2019 г. N 199-И «Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией» (в последней редакции), (в последней редакции).

- Федеральный закон РФ от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)», (в последней редакции).

- Положение Банка России от 4 июля 2018 г. № 646-П «О методике определения собственных средств (капитала) кредитных организаций («Базель III»)", (в последней редакции).

- Указание Банка России от 11 июня 2014 г. N 3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов», (в последней редакции).

- Указание Банка России от 03.04.2017 N 4336-У «Об оценке экономического положения банков», (в последней редакции).

- Письмо Банка России от 25 марта 2013 г. № 48-Т «Об использовании информации для оценки кредитного риска по выданной ссуде», (в последней редакции)

- Валенцева, Н. И. Оценка финансовой устойчивости и перспектив деятельности кредитных организаций: учебник / Валенцева Н. И., Ларионова И. В., Чичуленков Д. А. — Москва: КноРус, 2020. — 325 с.

- Жарковская Е. П. Финансовый анализ деятельности коммерческого банка: учебник. /Е. П. Жарковская. — Москва: КноРус, 2019. — 338

- Банковские риски: учебник / Лаврушин О. И., Валенцева Н. И., Захарова О. В., Красавина Л. Н. — Москва: КноРус, 2018. — 292 с.

- Банковское дело. Современная система кредитования: учебное пособие / Лаврушин О. И., Афанасьева О. Н. — Москва: КноРус, 2019. — 358 с.

- Банковское дело: учебник / О. И. Лаврушин, Н. И. Валенцева [и др.]; под ред. О. И. Лаврушина. — 12-е изд., стер. — М.: КНОРУС, 2018. — 800 с. — (Бакалавриат).

- Положение Банка России от 28 июня 2017 г. № 590-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности»

- Гражданский кодекс Российской Федерации (часть первая)" от 30.11.1994 N 51-ФЗ, (в последней редакции).

- Официальный сайт Центрального банка Российской Федерации — http://www.cbr.ru/

- Афанасьева О.Н. Критерии и показатели устойчивости, стабильности, равновесия и надежности банковской системы. //Банковское дело. - 2015 - № 8. C.35-42.

- Оценка финансовой устойчивости и перспектив деятельности кредитных организаций: учебное пособие /Н.И. Валенцева, И.В. Ларионова - М.: КНОРУС, 2018. - 242 с. - (Магистратура).

- Указания Банка России от 24.11.2016 №4212-У "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации"

- Положение Банка России от 4 июля 2018 г. № 646-П "О методике определения собственных средств (капитала) кредитных организаций ("Базель III")" (в последней редакции).

- Указание Банка России от 11 июня 2014 г. N 3277-У "О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов" (в последней редакции).

- Банковский менеджмент: Учебник/Под ред. О.И. Лаврушина. – 12-е изд., стереотипное - М.: КНОРУС, 2016. -551с.

[1] В частности, ряд форм, согласно Указанию Банка России 4212-У от 24.11.2016 года "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации"