В настоящее время в мировой практике разработан достаточно широкий инструментарий, позволяющий предупредить масштабные катастрофы и кризисы. Одним из наиболее распространенных инструментов является система раннего предупреждения (далее — СРП). В современных условиях отдельные методы СРП используются для предупреждения валютных кризисов , банковских и корпоративных банкротств. Существует множество определений прикладного характера, однако единого определения, также как и единых универсальных методов СРП, не существует. Например, применительно к военным конфликтам существует определение: раннее предупреждение — это заблаговременное предупреждение компетентных властей об угрозе возникновения конфликта с целью принятия превентивных мер. На конференции в Шанхае было предложено следующее определение: СРП — это социальный процесс создания в наибольшей степени точной информации о возможности возникновения ущерба и обеспечении передачи этой информации тем, кто подвергается опасности, и тем, кто должен обеспечить защиту. Необходимо учитывать, что особое внимание при проектировании СРП уделяется мониторингу, прогнозированию кризисов и поиску индикаторов, позволяющих на ранней стадии выявить рост вероятности возникновения кризиса и предупредить о возможной опасности. Таким образом, целью системы раннего предупреждения является обеспечение такого объема необходимой информации, который позволяет оценить текущую ситуацию, спрогнозировать ее развитие и нивелировать возможные последствия развития кризисной ситуации. Исходя из заявленной целевой установки, система раннего предупреждения — это совокупность методов и механизмов сбора, обработки и анализа информации о развитии ситуации в финансово-кредитной сфере и заблаговременное предупреждение о возникновении негативных факторов с целью принятия превентивных мер и нивелирования возможных последствий развития кризисной ситуации. Мировой опыт использования СРП свидетельствует о широком применении специализированных систем связи, позволяющих корректно и в ограниченные сроки предупредить группы риска и ответственные органы

Отчет будет рассказано, как Evergrowing Bank использует технологию больших данных для создания системы раннего предупреждения о кредитных рисках в процессе управления рисками, чтобы разрешить противоречие между контролем рисков и ограничениями затрат, эффективностью обработки и пользовательским интерфейсом, а также о встречающихся проблемах и накоплениях. в процессе построения системы. Опыт и перспективное планирование.

- Основное содержание проблемы

Объект данного исследования — Evergrowing Bank— это китайский коммерческий банк с совокупными активами более 190 миллиардов долларов США, который входит в сотню крупнейших банков мира по размеру капитала и активов. Головной офис банка находится в городе Яньтай, провинция Шаньдун, с 11 филиалами первого уровня; и 15 филиалов второго уровня; всего 148 сетей. Evergrowing Bank является дилером первого уровня на открытом рынке Центрального банка Китая. Андеррайтер казначейских облигаций Министерства финансов, Национальный межбанковский рынок облигаций, двусторонний маркет-мейкер, Основной андеррайтер по национальным финансовым облигациям, Национальный андеррайтер по облигациям, Андеррайтер корпоративных краткосрочных облигаций, Национальные клиринговые агенты по межбанковскому рынку облигаций, член Национальная долговая ассоциация, член и акционер Unionpay и многие другие лицензии на выход на рынок. В ответ на скоординированную стратегию развития Evergrowing Bank для онлайн- и офлайн-бизнеса отдел контроля рисков предложил уделять приоритетное внимание развитию нового онлайн-бизнеса с помощью технологий больших данных и постепенно применять его к традиционному кредитному бизнесу после того, как контроль рисков онлайн-бизнеса станет зрелым; в то же время он будет одновременно изучать и использовать технологии больших данных. Технологии обработки данных хорошо справляются с исследованиями классификации рисков, мониторингом рисков в реальном времени и прогнозированием рисков. Что касается контроля рисков онлайн-бизнеса Evergrowing Bank, включая онлайн-ссуды и ссуды на платформе, бизнес-отдел предложил:

- Система может быстро интегрировать информацию о клиентах, всесторонне и точно определять риски клиентов и предоставляемые гарантии, а также быстро реагировать для улучшения взаимодействия с пользователем;

- Полный процесс мониторинга рисков клиентов, включая предупреждение о рисках до получения кредита, мониторинг рисков после получения кредита и раннее предупреждение, перехват клиентов с высоким уровнем риска и своевременное включение инструментов снижения рисков;

- Мониторинг основных средств массовой информации, форумов и собственных СМИ, использование технологии анализа текста для отслеживания и выявления негативных общественных мнений в отношении клиентов наших банков, оперативного и упреждающего устранения рисков и содействия здоровому развитию бизнеса;

- Поддерживать быстрое обновление и быстрое развертывание системы предотвращения и контроля рисков для адаптации к разнообразию, изменчивости и сложности текущих рисков клиентов;

- Поддержите обратное тестирование и верификацию моделей управления рисками, чтобы удовлетворить оценку исторических моделей управления рисками, проверку новых моделей, а также оценку партии и скрининг потенциальных рисков клиентов.

- Анализ современного состояния проблемы

2.1. Применение СРП в управлении с использованием в банковской

Система раннего предупреждения Основанная на существующей базовой системе Evergrowing Bank в качестве базы данных, с данными из многомерной внешней системы в качестве справочной информации, она удовлетворяет потребности сотрудников головного офиса и филиалов, занимающихся мониторингом рисков, в обработке и запросе информации по отслеживаемым рискам. элементов, и реализуется на этой основе. Эффективный мониторинг операционных рисков бухгалтерского учета для достижения цели предотвращения дел, стандартизации операций и блокировки дел.

В контексте текущей растущей пропускной способности сети, облачных вычислений, больших данных и технологий искусственного интеллекта, быстрого развития и постепенного развития коммерческого использования создание прикладной системы, которая требует анализа и обработки огромных объемов данных, требует высокой вычислительной производительности., и является стабильной и надежной. На самом деле система мониторинга операционных рисков, построенная с использованием передовых и надежных технологий, повысит эффективность мониторинга операционных рисков, улучшит возможности обнаружения и предотвращения рисков и оптимизирует повседневный бизнес-процесс управления операционными рисками.

2.2. Основные ограничения и проблемы

Управление рисками считается одним из наиболее многообещающих сценариев применения технологии больших данных в банковской сфере. Как и большинство коммерческих банков, Evergrowing Bank также надеется использовать технологию больших данных для усиления кредитного бизнеса, особенно предотвращения рисков и контроля над кредитным онлайн-бизнесом, чтобы удовлетворить потребности в автоматическом обнаружении и утверждении рисков во время быстрого роста кредитных ресурсов платформы и другие предприятия. Однако в фактическом процессе реализации все еще существует ряд трудностей и проблем, включая изменение концепций и нехватку ресурсов.

- Бизнес-модель изменилась, и новая концепция контроля рисков еще не созрела.

Цифровой банкинг — это типичный финансовый продукт, который адаптируется к финансовой среде Интернета. Его бизнес-модель сильно отличается от традиционного бизнеса и все еще находится в состоянии быстрых изменений. Соответствующие внутренние и внешние нормативные правила также постепенно улучшаются. Как найти баланс между быстро развивающимся новым бизнесом и строгим соблюдением традиционных нормативных требований — это главный вопрос для бизнес-операторов и регулирующих органов; будет ли технология управления рисками больших данных постепенно заменять традиционные методы управления рисками или это просто метод улучшения. контроль рисков еще не полностью согласован. Бизнес-модель не ясна, нормативные правила не ясны, а всестороннее применение контроля рисков больших данных все еще находится в процессе изучения.

- Когнитивные предрассудки, потребуется время, чтобы система контроля рисков больших данных исправила свое название.

В восприятии традиционного персонала банков, занимающегося контролем рисков, существующие методы контроля рисков автономного кредитного бизнеса являются относительно зрелыми, и бизнес широко используется, что уже может отвечать требованиям внутреннего и внешнего надзора. Пока они строго соблюдаются, существуют в принципе нет необходимости нести ответственность за неэффективный контроль рисков; и с использованием технологии больших данных для контроля рисков, полнота и точность существующих данных имеют определенные недостатки. Эффективность модели контроля рисков еще не проверена временем Отсутствие «надежности» традиционных методов управления рисками имеет решающее значение для использования технологий управления рисками данных.

Фактически, как традиционные методы контроля рисков, так и технология контроля рисков, связанных с большими данными, могут лишь минимизировать риски, а не устранять их. Эффект контроля рисков относится к плюсам и минусам вероятности. Быстрое развитие сегодняшней финансовой модели Интернета требует от нас постоянного обновления идей контроля рисков и улучшения системы контроля рисков в процессе непрерывных проб и ошибок и постоянного улучшения. Кроме того, полнота и точность информации о клиентах всегда являются относительными понятиями. Без абсолютно полных и точных данных о клиентах это может быть только многогранный, полный и выборочный выбор.

- Крайняя нехватка данных, трудности с доступом к данным превышают ожидания.

В настоящее время финансовые продукты становятся все более диверсифицированными, и барьеры для входа на рынок для клиентов постепенно снижаются. Коммерческие банки все больше конкурируют за качественных клиентов. С другой стороны, клиенты все более требовательны к коммерческим банковским продуктам и спросу на сумму кредита. и скорость утверждения. высокая. Чтобы возглавить эту битву, необходимо усилить интеграцию внутренней и внешней информации клиентов, всесторонне, быстро и точно выявлять риски клиентов и быстро принимать кредитные решения. Внутренние данные клиента решаются в процессе построения платформы больших данных, в то время как внешние данные сталкиваются с большими трудностями в процессе доступа:

Во-первых, качество внешних данных неодинаково, полезность данных трудно оценить, и требуется много времени, чтобы сообщить, проанализировать и подтвердить;

- Отсутствие библиотеки кейсов затрудняет быстрое осознание преимуществ моделей управления рисками больших данных.

Для многих малых и средних банков из-за масштабов бизнеса и запоздалого построения информационных систем база для плохих кредитов либо отсутствует, либо их мало. Особенно для новых предприятий, таких как онлайн-паевые инвестиционные фонды, базы плохих случаев встречаются еще реже. Из-за отсутствия библиотек случаев современные тенденции машинного обучения и другие новые технологии управления рисками трудно использовать. Влияние технологий и моделей управления рисками больших данных трудно полностью проверить. В настоящее время они могут в основном пройти только история традиционных бизнес-клиентов.

- Выбор и обоснование метода решения проблемы для решения проблемы является создание системы предупреждения о кредитных рисках.

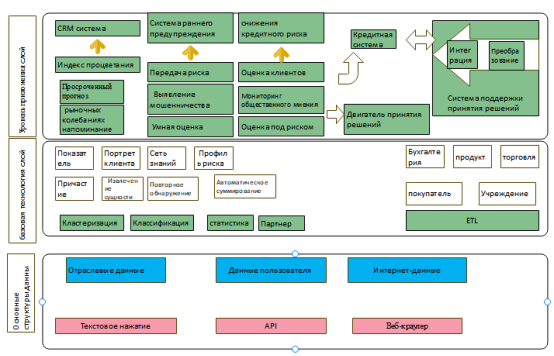

Система раннего предупреждения риска в банк в основном делится на Уровень приложения,Примерный состав услуг,Основные структуры данных. Его общая структура показана на рисунке 1.

Основные структуры данных в основном отвечают за доступ к данным и их хранение в отрасли и за ее пределами. С помощью встроенной системы Веб-краулер, приобретения внешнего API данных службы или службы массовой рассылки файлов он реализует доступ к различным данным, формируя данные о рисках. магазин, посвященный контролю рисков

Первая категория — это внутрибанковские данные, которые в основном включают в себя основную информацию о предприятиях и физических лицах, кредитную информацию, информацию о погашении, информацию о счетах, а также различные черные и серые списки и т. д., все из которых являются структурированными данными и могут быть непосредственно получены из платформа больших данных в банке. Полученные данные точны и достоверны, но охват относительно невелик;

Вторая категория — это данные авторизации пользователя, включая такие данные, как корпоративное кредитное расследование, личное кредитное расследование, личный автомобиль, записи транзакций электронной коммерции и т. Д., Доступ к которым в основном осуществляется через интерфейсы API, предоставляемые третьими сторонами.

Третья категория — это все виды бесплатных данных из Интернета, включая рейтинги компаний, квалификацию, набор, инвестиции и финансирование, рыночные цены, новости, всплески и другие данные. Этот тип данных в основном получается через Веб-краулер и текстовые файлы.

Базовая технология слоя в основном выполняет глубокую обработку данных, к которым обращается Основной слой

Для доступа к этим данным необходимы три уровня интегрированной обработки.

Первый — структурировать неструктурированные данные и выполнить обработку ETL, а также извлечь интересующую информацию об элементах с помощью таких методов, как анализ текста.

Во-вторых, выполняется сегментация слов, извлечение сущностей, автоматическое суммирование, извлечение ключевых слов, повторное обнаружение и другая обработка базовой индексной обработки текстовой информации в соответствии с потребностями приложения. Это основная часть процесса обработки данных;

Третий — создание единого представления о рисках клиентов на основе структурированного, помеченного текста и основных показателей с помощью интеллектуального анализа текста, MIDAS, R и других технологий или инструментов, таких как статус погашения клиента, статус судебного разбирательства, статус бизнеса и графы взаимосвязей, инвестиции Дальнейшая взаимосвязь различных данных, таких как графики, усиливается, чтобы сформировать полный граф корпоративных / личных знаний и т. д.

Уровень приложения слой

С помощью доступа к платформе больших данных и различных данных после глубокой обработки с помощью базовая технология слоя, он будет играть роль управления рисками через Уровень приложения слоя напрямую или во взаимодействии с другими связанными системами.

Первый — это предотвращение рисков и контроль над отдельным бизнесом, который охватывает полный жизненный цикл кредитного бизнеса до, во время и после ссуды, который в основном инициируется пользователями и относится к методу пассивного управления рисками.

На этапе до получения кредита, после получения базовой информации о клиенте, платформа будет получать все виды информации о клиенте из базовых данных и базового уровня технических услуг, включая различные карты отношений, такие как попадания в черный список, финансовая информация, акционер. информация, статус инвестиций и т. д. Инвестиционная карта и другая информация образуют полное унифицированное представление рисков клиента и отчет о сканировании рисков, на основе которого менеджер по работе с клиентами может проводить предсудный анализ и писать отчеты.

На этапе ссуды, после получения разрешения клиента, платформа управления рисками будет получать доступ к различным данным, таким как кредитное расследование, академическая квалификация, транспортные средства и т. Д., И в сочетании с картой A, сформированной на основе кредитного расследования больших данных, механизмом принятия решений. предоставит клиентам предложения по одобрению и бухгалтерскому учету для предоставления кредита. Сумма и т. д.

На пост-ссудной фазе, в соответствии со стратегией контроля пост-ссудного риска, регулярно отслеживаются сигналы о рисках зачисленных клиентов, включая показатели работы клиентов, гарантии, изменения платежеспособности и т. д., а также пост-ссудную систему и платформу снижения рисков. согласованы для устранения рисков.

В одном бизнес-сценарии механизм принятия решений, основанный на технологии больших данных, его создание и конфигурация правил отличаются от традиционного статистического анализа. В этом контексте индикаторы, составляющие правила, могут быть введены в такие алгоритмы, как машинное обучение, с помощью Разработка функций. Выбирая функции с высокой релевантностью и принимая во внимание серьезность и осмотрительность надзора, с которыми сталкивается управление рисками, обычно выбирают функции с более понятным характером, чтобы добавить их к правилам управления рисками. Кроме того, система контроля рисков, основанная на больших данных, может анализировать различную информацию о рисках клиентов на протяжении всего жизненного цикла кредита, что может лучше избежать морального риска со стороны менеджеров по работе с клиентами, скрывающих неверную информацию от клиентов.

- Решение проблемы и ожидаемый эффект

После использования Система раннего предупреждения риска в банк

Система может вовремя обнаруживать риски и ошибки в различных бизнес-операциях, выявлять различные нарушения нормативных требований, дисциплин и законов, которые происходят в бизнес-операциях, и предотвращать случаи до того, как они произойдут. Она может контролировать правильность, соответствие, подлинность и полноту отслеживание бизнес-процессов, анализ, раннее предупреждение и своевременное решение обнаруженных проблем, достижение порога надзора за рисками и повышение эффективности и актуальности надзора за бизнесом, Снижение операционных рисков.

Независимая банковская система мониторинга в режиме реального времени, система предупреждения о рисках, не влияющая на бизнес-операции

– Нет необходимости вносить изменения в прикладное программное обеспечение отслеживаемой бизнес-системы.

– Не изменять существующую физическую среду банка

– Не влияет на безопасность существующей сети банка.

– Не влияет на существующую структуру бизнеса банка

– Системные функции легко расширяются и просты в обслуживании

– Открытый интерфейс данных

– Поддержка настройки базы знаний предупреждений и порога предупреждения

– Поддержка балансировки нагрузки

– Системная физическая среда и прикладное программное обеспечение могут быть расширены

Заключение

В ходе выполнения исследовательской работы была изучена проблема использования технологий больших данных для создания Системы раннего предупреждения риска для банка, для решения ограничений по контролю и затратам, эффективности обработки и пользователей, а также для решения проблем, возникающих в процессе построения системы, будущего опыта и будущего планирования

В целом предлагаемая система раннего предупреждения кризисов должна быть встроена в общую систему стратегического планирования развития банковской системы. банковской системы отслеживать внешнюю обстановку в режиме реального времени, на ранней стадии определять, какие варианты имеющихся сценариев могут быть эффективно реализованы, и применять корректирующие меры, которые позволят избежать кризисов и достичь устойчивого развития. В случае вероятности получения неприемлемого ущерба для банковской системы в результате кризиса, идентифицированного системой, СРП анализирует реализацию базового и возможных сценариев развития событий и позволяет корректировать меры по повышению устойчивости банковской системы.

Литература:

- Кирьянов М. Банковская система России как локомотив ее экономики // Банковское дело. 2014. № 5. С. 41–46.

- Дворецкая А. Е. Модификация банковского надзора с учетом уроков мирового кризиса // Деньги и кредит. 2012. № 5. C. 24–29

- Jagtiani J. A. Predicting Inadequate Capitalization: Early Warning System for Bank Supervision / J. A. Jagtiani [et al.]. — Federal Reserve Bank of Chicago. — September, 2000. — 35 p.

- Risk Early Warning System: Practical Ways to Embed Risk Management. — Deloitte & Touche, 2003. — Mode of access: www.deloitte.co.uk

- Ларионова И. В. Мешкова Е. И. Концентрация активов источник системного риска банковского сектора//Финансы и кредит, 2017, т.23, № 10(730), с. 550- 564

- Организация: Evergrowing Bank https://cbonds.ru/company/72795/