Статья посвящена рассмотрению взаимосвязи корпоративного управления и инвестиционной привлекательности бизнеса. Рассмотрены основные аспекты инвестиционной привлекательности, поведение частных и портфельных инвесторов. Выявлены факторы, влияющие на принятие инвестиционных решений, рассмотрены страновые, отраслевые и региональные аспекты инвестиционной привлекательности. Определены причины, сдерживающие инвестиционную активность российских корпоративных структур. Предложены меры по совершенствованию корпоративного управления как условия повышения инвестиционной привлекательности.

В современных условиях все государства конкурируют за глобальные рынки капитала, глобальные инвестиции и доверие глобальных инвесторов. Сегодня торговля финансовыми услугами и ресурсами превращается в обыкновенный бизнес.

В этих условиях эффективная система корпоративного управления выступает необходимым инструментом активизации инвестиционных процессов.

Для Российской Федерации освоение принципов и методов качественного корпоративного управления связано с необходимостью модернизации экономики и социальной сферы, а это требует большого привлечения инвестиций в инновационные проекты, позволяющие обеспечивать конкурентные преимущества.

Корпоративное управление соответствующее мировым стандартам, позволяет российским компаниям выходить на мировые рынки IPO и участвовать на международных рынках капитала. Этот процесс связан с увеличением стоимости предприятия, которая выражается капитализацией при наличии ликвидного фондового рынка или ликвидной ценой при его отсутствии. В современных условиях повышение стоимости бизнеса является главной целью владельцев предприятий и его менеджмента в долгосрочном периоде.

Основные принципы корпоративного управления тесно взаимосвязаны с компонентами максимизации стоимости предприятия. Это проявляется прежде всего в инвестиционной привлекательности, так как основной аспект практики корпоративного управления связан с обеспечением притока внешнего капитала.

Принцип раскрытия информации и прозрачности предполагает предоставление регулярной и сопоставимой информации позволяющий обеспечить эффективный контроль над деятельностью предприятия и оценить качество оперативного управления. Этот принцип позволяет с помощью методов стоимостного управления дать оценку менеджменту корпорации и обеспечить основу для оценки ценных бумаг.

Собственники через Совет директоров осуществляют постоянный контроль за управленческой деятельностью менеджмента, а стоимостные методы управления позволяют выявлять ключевые факторы стоимости и механизмы ее создания или разрушения.

Анализ показателей создания стоимости[1] позволяет Совет директоров и общему собранию акционеров контролировать эффективность управления со стороны менеджмента.

Важные стратегические решения анализируются с точки зрения их влияния на стоимостную оценку бизнеса, а это позволяет получить интегрированный показатель на различных временных горизонтах и учитывать влияние на различные направления бизнеса.

Для менеджмента эти решения являются основой по распределению оперативных ресурсов предприятия.

Поэтому корпоративное управление на основе концепции увеличения рыночной стоимости, позволяет повысить инвестиционную привлекательность, обеспечить приток источников финансирования и максимизацию стоимости компании.

По оценкам РСПП накопленные инвестиции за рубежом в 2008 году составила 255 млрд. долл., иностранные инвестиции в российскую экономику 220 млрд. долл.

Динамическое развитие фондового рынка РФ, положительный инвестиционный климат формируют предпосылки для публичных компаний по совершенствованию корпоративного управления.

На инвестиционную привлекательность влияют отраслевые особенности, в которых функционирует компания. Оценка базируется на показателях: ёмкости рынка и скорости его роста, области конкурентного соперничества от локальной до глобальной; стадии жизненного цикла отрасли; численности и размера конкурентов; использовании производственных мощностей, прибыльности и издержек; трудовых отношений, длительности производственного цикла, законодательного регулирования, производственного потенциала и платежеспособности покупателей; структурных изменении и движущих сил имеющих значения для страны[2].

Наиболее важным показателем определяющим инвестиционную привлекательность российских отраслей является рентабельность их деятельности. Показатели рентабельности экономики в целом, промышленности и отдельных отраслей приведены в таблице.

Таблица 1

Рентабельность продукции предприятий по отраслям экономики, %

|

|

2003 |

2004 |

2005 |

2006 |

2007 |

|

обрабатывающие производства – всего |

12,4 |

14,9 |

15,3 |

16,6 |

18,3 |

|

из них: производство пищевых продуктов, включая напитки, и табака |

8,2 |

7,5 |

7,9 |

8,8 |

9,3 |

|

текстильное и швейное производство |

1,4 |

2,4 |

2,7 |

3,5 |

5,2 |

|

производство кожи, изделий из кожи и производство обуви |

2,8 |

3,7 |

5,0 |

6,9 |

6,2 |

|

обработка древесины и производство изделий из дерева |

5,6 |

4,6 |

4,2 |

5,3 |

9,4 |

|

целлюлозно-бумажное производство; издательская и полиграфическая деятельность |

10,4 |

10,8 |

11,2 |

12,2 |

10,5 |

|

производство кокса и нефтепродуктов |

15,5 |

22,3 |

21,4 |

21,1 |

27,5 |

|

химическое производство |

10,2 |

13,8 |

19,3 |

16,5 |

19,0 |

|

производство резиновых и пластмассовых изделий |

5,9 |

4,4 |

4,6 |

6,6 |

8,0 |

|

производство прочих неметаллических минеральных продуктов |

10,5 |

12,0 |

12,3 |

19,3 |

28,5 |

|

металлургическое производство и производство готовых металлических изделий |

23,7 |

32,2 |

26,7 |

34,5 |

34,2 |

|

производство машин и оборудования |

5,8 |

7,5 |

8,2 |

8,3 |

8,7 |

|

производство электрооборудования, электронного и оптического оборудования |

8,3 |

8,4 |

8,4 |

9,2 |

9,9 |

|

производство транспортных средств и оборудования |

9,8 |

7,8 |

6,9 |

6,1 |

6,1 |

|

прочие производства |

4,5 |

5,6 |

5,6 |

4,9 |

5,1 |

Источник: Промышленность России 2008 г.

Отраслевая привлекательность определяется также объемом привлеченных инвестиций. В 2007 г. наиболее привлекательными отраслями экономики для иностранных инвесторов были добыча топливно-энергетических полезных ископаемых – 93,3%, а также предприятия производства пищевых продуктов, включая напитки 93,0% (табл. 2).

Таблица 2

Иностранные инвестиции по отраслям экономики, в %

|

|

Уставный капитал организаций с участием иностранного капитала (на конец года) – всего млн.руб. |

В том числе взносы иностранных инвесторов в уставный капитал | |||||||

|

млн. руб. |

В процентах от уставного капитала | ||||||||

|

2005 |

2006 |

2007 |

2005 |

2006 |

2007 |

2005 |

2006 |

2007 | |

|

Добыча полезных ископаемых |

37459 |

395209 |

525216 |

17411 |

372317 |

488091 |

46,5 |

94,2 |

92,2 |

|

из нее: добыча топливно-энергетических полезных ископаемых |

34283 |

390185 |

518101 |

15803 |

369872 |

483525 |

46,1 |

94,8 |

93,3 |

|

добыча полезных ископаемых, кроме топливно-энергетических |

3176 |

5024 |

7115 |

1607 |

2445 |

4566 |

50,5 |

48,7 |

64,7 |

|

обрабатывающие производства |

346641 |

386332 |

456849 |

210681 |

253302 |

314150 |

60,8 |

65,6 |

68,8 |

|

из них: производства пищевых продуктов, включая напитки, и табака |

76688 |

94347 |

99802 |

69053 |

87382 |

92824 |

90,0 |

92,6 |

93,0 |

|

текстильное и швейное производство |

3985 |

5335 |

5376 |

2679 |

2497 |

2244 |

67,2 |

46,8 |

41,7 |

|

производство кожи, изделий из кожи и производство обувь |

266 |

284 |

292 |

253 |

210 |

217 |

95,3 |

74,1 |

74,6 |

|

обработка древесины и производство изделий из дерева |

10596 |

16532 |

23568 |

9604 |

15103 |

21787 |

90,6 |

91,4 |

92,4 |

|

целлюлозно-бумажное производство, издательская и полиграфическая деятельность |

15115 |

16778 |

24834 |

10416 |

13464 |

22284 |

68,9 |

80,3 |

89,7 |

|

производства кожа и нефтепродуктов |

18988 |

2726 |

2829 |

17281 |

177 |

277 |

91,0 |

6,5 |

9,8 |

|

химическое производство |

30752 |

31039 |

33855 |

17564 |

17983 |

21061 |

57,1 |

57,9 |

62,2 |

|

производство резиновых и пластмассовых изделий |

13531 |

14471 |

23081 |

11260 |

11955 |

19996 |

83,2 |

82,6 |

86,6 |

|

производство прочих неметаллических минеральных продуктов |

27220 |

35809 |

44845 |

22567 |

30866 |

37672 |

82,9 |

86,2 |

84,0 |

|

металлургическое производство и производство готовых металлических изделий |

43489 |

51738 |

67451 |

14876 |

37154 |

46832 |

34,2 |

71,8 |

69,4 |

|

производство машин и оборудования |

14469 |

17864 |

21211 |

10621 |

13073 |

14549 |

73,4 |

73,2 |

68,6 |

|

производство электрооборудования, электронного и оптического оборудования |

10031 |

6242 |

6224 |

4226 |

3166 |

3437 |

42,1 |

50,7 |

55,2 |

|

производство транспортных средств и оборудования |

74773 |

88063 |

95527 |

16387 |

16285 |

27530 |

21,9 |

18,5 |

28,8 |

|

прочие производства |

4716 |

2523 |

4143 |

3853 |

3920 |

3379 |

81,7 |

86,7 |

81,6 |

|

производство и распределение электроэнергии, газа и воды |

192866 |

403281 |

469460 |

19982 |

44293 |

70610 |

10,4 |

11,0 |

15,0 |

|

из него: производство, передача и распределение электроэнергии |

183711 |

387004 |

459376 |

17531 |

44014 |

70204 |

9,5 |

11,4 |

15,3 |

|

производство и распределение газообразного топлива |

365 |

243 |

464 |

15,2 |

10,0 |

40,1 |

4,2 |

4,1 |

8,6 |

Источник: Промышленность России 2008 г.

Проведенный анализ[3] выявил влияние качества корпоративного управления на стоимость компаний.

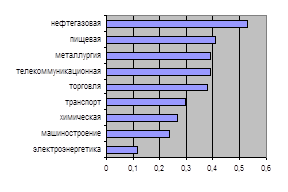

Наиболее существенное влияние качества корпоративного управления на капитализацию выявлено в компаниях нефтегазового сектора. Повышение рейтинга на один пункт может дать прирост рыночной стоимости в e0,5162 или в 1,67 раза. Это объясняется тем, что нефтегазовые компании являются экспортоориентированными и наиболее привлекательными для иностранных инвесторов, которые предъявляют жесткие требования к уровню корпоративного управления.

Рис. 1. Оценка коэффициентов, учитывающих отраслевую специфику влияния РКУ на капитализацию российских компаний.

Исследование отраслевых особенностей влияния качества корпоративного управления и других факторов на рыночную стоимость подтверждает гипотезу, что отраслевые дифференциации носят устойчивый характер и влияние корпоративного управление зависит от периода времени и отраслевой специфики функционирования компаний. Регрессионный анализ показал, что влияние КУ на капитализацию голубых фишек в 2,4 раза выше по сравнению с другими менее ликвидными акциями, но этот фактор действует для всех компаний.

Присвоение России инвестиционного рейтинга международными рейтинговыми агентствами Fitch, Standard & Poor’s, и Moody’s свидетельствуют улучшение финансового состояния и стабильность развития страны.

Акции многих российских компаний признаны крупнейшими международными инвесторами.

Новые эмитенты уделяют вопросам корпоративного управления много внимания. Все затраты, связаны с внедрением передового опыта в области корпоративного управления, могут привести к зримым финансовым выгодам в виде привлечения масштабного акционерного капитала, если компанией заинтересуются стратегические и традиционные портфельные инвесторы, прежде всего, крупные пенсионные фонды и страховые компании. Доля институциональных инвесторов на рынках капитала уже достигла 50% и имеет тенденцию к росту. На российском рынке таких инвесторов по-прежнему сравнительно немного, однако их роль и влияния неуклонно растет. Российским компаниям следует быть готовыми к росту интереса со стороны традиционных инвесторов уже в ближайшее время.

В принятии инвестиционных решений участвуют частные и институциональные инвесторы и от типа инвестора зависят факторы, влияющие на их принятие.

Для рисковых портфельных инвесторов корпоративное управление не играет определяющей роли. Они принимают высокие риски, в том числе связанные и с плохим корпоративным управлением в обмен на быструю и высокую потенциальную отдачу в виде роста стоимости ценных бумаг.

Поэтому при принятии инвестиционных решений учитываются и другие факторы делающие компанию привлекательной.

В РФ в настоящее время растет число Пифов, пенсионных, инвестиционных фондов, страховых компаний и других институциональных инвесторов целью которых является не только сохранение, но и увеличение средств вкладчиков и клиентов.

Эти инвесторы прекрасно понимают зависимость курсовой стоимости акций корпораций от качества их корпоративного управления, а также учитывают, что резкое падение стоимости акций отдельных компаний во многих случаях является следствием причин, связанных с плохим корпоративным управлением.

Среди других факторов влияющих на принятие инвестиционных решений, в целях увеличения стоимости вложений по нашему мнению являются:

-отраслевые особенности деятельности предприятия, связанные с состоянием и перспективами развития;

-наличие инновационной составляющей деятельности, способной производить новые, конкурентоспособные продукты;

-определение тренда стоимости акций за период нескольких лет;

-наличие профессиональных менеджеров и имидж компании.

Когда инвесторы придерживаются стратегии доступного риска потери вложенных средств, то качество корпоративного управления в компаниях потенциального инвестирования приобретает определяющее значение.

Среди инвесторов – особая роль отводится стратегическим инвесторам, целью которых является установление полного или частичного контроля, позволяющее управлять компанией и снизить вероятность потери вложенных средств.

В этих условиях качество корпоративного управления играет существенную роль по следующим причинам:

-стратегический инвестор заинтересован в реализации стратегических целей, стабильном получении доходов.

-у стратегических инвесторов есть свои акционеры, которые контролируют менеджмент в принятии инвестиционных решений.

Особое место в деятельности стратегических инвесторов занимает покупка недооцененной на рынке компании, при этом качество корпоративного управления в поглощаемой компании имеет гораздо меньше значение, потому что компания с плохим корпоративным управлением будет имеет меньшую стоимость.

В дальнейшем в этой компании формируется качественное корпоративное управление которое будет способствовать росту ее стоимости.

Стратегические инвестиции с полным владением, имеют преимущество в том, что стратегический инвестор берет на себя риски связанные с корпоративным управлением, он может поменять структуру, систему управления и менеджмент корпорации.

При этом как портфельные, так и стратегические инвесторы при принятии инвестиционных решений должны учитывать страновые факторы и наличие институтов регулирующих финансовые отношения.

Компании рассчитывающие привлечь акционерный капитал в первую очередь должны ориентироваться на традиционных портфельных и стратегических инвесторов. Стратегические инвесторы во многих случаях, о которых говорилось раньше, не рассматривают корпоративное управление при принятии инвестиционных решений.

Портфельные инвесторы и особенно институциональные учитывают качество корпоративного управления при принятии инвестиционных решений.

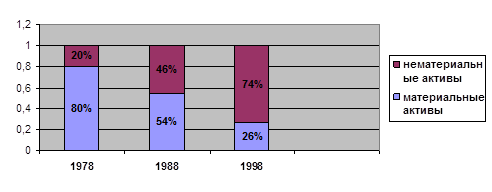

При оценке связи корпоративного управления с инвестиционной деятельностью следует учитывать возрастающую долю рыночной стоимости нематериальных активов, не входящих в состав основных и оборотных средств компании.

Их в свою очередь, можно разделить на явно оцениваемые рынком (патенты) и неявно оцениваемые (бренды, человеческий капитал, деловая репутация и др.)[4]. За 20 лет доля нематериальных актив в рыночной капитализаций компаний ˶развитых рынков выросла с 20 до 74%[5] см. рис. 2˝и продолжает увеличиваться.

Рис. 2 Структура капитализация крупнейших компаний «развитых рынков».

Источник: Blair, Margaret M. Ownership and Control: Rethinking Corporate Governance for the 21st Century. – wash/ D. C.: The Brookings Institution, 1998.

В РФ доля нематериальных активов в капитализации компаний значительно ниже, хотя в последнее время к этой проблеме внимание значительно возросло.

Корпоративное управление является фактором, оказывающим влияние на важную составляющую рыночной стоимости как гудвил, который включает престиж, деловую репутацию, клиентов и кадры компании, ее актив, который может быть занесен на специальный счет, он не имеет самостоятельной рыночной стоимости и играет роль при слияниях и поглощениях. Его можно оценивать как неосязаемый актив представляющий разницу между продажной и балансовой стоимостью предприятия.

Это особенно важно учитывать при возникновении кризисных явлений, влияющих на имидж компаний.

Хорошее корпоративное управление есть благо для компании, поскольку во-первых, это инструмент, с помощью которого может быть достигнут баланс интересов различных сторон, во-вторых, это необходимый компонент поступательного долгосрочного развития компании, в-третьих, средство привлечения капитала.

Оценка состояния корпоративного управления в Российской Федерации систематически проводимая Национальным Советом по корпоративному управлению, независимыми экспертами и органами государственного власти требует усиления внимания к этому вопросу.

Первоочередные меры по совершенствованию корпоративного управления в РФ должны направляться на:

-ужесточение требований к раскрытию информации и ответственности за это публичных компаний;

-совершенствование правового регулирования аффилированных лиц и бенефициарных владельцев раскрытия информации о них.

-введение механизмов привлечения к гражданско-правовой ответственности членов Совета Директоров, органов контроля и иных должностных лиц ОАО за ущерб компании или ее собственникам;

-законодательное определение условий раскрытия информация;

-совершенствование Кодекса корпоративного поведения, предусматривающего порядок подготовки и проведение собраний акционеров, регламентация деятельности совета директоров, организация внутреннего контроля и процедур поглощения;

-защиту прав миноритарных акционеров;

-становление и эффективность государственной поддержки этого процесса и прежде всего внесудебных форм разрешения корпоративных конфликтов, поддержки введения независимых директоров, равенства государства со всеми заинтересованными лицами в корпорациях с государственным участием.

Литература:

1. Антонов В. Проблемы корпоративного управления в России / Маркетинг 2005 г. № 6.

2. Беликов И. Хорошее корпоративное управление: кто заплатить премию? / РЦБ – 2004г. - № 5.

3. Брейли Р.; Майерс С. Принципы корпоративных финансов / Пер с англ. М.: Олимп-бизнес – 2004 г.

4. Иванова Е. А.; Шигикина Л. В. Корпоративное управление: Учебное пособие под редакции проф. Наливайского – Ростов н/д: Феникс, 2007г.

5. Корпоративное управление и инвестиционный климат в России: Ежегодное исследование национального совета по корпоративному управлению. Электронный ресурс: http//nccg.ru/sitexp/049055052051124html-2005

6. Корпоративное управление в России: оценка компаний: Исследование комитета по корпоративному управлению РСПП -2003 г.

7. Материалы международной научно-практической конференции Национального совета по корпоративному управлению 2008 г.

8. О рекомендациях к применению кодекса корпоративного поведения - Вестник ФКЦБ России 2002 г. № 4.

9. Управление корпоративными структурами в современной экономике России – монография под ред. проф. Наливайского В. Ю.РИЦ РГЭУ ˶РИНХ˝ - 2007 г.

[1] Наиболее известные показатели – Economic Value Added (EVA Market Value Added (MVA), Cash Flow Return on Investment (CFROI) и другие.

[2] Дайан А., Букерель Ф.: Академия рынка: маркетинг / Пер. с франц.; Под ред. А. Г. Худокормова, - М.: Экономика, 1993. – С. 114-200.

[3] Управление корпоративными структурами в современной экономике России. В. Ю. наливайский РИЦ РГЭУ Ринх˝ 2007г.

[4] Бухалов А. В. Что исследовать в корпоративном управлении. По материалам I Летней школы «Российского журнала менеджмента». – 2006.

[5] Blair, Margaret M. Ownership and Control: Rethinking Corporate Governance for the 21st Century. – Wash. D. C.: The Brookings Institution, 1998.