Налоговые платежи оказывают существенное воздействие на работу сельскохозяйственного предприятия, и, прежде всего, на результаты его финансовой деятельности.

Принято считать, что большее влияние на финансовые результаты деятельности хозяйствующих субъектов оказывают прямые налоги, нежели косвенные. Однако, это не значит, что косвенные налоги не влияют на конечные результаты деятельности сельскохозяйственных предприятий

Несмотря на огромное влияние косвенных налогов на финансовое состояние сельскохозяйственных предприятий, необходимо рассмотреть влияние прямых налогов, поскольку именно они определяют финансовый результат деятельности предприятий.

Рассмотрим влияние на результаты финансово-хозяйственной деятельности ЗАО Птицефабрика «Оренбургская» налога на прибыль организации. Для этого представим в таблице 1 данные основных экономических показателях производственной и предпринимательской деятельности ЗАО Птицефабрика «Оренбургская».

Таблица 1

Основные экономические показатели производственной ипредпринимательской деятельности ЗАО Птицефабрика «Оренбургская»

|

Показатели |

2013г. |

2014г. |

2015г. |

2016г. |

2016 к 2013гг. в% |

|

Выручка, тыс. руб всего |

794035 |

914102 |

1128012 |

1127337 |

142,0 |

|

В том числе |

|||||

|

- на 1 сред. год. раб-ка занятого в производстве |

1341,3 |

1300,3 |

1602,2 |

1608,0 |

119,9 |

|

- на 100 руб ОПФ |

108,4 |

119,2 |

153,9 |

153,9 |

141,9 |

|

Себестоимость продаж, тыс. руб. |

696603,0 |

714404,0 |

886495,0 |

990156,0 |

142,1 |

|

Прибыль от реализации, тыс. руб. |

10049,0 |

134171,0 |

125781,0 |

51774,0 |

505,0 |

|

Чистая прибыль тыс. руб. |

8723,0 |

105103,0 |

121718,0 |

51774,0 |

593,5 |

|

Уровень рентабельности пр. хоз. деят, % |

1,4 |

14 |

13 |

5,2 |

Х |

Источник Ф№ 2-АПК

Ф№ 5-АПК

Анализируя данную таблицу, мы видим, что выручка в 2016 году по сравнению с 2013 г. увеличилась на 42,0 %, в т. ч. на 1-го среднегодового работника, занятого в производстве на 19,9 %, на 100 рублей ОПФ на 41,9 %.

Себестоимость от продаж в 2016 году по сравнению с 2013 годом увеличилась на 42,1 %. Прибыль от продаж возросла на 129,9 %, а чистая прибыль увеличилась почти в 6 раз. Уровень рентабельности за последние годы не стабилен, в 2016 году составил 5,2 % это говорит о том, что за анализируемый период ЗАО Птицефабрика «Оренбургская» в 2016 году работало менее эффективно чем 2015 и 2014 году.

Рассмотрим влияние на финансовый результат налога на прибыль представленного в таблице 2.

Таблица 2

Финансовые результаты деятельности ЗАО Птицефабрика «Оренбургская»

|

Показатели |

2013г. |

2014г. |

2015г. |

2016г. |

2016 к 2013гг. в% |

|

Выручка от прод. товаров |

794035,0 |

914102,0 |

1128012,0 |

1127337,0 |

15,0 |

|

Себестоимость продаж |

696603,0 |

714404,0 |

886495,0 |

990156,0 |

143,0 |

|

Валовая прибыль |

97432,0 |

199698,0 |

241517,0 |

137181,0 |

141,0 |

|

Коммерческие расходы |

69069,0 |

65527,0 |

73978,0 |

71980,0 |

105,0 |

|

Прибыль (убыток) от продаж |

28363,0 |

134171,0 |

167539,0 |

65201,0 |

230,0 |

|

Прочие доходу |

60952,0 |

50393,0 |

56266,0 |

49086,0 |

81,0 |

|

Прочие расходы |

64018,0 |

61952,0 |

87453,0 |

52882,0 |

83,0 |

|

Прибыль (убыток) до налогообложения |

10049,0 |

107321,0 |

125781,0 |

50824,0 |

506,0 |

|

Текущий налог на прибыль |

1326,0 |

2218,0 |

4063,0 |

0 |

х |

|

Прочие |

- |

- |

950,0 |

Х |

|

|

Чистая прибыль (убыток) |

8723,0 |

105103,0 |

121718,0 |

51774,0 |

594,0 |

Анализ данных таблицы показывает, что предприятие прибыльное, но финансовое положение по годам не стабильно. Прямые налоги оказывают положительное влияние на предприятие, уменьшая налоговую базу по налогу на прибыль. Кроме того, нулевая ставка по налогу на прибыль в отношении прибыли, полученной в 2016 году от реализации сельскохозяйственной продукции, позволяет высвободить дополнительные денежные средства и включить их в оборот.

Для того, чтобы выявить влияние налоговых платежей на финансово-экономическое положение ЗАО Птицефабрика «Оренбургская» произведем расчет ряда экономических показателей. (таблица 3)

Таблица 3

Динамика показателей характеризующих финансовую устойчивость ЗАО Птицефабрика «Оренбургская»

|

Показатели |

Формула для расчета |

2013г. |

2014г. |

2015г. |

2016г. |

|

Коэффициент автономии |

Собств. Кап.-л Баланс |

0,81 |

0,86 |

0,83 |

0,87 |

|

Коэффициент финансовой зависимости |

Баланс Собств. Кап -л |

1,23 |

1,17 |

1,2 |

1,14 |

|

Коэффициент финансового риска |

Заем. средства Собств. средства |

0,06 |

0,06 |

0,06 |

0,07 |

|

Коэффициант ликвидности |

Оборот. Кап-л Крат. обяз-ва |

6,08 |

5,31 |

4,17 |

4,47 |

Коэффициент автономии определяет долю собственных средств во всей сумме активов и характеризует финансовую устойчивость экономического субъекта. Нормативным значением данного показателя принято считать значение в размере 0,5–0,7.

В нашем случае для ЗАО Птицефабрика «Оренбургская» значение коэффициента автономности выше среднего, что связано с уменьшение кредитных средств в структуре капитала предприятия.

Коэффициент финансовой зависимости предприятия показывает, что незначительная доля заемных средств не снижает платежеспособности ЗАО Птицефабрика «Оренбургская» предприятие работает стабильно.

Показатели коэффициента финансового риска в динамике с 2013 года по 2016 года свидетельствуют, что предприятие не зависит от внешних инвесторов и кредиторов.

Коэффициент текущей ликвидности, который характеризует степень покрытия оборотных активов, оборотными пассивами. Значение коэффициента для ЗАО Птицефабрика «Оренбургская» свидетельствует о уменьшении возможности погашения краткосрочных активов с помощью оборотных средств и пониженной утрате платежеспособности. Снижение данного показателя начиная с 2014 года обусловлено перерасходом прибыли на непроизводственные цели и приобретением внеоборотных активов, не обеспеченных необходимым приростом долгосрочных источников финансирования.

Таким образом, можно сделать вывод, что за период с 2013 г. по 2016 г. финансовое состояние предприятия ухудшилось, что отразилось на количестве хозяйствующих субъектов, осуществляющих сотрудничество с птицефабрикой «Оренбургской».

В процессе экономического анализа, мы рассчитали коэффициент текущей ликвидности, который характеризует степень покрытия оборотных активов оборотными пассивами. Значение коэффициента для ЗАО Птицефабрики «Оренбургской» в 2013–6,08, в 2014–5,31, в 2015–417,0, в 2016–4,47 свидетельствует об уменьшении возможности погашения краткосрочных активов с помощью оборотных средств и может привести к постоянной утрате платежеспособности. Снижение данного показателя в 2014–2015 гг. обусловлено перерасходом прибыли на непроизводственные цели, и приобретением внеоборотных активов, не обеспеченных необходимым приростом долгосрочных источников финансирования.

Таким образом, можно сделать вывод, что за период с 2013 по 2016 гг. финансовое состояние предприятия ухудшилось, что отразилось на количестве хозяйствующих субъектов, осуществляющих сотрудничество с птицефабрикой.

В настоящее время перед сельскохозяйственными организациями стоит проблема выбора оптимального режима налогообложения. Данные процесс является достаточно затратным и трудоемким, поскольку требует сложных экономических и бухгалтерских расчетов, которые в дальнейшем послужат основной для принятия управленческих решений.

Сельскохозяйственных организации вправе уплачивать налоги и сборы с применением следующих режимов налогообложения:

‒ общего режима налогообложения (ОCН);

‒ специального режима для сельскохозяйственных товаропроизводителей (ЕСХН);

‒ упрощенной системы налогообложения (УСН).

Такие организации, осуществляющие виды деятельности, в отношении которых введен специальный режим налогообложения — единый налог на вмененный доход (ЕНВД), могут исчислять и уплачивать данный налог вне зависимости от того, на каком режиме налогообложения они находятся.

Однако организации при выборе режима налогообложения должны учитывать не только среднеотраслевые данные, но и факторы экономической деятельности, которые свойственны только данному хозяйствующему субъекту. Для эффективного управленческого решения необходимо осуществлять экономический анализ последствий выбора того или иного режима налогообложения.

Можно выделить следующие этапы выбора оптимального режима налогообложения:

1. Проверка соответствия критерием перехода на тот или иной налоговый режим.

2. Определение налогового поля при различных режимах налогообложения, а также выделение их преимуществ и недостатков.

3. Расчет налоговых расходов альтернативных вариантов налогообложения.

4. Сравнение налоговой нагрузки при различных режимах.

5. Принятие управленческого решения о выборе оптимального режима налогообложения.

Организации могут перейти на уплату единого сельскохозяйственного налога при соблюдении следующих условий:

‒ доля дохода организации от реализации произведенной продукции, включая продукцию первичной переработки, произведенной из сельскохозяйственного сырья собственного производства, в общем доходе от реализации товаров (работ, услуг) должна составлять не менее 70 %.

‒ перейти на уплату единого сельскохозяйственного налога могут также градо- и поселкообразующие российские рыбохозяйственные организации, численность работающих в которых с учетом соместно соответствующего населенного пункта.

Налоговым кодексом РФ установлены условия перехода на упрощенную систему налогообложения:

‒ по итогам девяти месяцев того года, в котором организация падает уведомление о переходе на упрощенную систему налогообложения, доходы не превысили 60 млн руб., при этом сумма дохода подлежит индексации;

‒ средняя численность работников организации за налоговый (отчетный) период не должна превышать 100 человек;

‒ не имеют права перехода организации, в которых доля непосредственного участия других организаций составляет более 25 %;

‒ организации, у которых остаточная стоимость основных средств, определенная в соответствии с порядком ведения бухгалтерского учета, превышает 100 млн руб., также лишаются права перейти на упрощенную систему налогообложения.

Также существуют ограничения для перехода на упрощенную систему налогообложения по видам деятельности.

Для перехода на единый налог на вмененный доход установлены следующие критерии: деятельность (часть деятельности) организации входит в перечень, установленный п 2 ст. 346.46 НК РФ; доля участия других организаций не должна превышать 25 %; среднегодовая численность работников не должна превышать 100 человек.

Таким образом, ЗАО Птицефабрика «Оренбургская» соответствует условиям применении ЕСХН. Исследуемая организация ввиду несоответствия величины доходов, среднесписочной численности, и остаточной стоимости основных средств, критерием, установленным налоговым кодексом РФ, не имеет права перехода на упрощенную систему налогообложения согласно п.2. ст.346.46 НК РФ.

Вследствие того, что организации освобождены от уплаты НДС, при ЕСХН существует большая вероятность потери части контрагентов вследствие невозможности получения ими вычета по НДС.

При нахождении на общем режиме налогообложения реализации наибольшей части продукции сельскохозяйственных организаций облагается НДС по ставке 10 %, тогда как НДС к возмещению чаще всего исчисляется исходя из ставки 18 %, т. е. в конечном итоге налогоплательщик освобождается от уплаты НДС и имеет право на получение возмещение из бюджета. Кроме того, согласно подп. 1,3 п 1 ст.284 НК РФ деятельность сельскохозяйственных товаропроизводителей, отвечающих критериям, предусмотренным п. 2 ст. 346.2 НК РФ, деятельность, связанная с реализацией сельскохозяйственной продукции, произведенной налогоплательщиками, облагается по ставке 0 %. Применение данного положения может существенно снизить налоговую нагрузку организаций, находящихся на общем режиме налогообложения. А преимущество ЕСХН, заключается в уменьшении налоговой нагрузки на сумму налога на прибыль организаций, относится только к тем организациям, в которых доля деятельности, не связанной с реализацией производственной или сельхозпродукции, является существенной.

После анализа возможности применения специальных режимов налогообложения, их преимуществ и недостатков осуществляется расчет налоговой нагрузки.

Расчет налоговых расходов и налоговой нагрузки следует осуществлять, исходя из плановых показателей на следующий год, т. к. для перехода на специальный режим налогообложения заявление подается в налоговые органы не позднее 31 декабря календарного года, предшествующего календарному году, в котором планируется перейти на специальный режим налогообложения. Таким образом, выбор оптимального режима налогообложения является одной из задач перспективного налогового анализа.

В таблице 4 рассмотрим динамику показателей сумм и темпов роста налоговых платежей на ЗАО Птицефабрике «Оренбургской».

Таблица 4

|

Наименование налога |

Сумма, руб. |

Темпы роста,% |

||||||||

|

2013г. |

% |

2014г. |

% |

2015г. |

% |

2016г. |

% |

2015 к 2014 |

2016 к 2015 |

|

|

Налог на прибыль орг. |

1326,0 |

4,6 |

2218,0 |

7,6 |

4063,0 |

11,8 |

- |

- |

183,2 |

- |

|

Налог на добавленную стоимость |

7741,0 |

26,9 |

6440,0 |

21,36 |

6914,0 |

20,2 |

6144,0 |

20,3 |

107,4 |

88,9 |

|

Налог на имущество |

417,0 |

1,45 |

361,0 |

1,2 |

460,0 |

1,3 |

1718,0 |

5,7 |

127,4 |

373,0 |

|

Земельный налог |

63,0 |

0,25 |

73,0 |

0,2 |

82,0 |

0,2 |

89,0 |

0,3 |

112,3 |

108,5 |

|

Налог на доходы физ. лиц. |

18859,0 |

65,5 |

19511,0 |

67,3 |

22374,0 |

66,4 |

21881,0 |

70,4 |

114,7 |

97,8 |

|

Водный налог |

17,0 |

0,05 |

14,0 |

0,04 |

19,0 |

0,05 |

32,0 |

0,1 |

135,7 |

168,4 |

|

Другие налоги и сборы, в т. ч. транспортный |

357,0 |

1,25 |

366,0 |

1,3 |

360,0 |

1,05 |

433,0 |

1,4 |

98,4 |

120,3 |

|

Всего налогов, сборов и обязательных платежей |

28780,0 |

100,0 |

28983,0 |

100,0 |

34272,0 |

100,0 |

30297,0 |

100,0 |

118,2 |

88,4 |

Доля налога на добавленную стоимость в общем объеме налоговых платежей за исследуемый период нестабильна. В 2014–2015 году отмечалось снижение размера данного платежа, в 2016 году динамика стала вновь положительной. Как показал анализ, высокий уровень косвенного налогообложения сдерживает спрос на сельскохозяйственную продукцию, не оказывая стимулирующее воздействие на экономический рост в экономике, без повышения эффективности производства.

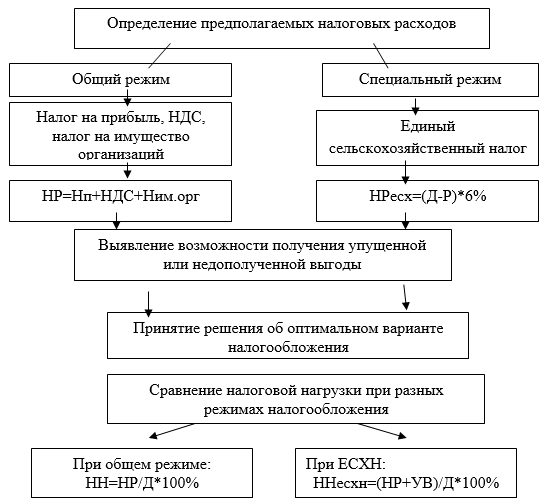

Для определения эффективности режима налогообложения воспользуемся представленной ниже методикой расчета налоговой нагрузки при сравнении общего и специального режимов налогообложения.

Рис. 1. Методика расчета налоговой нагрузки при обосновании выбора режима налогообложения

В соответствии с данной методикой, с/х товаропроизводители при осуществлении планирования обязательств перед бюджетом имеют право выбора один из режимов налогообложения: общий режим, упрощенную систему налогообложения или специальный налоговый режим в виде ЕСХН.

В целях проведения сравнительного анализа уровня обязательств при ЕСХН и при общем режиме определим налоговую нагрузку на сельскохозяйственные предприятия при осуществлении ими выбора режима налогообложения. При этом для расчета налоговой нагрузки целесообразно:

- Определить предполагаемые налоговые расходы при общей системе налогообложения и системе налогообложения в виде ЕСХН.

- Оценить экономический эффект, т. е. получение экономии или убытков по результатам первой операции.

- Сравнить показатели налоговой нагрузки при ОСНО и ЕСХН и принять решение об оптимальном варианте системы налогообложения.

НР=Нп+НДС+Ним, (1)

Где НР — чистый налоговый расход, тыс. руб.;

Нп — налог на прибыль, тыс. руб.;

Рассмотрим эффективность режимов налогообложения для предприятия. Представим необходимые для аналитических расчетов эффективности налогового режима данные в единую таблицу 5

Таблица 5

Сравнительная оценка налоговой нагрузки при общем режиме налогообложения иедином сельскохозяйственном налоге ЗАО Птицефабрика «Оренбургская» в 2016 году

|

Наименование показателя |

Сумма начисленных налогов, р. |

|

|

При уплате ЕСХН |

При общей системе налогообложения |

|

|

НДС |

х |

х |

|

Налог на прибыль |

х |

х |

|

Страховые взносы |

51964 |

51964 |

|

Налог на имущество |

х |

Х |

|

ЕСХН |

8230 |

7862 |

|

Всего, тыс. руб. |

60194 |

59826 |

|

Выручка от реализации товаров, работ и услуг, руб. |

1127337 |

1127337 |

|

Внереализационные доходы, руб. |

49086 |

49086 |

|

Налоговая нагрузка, % |

5,4 |

5,3 |

|

Чистая прибыль, руб. |

51406 |

51774 |

|

Налоговые выгоды(+), потери (-) от перехода на ЕСХН, руб. |

-368 |

- |

|

в т. ч. за счет: — изменения сумм налоговых платежей |

-368 |

- |

Из данных таблицы следует, что при ЕСХН ЗАО Птицефабрика «Оренбургская» уплачивает:

‒ страховые взносы в размере 51964,0

‒ единый сельскохозяйственный налог в размере 8230,0

При этом уровень налоговой нагрузки составляет 5,4 и является не высоким, поскольку не превышает пороговое значение, установленное для сельскохозяйственных товаропроизводителей, в размере 8,5 %. Но, за исследуемый период единый сельскохозяйственный налог не является эффективным режимом налогообложения для ЕСХН ЗАО Птицефабрика «Оренбургская». Подтверждением тому являются расчеты сумм налоговых обязательств для данного предприятия при общем режиме налогообложения.

ЗАО Птицефабрика «Оренбургская» осуществляет свою деятельность на общем режиме налогообложения. Следовательно, уплачивает:

‒ НДС в размере 6144

‒ налог на имущество организаций 1718

‒ страховые взносы в соц. фонды 51964

При этом ЗАО Птицефабрика «Оренбургская» уплачивала в 2016 году налог на прибыль организаций в связи с тем, что для с/х товаропроизводителей, не перешедших на уплату ЕСХН, установлена льготная ставка в размере 0 %.

Так, сумма налоговых платежей, подлежащих уплате в бюджет при общем режиме налогообложения составила 59826 тыс. руб.

Налоговая нагрузка ЗАО Птицефабрика «Оренбургская» составляет 5,3 %. Данный уровень налоговой нагрузки является приемлемым для принятия и свидетельствует об эффективности общего режима налогообложения.

Учитывая, что по налогу на прибыль птицефабрика имеет льготы, а НДС и налог на имущество составляет основную часть абсолютной налоговой нагрузки предприятии, применение общего режима налогообложения является экономически эффективным.

Кроме того, к числу положительных моментов при общем режиме можно отнести:

‒ удешевление себестоимости продукции на сумму НДС, уплаченного поставщикам;

‒ увеличение перечня расходов, учитываемых при налогообложении прибыли;

‒ расширение круга контрагентов за счет возможности использования отсрочки платежа;

‒ возможность принятии к вычету сумм НДС.

Расчеты по организации позволили сделать обоснованный вывод: налогоплательщикам, у которых доля материальных ценностей, приобретаемых с НДС, значительна, применять ЕСХН экономически нецелесообразно.

Следовательно, для ЗАО Птицефабрика «Оренбургская» специальный налоговый режим является малоэффективным, поскольку, несмотря на то, что в результате его применения уменьшится сумма налоговых платежей, но и появится ряд серьезных проблем:

‒ возникнут трудности со сбытом готовой продукции, поскольку большей части покупателей, являющихся плательщиками налога на добавленную стоимость, невыгодно приобретать продукцию у предприятия, которое не является плательщиков НДС;

‒ предприятие потеряет возможность отражения в бухгалтерской и налоговой отчетности суммы налоговых вычетов по НДС, не учтенных до перехода на уплату ЕСХН;

‒ в конечном итоге произойдет снижение конкурентоспособности продукции в результате повышения ее себестоимости и, соответственно, произойдет повышение отпускных цен, так как на предприятии увеличатся суммы расходов, связанных с производством и реализацией продукции.

Исследование расчетов налоговых платежей по двум системам налогообложения позволяет сделать вывод, что, хотя налоговая нагрузка увеличивается на +0,1 при специальном налоговом режиме на конечный результат исчисленных налоговых обязательств. Большое влияние оказывают платежи по НДС. Поэтому при возможности перехода на специальный режим налогообложения сельскохозяйственные товаропроизводители должны учитывать этот факт.

Следовательно, ЗАО Птицефабрике «Оренбургской» целесообразно остаться на ОСН. Таким образом, выбор оптимального режима налогообложения является достаточно трудоемким процессом. Перед принятием управленческого решения необходимо проанализировать возможности перехода на тот или иной режим, рассмотреть налоговое поле при каждом режиме налогообложения, рассчитать планируемые налоговые расходы и налоговую нагрузку по каждому альтернативному варианту.

Литература:

- Бухгалтерская и налоговая отчетность ЗАО Птицефабрики «Оренбургская

- Ермакова М. С. Порядок отражения налога на прибыль в учетной политике агрохолдинга / М. С. Ермакова / Налоги и налогообложение. — 2014.-№ 17 — С. 312–319.

- Зинченко, А. П. аграрная политика: учеб. пособие для вузов / А. П. Зинченко, В. И. Назаренко, В. В. Шайкин и др.; под ред. А. П. Зинченко. — М.: КолосС, 2013.-304 с.

- Нечаев, В. И. Налоговое стимулирование инноваций в сельхозпроизводство / В. И. Нечаев, Н. Н. Тюпакова, Д. И. Хаутов // Экономика сельского хозяйства России. — 2009. — № 93 — С. 51–63.

- Пелевин И. Ю. Пути совершенствования налоговой системы аграрных форм хозяйствования / Экономика, Статистика, и Информатика. — 2013. — № 2 — С. 49–54.

- http://bukvi.ru/ekonomika/nalogi/nalogi-kak-instrument-gosudarstvennogo-regulirovaniya-ekonomiki-sushhnost-funkcii-vidy-nalogov.html

- www.nalog.ru