Традиционно под мобильным банкингом понимают определенное количество различных сервисов, которые позволяют клиенту, как получать информацию о своем банковском счете, так и управлять им при помощи мобильных средств связи. [1]

Оправдался прогноз компании Pricewaterhouse, что основными способами взаимодействия банка с клиентами станут цифровые продукты, в частности мобильные сервисы.

Основными требованиями пользователей к банковским продуктам и услугам вытсупают: быстрое, надежное, простое и прозрачное пользование этими продуктами. Также существует потребность в круглосуточном доступе к ним. Благодаря цифровым форматам транзакций все эти пожелания могут быть осуществимы.

Эксперты пришли к выводу, что банки будут концентрировать свое внимание преимущественно на мобильном банкинге, чтобы сделать свои продукты и услуги наиболее доступными.

Дальнейшее развитие мобильных сервисов и мобильного банкинга в России зависит от уровня роста финансовой грамотности населения, наличия общедоступного быстрого интернета во всех регионах, развития законодательства в сфере электронного документооборота.

Партнёрство банка с телекоммуникационными компаниями делает мобильный банкинг не только удобным, доступным и простым в подключении, но также и экономически выгодным. Сотовая связь позволяет оплачивать покупки, открывать новые вклады, осуществлять денежные переводы, получать информацию о состоянии счета. Все операции осуществляются в режиме реального времени. При этом сервис является безопасным и надежным, поскольку использует многоступенчатую систему защиты. [2]

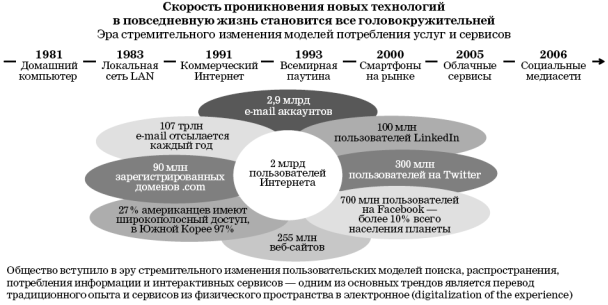

В 2012 г. мобильные сервисы полностью находились под контролем операторов сотовой связи. В 2015 г. телекоммуникационные компании теряют свое влияние, и существенная часть экономической инфраструктуры стремительно «погружается» в Интернет, значение имеет только технический функционал гаджетов.

С точки зрения Самородовой И. А. возможности современных мобильных устройств устранили большинство технических преград для распространения и использования мобильного банка. Востребованность других каналов обслуживания постепенно сокращается.

Согласно прогнозам агентства Juniper Research, к 2019 г. использовать свои мобильные телефоны для осуществления банковских операций будет порядка 1,75 млрд. людей по всему миру. Это почти третья часть взрослого населения Земли. В 2015 г. количество пользователей систем мобильных платежей составляет 800 млн. человек.

В 2015 г. в России услугу мобильный банк предоставляли 63 % банков по рейтингу самых активных банков страны. (см. таблицу 1) Различными финансовыми приложениями для смартфонов, по данным MarkswebbRank&Report, пользуется более 10 млн. россиян. [3]

Таблица 1

Рейтинг эффективности мобильных банков для iPhone Mobile Banking Rank 2015 г. [4]

|

№ |

Мобильный банк |

Итоговая оценка эффективности мобильного банка по шкале от 0 до 100 баллов |

№ |

Мобильный банк |

Итоговая оценка эффективности мобильного банка по шкале от 0 до 100 баллов |

|

1 |

Тинькофф Банк |

73,4 |

2 |

Промсвязьбанк |

60,8 |

|

3 |

Сбербанк России |

60,4 |

4 |

Банк Уралсиб |

60,2 |

|

5 |

Связной Банк |

59,8 |

6 |

ВТБ24 |

58,9 |

|

7 |

Банк Авангард |

58,3 |

8 |

МДМ Банк |

58,1 |

|

9 |

Альфа-Банк |

56,6 |

10 |

Райффайзенбанк |

55,8 |

|

11 |

ЮниКредит Банк |

53 |

12 |

Банк Москвы |

52,6 |

|

13 |

МТС Банк |

52,5 |

14 |

ФК Открытие |

52 |

|

15 |

Соверен Банк |

51,9 |

16 |

Московский Индустриальный Банк |

51,2 |

|

17 |

Банк Санкт-Петербург |

50,8 |

18 |

Хоум Кредит Банк |

49,1 |

|

19 |

Пробизнесбанк |

48,9 |

20 |

Интерактивный Банк |

48,6 |

|

21 |

Московский Кредитный Банк |

48,5 |

22 |

Бинбанк |

48,4 |

|

23 |

Росбанк |

48 |

24 |

ОТП Банк |

44,6 |

|

25 |

Газпромбанк |

36,8 |

26 |

Русский Стандарт |

35,8 |

|

27 |

Ситибанк |

23,7 |

|

|

|

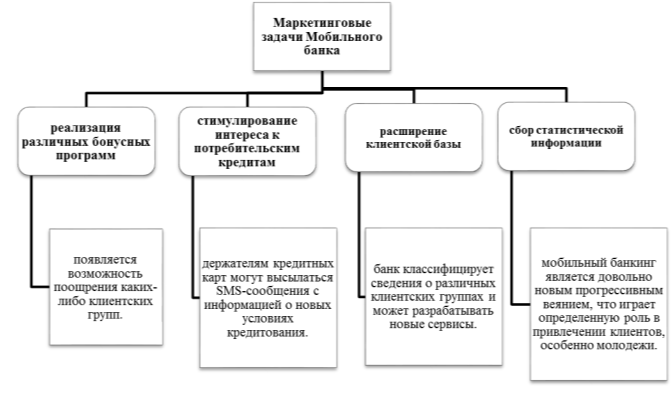

Мобильный банкинг не ограничивается только прямым назначением, а способен решить важнейшие маркетинговые задачи. Основные маркетинговые задачи мобильного банкинга представлены на рисунке 1.

Из всех технологий мобильного банкинга в 2015 г. наибольшее распространение получил SMS-банкинг. Данный сервис нельзя назвать инновацией, он довольно прочно вошел в обиход. Например, SMS-банкинг Advance, расширенный SMS-банкинг, (позволяющий совершать различные операции со счетом, указывая номер такой операции по SMS) или STK-банкинг, SIM Toolkit, приложение, работающее на SIM-карте (при котором важная информация заносится на сим-карту, что позволяет клиенту не указывать многозначные коды операций, как в предыдущей мобильной технологии) являются действительно инновационными, но в России свое распространение не получили.

Рис. 1. Маркетинговые задачи мобильного банкинга [1]

Скорее всего, доминирующей технологией станет некая комбинация вышеперечисленных способов мобильного банкинга, а самым важным фактором выбора подобной технологии взаимодействия, как для банка, так и для клиента станет не столько удобство, сколько гарантия абсолютной безопасности. [1]

Проанализируем кратко рынок мобильного банкинга по данным исследования «Efmayearbook 2014: Areviewandanalysisoftheglobalretailbankingindustry». В 2014 г. мобильный банкинг и системы мобильных платежей демонстрировали стремительный рост во всех странах мира.

Самой передовой страной в мире с точки зрения развития мобильного банкинга за 2014 г. была Южная Корея. Число клиентов, использующих мобильный банкинг, в этой стране превышает 50 млн., что больше численности взрослого населения, зарегистрированного в государстве. Начиная с 2009 г. число клиентов мобильного банкинга в Южной Корее ежегодно растет на 45 %.

Еще более высокие показатели зафиксированы в Малайзии. Ежегодный рост числа клиентов мобильного банкинга в стране составляет 54 %, хотя проникновение данной услуги всего 20 % — намного меньше, чем в Южной Корее.

Однако, в 2014 г. в Таиланде, который привлекает программистов со всего мира, проникновение мобильного банкинга находится на очень низком уровне: этим сервисом пользуется всего 2 % взрослого населения.

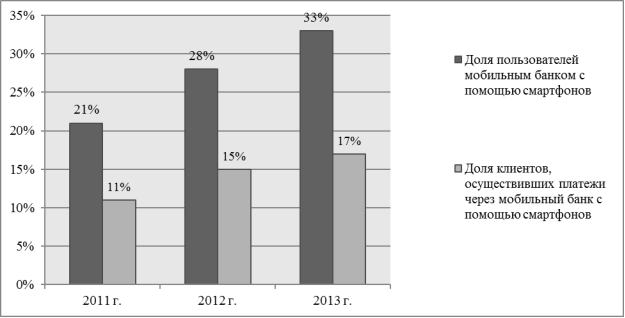

Как ни странно, в развитых государствах проникновение мобильного банка также находится на недостаточно высоком уровне. Согласно рисунку 2, исследования, представленные американской Федеральной резервной системой, показывают, что в 2013 г. в США 33 % владельцев смартфонов пользовались мобильным банкингом только один раз. В 2012 г. этот показатель находился на уровне 28 %, а в 2011 г. — на уровне 21 %.

Рис. 2. Процент пользования мобильным банкингом за год среди пользователей смартфонов в США, % [5]

Рис. 2. Процент пользования мобильным банкингом за год среди пользователей смартфонов в США, % [5]

Эти данные показывают, что темпы роста мобильного банкинга в США заметно уступают странам Азиатско-Тихоокеанского региона. Система платежей через мобильный банкинг в США за 2011–2013 гг. используется неэффективно по сравнению со странами Азиатско-Тихоокеанского региона. В соответствии с рисунком 1 за 2013 г. только 17 % владельцев смартфонов сделали с него хотя бы один платеж через мобильный банк, в 2012 г. таких пользователей было 15 %, а в 2011 г.– 11 %. [5]

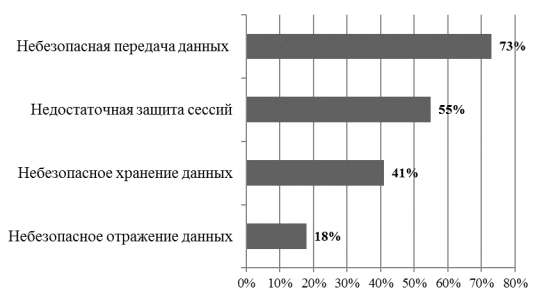

Основной причиной недостаточного распространения мобильного банкинга и мобильных платежей является недоверие клиентов к безопасности проведения банковских операций через Интернет. «Уровень безопасности» мобильного банка с точки зрения клиентов представлен на рисунке 3.

Рис. 3. Небезопасность мобильного банкинга по мнению клиентов [6]

По данным ассоциации GSMA, объединяющей мировых операторов сотовой связи, в 2008 г. в мире насчитывалось 16 мобильных платежных сервисов, а в конце 2013 г. было зарегистрировано уже 219 мобильных платежных сервисов, которые работали в 84 странах мира. [6]

В 2015 г. компанией Cisco было проведено исследование, охватившее 7 тысяч владельцев смартфонов и банковских клиентов из 12 стран. Результаты исследования показали, что 43 % респондентов имеют серьезные претензии к своим банкам, считая, что они не понимают их индивидуальных потребностей. К числу таких клиентов относятся жители из Китая (54 %), Бразилии (52 %), Мексики (49 %) и Индии (46 %). В США, согласно опросу, уровень неудовлетворенности находится около средней отметки, тогда как в России он не превышает 37 %. (см. рисунок 4)

По мнению Cisco большинство клиентов российских банков довольны спектром сервисов и у них нет причин для отказа от пользования мобильными приложениями. Они, напротив, скорее посоветуют их своему ближнему кругу. И с учетом того, что банковский счет до сих пор есть далеко не у каждого россиянина, простор для роста сервиса выглядит почти бесконечным.

В России в 2014 г. количество пользователей мобильного банкинга превысило 10 млн. человек. Основная часть — 8,3 млн. человек, пользуются приложениями мобильного банкинга на смартфонах, остальная — 3,3 млн. человек, используют для этой цели планшетные компьютеры. Четвертая часть пользователей проживает в Москве, а еще четверть — в других крупных городах.

Рис. 4. Основные претензии банковских клиентов в мире [6]

В России 1/3 пользователей мобильного банкинга совершают через мобильный банк хотя бы одну платежную операцию в месяц, половина из них оплачивают мобильную связь. Самой популярной операцией является просмотр остатка денег на карте или счете. [5]

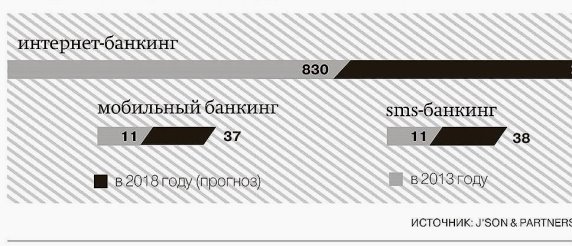

В соответствии с рисунком 5 количество пользователей мобильного банкинга в России к 2018г. увеличится на 20 % и составит — 37 % (2013 г. — 11 %), SMS-банкинга — на 27 % по сравнению с 2013 г. и достигнет 38 %.

Рис. 5. Оборот платежей через сервисы дистанционного банковского обслуживания в России [7]

По оценкам J’son&Partners Consulting, в 2014 г. оборот платежей с использованием мобильного банкинга вырос на 39,4 % до 15,2 млрд. раз, в 2015 г. — увеличился еще на 30 %, а среднегодовой темп роста с 2014 г. по 2018 г. составит 28 %.

Подтверждением тренда увеличения «мобильности» банковского бизнеса является возможность не содержать оперофисы в регионах, особенно после прекращения деятельности банка. Кроме того, в коллекторском деле каждый третий коллектор работает с мобильным приложением.

Самыми активными пользователями мобильных приложений, в том числе банковских, остаются физические лица. Наиболее популярными сервисами мобильного банка являются оплата сотовой связи и различных услуг, а также переводы между своими счетами, в том числе пополнение вкладов и электронных кошельков, переводы на карты родных и близких. (см. рис. 6)

Растет спрос на такие услуги мобильного банкинга, как заказ дополнительной банковской карты, а также погашение кредитов. Вместе с тем пока доступны не все функции web-версии, например, оформление заявки и получение в электронном формате отчета из НБКИ (Национальное бюро кредитных историй) по своей кредитной истории, онлайн-оформление вклада, заказ страховки. [7]

Рис. 6. Изменение моделей потребления финансовых услуг [7]

Банки должны учитывать, что клиенты хотят получать любой сервис в режиме 24 × 7, где бы они ни находились. Пользователям теперь важно получать доступ к сервисам дистанционно, причем в наиболее комфортных условиях, через свои мобильные устройства и с учетом той обстановки, в которой они находятся. Соответственно мобильные сервисы, через которые предоставляются банковские сервисы, должны расширяться. В 2015 г. клиенты банков ожидают приложения для наиболее популярных современных мобильных платформ. [8]

Основная ценность мобильных сервисов для населения представлена на рисунке 7.

Основные достоинства мобильные сервисов

снижение издержек ввиду относительной дешевизны каналов дистанционного обслуживания

![]()

![]()

![]()

![]()

удовлетворение спроса на мобильные услуги и сохранение конкурентных позиций

появление потенциально очень эффективного инструмента формирования лояльности клиентов

возможность предоставления дополнительных сервисов, основывающихся на специальных возможностях телефона

Рис. 7. Основные достоинства мобильных сервисов [8]

Рост активности использования интернет-сервисов во многом связан с появлением на рынке удобных мобильных инструментов управления и потребления контента для платформ iPhone, Android, iPad.

При выборе наиболее удобного канала мобильного банка основные предпочтения лучше оставить за самим пользователем. В таблице 2 показано, что основными каналами мобильного банка являются: мобильный сайт интернет-банка, мобильные приложения мобильного банка и sms-банкинг. Основные характеристики, а также положительные и отрицательные стороны каналов мобильного банка представлены ниже в таблице 2.

Таблица 2

Основные каналы мобильного банка [9]

|

Канал мобильного банка |

Основные характеристики канала |

Положительные и отрицательные стороны канала мобильного банка |

|

Это версия интернет-банка, адаптированная под мобильный браузер. Этот канал привлекателен для клиентов банка среднего класса и «консервативных» клиентов, так и не оценивших всех прелестей своих iPhone. По функционалу канал может быть максимально приближен к функционалу интернет-банка. |

Основными достоинствами мобильного сайта являются удобство его использования на небольшом экране мобильного телефона, а также снижение интернет-трафика. Преимуществом канала является его доступность, так как практически все современные мобильные телефоны позволяют выйти в Интернет через мобильный браузер. |

|

2. Мобильные приложения |

Данные приложения позволяют предложить более богатый пользовательский интерфейс, а также могут задействовать аппаратные возможности телефона, такие как GPS, GSM-модуль, камера. |

По сравнению с браузерной версией подобные приложения позволяют сократить потребляемый трафик, так как на телефон загружаются только данные, а не интерфейс. Возможности современных платформ практически безграничны и постоянно развиваются, что позволяет клиенту в удобном и безопасном режиме использовать максимальный перечень сервисов. |

|

3. Sms-банкинг |

Является основным каналом для пользователей, требующих в основном информирования об операциях и проведения наиболее простых и распространенных платежей при помощи sms-команд. Sms-банкинг также является незаменимым в отсутствие доступа к Интернету, так что мы отмечаем пик активности работы в этом канале, как правило, в периоды отпусков. |

Sms-канал отлично подходит для информирования клиентов (оповещения) и периодических информационных запросов. К недостаткам этого канала можно отнести ограниченность функционала, являющуюся следствием поиска компромисса между функциональностью, удобством и безопасностью. |

Следует отметить, что мобильные приложения в банковской сфере часто разрабатываются и обслуживаются нефинансовыми компаниями.

Приложения мобильного банкинга, разработанные не банками, ориентированы на определенную группу клиентов — это молодые люди от 18 до 30 лет, которые еще коллективно собирают деньги на подарки, у которых достаточно свободного времени (хотя декларируется как раз обратное) и которые больше ценят оригинальность и идею, чем удобство. У банков подход другой в силу того, что клиентская структура банков весьма разнообразна, они больше склонны сегментировать аудиторию и строить свои мобильные приложения, ориентируясь на разных людей.

С учетом существенного изменения приоритетов физических лиц в выборе инструмента для коммуникаций с друзьями, коллегами, поставщиками услуг в пользу мобильных устройств очевидно, что банкам необходимо принимать во внимание данный аспект в качестве значимого фактора при определении стратегии развития бизнеса, доступности продукта или сервиса в конкретном канале продаж, планировании ключевых показателей эффективности бизнеса, целевых маркетинговых кампаний и многого другого.

В настоящее время современные банки внедряют простые и удобные решения, отвечающие потребностям клиентов в банковских продуктах и услугах посредством использования мобильных устройств. Учитывая опыт продаж банковских продуктов в таких электронных каналах, как интернет-банкинг, банкоматах, платежных киосках, а также обращая внимание на активное увеличение доли пользователей мобильных банковских приложений, можно с уверенностью говорить о высоком потенциале мобильного банкинга в качестве эффективного канала продаж банковских продуктов и услуг. Так, развитие мобильного банкинга в 2015 г. является значимым трендом в направлении повышения уровня клиентоориентированности и формирования электронного банковского бизнеса для физических лиц. [9]

Интересно, что среди мобильных сервисов наиболее популярными являются корпоративные продукты в данной сфере.

Дистанционное банковское обслуживание — наиболее востребованная услуга среди клиентов — юридических лиц российских банков. По данным опроса предпринимателей, проведенного в июне 2015 г. Национальным агентством финансовых исследований (НАФИ), 56 % респондентов пользуются системами ДБО, при том, что таким популярным продуктом, как кредитование, пользуется лишь четверть клиентов (26 %).

По данным опроса НАФИ, банковские мобильные приложения используют 38 % компаний, доля розничных клиентов колеблется в районе 10 %. Знакомство с мобильным банком, как правило, происходит после использования интернет-банка. Учитывая более широкое распространение последнего среди бизнеса (56 % против 18 % в розничном секторе), неудивителен и более высокий процент пользователей мобильного банкинга — подчеркивают эксперты НАФИ.

В дистанционном обслуживании бизнеса через мобильные сервисы участники рынка видят большой потенциал. По данным CNewsAnalytics (входит в РБК, занимается исследованиями рынка IT и телекоммуникаций), 45 % банкиров считают мобильный банкинг одним из наиболее приоритетных направлений развития ДБО в России. [7]

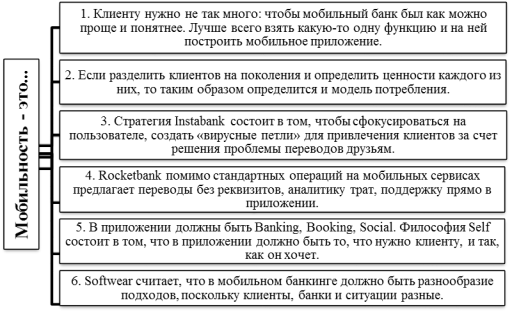

Современное понимание понятия «мобильности» для банков и других коммерческих организаций представлено на рисунке 8.

Рис. 8. Определения «мобильности» с точки зрения банков и коммерческих организаций [7]

При создании мобильного банка всегда возникает необходимость поиска баланса между безопасностью системы и удобством для клиента. Как альтернативное решение можно рассматривать создание эффективных инструментов операционного контроля, например системы мониторинга транзакций, включая фрод-мониторинг, лимитов, а также создание инструментов обучения клиентов, удобных и понятных интерфейсов. [8]

Согласно исследованию Positive Technologies, уровень защищенности систем ДБО в 2015 г. остается низким. Уязвимости высокого уровня риска в исходном коде, а также серьезные недостатки механизмов аутентификации и авторизации во многих системах позволяют проводить несанкционированные транзакции или даже получить полный контроль над системой со стороны внешнего злоумышленника, что может привести к существенным финансовым и репутационным потерям. Встроенная система биометрии, при наличии доверия к платформе, могла бы упростить процесс идентификации. [10]

В отрасли информационных технологий создается новая, уникальная инфраструктура, позволяющая по максимуму использовать портативные устройства, количество которых продолжает расти. Тенденция порождает рост числа технологических решений на базе MobileDeviceManagement (MDM), обеспечивающих контроль над безопасностью корпоративных данных, доступность приложений и сервисов на мобильных устройствах.

Направленность мобилизации зависит от сегмента. Например, около 70 % устройств, используемых сотрудниками финансовой отрасли, работает на базе iOS.

Мобильные технологии напрямую влияют на производительность. Использование этих технологий означает удобный и быстрый доступ к корпоративной почте и внутренним ресурсам компании из любой точки земного шара. Работники теперь могут проводить совещания в конференц-залах, в офисах партнеров и поставщиков, в аэропортах и на вокзалах.

Услуга Mobile Device Management, то есть управление мобильными устройствами, состоит из сервисов и технологий, обеспечивающих контроль и защиту корпоративных мобильных устройств, а также управление корпоративными мобильными приложениями и контентом. MDM-решения призваны обеспечить безопасность корпоративных данных на мобильных устройствах, не являющихся частью корпоративной сети, а также контролировать состояние самих устройств. Современные MDM-решения позволяют интегрировать мобильных пользователей в корпоративную среду, предоставляя доступ к почтовым сервисам, корпоративным ресурсам, системам обмена файлами. Например, Microsoft Intune успешно интегрируется c System Center Configuration Manager, а также почтовой системой Exchange. [11]

Разработка и поддержка мобильных сервисов для банков сегодня — имиджевый вопрос, как и наличие отлаженного корпоративного сайта.

Основные тренды развития мобильного банкинга для физических и юридических лиц по мнению аналитиков агентства MarkswebbRank&Report представлены в таблице 3. [4]

Таблица 3

Характеристика основных трендов мобильного банка [4]

|

1. Упрощение подключения мобильного банка |

В 2015г. стандартом для мобильного банкинга в России является использование аутентификационных данных от интернет-банка для регистрации в мобильном приложении или для непосредственного входа в мобильное приложение. В этом смысле мобильный банк рассматривается как подчиненный по отношению к интернет-банку сервис — клиент должен сначала подключить интернет-банк и только затем — мобильный банк. Вместе с тем все больше появляется мобильных банковских приложений, реализующих регистрацию в обход интернет-банка — используя номер карты клиенты или номера счетов и договоров клиента по некарточным продуктам. К мобильным банкам, реализующим такой независимый подход в регистрации пользователей можно отнести в частности мобильные приложения Тинькофф Банка, Банка Москвы, МДМ Банка. |

|

2. Упрощение входа в мобильный банк |

Использование стандартных средств аутентификации, применяемых в интернет-банкинге — пары логина и пароля, а также дополнительного подтверждения одноразовым паролем, в мобильных приложениях является неудобным для клиентов и быстро замещается более простым способом аутентификации — простым цифровым кодом (обычно 4–5 цифр), привязанным к мобильному устройству. Так же большинство мобильных приложений для iPhone, реализующих простой цифровой код для входа, предлагают и аутентификацию по отпечатку пальца (для iPhone 5S и выше). Подобную упрощенную аутентификацию имеют в частности мобильные приложения Сбербанка России, Бинбанка, Альфа-Банка. |

|

3.Расширение платежных возможностей |

Мобильный банкинг стремится к полному соответствию интернет-банкингу в части функций платежей и переводов. Стандартом для мобильного банкинга становятся возможности переводов средств в другие банки, как по свободным реквизитам, так и по номерам карт, а также возможности оплаты налогов, штрафов, госпошлин, жилищно-коммунальных услуг, хотя такие, как правило, не срочные платежи для пользователей мобильного банкинга остаются непопулярными. |

|

4. Упрощение подтверждения платежных операций |

Стандартный для интернет-банкинга и мобильного банкинга способ подтверждения платежей с использованием одноразового пароля, отправляемого клиенту в SMS, постепенно замещается более простыми способами. Несколько мобильных банков, включая Райффайзенбанк и Тинькофф Банк, вместо SMS в качестве транспорта одноразовых паролей начали использовать push-уведомления, которые избавляют клиента от необходимости открывать SMS и вводить одноразовый пароль (пароль из push-уведомления подставляется в мобильном банке автоматически). Другим направлением упрощения процедуры подтверждения платежей является отказ от подтверждения одноразовыми паролями для некоторых мало рискованных операций — платежей по шаблонам, переводов между собственными счетами, платежей на небольшие суммы. Это сокращает время и количество действий, необходимых для проведения большой доли операций, совершаемых через мобильный банк. |

|

5. Мобильный банк как канал продаж |

В мобильный банк постепенно переносятся возможности открытия новых счетов и вкладов, а также возможность заказать новые карты и кредитные продукты (последние преимущественно в виде персональных предложений). Передовым в части витрины новых продуктов является мобильный банк Тинькофф Банка, позволяющий через мобильные приложения открывать вклады и накопительные счета, а также заказывать выпуск основных и дополнительных кредитных и дебетовых карт. |

Таким образом, мобильный банк из обычного платежного инструмента превращается в полноценный сервис, который замещает интернет-банк в части платежей.

Развитию мобильного банкинга исследователи пророчат не только многообещающее настоящее, но и перспективное будущее, так как этот вид услуг является высоко эффективным и имеет ряд очевидных преимуществ:

во-первых, мобильный банкинг позволяет поддерживать персонифицированный контакт с каждым клиентом (поскольку мобильный телефон — это личная вещь);

во-вторых, подобный контакт не ограничен по времени, и при необходимости имеется возможность совершать различные операции круглосуточно;

в-третьих, это взаимовыгодное сотрудничество банка и клиента. Банку подобная технология, в первую очередь, позволяет снизить затраты на обслуживание клиентов, а также положительно сказывается на создании определенного имиджа и, как следствие, повышает уровень лояльности клиентов. Для клиентов, безусловно, весьма привлекательными факторами в подобной коммуникации с банком являются: оперативность, возможность круглосуточного доступа к серверам, простота в управлении счетом (необходим лишь мобильный телефон под рукой). [1]

Какое же мобильное финансовое приложение идеально? С точки зрения любого пользователя, идеальное приложение — это пустой экран, на который можно загрузить нужные функции в удобном для использования формате. Мобильные приложения в банковской сфере отражают интеграцию сервисов для корпоративных и розничных клиентов, позволяя решать задачи оперативности, доступности и снижения затрат.

Литература:

- Егина Е. Мобильный маркетинг в банковской сфере // Теория рекламы – Школа рекламиста. — 2015 г.

- Перспективные банковские продукты и услуги // Дело. Новости. Рынки. Банковские продукты и услуги: перспективы будущего. — 11.03.2013 г.

- Самородова И. А. Инновационные технологии в электронном бизнесе как фактор повышения надежности и конкурентоспособности банка с позиций стейкхолдерской теории фирмы// Фундаментальные исследования. — 2014 г. // http://markswebb.ru/e-finance/mobile-banking-rank-2014/

- Кравченко Д. Мировые тенденции в мобильном банкинге // Тенденции рынка. — 18.11.2014 г.Вагизов Р. Мобильность в бизнесе 2015 //CNews Mobile 2015. — 2015 г.

- ВильяновС. Мобильный банкинг //Bankir.Ru. — 10.09.2015 г.

- Тронина А. Банки. // http://www.kommersant.ru/doc/2816627

- Деменюк Ю. Мобильный или интернет-банкинг: что предлагать клиентам? // Расчеты и операционная работа в коммерческом банке. — 02.2012 г.

- Солонин А. А., Борисова Н. К., Макарова Н. Мобильный банкинг: как его видят банки, разработчики и потребители // Расчеты и операционная работа в коммерческом банке. — 06.2013 г.

- Волков М. Мобильные приложения для бизнеса // CNewsAnalytics. — 2013 г.

- Вагизов Р. Мобильность в бизнесе 2015 // CNews Mobile 2015. — 2015 г.

- Шакманаса А., Круглов А.Мобильный банкинг ударил по тормозам в США, но бурно растет в России // Мобильный банкинг. — 10.09.2015 г.