Реструктуризация проблемных активов казахстанского банковского сектора

Автор: Туменбаева Орынбасар Шолпанкуловна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

II международная научная конференция «Актуальные вопросы экономических наук» (Уфа, апрель 2013)

Статья просмотрена: 223 раза

Библиографическое описание:

Туменбаева, О. Ш. Реструктуризация проблемных активов казахстанского банковского сектора / О. Ш. Туменбаева. — Текст : непосредственный // Актуальные вопросы экономических наук : материалы II Междунар. науч. конф. (г. Уфа, апрель 2013 г.). — Т. 0. — Уфа : Лето, 2013. — С. 55-58. — URL: https://moluch.ru/conf/econ/archive/76/3722/ (дата обращения: 27.04.2024).

Введение

Управление банковским кризисом не простая задача для регуляторов. Зачастую решения принимаются когда уже кризис наступил и при наличии «фрагментарной» информации. Как известно, банковскому бизнесу более присуще не распространение владеющей информацией. Более того, некоторые участники имеют стимул искажать отдельные факты. Учитывая роль банковского сектора в современной экономике, решения регулятора могут иметь как политические, так и экономические последствия для любой страны. В настоящей статье дан краткий обзор решений, принятых казахстанским регулятором, для минимизации рисков банковского сектора и текущее состояние по реструктуризации проблемных активов банковского сектора.

Регуляторные решения для минимизации рисков банковского сектора.

Несмотря на то, что с момента начала глобального финансового кризиса прошло более шести лет, казахстанский банковский сектор все еще в поисках успешной модели развития. Закон о минимизации рисков (Закон), который был подписан в декабре 2011 года президентом Республики Казахстан, пока еще на практике реализовал себя в качестве сбора постфактум информации от сектора. В части инструментов по улучшению качества банковских активов Закон предусматривает создание дочерних организации банков для работы с плохими активами и создание Национальным Банком РК Фонда Проблемных Активов (ФПА), а также упразднение налоговых последствий для списания займов с баланса банков.

Однако на сегодняшний день первые два инструмента остаются нереализованными. Условия приобретения проблемных активов ФПА имеют ряд ограничений и тем самым сужают возможности использования данного инструмента. Во-первых, это размер капитала, вливаемый в ФПА, который составляет всего 1 млрд. долларов США. В то время как сумма неработающих займов только на начало открытия ФПА составляла 23,4 млрд долларов США. Во-вторых, требования к выкупаемым неработающим займам. ФПА может выкупать займы, выданные только юридическим лицам резидентам РК, размером превышающий 400 тыс. долларов США, не связанные с недвижимостью или не обеспеченные недвижимостью. Тем самым эффекта от участия в программе ФПА на себя не смогут ощутить Альянс Банк (розничный кредит), Банк ТуранАлем (нерезиденты) и Казкоммерцбанк (строительный сектор). В то время как доля этих банков в составе неработающих займов сектора составляет более 71 процента.

Как отмечается в казахстанских финансовых кругах, инновационным решением регулятора в части создания дочерних организации в структуре банка является разрешение этим дочерним компаниям владеть акциями (долями участия) в нефинансовых организациях, что ранее было запрещено. Теоретически это участие в реструктуризации операционной и финансовой деятельности должника должно положительно отразится не только в виде возврата должником денег банку, но и как повышение деловой активности экономики страны. На практике неизвестно насколько эта идея осуществима, учитывая тот факт, что в стране почти отсутствует школа кризис менеджмента. Какими профессиональными качествами должны владеть персонал дочерних компании, чтобы управлять активами в разных секторах экономики? О каком размере штата сотрудников может идти речь? Какая точка безубыточности деятельности этих дочерних компании? В дополнение, когда и как дочерние компании смогут продать свое участие в капитале нефинансовых организации стратегическому инвестору? Возможно отсутствие видения полной картины деятельности дочерних компании и повлекло за собой неактивность казахстанских банков в создании дочерних компании или «плохих банков» в своей структуре. Тот же Казкоммерцбанк только в феврале текущего года заявил о создании своей дочерней компании, спустя год после принятия Закона.

Тем самым, казахстанский регулятор или запаздывает в принятий решении или заведомо принимает решения, которые не будут иметь должного экономического эффекта для сектора. Последствия этих решении на цифрах будут рассмотрены в следующей части статьи.

Текущее состояние по реструктуризации проблемных активов банковского сектора

Существующие регуляторные требования позволяют применять японскую модель решения вопросов по проблемным активам и как результат небыстрая и нерадикальная «чистка» активов. Статистика проблемных активов банков указывает на отрицательную динамику. За рассматриваемый период с 1 марта 2007 года (условно «докризисный период») по 1 марта 2013 года доля сомнительных кредитов увеличилась почти на 15 пунктов или увеличилось с 16,71 % до 31,57 %, доля безнадежных кредитов — увеличилась почти на 20 пунктов и достигла 21,55 % (См. Рис.1). В то же время банки не могут себе позволить активную чистку активов из-за недостаточности капитала.

Рис. 1. Качество ссудного портфеля казахстанского банковского сектора, %

Источник: КФН НБ РК.

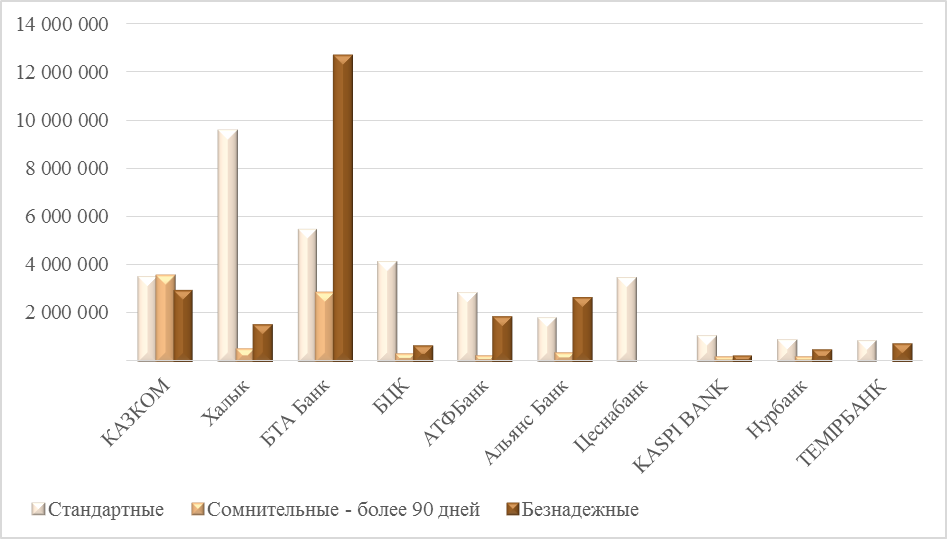

Сегодняшнее качество активов сектора отражает кредитную политику банков докризисного периода. Основная часть проблемных кредитов банков была сформирована еще в 2005–2007 года. С наступлением кризиса ликвидности банки стали более осмотрительными в предоставлении кредитов. Анализ уровня безнадежных и сомнительных активов (свыше 90 дней невозврата) демонстрирует значительное ухудшение качества активов Казкоммерцбанка и сохраняющуюся тенденцию для Банка ТуранАлем (проходит 2 реструктуризацию долгов), Альянс Банк и Темирбанк (См. Рис.2). Последние 2 банка рассматривают вариант слияния в течение этого года. Менеджмент обоих банков уверены в успешности результата слияния.

Мероприятия, проводимые регулятором, должны способствовать развитию и восстановлению банковского сектора. Как отмечено в Концепции развития финансового сектора РК «Одним из показателей, характеризующих восстановление банковского сектора, является соотношение активов банковской системы к внутреннему валовому продукту докризисного уровня. При этом структура и качество активов будут значительно видоизменены в сторону диверсификации отраслей и видов финансовых инструментов». [1, 23].

Рис. 2. Качество активов банков на 01.01. 2013 г., в тыс. долларах США

Источник: КФН НБ РК.

Литература:

Концепция развития финансового сектора Республики Казахстан в посткризисный период, Указ Президента РК от 1 февраля 2010 года № 923

Закон РК О банках и банковской деятельности в Республике Казахстан от 31 августа 1995 года N 2444 (с дополнениями и изменениями от 01.08.2012 года)

Закон РК «О внесении изменений и дополнений в некоторые законодательные акты РК по вопросам регулирования банковской деятельности и финансовых организаций в части минимизации рисков» от 28 декабря 2011 года.

Текущее состояние банковского сектора РК по состоянию на 01.01.2013. Отчет КФН НБ РК.

www.nationalbank.kz