В статье рассматриваются стадии венчурного финансирования инновационных проектов. Обозначены риски, проблемы и особенности каждой стадии венчурного финансирования.

Ключевые слова: венчурное финансирование, инновационное предприятие, стадии финансирования инновационного проекта

В последние годы венчурное финансирование рассматривается в основном как инвестиции в компании, находящиеся на ранних стадиях развития. Цель венчурного финансирования заключается в получении сверхвысокого дохода от вложения денежных средств, который инвестор получает в виде возврата через определенное количество лет, путем продажи возросших в цене акций или доли успешно развивающейся компании партнерам по бизнесу на открытом рынке, либо крупной компании, работающей в той же области, что и развивающаяся фирма [1].

Процесс венчурного финансирования инновационных проектов происходит в соответствии с определенными стадиями. Каждая стадия процесса венчурного финансирования имеет свои особенности и проблемы, требующие финансовых и технических методов решения. При этом известно, что если на каждой стадии финансирования не инновационных проектов происходит количественный скачок, то на стадии финансирования инновационных процессов — скачок качественный.

В течение многих лет мирового опыта сложились следующие стадии развития венчурного финансирования инновационных предприятий:

1) «посев» (или фаза разработки, «идея», Seed);

2) стартап (Startup);

3) фаза раннего роста (ранней экспансии, Early growth);

4) фаза роста, расширения;

5) подготовительная фаза (мезонинная, Mezzanine);

6) фаза выхода (ликвидности, Liquidity stage, Exit).

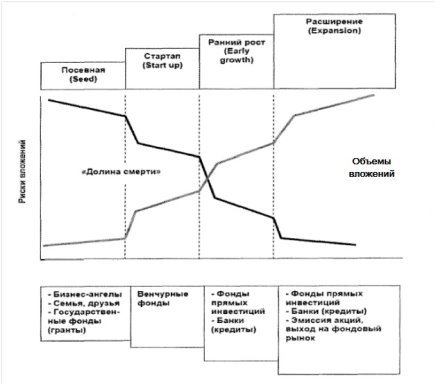

Основные источники инвестирования в инновационное предприятие в зависимости от фаз развития бизнеса показаны на Рис. 1.

Рис. 1. Основные источники инвестирования и этапы развития инновационного предприятия [3, с. 29]

Задачи, которые решаются на первой стадии инвестиций, зависят от сложности проекта. При разработке и освоении инновационных проектов необходимы: внедрение результатов научно-исследовательских работ, отладка и доработка технологических подсистем и систем.

На стадии «посева» происходит формирование компании. Возникает идея, собираются члены команды для реализации идеи и управления проектом, проводятся маркетинговые исследования. Доходы и прибыль на этом этапе отсутствуют. Первые инвестиционные вложения — собственные накопления предпринимателя, гранты со стороны государственных и иных организаций. Эти средства используются для создания прототипа продукции. Но для массового и окупаемого продукта необходимо значительно больше вложений средств. Эти средства могут быть привлечены за счет накоплений семьи, бизнес-партнеров и др. Далее следуют расходы: на создание бизнес-плана, проведение исследований по обоснованию коммерческой выгодности проекта, доработку прототипа, патентование идеи.

Риск инвестиций на этапе «посева» весьма велик. Финансовые ресурсы требуются для привлечения к проекту небольшого числа сотрудников, создания прототипа, патентования идеи. Достаточно велики затраты на патент. Так, в случае «зонтичного» патентования (когда разработка защищается несколькими патентами) его цена составляет несколько десятков тысяч долларов. Альтернативой может быть определение приоритета на изобретение длительностью на два с половиной года по всем странам мира. Цена патентования за рубежом составляет от двух до шести тысяч долларов. Достаточно дороги и маркетинговые исследования (от 20 до 50 тыс. долларов за квартал [6]. В России распространена практика, когда венчурный инвестор покупает незапатентованную идею. Кроме того, перед тем, как рекомендовать продукцию потенциальным потребителям, предприниматель должен получить заключение независимой экспертизы (в зависимости от сложности идеи стоимость работ здесь может составлять несколько тысяч долларов).

Количественные характеристики стадии «посева»: риск более 90 %, срок окупаемости — до 9 лет, ожидаемый доход — более 60 % годовых, около 1 % совокупного венчурного капитала [4].

На стадии стартапа венчурное финансирование необходимо для следующих целей: развитие концепции производства, предприятия; проведение дополнительных исследований; выплата заработной платы; выпуск опытной партии; пробное тестирование продукта на рынке; внесение необходимых изменений в продукт; налаживание производства. В ряде случаев заработная плата может быть небольшой, с тем, что сотрудники согласны получить небольшой процент акций компании.

На стадии стартапа венчурный капитал расходуется: на организацию компании, подготовку бизнес-плана, заключение договоров об инвестировании с венчурными компаниями, фондами и другими потенциальными инвесторами. Хотя риск по-прежнему остается высоким, прибыль уже может достигать от 40 до 65 % в год. Как следствие, на этой стадии в инновационные проекты инвестиции идут охотнее, чем на стадии «посева». Стадия стартапа характеризуется требованием значительных финансовых ресурсов, без чего дальнейшее развитие предприятия невозможно.

Количественные характеристики стадии стартапа: риск 60–70 %; срок окупаемости — 3–5 лет; ожидаемый доход — около 40 % годовых; от 3 до 5 % совокупного капитала венчурных фондов [4].

На стадии раннего роста риски инновационного проекта снижаются. Производство уже организовано, рынок наращивается. Значительной прибыли предприятие пока не приносит. Стадия подразделяется, в зависимости от решаемых задач, на следующие подстадии:

− первая ранняя стадия — тестирование прототипа, запуск первых продаж;

− вторая ранняя стадия — рост продаж, рост спроса на новый товар или услугу;

− третья ранняя стадия — развитие компании, увеличение объема продаж, получение прибыли.

Хотя на стадии раннего роста требуется значительный капитал, но, ввиду снижения рисков, инвесторы вкладывают деньги более охотно. Это могут быть корпорации, банки, выдающие кредиты под активы компании или за долю в инвестиционном проекте. Но продолжается и венчурное финансирование.

Количественные характеристики этапа раннего развития: риск 50 %; срок окупаемости — от 3 до 4 лет; доходность от 30 % годовых; 70–80 % совокупного объема инвестиций венчурных фондов [4].

На стадии устойчивого роста банковские кредиты становятся доступными на более выгодных условиях, поскольку таки банковские операции уже не рассматриваются как рисковые. Банки охотнее выдают займы и увеличивают отсрочку прежних платежей. Компания может привлечь средства за счет покупки необходимого оборудования в рассрочку, за счет лизинга. На этой стадии начинается подготовка к акционированию, что приводит к росту основного капитала, стоимости капитализации. Но есть и дополнительные расходы: на эмиссию акций, проведение первичного размещения на фондовом рынке, регистрацию на специализированном рынке, на рекламу, привлечение консультантов (налоговых, рекламных, финансовых, биржевых). Обычно на этом этапе происходит и реструктуризация компании (переход из ЗАО в ОАО), что делает ее более привлекательной для инвесторов.

Количественные характеристики стадии устойчивого роста: риск — 30–40 %; доходность — 20–30 %; 70–80 % совокупного капитала венчурных фондов (с учетом стадии раннего роста) [4].

На стадии реструктуризации (мезонинной стадии) может быть использовано так называемое «промежуточное финансирование», когда компания обеспечивается средствами под залог ее ценных бумаг. Это финансирование оформляется облигациями с более низким рейтингом, чем другие долговые обязательства эмитента («облигационный займ»). Этот вид займа может дополняться условиями: о праве на покупку ценных бумаг компании по фиксированной цене; о конвертируемости облигаций в акции компании [5]. Все указанные виды финансирования позволяют инновационному предприятию перейти к стадии ликвидности.

На стадии выхода венчурные инвесторы получают сверхприбыль от вложенных в инвестиционную компанию инвестиций. Перед определением стоимости доли венчурного инвестора происходит оценка реальной стоимости инновационной компании. Это — обязательное звено для перехода инвесторов к стадии выхода из компании. Оценка компании должна удовлетворять и основателя, и команду, и инвесторов.

Реальную стоимость компании определяют: активы и пассивы, сегмент рынка, количество проданных акций, спрос потребителей. Выкуп инновационного предприятия заключается в покупке предприятия, — как его менеджментом или менеджментом другой компании, так и стратегическим инвестором, собственником и др.

Конечно, главная цель инвестора — прибыль. Опытные венчурные инвесторы полагают, что инвестиции успешны, если прибыль за весь период инвестиций выше средней прибыли по отрасли и выше среднего банковского процента.

Таким образом, каждая из рассмотренных стадий венчурного финансирования инвестиционных проектов имеет свои особенности, риски, проблемы. Успешное прохождение всех стадий обеспечивает возврат вложенных средств инвестора, функционирование инновационного предприятия на рынке.

Литература:

1. Гулькин П. Г. Венчурные и прямые частные инвестиции в России: теория и десятилетие практики / П. Г. Гулькин. — М.: Альпари, 2003. — 240 с.

2. Каржаув А. Т. Национальная система венчурного инвестирования / А. Т. Каржаув, А. Н. Фоломьёв. — 2-е изд. — М.: Экономика, 2015. — 240 с.

3. Каширин А. И. Инновационный бизнес: венчурное и бизнес-ангельское финансирование / А. И. Каширин, А. С. Семенов. — М.: Дело, 2012. — 258 с.

4. Обзор рынка прямых и венчурных инвестиций в России: 2004 –2016 гг. [Электронный ресурс]. — URL: http://www.rvca.ru/rus/resource/library/rvca-yearbook (дата обращения: 05.06.2017).

5. Облигационный займ [Электронный ресурс]. — URL: https://utmagazine.ru/posts/12760-obligacionnyy-zaym (дата обращения: 05.06.2017).

6. Российская ассоциация венчурного инвестирования [Электронный ресурс]. — URL: http://rvca.ru125 (дата обращения: 05.06.2017).