В случившейся ситуации пандемии коронавируса рост экономики России замедлился, с этим связано ухудшение качества жизни, увеличение уровня безработицы, увеличение инфляции. Поэтому граждане России стали снимать свои деньги с депозитов и вкладывать их в недвижимость и золото. Рационально это или нет? Цель данной работы разобраться в том, как лучше, эффективнее действовать и как рентабельнее вкладывать свои денежные средства в условиях ползучей инфляции.

Ключевые слова: инфляция, банковский депозит, облигации, акции, смена валюты, недвижимость, золото.

В связи с непростой и не стабильной ситуацией в России, вызванной кризисом, снижением цен на энергоресурсы, а также санкциями принимаемыми странами Европы, и в связи с пандемией, рассмотрим экономическое поведение граждан Российской Федерации. Многие граждане в период пандемии коронавируса стали массово снимать свои деньги с вкладов, не зная, куда их вкладывать, стали тратить или просто хранить у себя дома «под матрасом». Правильно ли это? Во что нужно ивестировать?

Обратимся к определению инфляции. Инфля́ция (с лат. inflatio — «вздутие») — повышение общего уровня цен на товары и услуги на длительный срок. При инфляции на одну и ту же сумму денег по прошествии некоторого времени можно будет купить меньше товаров и услуг, чем прежде. В этом случае говорят, что за прошедшее время покупательная способность денег снизилась, деньги обесценились — утратили часть своей реальной стоимости [1].

Рассмотрим самое надежное вложение денег по мнению экспертов — вклады в банках. Депозитыподходят для тех, кто не знает основ экономики, но хочет получить процент от свободных денежных средств. Не нужно анализировать рынок для того, чтобы вложить деньги в банк, депозит в любом случае принесет доход. Для надежности мы рекомендуем гражданам вкладывать средства в государственные банки. Но многие не вносят депозиты, потому что проценты по вкладу, как правило, очень низкие и они зачастую не могут полностью покрыть уровень инфляции. В сложившейся ситуации пандемии и кризиса процентные ставки по вкладу продолжают падать, поэтому этот способ сохранения денежных средств уходит в прошлое. Также с 2020 года вступает в силу закон о налоге по доходу с вкладов. Но тем не менее лучше частично покрыть уровень инфляции, чем не покрыть вовсе, при хранении денежных средств у себя дома.

Растет популярность вложений в облигации. Причиной тому служит тенденция интенсивного снижения депозитных ставок. Вложения в облигации довольно безопасны. Мы рекомендуем вкладываться в облигации государственных компаний или облигации федерального займа (ОФЗ). А также советуем покупать облигации компаний, которые не пострадали от пандемии коронавируса: телекоммуникационные компании, фармацевтические компании, золотодобывающие компании, судостроительные компании, производители дезинфицирующих средств, производители продуктов питания. Решив вложить часть своих сбережений в облигации, нужно тщательно продумать экономическую ситуацию. Так, нужно учитывать: наличие прибыли, кредитный рейтинг, понятность бизнеса. При этом, необходимо акцентировать свое внимание на том будет ли компания успешна в долгосрочной перспективе.

Рассмотрим более сложные, эффективные, но рискованные способы сохранения денежных сбережений. Акции имеют преимущество над другими инструментами сохранения денежных средств — они имеют большую доходность, и недостаток — есть риски. В связи с этим, наши рекомендации будут следующими — покупать акции крупных стабильных компаний, потому что в таком случае риски банкротства предприятия минимальны. В период кризиса акции крупных компаний, таких как Роснефть, Газпром и другие, снизились в цене и ликвидности. Покупая акции этих компаний по низкой цене, граждане тратят меньше денег, зато в долгосрочной перспективе после выхода из кризиса акции крупных компаний будут более рентабельными и будут приносить больше дохода.

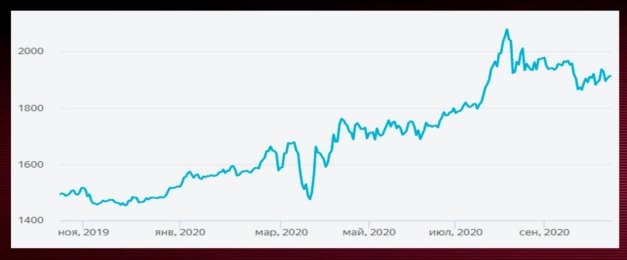

График иллюстрирует снижение акций Роснефти. Стоимость акций сильна упала. При вложении средств в небольшие компании нужно тщательно рассмотреть ее деятельность и спрогнозировать ее дальнейшее развитие и доход. Этот вариант требует специфических знаний и умений управления своими акциями, поэтому при отсутствии этого лучше всего вообще не покупать акции мелких компаний.

Многие россияне стали менять валюту. Смена валюты требует хорошего анализа рынка валют. Самые устойчивые мировые валюты — доллар и евро. Чтобы получить доход, необходимо покупать другую валюту в момент спада ее цены, а в момент пика ее цены следует ее продать. Разница между стоимостью проданной и купленной валюты и есть доход. Не стоит вкладываться только в одну валюту, нужно часть своих сбережений разделить между двумя валютами, в этом случае риск ниже. Стоит обратить внимание, что пользоваться таким методом нерационально, потому что в кризис курс мировых валют уже увеличился, нужно было менять валюту раньше до кризиса, когда цены за доллар и евро были ниже.

Аналогичная ситуация с золотом. Золото — это физический товар. При общем росте цен (инфляции), оно должно дорожать. При ослаблении курса национальной валюты — рублевая стоимость золота увеличивается.

Однако золотой курс подвержен колебаниям. В период коронавирусной инфекции все стали вкладываться в золото, поэтому оно стало увеличиваться в цене, и сейчас золото стоит очень дорого. Мы считаем, что покупка золота не выгодный метод сохранения денежных средств, из-за цены. После выхода из кризиса цена на золото упадет, и владельцы золота потеряют свои деньги. Нужно было покупать золото вначале кризиса в ноябре 2019 года, когда золото стоило 1500 рублей за грамм. Еще один минус вложения в золото в том, что такие операции не приносят экономическую пользу государству, деньги не обращаются, а «висят».

Если вы имеете большие денежные сбережения (более 1,5 миллиона), то вложение денег в недвижимость — хорошая вариант, позволяющий хранить и приумножать свои сбережения. Покупать недвижимость стоит только тогда, когда есть достаточно средств чтобы не обращаться в кредитные организации. Недвижимость почти всегда увеличивается в цене. Если вложить деньги в строящийся объект, то ко времени окончания строительства стоимость этой квартиры скорее всего увеличится. Благодаря чему, можно накопить приличный доход от сдачи в аренду приобретенной недвижимости. Квартиру можно не только покупать и потом продавать за большую цену, но и сдавать в аренду. Нужно покупать жилье среднего или низкого класса, потому что сложно будет сдать в аренду жилье элитного класса. Лучше покупать однокомнатную квартиру средней или низкой ценовой категории в востребованном районе, тогда при желании сдать квартиру в аренду вы будете иметь большее количество потенциальных клиентов за счет приемлемой цены. Основным преимуществом вложений в недвижимость можно назвать стабильный рост стоимости жилья и практическое отсутствие влияния на нее колебания курсов валют. Основной недостаток — необходимость иметь большие денежные средства, для покупки недвижимости.

Подводя итог, хотелось бы отметить, что самый лучший вариант сохранения денежных средств в условиях ползучей инфляции, по нашему мнению, это покупка недвижимости. Но если нет денежных средств на такую дорогостоящую покупку, то можно купить акции и облигации. Это тоже очень хороший вариант. А для начинающих инвесторов или для тех, кто любит надежность, больше всего подойдут банковские депозиты. Мы думаем, что не стоит вкладываться в мировые валюты и драгоценные металлы в самый пик кризиса, а уж тем более не стоит хранить свои деньги «под матрасом».

Литература:

- https://ru.wikipedia.org/wiki/%D0%98%D0%BD%D1%84%D0%BB%D1%8F%D1%86%D0%B8%D1%8F

- https://zen.yandex.ru/media/kanal_zoloto/dinamika-cen-na-zoloto-2020-god

- https://yandex.ru/turbo/forbes.ru/s/biznes-photogallery/410641-rost-vo-vremya-chumy-kak