В статье раскрываются аналитические возможности статистического метода оценки инвестиционных рисков, приведена классификация внешних и внутренних рисков инвестиционных проектов.

Ключевые слова: инвестиционный проект, риски реализации инвестиционных проектов, статистический метод количественной оценки инвестиционных рисков.

Активизация проекта инвестиционной деятельности, необходимая для развития национальной экономики и решения социальных проблем, невозможна без повышения эффективности управления инвестиционными проектами. Одной из проблем этой сферы управленческой деятельности, является оценка рисков, приводящих к снижению доходности, увеличению операционных и инвестиционных издержек, нарушению сроков окупаемости и завершения.

На этапе принятия решений о реализации проекта инвестор оценивает эффективность инвестиций на основе прогноза денежных потоков. Достоверность оценки будущих доходов и расходов зависит от наличия информации о множестве факторов, ряд из которых находится вне сферы влияния инвестора и не имеет измерения. Неопределённость, порождаемая отсутствием достаточной и объективной информации об условиях реализации проекта, приводит к возникновению рисков. Риски представляют собой вероятность ухудшения финансовых, экономических и социальных результатов инвестиционного проекта при изменении факторов внешней и внутренней среды. Множественность факторов, влияющих на условия реализации инвестиционного проекта, порождает многообразие рисков [1]. Классификация рисков является эффективным инструментом управления инвестиционными проектами, позволяющим наиболее полно учесть все существенные риски, дать обоснованную оценку их влияния на результаты конкретного инвестиционного проекта.

Анализ предлагаемых в литературе классификаций рисков показал, что, несмотря на продолжающиеся поиски значимых, с точки зрения управления инвестиционными проектами, критериев классификации рисков, важность их разделение на внешние и внутренние признаётся большинством авторов. Внешние (систематические) риски обусловлены динамикой факторов внешней среды, им подвержены любые инвестиционные проекты, поэтому инвестор не может оказать на них влияние.

К группе внешних рисков принято относить: природные риски (изменение климата и погодных условий, природные катаклизмы); политические риски (политические события, влияющие на условия инвестирования, фаза избирательного цикла); правовые риски (изменение нормативных условий приобретения имущества, получения лицензий, возникновение гарантийных обязательств); макроэкономические риски (изменение фазы экономического цикла, уровня налогообложения, инфляции, курса национальной валюты, банковских процентов, условий экспорта и импорта); рыночные риски (изменение условий закупок инвестиционных товаров и спроса покупателей, выход на рынок новых конкурентов, изменение структуры рынка); социальные риски (изменение социальной политики и системы социальной защиты, изменение уровня безработицы); технологические риски (появление новых информационных и управленческих технологий).

Внутренние (несистематические) риски генерируются факторами внутренней среды, что даёт возможность осуществлять активные управленческие действия, направленные на их минимизацию.

К внутренним рискам принято относить: снабженческие риски (отсутствие проверенной информации о новых поставщиках, повышение цен на закупаемые товары, сложности в определении периодичности, сроков и объёмов поставок); производственные риски (увеличение сроков наладки и освоения нового оборудования, трудности освоения новых технологий, низкое качество производимых товаров, большое количество брака); сбытовые риски (нарушение сроков поставки товаров новым покупателям, отсутствие необходимого количества договоров на поставки товара, ограниченная сбытовая сеть); маркетинговые риски (ограниченная информация о целевом рынке; выбор целевого сегмента с ограниченной ёмкостью спроса, нечёткое позиционирование товара, отсутствие проработанной ценовой политики, ограниченный рекламный бюджет); финансовые риски (вероятность нарушения сроков финансирования проекта, снижение доходов и увеличение издержек реализации инвестиционного проекта, снижение чистой приведённой стоимости и рентабельности); риски со стороны персонала (дефицит кадров, необходимых профессий и квалификации, нарушения трудовой и технологической дисциплины, низкая трудовая мотивация).

Группировка рисков по источникам их происхождения позволяет принимать решения и предпринимать действия, влияющие на причину риска, снижая вероятность его наступления. Ранжирование инвестиционных рисков по степени значимости проводится на основе их количественной оценки, которая может быть выполнена различными методами, раскрытыми многими авторами, занимающимися проблемами инвестиционного анализа. Наиболее распространённым и достаточно эффективным из них является статистический метод, основанный на определении вероятности ухудшения показателей эффективности инвестиционного проекта под воздействием изменения факторов внешней и внутренней среды. Определение вероятности получения того или иного результата инвестиционного проекта возможно на основе анализа статистики аналогичных проектов или оценки экспертов. Особенности применения статистического метода для оценки рисков инвестиционных проектов могут быть раскрыты на условном примере (таблица 1).

Таблица 1

Распределение вероятностей разных уровней рентабельности инвестиций

|

Возможный уровень рентабельности инвестиций |

Вероятность достижения соответствующего уровня рентабельности | ||

|

Проект 1 |

Проект 2 |

Проект 3 | |

|

-40% |

0 |

0 |

0,02 |

|

-30% |

0 |

0 |

0,03 |

|

-20% |

0 |

0 |

0,05 |

|

-10% |

0 |

0,1 |

0,1 |

|

0% |

0,3 |

0,2 |

0,13 |

|

10% |

0,6 |

0,4 |

0,3 |

|

20% |

0,1 |

0,3 |

0,15 |

|

30% |

0 |

0 |

0,1 |

|

40% |

0 |

0 |

0,05 |

|

50% |

0 |

0 |

0,03 |

|

60% |

0 |

0 |

0,02 |

|

Сумма вероятностей |

1 |

1 |

1 |

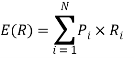

Анализ распределения вероятностей достижения различных уровней рентабельности инвестиций показал, что третий проект отличается наибольшим разбросом предполагаемых значений показателя, что позволяет оценить его как наиболее неустойчивый и рискованный. Далее на основе результатов распределения вероятностей определяется показатель средней ожидаемой рентабельности по формуле:

где E(R) - средний ожидаемый уровень рентабельности; Рi- вероятность получения «i» уровня рентабельности; Ri- «i» уровень рентабельности.

Результаты расчётов средней ожидаемой рентабельности по каждому из анализируемых проектов приведены в таблице 2.

Таблица 2

Показатели средней ожидаемой рентабельности

|

Возможный уровень рентабельности инвестиций |

Вероятность достижения соответствующего уровня рентабельности |

Средняя ожидаемая рентабельность | ||||

|

Проект 1 |

Проект 2 |

Проект 3 |

Проект 1 |

Проект 2 |

Проект 3 | |

|

1 |

2 |

3 |

4 |

5= 1×2 |

6= 1×3 |

7= 1×4 |

|

-40% |

0 |

0 |

0,02 |

0 |

0 |

-0,8 |

|

-30% |

0 |

0 |

0,03 |

0 |

0 |

-0,9 |

|

-20% |

0 |

0 |

0,05 |

0 |

0 |

-1 |

|

-10% |

0 |

0,1 |

0,1 |

0 |

-1 |

-1 |

|

0% |

0,3 |

0,2 |

0,13 |

0 |

0 |

0 |

|

10% |

0,6 |

0,4 |

0,3 |

6 |

4 |

3 |

|

20% |

0,1 |

0,3 |

0,15 |

2 |

6 |

3 |

|

30% |

0 |

0 |

0,1 |

0 |

0 |

3 |

|

40% |

0 |

0 |

0,05 |

0 |

0 |

2 |

|

50% |

0 |

0 |

0,03 |

0 |

0 |

1,5 |

|

60% |

0 |

0 |

0,02 |

0 |

0 |

1,2 |

|

Средний ожидаемый уровень рентабельности |

8% |

9% |

10% | |||

Третий проект с более высоким уровнем средней ожидаемой рентабельности должен быть признан более эффективным, но распределение вероятностей свидетельствует о значительных рисках данного проекта.

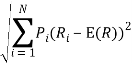

Следует отметить, что при других распределениях вероятности все три проекта могут иметь одинаковую среднюю доходность. Более точная оценка рисков анализируемых проектов может быть дана на основе расчётов показателя среднего квадратического(стандартного) отклонения, который характеризует степень колеблемости изучаемого показателя (рентабельности инвестиций) по отношению к его средней величине. Чем больше амплитуда колебаний, тем выше степень риска. Расчет среднего квадратического отклонения осуществляется по формуле:

![]() =

=  ,

,

где ![]() – стандартное отклонение.

– стандартное отклонение.

Результаты расчётов среднего квадратического отклонения по проектам приведены в таблице 3.

Таблица 3

Расчёты среднего квадратического отклонения для анализируемых инвестиционных проектов

|

Ri, % |

Pi |

Ri – E(R), % |

|

|

|

Проект 1 | ||||

|

0 |

0,3 |

- 8 |

64 |

19,2 |

|

10 |

0,6 |

2 |

4 |

2,4 |

|

20 |

0,1 |

12 |

144 |

14,4 |

|

| ||||

|

Проект 2 | ||||

|

- 10 |

0,1 |

- 19 |

361 |

36,1 |

|

0 |

0,2 |

- 9 |

81 |

0 |

|

10 |

0,4 |

1 |

1 |

0,4 |

|

20 |

0,3 |

11 |

121 |

36,3 |

|

| ||||

|

-40% |

0,02 |

- 50 |

2500 |

50 |

|

-30% |

0,03 |

- 40 |

1600 |

48 |

|

-20% |

0,05 |

- 30 |

900 |

45 |

|

-10% |

0,1 |

- 20 |

400 |

40 |

|

0% |

0,13 |

- 10 |

100 |

13 |

|

10% |

0,3 |

0 |

0 |

0 |

|

20% |

0,15 |

10 |

100 |

15 |

|

30% |

0,1 |

20 |

400 |

40 |

|

40% |

0,05 |

30 |

900 |

45 |

|

50% |

0,03 |

40 |

1600 |

48 |

|

60% |

0,02 |

50 |

2500 |

50 |

|

| ||||

Сравнительная оценка рисков трёх инвестиционных проектов, данная на предыдущих этапах анализа, подтвердилась результатами расчёта среднеквадратического отклонения. Стандартное отклонение показателя рентабельности инвестиций для первого проекта составило 5,1%, для второго – 8,53%. Третий проект имеет стандартное отклонение почти 20% и должен быть признан самым рискованным.

При равенстве средней ожидаемой доходности для всех проектов на основе показателя стандартного отклонения делается окончательный вывод о сравнительной степени риска. Однако, если статистический метод оценки риска применяется к абсолютным показателям эффекта от инвестиций, таким, как объём NPV, то стандартное отклонение будет зависеть от масштабов проекта, крупные инвестиционные проекты, как правило, имеют более значительное стандартное отклонение, но это не означает, что они всегда являются более рискованными.

Для проектов с различным уровнем средних ожидаемых показателей эффективности риск оценивается на основе коэффициента вариации, который показывает размер риска на единицу доходности. Предпочтение отдается инвестиционным проектам с более низким коэффициентом вариации, что свидетельствует о более благоприятном соотношении дохода и риска.

Коэффициент вариации рассчитывается по формуле:

![]()

Согласно принятым оценкам, проекты с коэффициентом вариации до 10% считаются надёжными, имеющими низкий уровень риска, при 10–25% – риск умеренный, значение коэффициента вариации свыше 25% указывает на проекты с высокой степенью риска [3]. Все три анализируемых инвестиционных проекта должны быть отнесены к рискованным, так как, по результатам расчётов, коэффициент вариации для первого проекта составил 65%, для второго – 95%, а для третьего – 198%.

Аналитические возможности статистического метода оценки рисков инвестиционных проектов существенно расширяются при симметричном распределении вероятностей, что является условием для оценки вероятности получения любых по величине результатов инвестиционных вложений, а не только тех, которые выбрали эксперты.

Оценка рисков инвестиционных проектов на основе показателей средней ожидаемой доходности, стандартного отклонения и коэффициента вариации не предполагает проведение сложных математических вычислений, однако для их проведения необходимо иметь большое количество информации за длительный период времени, что принято считать основным недостатком статистического метода оценки рисков.

Литература:

- Кангро М.В. Методы оценки инвестиционных проектов. - Ульяновск: УлГТУ, 2011. – 131 с.

- Кузнецов Б.Т. Инвестиционный анализ. - М.: Издательство Юрайт, 2014. – 361 с.

- Статистический анализ финансовых рисков / сост. В. Е. Балабаев; Яросл. гос. ун-т им. П.Г. Демидова. Ярославль: ЯрГУ, 2015. – 108 с.

- Sean Pinder, The University of Melbourne. Alternative approaches to valuation and investment, 2015.