В статье рассмотрены причины необходимости учета риска воздействия инфляции. Выделены базовые факторы межрегионального экономического взаимодействия. Определено место инвестиционных проектов, как самостоятельного фактора организации и реализации интеграционных процессов.

Ключевые слова: учет инфляции, инвестиционные проекты

The article discussesthe reasons forthe need to considerthe risk ofthe effects of inflation. There arebasicfactorsof inter-regionaleconomic cooperation.The place ofinvestment projectsasan independent factor ofthe organization andimplementation ofthe integration process.

Keywords:inflation-adjustedinvestment projects.

Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности.

Современной инфляции присущ ряд отличительных особенностей: если раньше инфляция носила локальный характер, то сейчас — повсеместный, всеохватывающий; если раньше она имела периодический характер, то сейчас — хронический.

В зависимости от темпов инфляция имеет свои положительные и отрицательные стороны. Небольшие темпы инфляции содействуют временному оживлению конъюнктуры рынка, росту цен и норм прибыли. По мере роста инфляция наносит серьезный сбой стабильности предприятий и финансовых учреждений, экономическому развитию страны, ее населению, подрывают доверие народа к правительству [1].

В настоящее время инфляция — один из самых болезненных и опасных процессов, негативно воздействующих на финансовую, денежную и экономическую систему в целом. Учитывая долгосрочность инвестиционной деятельности и многообразие влияющих на неё факторов внешней среды, можно сказать, что инвестиционная деятельность во всех её формах и видах сопряжена с риском воздействия инфляции. В расчётах эффективности рекомендуется учитывать неопределенность и риск влияния инфляции, а показатели эффективности, исчисленные с их учётом, называются ожидаемыми.

При оценке эффективности инвестиционных проектов рассматриваются такие ситуации, когда все возможные последствия любого рискованного решения известны либо их можно предвидеть и как следствие рассчитать возможный результат от любого изменения ситуации.

Инвестиционный проект считается устойчивым, если при всех вариантах его реализации он эффективен и финансово реализуем, а устранение возможных негативных влияний инфляционных отклонений встроено в организационно-экономический механизм реализации.

Учет инфляции осуществляется с использованием: общего индекса внутренней рублевой инфляции, определяемого с учетом систематически корректируемого рабочего прогноза хода инфляции; прогнозов валютного курса рубля; внешней инфляции; прогнозов изменения во времени цен на продукцию и ресурсы (в том числе газ, нефть, энергоресурсы, оборудование, строительно-монтажные работы, сырье, отдельные виды материальных ресурсов), а также прогнозов изменения уровня средней заработной платы и других укрупненных показателей на перспективу; прогноза ставок налогов, пошлин, ставок рефинансирования ЦБ РФ и других финансовых нормативов государственного регулирования [2].

Для описания влияния инфляции на эффективность ИП используются следующие показатели:

‒ общий индекс инфляции за период от начальной точки (точки 0, в качестве которой можно принять момент разработки проектной документации, момент приведения t0, начало нулевого шага или иной момент) до конца m-го шага расчета GJ(tm,0) или GJm (базисный общий индекс инфляции). Он отражает отношение среднего уровня цен в конце m-го шага к среднему уровню цен в начальный момент времени. Если в качестве начальной точки принят конец нулевого шага, GJ0 = 1;

‒ общий индекс инфляции за m-й шаг Jm, отражающий отношение среднего уровня цен в конце шага m-1(цепной общий индекс инфляции). Если в качестве начальной точки принято начало нулевого шага, GJ0=J0;

‒ темп (уровень, норма) общей инфляции за этот шаг im, выражаемый обычно в процентах в год (или месяц);

‒ средний базисный индекс инфляции на m-м шаге MJm, отражающий отношение среднего уровня цен в середине m-го шага к среднему уровню цен в начальный момент.

Аналогичными показателями характеризуется изменение цен на отдельные виды товаров и услуг. Через GJk(tm,0) и Jk(tm)=Jkm обозначаются соответственно базисный и цепной индексы цен на k-й продукт (услугу, ресурс).

Разновидностью индексов цен является индекс переоценки основных фондов, отражающий изменение балансовой и остаточной стоимости фондов при периодически (по существующим правилам — один раз в год) проводимой их переоценке (необходимость учета переоценки обусловлена, в частности, тем, что она влияет на стоимость имущества, размеры амортизации и другие важные показатели проекта). Различаются цепной индекс переоценки, отражающий увеличение стоимости фондов при данной переоценке, и базисный индекс, отражающий аналогичное изменение по сравнению со стоимостью в начальной точке. В расчетах эффективности могут использоваться как усредненные, так и дифференцированные по видам основных фондов индексы переоценки [3].

Инфляция называется равномерной, если темп общей инфляции im не зависит от времени (при дискретном расчете — от номера m-го шага).

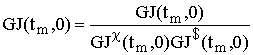

Для многовалютных проектов дополнительно необходимо знать базисные GJc(tm,0) либо цепные Jc(tm) индексы (или темпы) изменения валютного курса для всех шагов расчета m или, что эквивалентно, индексы внутренней инфляции иностранной валюты для этих шагов. Базисный индекс внутренней инфляции иностранной валюты определяется формулой

, (1)

, (1)

где GJ(t,0) — базисный общий индекс рублевой инфляции;

GJ$(t,0) — базисный индекс роста валютного курса для валюты данного вида;

GJc(t,0) — базисный индекс инфляции инвалюты данного вида.

Если в эту формулу вместо базисных индексов подставить цепные, получится формула для цепных индексов внутренней инфляции иностранной валюты:

![]() . (2)

. (2)

Если для некоторого шага расчета m этот индекс равен единице, изменение валютного курса на этом шаге соответствует соотношению величин рублевой и валютной инфляций; если он больше единицы, рост валютного курса отстает от этого отношения (валютный курс растет медленнее, чем внутренние цены по отношению к внешним); если он меньше единицы, рост валютного курса опережает рост внутренних цен (по отношению к внешним).

В расчетах чаще всего используются следующие свойства индексов инфляции:

![]() , (3)

, (3)

![]() . (4)

. (4)

В соответствии с (3) базисный индекс переоценки основных фондов рассчитывается как произведение предшествующих цепных индексов.

Для того чтобы учесть влияние инфляции на показатели эффективности проекта “в целом”, следует методами, описанными в предыдущем модуле, с использованием прогнозных цен построить составляющие денежных потоков в прогнозных ценах, после чего привести их к единому (итоговому) потоку, выраженному в прогнозных ценах (jс(m)), используя прогнозный валютный курс. Единый (итоговый) поток следует выражать в той валюте, в которой в соответствии с требованиями инвестора необходимо оценить эффективность проекта. Как правило, в российских условиях такой валютой являются рубли.

На основании полученного потока в прогнозных ценах строится денежный поток в дефлированных ценах по формуле

![]() (5)

(5)

Приведение к дефлированным ценам называется дефлированием.

Для проверки условий финансовой реализуемости проекта и определения потребности в финансировании должны использоваться прогнозные цены. При этом рекомендуется корректировать процентную ставку по кредитам по формуле Фишера [4].

Для практического расчета полезно следующим образом классифицировать виды влияния инфляции:

влияние на ценовые показатели;

влияние на потребность в финансировании;

влияние на потребность в оборотном капитале.

Первый вид влияния инфляции практически зависит не от ее величины, а только от значений коэффициентов неоднородности и от внутренней инфляции иностранной валюты.

Второй вид влияния зависит от неравномерности инфляции (ее изменения во времени). Наименее выгодной для проекта является ситуация, при которой в начале проекта существует высокая инфляция (и, следовательно, заемный капитал берется под высокий кредитный процент), а затем она падает.

Третий вид влияния инфляции зависит как от ее неоднородности, так и от уровня. По отношению к этому виду влияния все проекты делятся на две категории (в основном в зависимости от соотношения дебиторской и кредиторской задолженностей). Эффективность проектов первой категории с ростом инфляции падает, а второй — растет [5].

В связи с изложенным можно рекомендовать следующий порядок прогноза инфляции: установить, к какой категории, первой или второй, относится проект; если приняты меры для уменьшения влияния инфляции на потребность в финансировании, то для проектов второй категории следует использовать минимально возможный уровень инфляции (например, производить расчет в текущих ценах). При прогнозе инфляции следует учитывать официальные сведения, а также экспертные и прочие оценки, учитывающие дефлятор ВНП, и/или индексы цен по достаточно большой “корзине” постоянного состава.

Литература:

- Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов. М.: «Банки и биржи», «ЮНИТИ», 2010.

- Бланк И. А. Основы инвестиционного менеджмента. — Киев: «Ника-Центр», «Эльга», 2011.

- Крушвиц Л. Финансирование и инвестиции. Неклассические основы теории финансов. — СПб.: Изд-во «Питер», 2013.

- Маусов Н. К. Организация эффективного управления экономическими инновациями. — М.: МИНХ, МГУ, 2011.

- Непомнящий Е. Г. Инвестиционное проектирование.Таганрог: Изд-во ТРТУ, 2013.