Скоринг как эффективный метод оценки потенциальных заёмщиков в Российской Федерации

Автор: Чернова Карина Николаевна

Рубрика: Спецвыпуск

Опубликовано в Вопросы экономики и управления №3 (5) май 2016 г.

Дата публикации: 16.05.2016

Статья просмотрена: 811 раз

Библиографическое описание:

Чернова, К. Н. Скоринг как эффективный метод оценки потенциальных заёмщиков в Российской Федерации / К. Н. Чернова. — Текст : непосредственный // Вопросы экономики и управления. — 2016. — № 3.1 (5.1). — С. 168-171. — URL: https://moluch.ru/th/5/archive/31/941/ (дата обращения: 20.04.2024).

В статье рассмотрен один из эффективных методов оценки потенциального заемщика – скоринг. Определены перспективные возможности использования автоматизированных скоринговых технологий – применение облачных технологий для совершенствования скорингоых инструментов; более активное использования аутсорсинга при оценке кредитоспособности заемщиков, а также широкое вовлечение технологий скоринга отклика и скоринга потерь в банковской маркетинговой деятельности.

Ключевые слова: скоринг, скоринговая модель, скоринговая технология.

В настоящее время банковская система Российской Федерации функционирует в условиях высокой неопределенности внешней среды, которая по прогнозам Центрального Банка РФ в перспективе еще будет сохраняться [1, с. 4]. В таких условиях кредитные организации должны максимально эффективно использовать свои ресурсы для поддержания ликвидности. Развитие банковской сферы в 2015 году было связано с повышением кредитных рисков, что вызвано объективными факторами: снижением реальных доходов населения, паданием совокупного спроса, ростом долговых нагрузок на корпоративный сектор. Все перечисленные явления привели к некоторому увеличению просроченной задолженности по кредитам. Данные по объемам кредитования юридических лиц и просроченной задолженности представлены в таблице 1.

Таблица 1

Объемы кредитования и просроченной задолженности юридических лиц и индивидуальных предпринимателей в РФ

|

Отчетная дата |

Объемы кредитования юридических лиц и индивидуальных предпринимателей, млн. руб. |

Общая сумма просроченной задолженности по кредитам юридических лиц и индивидуальных предпринимателей, млн. руб. |

|

01.01.2015 |

33 241 362 |

1 128 325 |

|

01.02.2015 |

1 530 671 |

1 215 434 |

|

01.03.2015 |

3 547 002 |

1 261 646 |

|

01.04.2015 |

5 885 433 |

1 322 292 |

|

01.05.2015 |

8 454 838 |

1 416 907 |

|

01.06.2015 |

10 560 765 |

1 469 751 |

|

01.07.2015 |

13 314 189 |

1 540 239 |

|

01.08.2015 |

16 006 070 |

1 603 873 |

|

01.09.2015 |

18 447 217 |

1 608 194 |

|

01.10.2015 |

21 169 876 |

1 586 439 |

|

01.11.2015 |

24 050 596 |

1 586 140 |

|

01.12.2015 |

26 476 134 |

1 634 251 |

|

01.01.2016 |

29 995 671 |

1676511 |

|

01.02.2016 |

1 986 703 |

1724070 |

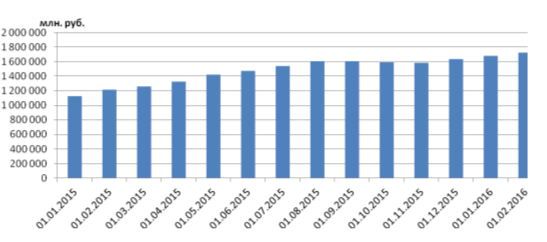

Динамика просроченной задолженности представлена на рисунке 1.

Рис.1. Динамика просроченной задолженности по кредитам юридических лиц и индивидуальных предпринимателей всего по Российской Федерации, млн. руб. [2]

Как видно из рисунка, наблюдается устойчивая динамика роста просроченной задолженности. Естественная реакция кредитных организаций в таких условиях: ужесточение требований к заемщикам, что наиболее чувствительно отразилось на малом и среднем бизнесе, которые традиционно испытывают сложности с привлечением заемных средств. В такой ситуации поиск технологий эффективной оценки потенциальных заемщиков – это возможность снижения рискованности кредитования и расширение возможностей банка для получения дополнительного процентного дохода.

Оценка кредитоспособности потенциального заемщика – это важнейшая часть кредитного процесса, которая позволяет регулировать кредитный риск и сумму просроченной задолженности. Сущность оценки кредитоспособности – это определение перспективной финансовой состоятельности заемщика, а также оценка его готовности выполнять обязательства. Исходя из такой позиции, оценить кредитоспособность потенциального заемщика означает найти ответ на оба указанные вопросы, что возможно при наличии достаточной информации о клиенте и возможности ее грамотного анализа.

В условиях отечественной банковской системы, кредитные организации встречаются с некоторыми проблемами; во-первых, имеющаяся финансовая отчетность не всегда достоверно отображает реальные данные; во-вторых, работники кредитных организаций не всегда имеют в наличие работоспособные сервисы для обработки информации.

Первая проблема представляется слишком глобальной для решения на микроуровне, поскольку затрагивает институциональные условия ведения бизнеса в стране, изменить которые возможно только на долгосрочной основе с привлечением различных, в т.ч. государственных методов регулирования.

Вторая затронутая проблема касается инструментария анализа, ее можно успешно решить при использовании современных информационных решений.

Одним из эффективных методов оценки потенциального заемщика является скоринг. Скоринговые модели представляют собой «тестеры», которые прогнозируют возможности заемщика по возвращению кредитных средств. Скоринговые технологии направлены на прогнозирование риска дефолта у потенциальных заемщиков и основываются на различных математических моделях, например, логистическая регрессия, тесты Колмогорова-Смирнова, линейный дискриминантный анализ, теоретико-иговой подход, кластерный анализ и др.

В настоящее время существует большое количество разновидностей скоринга, представляется удачной систематизация скоринговых моделей, выполненная Г.Б. Клейнером, Д.С. Коробовым [3]. В рамках предложенной указанными специалистами классификации, выделяются такие типы скоринговых технологий:

- попредметуоценки (application, fraud, collection, behavioral);

- по методу математических вычислений (статистический, экспертный);

- по наличию статистики (априорный, апостериорный, экспертный).

При помощи application-скоринга проводится анализ потенциальной кредитоспособности физического лица для получения кредита. По результатам оценки потенциальному клиенту присваивается определенное число баллов. Если данная сумма окажется меньше порогового значения, то клиент не сможет получить кредит. Параметры скоринга устанавливаются банками самостоятельно. Использование технологии fraud-скоринга позволяет оценить вероятность мошенничества потенциального заемщика. Методика fraud-скоринга индивидуализирована, реализация конкретного механизма составляет коммерческую тайну кредитной организации.

Collection-скоринг предоставляет возможность провести сегментацию клиентов с точки зрения взыскания проблемной задолженности. Данный тип скоринга используется уже после выдачи кредита, как и behavioral – скоринг, при помощи которого происходит оценка кредитоспособности заемщика в динамике. Behavioral – скоринг – это инструмент, при помощи которого формируется дополнительное предложение заемщику, уже использующего кредитные средства банка.

В настоящий момент наиболее перспективным методом организации скоринга всех перечисленных видов представляется использование облачных технологий. Облачные вычисления представляют собой предоставление повсеместного и удобного сетевого доступа к общему пулу конфигурируемых вычислительных ресурсов, которые можно предоставлять с минимальными усилиями по управлению и необходимостью взаимодействия с провайдером услуг. Облачная модель описывается пятью основными характеристиками (еssential сharacteristics), тремя сервисными моделями предоставления услуг (service models) и четырьмя моделями развертывания (deployment models) (рис. 1).

Основные характеристики:

1) самообслуживание (пользователь самостоятельно обеспечивает себя вычислительными возможностями, запрашивая их в одностороннем автоматическом режиме без взаимодействия с персоналом сервис-провайдера;

2) свободный сетевой доступ (используются стандартные механизмы, поддерживаемые на различных платформах);

3) пул ресурсов;

4) быстрая эластичность (объем ресурсов может изменяться в сторону как увеличения, так и уменьшения, в ряде случаев автоматически, для оперативного регулирования масштабов потребления. Для арендаторов эти ресурсы выглядят как ресурсы, которые могут быть приобретены в любой момент времени и в любом количестве);

5) измеримый сервис. Использование ресурсов контролируется и может сопровождаться отчетностью, обеспечивая прозрачность объемов потребления для провайдера и потребителя. Мониторинг ведется автоматически, измеряя потребление ресурсов на определенном уровне абстракции, соответствующем типу использующего его сервиса (например, объема хранения, вычислительной мощности, полосы пропускания, активных учетных записей пользователей).

Далее рассмотрим характеристики основных программных продуктов, имеющихся на рынке скорринговых решений на базе облачных технологий. В первую очередь выполним анализ зарубежных технологий скоринга: программы WizWhy, SPSSClementine.

WizWhy – это инструмент поиска логических правил на основе имеющихся данных. В систему загружается база данных заемщиков, согласно которой генерируется правило типа If …Then. На основе выявленных правил программа выдает ответ – вернет ли заемщик кредит. Данное программное решение представляется достаточно простой, но вполне работающей технологией application-скоринга.

Более сложным программным решением является SPSSClementine, которое представляет собой рабочее место для DataMining (анализа данных). Технологии Clementine являются передовыми решениями в области обработки данных. В результате применения данных технологий массив информации о заемщиках обрабатывается при помощи технологии деревьев решений, логистической регрессии или байесовских сетей.

Конкретные конфигурации программных решений, используемых кредитными организациями для скоринга – это строжайшая коммерческая тайна, поэтому сложно найти данные об эффективности технологий. Наиболее известные программные пакеты от зарубежных разработчиков: SAS Credit Scoring, K4Loans (KXEN), Experian Decision Analytics, EGAR Scoring, Scorto, а также решение от компании FICO, которая ранее называлась Fair, Isaac and Company и в 2013 г. вышла на российский рынок. Среди российских разработок в данной области можно выделить компании «Диасофт» и Basegroup Labs.

В 2014 году на рынок вышла компания российский аналог американской компании ZestFinance и европейской KrediTech, предлагающих услуги по принятию решения по выдаче кредита по схеме SaaS. При этом российский проект использует собственный алгоритм и математическую модель, позволяющие, по словам разработчиков, снизить процент неплатежей на треть. Однако специализация данной компании – работа с микрофинансовыми организациями. Есть мнение о том, что западные программные решения обладают низкой точностью и прозрачностью и достаточно сложны для использования в условиях Российской Федерации [4, с. 118].

На данный момент рынок информационных решений скоринга еще не достаточно развит в Российской Федерации, некоторые банки используют индивидуализированные решения в области application- и fraud-скоринга. Перспективными областями для развития, которые пока еще не получили должного отклика со стороны российских информационных банковских систем, это скоринг отклика или response – скоринг; скоринг потерь или attrition-скоринг. Перечисленные направления представляют собой решения, направленные на работу с клиентской базой, являются маркетинговыми банковскими технологиями.

Скоринг отклика или response – скоринг – это технология, позволяющая оценить возможную реакцию потенциального клиента на то или иное банковское предложение. При помощи использования response – скоринга можно более эффективно использовать маркетинговые бюджета, предлагая банковские продукты узкому сегменту клиентов, которые в наибольшей степени в них заинтересованы. Аttrition-скоринг позволяет провести оценку вероятности того, что потребитель будет и далее пользоваться продуктом или уйдёт к другому поставщику. Скоринг отклика и скоринг потерь – это автоматизированные решения, которые наиболее эффективно функционирует в случае применения облачных технологий. Одним из возможных методов, позволяющим более эффективно осуществлять скоринг, является использование аутсорсинга. Единственной проблемой в данном случае является необходимость использовать различные форматы, если банк сотрудничает с разными Бюро кредитных историй. В области аутсорсинга на российском рынке сейчас наблюдается гибридная модель: аутсорсер предоставляет дополнительную информацию, а основная уже собрана внутри банка. Это позволит увеличить эффективность решения по кредитованию потенциальных заемщиков.

В итоге проведенного исследования определены следующие перспективные возможности использования автоматизированных скоринговых технологий кредитными организациями в Российской Федерации:

- применение облачных технологий для совершенствования имеющихся скоринговых инструментов в отечественных кредитных организациях;

- более активное использование аутсорсинга при оценке кредитоспособности потенциальных заемщиков;

- широкое вовлечение технологий скоринга отклика и скоринга потерь в банковской маркетинговой деятельности.

Литература:

- Основные направления единой государственной денежно-кредитной политики на 2016 год и на период 2017 и 2018 годов // Сайт Центрального Банка РФ. 2016. URL: http://www.cbr.ru/publ/ondkp/ on_2016(2017-2018).pdf (дата обращения: 20.04.2016)

- Сайт Центрального Банка РФ. 2016. URL: http://www.cbr.ru/statistics/ UDStat.aspx?TblID=302-02&pid=sors&sid=ITM_19292. (дата обращения: 20.04.2016)

- Клейнер Г.Б., Коробов Д.С. История современного кредитного скоринга // Проблемы региональной экономики: электронный журнал. 2012. № 12. C. 45–49.

- Варфоломеева А.О. Информационные системы предприятия: Учебное пособие / А.О. Варфоломеева, А.В. Коряковский, В.П. Романов. М.: НИЦ ИНФРА-М, 2016. 283 с.

- Самойлова Л. Б. Особенности развития институционализма в России: роль калининградского эксклава: науч. труды 5-й междунар. науч. конф. «Перспективы экономики калининградского региона и развитие EU». Калининград: Изд-во КГТУ, 2011.

6. Чернова К. Н. Анализ кредитоспособности потенциальных заемщиков в условиях нестабильности на финансовых рынках в России // Молодой ученый. 2015. №19 (99), С. 433- 437.

Ключевые слова

скоринг, скоринговая модель, скоринговая технологияПохожие статьи

Анализ кредитоспособности потенциальных заемщиков...

Анализ кредитоспособности потенциальных заемщиков в условиях нестабильности на

просроченная задолженность, кредит, кредитный портфель, темп прироста, банковская

Динамика объема просроченной задолженности по кредитам коммерческих банков РФ...

Скоринг как метод оценки кредитного риска | Статья в журнале...

Мадера А. Г. Оценка кредитоспособности потенциального заемщика / А. Г. Мадера

Оценка кредитоспособности будущего заемщика как фактор снижения кредитного риска.

Методика оценки кредитоспособности заемщика, используемая банками Франции.

Оценка кредитоспособности будущего заемщика как фактор...

кредитный риск, риск, потребительское кредитование, выдача кредитов, потребительский кредит, банк, кредитный портфель, кредитный договор, кредитная документация, Российская Федерация. Кредитные риски заемщика и возможные пути их снижения.

Статистический анализ просроченной задолженности...

Анализ кредитоспособности потенциальных заемщиков... просроченная задолженность, темп роста, РФ, доллар США, млрд, банковский сектор, общая сумма, оценка кредитоспособности, данные, кредит.

Применение скоринговой системы с использованием...

Поэтому предоставление ссуд банком заемщику обусловливает изучение кредитоспособности заемщиков, т. е. изучение

- нейронные сети — оценка клиента на рынке кредитования организаций в работе осуществляется с использованием таких групп...

Кредитные риски заемщика и возможные пути их снижения

Оценка кредитоспособности будущего заемщика как фактор...

заемщик, кредит, кредитный договор, средство, банк, страховая компания, кредитор, денежная масса, юридическое лицо, Российская Федерация.

Особенности взаимодействия бюро кредитных историй...

просроченная задолженность, Российская Федерация, потенциальный заемщик, решение, объем кредитования, оценка кредитоспособности, заемщик, банковская маркетинговая деятельность...

Методика оценки кредитоспособности заемщика, используемая...

В каждой стране свои принципы оценки положения клиента, потенциального заемщика, поэтому имеет смысл сравнить методы оценки кредитоспособности клиентов разных стран (на примере Франции).

Оценка кредитоспособности предприятий малого бизнеса...

Статья посвящена рассмотрению практических аспектов оценки кредитоспособности малых предприятий российскими банками. Проведен анализ кредитоспособности потенциального заемщика с использованием методики ведущего действующего банка РФ.

Похожие статьи

Анализ кредитоспособности потенциальных заемщиков...

Анализ кредитоспособности потенциальных заемщиков в условиях нестабильности на

просроченная задолженность, кредит, кредитный портфель, темп прироста, банковская

Динамика объема просроченной задолженности по кредитам коммерческих банков РФ...

Скоринг как метод оценки кредитного риска | Статья в журнале...

Мадера А. Г. Оценка кредитоспособности потенциального заемщика / А. Г. Мадера

Оценка кредитоспособности будущего заемщика как фактор снижения кредитного риска.

Методика оценки кредитоспособности заемщика, используемая банками Франции.

Оценка кредитоспособности будущего заемщика как фактор...

кредитный риск, риск, потребительское кредитование, выдача кредитов, потребительский кредит, банк, кредитный портфель, кредитный договор, кредитная документация, Российская Федерация. Кредитные риски заемщика и возможные пути их снижения.

Статистический анализ просроченной задолженности...

Анализ кредитоспособности потенциальных заемщиков... просроченная задолженность, темп роста, РФ, доллар США, млрд, банковский сектор, общая сумма, оценка кредитоспособности, данные, кредит.

Применение скоринговой системы с использованием...

Поэтому предоставление ссуд банком заемщику обусловливает изучение кредитоспособности заемщиков, т. е. изучение

- нейронные сети — оценка клиента на рынке кредитования организаций в работе осуществляется с использованием таких групп...

Кредитные риски заемщика и возможные пути их снижения

Оценка кредитоспособности будущего заемщика как фактор...

заемщик, кредит, кредитный договор, средство, банк, страховая компания, кредитор, денежная масса, юридическое лицо, Российская Федерация.

Особенности взаимодействия бюро кредитных историй...

просроченная задолженность, Российская Федерация, потенциальный заемщик, решение, объем кредитования, оценка кредитоспособности, заемщик, банковская маркетинговая деятельность...

Методика оценки кредитоспособности заемщика, используемая...

В каждой стране свои принципы оценки положения клиента, потенциального заемщика, поэтому имеет смысл сравнить методы оценки кредитоспособности клиентов разных стран (на примере Франции).

Оценка кредитоспособности предприятий малого бизнеса...

Статья посвящена рассмотрению практических аспектов оценки кредитоспособности малых предприятий российскими банками. Проведен анализ кредитоспособности потенциального заемщика с использованием методики ведущего действующего банка РФ.