Цифровизация российской экономики: влияние на банковский сектор

Авторы: Митяева Марина Александровна, Чечик Аполлинария Игоревна

Рубрика: Экономическое развитие и рост

Опубликовано в Вопросы экономики и управления №4 (20) июль 2019 г.

Дата публикации: 10.06.2019

Статья просмотрена: 993 раза

Библиографическое описание:

Митяева, М. А. Цифровизация российской экономики: влияние на банковский сектор / М. А. Митяева, А. И. Чечик. — Текст : непосредственный // Вопросы экономики и управления. — 2019. — № 4 (20). — С. 4-7. — URL: https://moluch.ru/th/5/archive/132/4287/ (дата обращения: 18.04.2024).

Данная работа посвящена развитию такого финансового сектора, как банковский, в условиях цифровизации экономики. Рассмотрены возможные варианты и пути развития коммерческих банков и их взаимодействие с другими участниками экономических отношений.

Ключевые слова: цифровая экономика, WhiteLabel, финансовая экосистема, блокчейн, цифровизация.

Цифровая экономика — это система экономических, социальных и культурных отношений, основанных на использовании цифровых информационно-коммуникационных технологий [1]. Нынешнее слияние онлайн и офлайн сфер подтверждает перспективность развития цифровой экономики. Благодаря таким факторам как большие базы данных, всеобщая подключенность к интернету и стремительное распространение сенсорных устройств это стало возможным.

Рассмотрим основные тенденции развития банковского сектора, в условиях цифровой экономики. Практическая роль современной банковской системы определяется тем, что она управляет системой платежей и расчетов, а большую часть своих сделок осуществляет через вклады, инвестиции и различные кредитные операции. Банки, обладающие колоссальной финансовой мощью и значительным денежным капиталом, влияют на экономическое развитие страны в целом.

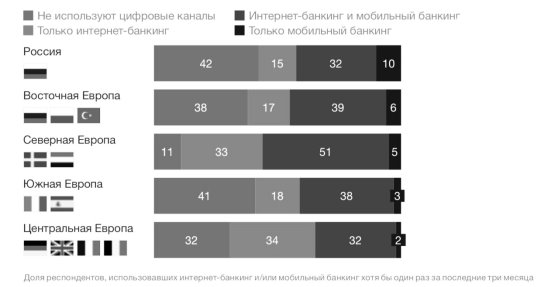

С каждым годом доля клиентов, переходящих на использование дистанционных каналов обслуживания, увеличивается, вследствие изменения конкурентной среды в данной отрасли с появлением финтех-компаний. Согласно результатам опроса, проведенному в 2016 году McKinsey, 65 % клиентов российских банков проявляли желание покупать банковские продукты с помощью таких инструментов как мобильный банк и интернет-банк. Это является благоприятным условием для быстрого перехода российских банков на цифровое обслуживание, несмотря на то, что Россия все еще уступает уровню Европы (60–70 %) [2]. Согласно проведенному McKinsey анализу (рис 1), мобильные приложения российских банков имеют в два раза больше функций, чем их европейские аналоги, во многом из-за того, что российские банки формировали свои компетенции уже в цифровую эпоху, тем самым делая Россию одним из лидеров цифрового банкинга к 2018 году.

Рис. 1. Проникновение цифровых каналов. [5]

В данный момент отслеживаются четыре основные направления развития бизнес-модели в банковской отрасли с учетом влияния цифровой экономики:

- Формирование собственной экосистемы;

- Развитие партнерских отношений с другими компаниями;

- Предоставление банковских услуг под чужим брендом (WhiteLabel);

- Создание новых направлений бизнеса на основе блокчейна.

Рассмотрим их подробнее. Переход к финансовой экосистеме предполагает повышенное внимание к запросам потребителя и выстраивание партнерства с другими компаниями. Собственная экосистема позволяет банкам повысить лояльность и увеличить клиентскую базу. Отличным примером является бонусная программа «Спасибо» от Сбербанка. Приняв во внимание, что одних бонусов для привлечения клиентов недостаточно, руководство банка приняло решение дополнить программу такими предложениями, как «Спасибо от Сбербанка. Путешествия» и «Спасибо от Сбербанка. Впечатления» с целью повысить заинтересованность и привлечь внимание своих клиентов. Такого рода предложения создаются с партнерами, делают программу уникальной и удобной для различных категорий пользователей. Примерами аутсорсинга инноваций, совместной разработки и внедрения инновационных решений являются скоринговые системы «Альфа-Банка», «Тинькофф» и др. В таких ситуациях партнерами банков становятся социальные сети или операторы сотовой связи.

WhiteLabel — работа под чужим брендом — используется банками тогда, когда долгосрочная конкурентоспособность банка определяется в первую очередь успехами в кардинальном сокращении издержек. WhiteLabel имеет как ряд преимуществ, к примеру фокусирование на основном бизнесе, дополнительный доход от программы партнера, так и существенные недостатки: при успешном запуске продукта репутация не укрепляется, нужны дополнительные ресурсы на техподдержку и сопровождение продукта и др. [4] Примером такого рода сотрудничества могут послужить крупнейшие банки США и Австралии, которые выпускают карты WhiteLabel для менее крупных банков, которые таким образом могут сэкономить на производстве.

Необходимо заметить, что сильно изменить банковский сектор сможет блокчейн. Уже на данный момент можно отметить, что использование блокчейна будет эффективно в таких областях, как: ведение документации и транзакции. В настоящее время, компании банковского сектора сталкиваются с задачей оптимизации транзакций, поэтому внедрение блокчейна может стать эффективной инновацией, открывающей возможности и создающей уникальные коммерческие предложения.

В настоящее время, конкурентоспособность банка оценивается его технологическими способностями и их удобством для различных групп клиентов. Банки должны переосмыслить свою стратегию и определиться с направлением долгосрочного развития. Для крупных банков, возможно, это будет полномасштабная цифровая трансформация с созданием собственной экосистемы вокруг своего бизнеса. Малые могут найти привлекательные ниши или же проводить точечную цифровизацию совместно с партнерами. Для банков с недостатками в компетенциях целевым решением может быть предоставление базовых услуг под чужим брендом (рис. 2).

Рис. 2. Варианты развития традиционных банков [2]

В заключении, стоит отметить, что цифровизация российской экономики открывает новые перспективы для коммерческих банков, при этом «принуждая» руководство банков искать пути для привлечения клиентов из-за увеличения конкуренции.

Литература:

1. Глоссарий.ru: Сетевая экономика.

2. Инновации в России — неисчерпаемый источник роста. Центр по развитию инноваций McKinsey Innovation Practice. Июль 2018 г.

3. Степанова Д. И. Цифровые технологии: новая промышленная революция. В сборнике: Проблемы и перспективы развития промышленности России. Сборник материалов Второй Международной научно-практической конференции «Предприятия в условиях цифровой экономики: риски и перспективы». 2018. С. 322–327.

4. Степанова Д. И. Смарт-контракт и технология блокчейн в развитии бизнеса и экономики. В сборнике: Проблемы и перспективы развития промышленности России. Сборник материалов Второй Международной научно-практической конференции «Предприятия в условиях цифровой экономики: риски и перспективы». 2018. С. 313–321.

5. Цифровая Россия: Новая реальность. McKinsey Innovation Practice. Июль 2017.

Похожие статьи

Глобальная платежно-торговая экосистема: переформатирование...

создателями цифровых экосистем часто выступают нетехнологические компании. Рис. 1. Цифровая экосистема [1]. Эксперты видят в этом новую парадигму «Экономика всех нас» (We Economy) — цифровые платформы стирают традиционные границы отраслей и...

Цифровизация и ее влияние на экономику | Статья в сборнике...

Цифровая экономика стремительно развивается, ее рост опережает другие отрасли.

Потенциальный экономический эффект от цифровизации экономики России увеличит ВВП страны к

Для взаимодействия с клиентами и продвижения своих продуктов и услуг банки...

Формирование экосистемы лояльности клиентов...

На современном этапе для банков первоочередной задачей является не продажа продуктов и услуг, а формирование жизненного пространства клиента. Лояльность является центром доверительных отношений банка и клиента.

Роль телекоммуникационных компаний в развитии финансовых...

Если говорить о мобильной экосистемы в части финансовых сервисов и услуг, то для

Число пользователей мобильного банкинга (банковских приложений для смартфонов и планшетов) по

Организация инновационных систем мультиканальных продаж, интеграция цифровых и...

Инновационные продукты и услуги в банках второго уровня...

Инновационные продукты и услуги в коммерческих банках являются одной из основных частей банковской деятельности и двигающим рычагом в развитии финансового института. В настоящее время клиентов банка нельзя удивить распространенными наборами услуг...

Информационная безопасность банковских клиентов

Банки разрабатывают собственные экосистемы и платформы для предоставления своим клиентам комплексных услуг, что в свою очередь создает необходимость в повышении информационной безопасности банковских клиентов. Наиболее уязвимым для хакерских атак...

Продвижение продуктов дистанционного банковского...

В данный момент в России существует несколько банковских организаций, работающих по

Наиболее значительным игроком на рынке дистанционного банковского обслуживания стал

При этом рост осуществляется как за счет привлечения молодой аудитории, так и за счет...

Анализ влияния коммерческих банков на развитие реального...

реальный сектор экономики, банковская система, банковский сектор, банк, финансовый кризис, инвестиционный ресурс, реальный сектор, длительное финансирование, рискованная политика, основной капитал. Влияние кредитной политики банков на реальный сектор...

Профилирование цифрового клиента: новые форматы...

Привлечение новых клиентов — банк может найти «профиль» наиболее выгодных клиентов и далее акцентировать свою маркетинговую политику на привлечении клиентов, соответствующих найденному «профилю». Прогнозирование изменений клиентской базы...

Похожие статьи

Глобальная платежно-торговая экосистема: переформатирование...

создателями цифровых экосистем часто выступают нетехнологические компании. Рис. 1. Цифровая экосистема [1]. Эксперты видят в этом новую парадигму «Экономика всех нас» (We Economy) — цифровые платформы стирают традиционные границы отраслей и...

Цифровизация и ее влияние на экономику | Статья в сборнике...

Цифровая экономика стремительно развивается, ее рост опережает другие отрасли.

Потенциальный экономический эффект от цифровизации экономики России увеличит ВВП страны к

Для взаимодействия с клиентами и продвижения своих продуктов и услуг банки...

Формирование экосистемы лояльности клиентов...

На современном этапе для банков первоочередной задачей является не продажа продуктов и услуг, а формирование жизненного пространства клиента. Лояльность является центром доверительных отношений банка и клиента.

Роль телекоммуникационных компаний в развитии финансовых...

Если говорить о мобильной экосистемы в части финансовых сервисов и услуг, то для

Число пользователей мобильного банкинга (банковских приложений для смартфонов и планшетов) по

Организация инновационных систем мультиканальных продаж, интеграция цифровых и...

Инновационные продукты и услуги в банках второго уровня...

Инновационные продукты и услуги в коммерческих банках являются одной из основных частей банковской деятельности и двигающим рычагом в развитии финансового института. В настоящее время клиентов банка нельзя удивить распространенными наборами услуг...

Информационная безопасность банковских клиентов

Банки разрабатывают собственные экосистемы и платформы для предоставления своим клиентам комплексных услуг, что в свою очередь создает необходимость в повышении информационной безопасности банковских клиентов. Наиболее уязвимым для хакерских атак...

Продвижение продуктов дистанционного банковского...

В данный момент в России существует несколько банковских организаций, работающих по

Наиболее значительным игроком на рынке дистанционного банковского обслуживания стал

При этом рост осуществляется как за счет привлечения молодой аудитории, так и за счет...

Анализ влияния коммерческих банков на развитие реального...

реальный сектор экономики, банковская система, банковский сектор, банк, финансовый кризис, инвестиционный ресурс, реальный сектор, длительное финансирование, рискованная политика, основной капитал. Влияние кредитной политики банков на реальный сектор...

Профилирование цифрового клиента: новые форматы...

Привлечение новых клиентов — банк может найти «профиль» наиболее выгодных клиентов и далее акцентировать свою маркетинговую политику на привлечении клиентов, соответствующих найденному «профилю». Прогнозирование изменений клиентской базы...