В данной статье рассмотрены проблемы использования показателей эффективности инвестиционных проектов. Проанализированы недостатки таких общепринятых показателей, как чистого дисконтированного дохода, внутренней нормы доходности (а также модифицируемой внутренней нормы доходности), индекса рентабельности, срока окупаемости инвестиций. Выявлена и обоснована необходимость совершенствования методики оценивания инвестиционных проектов.

Ключевые слова: инвестиции, инвестиционный проект, чистый дисконтированный доход, внутренняя норма доходности, модифицированная внутренняя норма доходности, индекс рентабельности, срок окупаемости инвестиций.

Переходный этап в Российской Федерации, произошедший в 90-х годах прошлого века, повлек за собой серьезную перестройку всей системы управления национальной экономикой, поставил перед ее структурными элементами принципиально новые проблемы, которые ранее были не известны. Этот переход — тяжелый процесс для всех звеньев народного хозяйства. Возникла острая необходимость углубленного изучения новых понятий и процессов.

К числу главных понятий рыночных отношений относится и понятие «инвестиции». Инвестиции — денежные средства, также могут быть ценные бумаги, иное имущество, имущественные права и иные права, имеющие денежную оценку, вкладываемые в предпринимательскую или иную деятельность в целях получения максимальной прибыли или иного полезного результата.

В наше время проблема размещения финансовых ресурсов особенно актуальна. Накопленный капитал, не найдя эффективного применения в нашей стране, стремится в более развитые в этом плане страны. Инвестиции являются существенными ресурсами любой национальной экономики. С помощью них происходит совершенствование производств, повышение качества товаров, услуг, сокращение безработицы и в итоге повышается общий уровень жизни. Поэтому очень важно правильно управлять имеющимися инвестиционными источниками, рассчитывать их эффективность, выбирать лучший вариант осуществления инвестиций, прогнозировать результаты.

Для принятия таких решений необходимы специальные методы анализа эффективности инвестиционных проектов, в которых обосновываются средства и способы достижения поставленной задачи. Но, как покажет эта статья, эти методы, несовершенны. И можно сделать предположение, что низкая эффективность инвестиционной деятельности во многом обусловлена недостатками инструментария оценки эффективности инвестиций.

Исследуя труды отечественных авторов, можно составить список наиболее употребимых методов оценки инвестиций. Этот список включает в себя:

- чистый дисконтированный доход (NPV);

- внутреннюю норму доходности (IRR);

- модифицированную внутреннюю норму доходности (MIRR);

- индекс рентабельности (PI);

- период окупаемости (PP) [2].

Но, прежде чем перейти к анализу основных недостатков данных показателей, следует рассмотреть такое понятие как коэффициент дисконтирования, так как он является основой в расчетах этих показателей.

Коэффициент дисконтирования — это сравнительная ставка ожидаемого дохода, который планирует получить инвестор. Это ставка, например, сравнивается со ставкой банковского депозита и делается вывод о прибыльности вложений в данный проект по сравнению с тем доходом, который инвестор может получить, положив денежные средства на депозит.

Коэффициент дисконтирования зависит от многих факторов: ситуации на рынке, инфляции, рисков и т. д. Причем один и тот же инвестиционный проект может иметь различный коэффициент дисконтирования в зависимости от региона страны. И эта разница может быть довольно существенной: от нескольких процентов до 100 %.

Так, один инвестор учитывает в расчетах лишь инфляцию, другой считает, что необходимо рассматривать как инфляцию, так и риск, третий инвестор абсолютно уверен, что ни инфляция, ни риск не оказывают существенного влияния на коэффициент дисконта. В результате общий коэффициент дисконтирования становится неопределенной величиной с большой амплитудой колебаний. А так как коэффициент дисконтирования применяется в расчетах NPV, IRR, PI, то можно полагать, что они примут также неопределенное значение.

Таким образом, коэффициент дисконтирования — это субъективная и неопределенная величина, которая предопределяет неточность в оценке эффективности инвестиций.

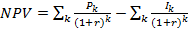

Чистый дисконтированный доход (NPV) — это разница между полученными доходами и вложенными инвестициями, приведенными к текущему моменту времени (т. е. продисконтированные). Формула вычисления NPV выглядит так:

, (1)

, (1)

где NPV — чистый дисконтированный доход; Pk — доход от инвестиции в k-м году; Ik — объем инвестиций в k-м году; r — коэффициент дисконтирования.

Экономическая оценка NPV производится в денежных единицах, но если внимательно рассмотреть сущность расчета этого показателя, то станет очевидно, что он не имеет никого отношения к реальной финансовой оценке инвестиционного проекта.

Дело в том, что показатель NPV не встречается ни в одном из документов бухгалтерской отчетности. Это не логично: если NPV измеряется в денежных единицах, то он должен обязательно найти свое отражение в бухгалтерском учете. А так получается, что доходы или убытки, полученные при реализации инвестиционного проекта, рассчитанные с помощью показателя NPV, никак не влияют на финансовое состояние предприятия, что весьма парадоксально.

На величину NPV главным образом влияет коэффициент дисконтирование. Как говорилось выше, он является неопределенной величиной. Следовательно, и чистый дисконтированный доход является ненадежным, субъективным показателем.

Таким образом, NPV — это нефинансовый, а условный показатель, который представляет собой своего рода экспертную оценку в баллах.

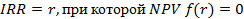

Внутренняя норма доходности (IRR) — это ставка процента, при которой сумма инвестиций равна дисконтированным доходам за весь период реализации инвестиционного проекта. То есть внутренняя норма прибыли — это коэффициент дисконтирования, при котором чистая текущая стоимость нулевая (рис.1).

Рис.1. График NPV инвестиционного проекта

Метод расчета IRR заключается в том, что c помощью таблиц дисконтирования выбираются два значения показателя d1 и d2 так, чтобы в интервале от d1 до d2 функция NPV менялась с «+» на «–» или наоборот. Но эти коэффициенты очень сложно подобрать [1].

Таким образом, внутренняя норма доходности определяется как коэффициент дисконтирования, при которомчистый дисконтированный доход равен нулю:

Но, к сожалению, не существует определенной математической формулы для вычисления IRR.

Также, если инвестиционный проект требует в процессе реализации дополнительных инвестиций, то будет существовать несколько значений IRR, которые могут быть неадекватными.

Как тогда проверить корректность IRR?

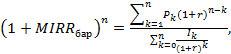

Недостатки IRR частично исправляет показатель модифицированной внутренней нормы доходности (MIRR). Он оценивает рентабельность проектов, финансируемых в течение длительного времени. Формула для расчета модифицированной внутренней нормы доходности:

(2)

(2)

где MIRRбар — модифицированная внутренняя норма доходности;Pk — доход от инвестиции в k-м году; Ik — объем инвестиций в k-м году; r — коэффициент дисконтирования; n — число периодов.

Но данный показатель следует использовать только как метод проверки правильности IRR: различные значения внутренней нормы доходности сравниваются с MIRR идалее отбрасываются неадекватные значения IRR. Если модифицируемую норму доходности использовать как самостоятельный показатель, это приведет к банальным ошибкам в оценке эффективности инвестиционных проектов.

Индекс рентабельности (PI) — это относительный показатель, который характеризует эффективность вложений, т. е. уровень доходов на единицу затрат. Чем больше значение этого показателя, тем выше отдача от инвестированных средств. PI следует использовать при комплектовании инвестиционного портфеля с целью максимизации суммарного значения NPV. Формула для нахождения индекса рентабельности:

(3)

(3)

где PI — индекс рентабельности; Bi — суммарное сальдо потоков от инвестиционной, операционной и финансовой деятельности на i-м шаге; I — объем инвестиций.

При оценке эффективности проектов с одинаковыми первоначальными инвестициями показатель PI полностью подобен показателю NPV. Причем индекс рентабельности инвестиций частично снимает недостатки чистого дисконтированного дохода.

Но и индекс рентабельности, в свою очередь, является несовершенным показателем.

PI нельзя использовать для ранжирования проектов с разной продолжительностью реализации. Также использование индекса рентабельности не позволяет корректно оценить взаимоисключающие проекты.

Таким образом, индекс прибыльности чаще используют как дополнение к показателю NPV.

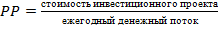

Следующий показатель, который следует рассмотреть, — это срок окупаемости инвестиций. Он определяется для того, чтобы понять, через какой промежуток времени полностью возвратится та денежная сумма, которая была вложена в проект.

, (4)

, (4)

где PP — срок окупаемости инвестиционного проекта.

Данный метод не учитывает денежные поступления, которые образуются после установленного срока окупаемости. Например, существуют 2 проекта с одинаковыми первоначальными вложениями (5 млрд. руб.). Их прогнозируемые годовые доходы различны: первый проект — 4,3 млрд. руб. ежегодно в течение 4-х лет; по второму проекту — 3,9 млрд. руб. ежегодно в течение 9 лет. И первый, и второй проект в начале своей реализации полностью окупятся. Но нетрудно заметить, что второй проект гораздо более выгоден, чем первый.

Срок окупаемости инвестиций не проводит границы между инвестиционными проектами с равной суммой полученных доходов, но различным их распределением по годам. С точки зрения этого показателя первый проект с годовыми доходами 3000, 5000, 1000 тыс. руб. и второй проект с годовыми доходами 1000, 3000, 5000 тыс. руб. одинаковы, хотя ясно видно, что первый проект более предпочтителен, так как в течение первых лет обеспечивает большую сумму доходов.

Таким образом, расчет срока окупаемости не следует использовать в качестве основного и единственного метода оценки приемлемости инвестиций. Его необходимо применять как источник дополнительной информации, которая расширяет представление о различных аспектах оцениваемого инвестиционного проекта.

Аргументы, приведенные выше, доказывают, что методика оценки эффективности инвестиционных проектов находится в стадии болезни: слепое использование общепринятых показателей чистого дисконтированного дохода, внутренней нормы доходности и т. д. загубило много перспективных инвестиционных проектов.

Любой проект в действительности должен быть оценен исходя из капитализации активов, возможности эффективного выхода, возможности последующей диверсификации, анализа чувствительности к негативным факторам и многого другого. Такой комплексный подход требует и нового видения расчетов показателей эффективности проектов. В том числе и единого метода определения коэффициента дисконтирования.

Каждый инвестиционный проект имеет свою особенность. Поэтому следует искать индивидуальный подход в оценке каждого инвестиционного проекта.

А что касается примитивных показателей эффективности проектов, таких как NPV и IRR, то здесь остается много вопросов об их целесообразности.

Литература:

1. Стадник, А. Танцы с бубнами вокруг оценки эффективности инвестиционных проектов [Электронный ресурс]. - Режим доступа: http://www.e-xecutive.ru/knowledge/announcement/1675504/

2. Дасковский В. Б., Киселёв В. Б. Совершенствование оценки эффективности инвестиций / В. Б. Дасковский, В. Б. Киселев // Экономист. — 2009. — № 1.