На развитие аккумуляторного рынка влияет множество различных факторов, но в большей степени, его состояние зависит от развития автомобильного рынка и наличия автомобильного парка. Состояние аккумуляторного рынка СНГ зависит, прежде всего, от состояния автомобильного рынка стран содружества и макроэкономической ситуации в целом.

В 2010 году производство автомобилей в мире составило 70 млн. машин, что на 19% больше предыдущего [1, 2, 3]. По мнению аудиторской и консалтинговой компании PricewaterhouseCoopers (PwC), это связано с продолжающимся ростом спроса на автомобили в Китае и Индии, а также с восстановлением авторынка в США после рекордно низких показателей 2009 г. [1]. Азиатско-Тихоокеанский регион, скорей всего, выступит локомотивом роста производства на быстроразвивающихся рынках, в то время как возможности роста развитых рынков в обозримом будущем ограничены. Фундаментом этого роста будут превосходящие все возможные прогнозы результаты Китая.

По данным международной ассоциации производителей автомобилей (OICA) всего 10 стран составляют 84% мирового производства [1]. Лидером является Япония с 16% мирового производства, затем следуют Китай (13%), США (12%), Германия (9%), Южная Корея (5%), Бразилия (5%), Франция (4%), Испания (4%), Индия (3%), Мексика (3%).

Прогноз производства автомобильной техники по странам приведено в таблице 1.

Таблица 1

Прогноз производства автомобильной техники в 2011 г.

|

№ п/п |

Страна-производитель |

Легковые, шт. |

Коммерческие автомобили, шт. |

Всего, шт. |

Доля, % |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Япония |

10622179 |

1764781 |

12386959 |

16 |

|

2 |

Китай |

7217472 |

2793000 |

10010472 |

13 |

|

3 |

США |

4045235 |

5279817 |

9325052 |

12 |

|

4 |

Германия |

5920396 |

550275 |

6470671 |

9 |

|

5 |

Южная Корея |

3696152 |

381566 |

4077718 |

5 |

|

6 |

Бразилия |

2743875 |

705898 |

3449773 |

5 |

|

7 |

Франция |

2298726 |

453164 |

2751889 |

4 |

|

8 |

Испания |

2081394 |

641215 |

2722609 |

4 |

|

9 |

Индия |

1959950 |

519516 |

2479466 |

3 |

|

10 |

Мексика |

1329668 |

1017578 |

2347246 |

3 |

|

11 |

Канада |

1280551 |

944962 |

2225513 |

3 |

|

12 |

Россия |

1574052 |

343718 |

1917770 |

3 |

|

13 |

Великобритания |

1549618 |

217342 |

1766960 |

2 |

|

14 |

Таиланд |

429882 |

1063094 |

1492976 |

2 |

|

15 |

Турция |

665823 |

562962 |

1228784 |

2 |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

16 |

Иран |

1007860 |

118432 |

1126292 |

1 |

|

17 |

Италия |

706158 |

390509 |

1096667 |

1 |

|

18 |

Польша |

899808 |

118805 |

1018613 |

1 |

|

19 |

Чехия |

999764 |

13401 |

1013165 |

1 |

|

20 |

Бельгия |

728556 |

47526 |

776082 |

1 |

|

21 |

Индонезия |

462140 |

1814841 |

643624 |

1 |

|

22 |

Аргентина |

428027 |

211572 |

639599 |

1 |

|

23 |

Словакия |

616771 |

- |

616771 |

1 |

|

24 |

Южная Америка |

343988 |

259060 |

603048 |

1 |

|

25 |

Малайзия |

449864 |

118739 |

568604 |

1 |

|

26 |

Другие страны |

356621 |

183168 |

539788 |

1 |

|

27 |

Украина |

429336 |

23918 |

453254 |

1 |

|

28 |

Венгрия |

366735 |

3959 |

370694 |

0 |

|

29 |

Австралия |

305924 |

47096 |

353020 |

0 |

|

30 |

Швеция |

270250 |

60787 |

331037 |

0 |

|

31 |

Румыния |

247507 |

15267 |

262774 |

0 |

|

32 |

Узбекистан |

208925 |

13926 |

222850 |

0 |

|

33 |

Словения |

193066 |

18864 |

211929 |

0 |

|

34 |

Тайвань |

148585 |

47411 |

195996 |

0 |

|

35 |

Португалия |

141658 |

45968 |

187626 |

0 |

|

36 |

Австрия |

134367 |

27252 |

161619 |

0 |

|

37 |

Нидерланды |

63440 |

78488 |

141928 |

0 |

|

38 |

Египет |

77646 |

45309 |

122954 |

0 |

|

|

Всего |

57001967 |

19309828 |

76311795 |

100 |

* составлено по данным [1]

Мировой автомобильный парк в 2010 году составил почти 1 млрд. машин, а к 2030 году по прогнозу, который был сделан на международном симпозиуме производителей автомобильных двигателей в Берлине, в мире будет насчитываться около 3 млрд. машин. Резкий скачок связан с быстрым ростом экономик развивающихся стран. По всем прогнозам Россия станет страной с крупнейшим автомобильным парком Европы, оцененным в 54,927 тыс. автомобилей в 2016 году (таблицы 2, 3).

Таблица 2

Прогноз регионального автомобильного парка, млн. шт.

|

Всего парк |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

|

Россия |

39,941 |

41,661 |

43,621 |

45,674 |

47,827 |

50,083 |

52,448 |

54,927 |

|

9,051 |

9,157 |

9,661 |

10,194 |

10,756 |

11,349 |

11,975 |

12,636 | |

|

Беларусь |

2,682 |

2,682 |

2,839 |

3,006 |

3,183 |

3,370 |

3,567 |

3,777 |

|

Казахстан |

3,142 |

3,142 |

3,299 |

3,615 |

4,032 |

4,613 |

5,279 |

6,042 |

|

Всего СНГ |

54,816 |

56,642 |

59,420 |

62,489 |

65,798 |

69,415 |

73,269 |

77,382 |

|

Великобритания |

35,973 |

36,507 |

37,051 |

37,606 |

38,172 |

38,750 |

39,339 |

39,940 |

|

Франция |

37,212 |

37,474 |

37,738 |

38,004 |

38,273 |

38,543 |

38,816 |

39,091 |

|

Германия |

49,878 |

50,301 |

50,729 |

51,164 |

51,604 |

52,051 |

52,504 |

52,963 |

|

Польша |

21,587 |

22,409 |

23,262 |

24,147 |

25,067 |

26,023 |

27,015 |

28,045 |

|

Италия |

48,540 |

49,129 |

49,728 |

50,338 |

50,958 |

51,589 |

52,230 |

52,883 |

|

Греция |

7,380 |

7,548 |

7,770 |

7,999 |

8,234 |

8,478 |

8,728 |

8,987 |

|

Всего ЕС |

200,570 |

203,368 |

206,278 |

209,258 |

212,308 |

215,434 |

218,632 |

221,909 |

|

Всего |

255,386 |

260,010 |

265,698 |

271,747 |

278,106 |

284,849 |

291,901 |

299,291 |

* составлено по данным [1]

Таблица 3

Прогноз плотности легковых автомобилей (шт. на 1000 населения)

|

Плотность |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

|

Россия |

237 |

249 |

263 |

277 |

292 |

307 |

324 |

341 |

|

Украина |

165 |

168 |

178 |

189 |

201 |

213 |

226 |

241 |

|

Беларусь |

231 |

232 |

246 |

262 |

278 |

295 |

314 |

333 |

|

Казахстан |

168 |

167 |

174 |

190 |

211 |

241 |

276 |

315 |

|

Среднее по СНГ |

216 |

225 |

237 |

251 |

266 |

282 |

299 |

318 |

|

Великобритания |

511 |

509 |

511 |

514 |

517 |

520 |

523 |

527 |

|

Франция |

479 |

481 |

483 |

484 |

486 |

488 |

489 |

491 |

|

Германия |

498 |

501 |

507 |

510 |

514 |

517 |

521 |

525 |

|

Польша |

430 |

448 |

466 |

484 |

504 |

524 |

545 |

567 |

|

Италия |

607 |

613 |

616 |

620 |

623 |

627 |

631 |

634 |

|

Греция |

426 |

433 |

445 |

457 |

469 |

481 |

494 |

507 |

|

Всего ЕС |

507 |

511 |

516 |

521 |

527 |

532 |

538 |

543 |

* составлено по данным [1]

Наибольшая плотность автомобилей в Италии – более 600 шт. на 1000 населения, но можно отметить, что в странах СНГ в последние годы интенсивными темпами растет данный показатель и рынки стран СНГ являются перспективными и быстроразвивающимися.

Исходя из вышеизложенного, можно говорить о тенденциях развития аккумуляторного рынка СНГ. Рассмотрим производство аккумуляторов в некоторых странах содружества.

Производство аккумуляторов в Украине осуществляется 6 крупными предприятиями. Безусловным лидером среди производителей стартерных аккумуляторных батарей является МНПК «ВЕСТА» (55% национального рынка), которая предлагает потребителям продукцию отличного качества. Всего в 2010 г. В Украине произведено более 5 млн. шт. АКБ (таблица 4). Емкость украинского рынка оценивается в более чем 9 млн. шт. в год.

Таблица 4

Производство аккумуляторов в Украине

|

Предприятия |

Производство АКБ, шт. | ||

|

2008 |

2009 |

2010 | |

|

2000748 |

1839158 |

3048500 | |

|

НАК «ИСТА» |

2501000 |

1360604 |

1800000 |

|

ООО «Мегатекс» + ООО «А-МЕГА» |

241457 |

300000 |

380000 |

|

ЗАО АЗ «САДА» |

76419 |

73772 |

80000 |

|

ООО «ВЛАДАР» |

23030 |

39234 |

45000 |

|

ПКП «Укрпроминвест» АЗ «Титан» |

78355 |

70892 |

80000 |

|

другие |

100000 |

60000 |

70000 |

|

Итого |

5021000 |

3743660 |

5503500 |

* составлено по данным [4]

На украинском аккумуляторном рынке проводилось исследование, целью которого было определение источников информации, которым потребители оказывают большее доверие при выборе аккумулятора. 90% опрошенных отдали предпочтение неформальным коммуникациям (советы друзей, консультации специалистов, различные форумы, клубы автолюбителей и пр.) [5]. Такие тенденции, по нашему мнению, характерны не только украинским потребителям, поэтому предприятиям необходимо это принимать во внимание и учитывать при планировании коммуникационной политики.

Производство аккумуляторов в России представлено в таблице 5. Данные представлены за первые полугодия 3-х лет последних лет. Всего за прошлый год в России было произведено более 5 млн. шт. аккумуляторных батарей. Около 50% АКБ национального производства остаются на внутреннем рынке для обеспечения первичного и вторичного спроса на аккумуляторном рынке, остальное уходит на экспорт.

Таблица 5

Производство аккумуляторов в России

|

Предприятия |

Производство АКБ, шт. | ||

|

2008 (1-е полугодие) |

2009 (1-е полугодие) |

2010 (1-е полугодие) | |

|

АОЗТ «Электротяга», г. Санкт-Петербург |

30 |

0 |

2268 |

|

ООО «Курский завод «Аккумулятор» |

170737 |

31216 |

237224 |

|

ООО «Источник тока «Курск» |

314124 |

248764 | |

|

ЗАО «Подольский аккумуляторный завод» |

357588 |

59118 |

0 |

|

ОАО «Электроисточник», г.Саратов |

222196 |

115921 |

279643 |

|

Тюменский аккумуляторный завод |

616131 |

368051 |

818873 |

|

ЗАО «Алькор», г. Тюмень |

133939 |

81513 | |

|

ООО «Завод им.Дегтярева», Владимирская обл. |

18129 |

0 |

1000 |

|

ЗАО «Аком», Самарская обл. |

286775 |

184129 |

436144 |

|

Филиал ООО «ТУБОР», Нижегородская обл. |

313767 |

318383 |

435643 |

|

ЗАО «АкТех-Байкал» |

358733 |

138984 |

258242 |

|

Новые заводы в Рязани |

- |

4206 |

44781 |

|

ВСЕГО |

|

1550281 |

2513818 |

* составлено по данным [6]

В Беларуси находится один производитель аккумуляторных батарей: Полесские Аккумуляторы, расположенный в г. Пинске, мощность которого составляет 400000 аккумуляторных батарей в год. Большинство продаж в Беларуси национального производителя направлены на государственный сектор и государственные предприятия, часть продукции идет на экспорт. Емкость рынка Беларуси составляет 2839 тыс. шт. в год.

Казахстан имеет два национальных производителя аккумуляторов: Ерка и Кайнар. Их производственные мощности вместе составляют 1,4 млн. батарей в год (что в два раза превышает национальный спрос). Емкость рынка АКБ Казахстана составляет более 3 млн. шт. в год.

В Узбекистане американской компанией «Exide» был создан завод по производству стартерных аккумуляторных батарей, производственная мощность которого составляет около 1 млн. шт. АКБ в год, но производство в год не превышает 150-200 тыс. шт., при этом около 30% уходит на экспорт. Дефицит пополняется за счет импорта.

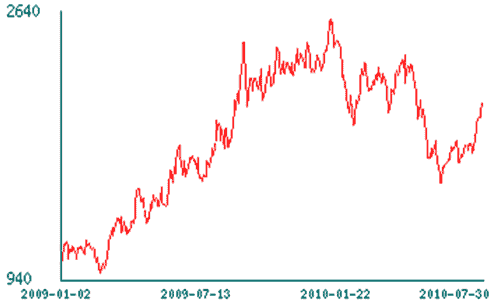

Колебание цен на свинец и его сплавы является одним из основных факторов риска при производстве стартерных аккумуляторов, потому что его удельный вес в структуре себестоимости составляет 65-75%. Решающими факторами, которые влияют на ценообразование, являются развитие промышленности, на потребности которой используется большая часть свинца, а также существующие складские запасы этого метала. На мировом рынке, на протяжении нескольких лет наблюдаются значительные колебания цен на свинец. Так, в конце 2009 – вначале 2010 года цена на свинец немного снизилась, но уже вначале второго полугодия 2010 года наблюдается ее рост, продолжая тенденцию 2009 года (рис. 1).

Рис. 1. Динамика цен на свинец на Лондонской бирже металлов (2009-2010 гг.),

дол. США [7]

Постепенное возобновление отрасли автомобилестроения развитых стран мира и дальше будет способствовать повышению спроса на свинец и, как следствие, повышению его стоимости на мировом рынке. Анализ мирового потребления свинца показывает увеличение удельного веса вторичного свинца. Вопросы обеспечения производства аккумуляторов свинцом, полученным из вторичного сырья, для многих стран СНГ являются сегодня первоочередными.

Таким образом, можно утверждать, что для производителей аккумуляторных батарей характерны относительно большие риски, которые связаны с колебанием спроса на продукцию и нестабильностью цен на основное сырье – свинец – и свинцовые сплавы. Однако, поскольку наблюдается рост автомобильного парка мира, то можно утверждать, о тенденции развития первичного рынка аккумуляторных батарей (ориентированного на автомобилестроение). Вторичный рынок менее чувствителен к влиянию кризисных явлений, поскольку наличный парк транспортных средств требует регулярной замены аккумуляторных батарей, которые выработали свой ресурс.

В условиях уменьшения экономической активности в результате кризиса и снижения благосостояния реальных и потенциальных покупателей аккумуляторных батарей фактор приверженности покупателей низким ценам для национальных производителей является пока благоприятным. Поэтому на национальном рынке предприятиям необходимо искать правильные подходы к планированию и реализации маркетинговой коммуникационной политики, при помощи которой будут информировать, убеждать и напоминать о своей продукции, а также необходимо внедрять различные программы лояльности и бренд-коммуникационные стратегии. Необходимо проводить политику превращения торговых марок в бренды (торговые марки с устоявшейся репутацией, определенным кругом постоянных лояльных потребителей и т.д.).

Литература: Organisation international DES Constructeurs d’avtomobiles [Электронный ресурс] // Официальный сайт: http://www.oica.net/category/production-statistics/. Мировое производство автомобилей в 2010 году. [Электронный ресурс] // Официальный сайт: http://www.autonews.ru/automarket_news/ index.shtml?2010/12/16/. Мировое производство автомобилей в 2010 году. [Электронный ресурс] // Официальный сайт: http://www.spbvoditel.ru/2010/12/16/028/. Государственный комитет статистики Украины [Электронный ресурс] // Официальный сайт: http://www.ukrstat.gov.ua. Міщенко А.П., Яременко С.С. Неформальні маркетингові комунікації та їх роль в інформаційному середовищі компанії / А.П.Міщенко, С.С.Яременко // «Вісник Академії митної служби України. Серія: «Економіка» №2 (42), 2009. – с. 111-118. Официальный сайт ГМЦ Росстата [Электронный ресурс] // Официальный сайт: http://www.gmcgks.ru.

- 7. ЛМЕ / LME (Лондонская Биржа Металлов) Электронный ресурс] // Официальный сайт: http://www.metal4u.ru/lme/.