На протяжении всей деятельности перед предприятием стоит цель не только максимизации получаемой прибыли, но и минимизации отчислений с нее — а именно налога на прибыль. С помощью приемов бухгалтерского учета можно достичь снижения налогооблагаемой базы по налогу на прибыль и, как следствие, снижения налоговых платежей. Рассмотрим более подробно возможные приемы.

Первый прием — использование различных способов амортизации объектов основных средств. Амортизационные отчисления являются элементом себестоимости продукции предприятия, и соответственно снижают прибыль предприятия. Однако известно, что как таковых расходов организация не несет, так как амортизация является условным начислением и не связана с денежными расходами.

Различные методы амортизации предусматривают разные по сумме амортизационные отчисления. В целях сокращения налоговой базы в текущем и ближайших периодах предприятие может применить метод ускоренной амортизации. В данном случае большая часть стоимости имущества будет отнесена в расходы в первые годы его амортизации, в последующие же годы — амортизационные расходы будут незначительны. Однако, принимая во внимание концепцию временной стоимости денег, предприятию выгоднее уменьшить налогооблагаемую базу за счет амортизационных расходов в настоящем, нежели в будущем. Предпочтительными методами с целью снижения налога на прибыль являются, на наш взгляд, — метод ускоренной линейной амортизации и способ уменьшаемого остатка.

Обоснуем данный вывод на примере. В качестве результирующего показателя рассмотрим скорость накопления амортизационных отчислений при использовании различных методов амортизации основных средств. Допустим предприятие имеет основное средство с первоначальной стоимостью 100 000 руб. Срок его полезного использования (СПИ) 10 лет, коэффициент ускорения равен 2. Рассчитаем амортизационные отчисления в таблице 1.

Таблица 1

Суммы годовых амортизационных отчислений исчисленные различными методами амортизации

|

Год |

Линейный |

По сумме чисел лет СПИ |

Способ уменьшаемого остатка |

Ускоренная линейная |

|

1 |

10 000 |

18 182 |

20 000 |

20 000 |

|

2 |

10 000 |

16 364 |

16 000 |

20 000 |

|

3 |

10 000 |

14 545 |

12 800 |

20 000 |

|

4 |

10 000 |

12 727 |

10 240 |

20 000 |

|

5 |

10 000 |

10 909 |

8 192 |

20 000 |

|

6 |

10 000 |

9 091 |

6 554 |

- |

|

7 |

10 000 |

7 272 |

5 243 |

- |

|

8 |

10 000 |

5 455 |

4 194 |

- |

|

9 |

10 000 |

3 636 |

3 355 |

- |

|

10 |

10 000 |

1 819 |

2 684 |

- |

|

Итого |

100 000 |

100 000 |

89 262* |

100 00 |

*При использовании предприятием способа уменьшаемого остатка первоначальная стоимость полностью не списывается, однако данный метод позволяет практически сразу в первые годы использования списать большую часть стоимости основных средств.

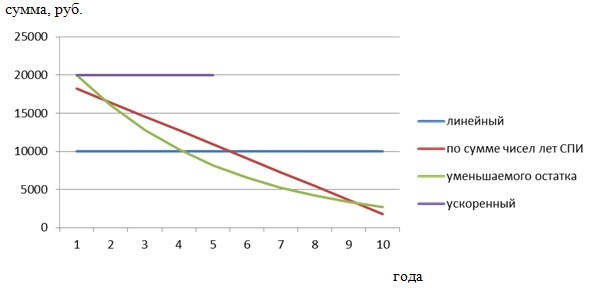

Для наглядного представления скорости списания стоимости основных средств на расходы предприятия изобразим данные таблицы 1 на рис. 1.

Рис. 1. Сравнение скорости накопления амортизации исчисленной различными методами

Рис. 1. Сравнение скорости накопления амортизации исчисленной различными методами

Из представленного графика видно, что ускоренный метод и метод уменьшаемого остатка дают больше возможностей списания на затраты в первые годы использования объекта величины амортизационных отчислений.

Второй прием — выбор метода оценки производственных запасов. Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ от 29.07.98 г. № 34н. (ред. от 26.03.07 № 26н.) разрешено применение различных методов оценки производственных запасов. Выбор того или иного метода может изменить величину прибыли (налогооблагаемую базу) [2].

С целью снижения налогооблагаемой базы предприятие должно при выборе метода оценки производственных запасов учитывать инфляционный фактор. Так, метод оценки по средней себестоимости, усредняет стоимость используемых производственных запасов, тем самым, исключая инфляционное влияние. Т. е. предприятие тем самым может застраховать себя от резких колебаний цен на производственные запасы. В случае если ожидается падение цен на используемые производственные запасы предпочтительным с точки зрения снижения налога на прибыль является метод ФИФО, т. е. в производство будут отпускаться товары по цене первых по времени закупок, т. е. по более высоким. Однако в нынешних условиях хозяйствования обычно наблюдается обратная ситуация — цены на производственные запасы со временем растут. В этой ситуации наиболее приоритетным являлся бы метод ЛИФО, однако, его применение согласно Приказу Минфина России от 26.03.07 г. № 26н. запрещено [3].

Однако, необходимо отметить, что выбор метода оценки также повлияет на стоимость остатков производственных запасов, что приведет к увеличению налога на имущество. А так как данный налог уплачивается из прибыли до налогообложения, данное обстоятельство приводит к уменьшению налогооблагаемой базы, а соответственно и налога на прибыль. Рассмотрим на примере различия в величине расходов получаемых методом оценки по средней себестоимости и методом ФИФО.

Допустим, остаток производственных запасов на начало периода составил 3 тыс. шт. по цене 1 тыс. за 1 шт. Всего за период было поставлено 3 партии запасов, первая — 10 тыс. по цене 2 тыс. за 1 шт., вторая — 4 тыс. по цене 2,1 тыс. за 1 шт. и третья — 2 тыс. по цене 2,6 тыс. за 1 шт. В течении отчетного периода в производство было отпущено 15 тыс. шт. Остаток на конец составил — 4 тыс. шт. Расчет произведем в таблице 2.

Таблица 2

Расчет расходов получаемых при оценке запасов по методу средней себестоимости и методу ФИФО

|

Показатель |

Метод средней себестоимости |

Метод ФИФО |

|

Стоимость израсходованных запасов |

14 684 210,52 |

9 200 000 |

|

Стоимость остатков |

3 915 789,47 |

9 400 000 |

Итак, согласно произведенным расчетам, при условии роста цен на производственные запасы, сточки зрения увеличения расходов включаемых в себестоимость продукции с целью снижения налога на прибыль, предприятию выгоднее использовать метод средней себестоимости. Метод ФИФО в свою очередь отражает остатки производственных запасов по более высокой стоимости, что ведет к увеличению налога на имущества, и как следствие, снижению налога на прибыль. Наиболее предпочтительным, на наш взгляд, является метод средней себестоимости, т. к. он не приводит к реальному оттоку денежных средств при снижении налогооблагаемой базы, в отличие от метода ФИФО, когда предприятие вынуждено перечислять налог на имущество в бюджет.

Третий прием — создание резервов. Существуют следующие разновидности создаваемых резервов:

- резерв по сомнительным долгам;

- резерв на гарантийный ремонт;

- резерв на ремонт основных средств;

- резерв на предстоящую оплату отпусков;

- резерв предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет.

Создание резервов увеличивает себестоимость продукции и, соответственно, ведет к снижению налога на прибыль организации. Так, в случае создания резерва на предстоящий ремонт основных средств налогоплательщик может в каждом налоговом периоде уменьшать сумму налога на прибыль на сумму отчислений в резерв. Однако организации необходимо помнить, что в случае превышения отчислений в ремонтный фонд над фактически осуществленными затратами, полученная разница зачисляется в доходы предприятия и ведет к увеличению налогооблагаемой базы и налогу на прибыль.

Рассмотрим на примере результат от создания предприятием резерва на ремонт основных средств. Допустим, предприятие запланировало произвести ремонт основных средств на сумму 2 000 000 руб. За три предшествующих года сумма расходов на ремонт основных средств составила 4 510 000 руб. (согласно статье 324 НК РФ, величина резерва на ремонт основных средств не должна превышать среднюю сумму расходов на ремонт основных средств за три предшествующих года) [1].

Так, средняя сумма за три предшествующих года составила 1 503 333. Т. к., сумма резерва не должна превышать 1 503 333 руб., предприятие отразило в учетной политике создание резерва на сумму 1 500 000 руб. на 2 года. Ежегодно на сумму расходов будет списываться 750 000 руб. Экономия по налогу на прибыль составит за год 150 000 руб. (750 000 * 20 %).

Таким образом, на наш взгляд, грамотное применение приемов бухгалтерского учета поможет предприятию сократить сумму налоговых платежей по налогу на прибыль.

Так, в случае выбора наиболее оптимального метода амортизации с целью снижения налога на прибыль предприятию следует учитывать, в первую очередь, временную концепцию денег. В соответствии с ней более выгодными для предприятия являются методы ускоренной амортизации и уменьшаемого остатка.

Что касается оценки производственных запасов, на наш взгляд, наиболее приемлемой в целях снижения налога на прибыль являлся метод ЛИФО. Из действующих же методик в целях увеличения расходов относимых на себестоимость продукции является метод оценки по средней себестоимости.

С целью снижения налогооблагаемой базы мы также рекомендуем создание на предприятии резервов, однако необходимо грамотное их создание и использовании с целью избежания неблагоприятных для предприятия налоговых последствий.

Помимо перечисленных приемов бухгалтерского учета существует еще множество других способов. Однако главным критерием их использования должна быть законность. Целью написания данной статьи послужило привлечение внимания к законным способам снижения налога на прибыль и избежание бухгалтерами применения незаконных схем.

Литература:

1. Налоговый Кодекс Российской Федерации (часть первая): Федер. закон РФ от 31.07.1998 (в ред. от 29.12.2009 № 146-ФЗ) [Электронный ресурс]. — Режим доступа: справ.-правовая система «КонсультантПлюс»

2. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ от 29.07.98 г. № 34н. (в ред. от 26.03.07 № 26н.) [Электронный ресурс]. — Режим доступа: справ.-правовая система «КонсультантПлюс»

3. Приказ Минфина России «О внесении изменений в нормативные правовые акты по бухгалтерскому учету» от 26.03.07 г. № 26н. [Электронный ресурс]. — Режим доступа: справ.-правовая система «КонсультантПлюс»