Процесс управления рисками судоходной компании является сложной и многоуровневой процедурой, которую можно рассматривать с разных точек зрения. В частности, ее можно условно разделить на ряд этапов, выделяемых в соответствии с особенностями последовательных действий по управлению риском. Выделение соответствующих этапов следует рассматривать как условное, потому что на практике часто они реализуются одновременно, а не последовательно, друг за другом [4, с. 179].

Для более полного понимания специфики указанной процедуры необходимо проанализировать различные подходы к содержанию процесса управления риском (табл. 1).

Таблица 1

Подходы различных авторов к содержанию процесса управления риском

|

Содержание процесса управления риском |

Источник |

|

1. Анализ риска (выявление и оценка риска) 2. Выбор методов воздействия на риск при сравнении их эффективности 3. Принятие решения 4. Воздействие на риск (снижение, сохранение, передача) 5. Контроль результатов |

Шапкин А. С. Экономические и финансовые риски. Оценка, управление, портфель инвестиций/А. С. Шапкин, В. А. Шапкин.- 8-е изд.-М.: Издательско-торговая корпорация «Дашков и Ко», 2011.-544с. |

|

1.Идентификация и анализ риска 2.Анализ альтернативных методов управления риском 3.Выбор методов управления риском 4.Исполнение выбранного метода управления риском 5.Мониторинг результатов и совершенствование системы управления рисками |

Кудрявцев А. А. Интегрированный риск-менеджмент: Учебник / А. А. Кудрявцев; СПбГУ, экон. факультет. — Москва: ЗАО «Издательство «Экономика», 2010.-655 с. |

|

1. Установление контекста риска; 2. Анализ (выявление и оценка риска); 3. Ранжирование и отбор рисков; 4. Влияние на риск (выбор методов и стратегии) |

Доба Н. М. Риск-менеджмент: конспект лекций/Н. М. Доба.-О.: Наука и техника, 2009. -108 с. |

|

1.Формирование концепции управления рисками предприятия; 2. Диагностика рисков; 3. Оценка рисков (качественные и количественные методы); 4. Разработка мероприятий по управлению рисками (реакция на риск); 5. Контроль и анализ результатов мероприятий по управлению рисками; 6. Разработка рисковой симптоматики (т. е. выявление событий (явлений), неизбежно влекущих за собой реализацию риск — события). |

Медведева А. М. Управление рисками в системе сбалансированных показателей. М.: Издательский дом «Наука», 2010. — 214 с. |

|

1. Определение проблемы 2. Формулировка ограничений и критериев для принятия решения в ситуации риска 3. Анализ риска (выявление возможных альтернатив и определение наличия риска в имеющихся альтернативах) 4. Оценка риска (оценка риска, который содержится в каждой из имеющихся альтернатив) 5.Применение мер, снижающих степень риска 6. Окончательный выбор решения 7. Анализ и оценка результатов принятого решения |

Боровкова В. А. Управление рисками в торговле.- СПб.: Питер, 2004.-288с. |

|

1. Выяснение риска 2. Анализ (оценка) риска 3. Выбор методов управления риском 4. Применение выбранного метода 5. Оценка результатов |

Поляк Г. Б. Финансовый менеджмент: учебник / Г. Б. Поляк, И. А. Акодис, Л. Д. Андросова и др.; отв.ред. Г. Б. Поляк. — М.: Волтерс Клувер, 2009.- 608 с. |

|

1. Анализ риска 2. Выбор методов воздействия на риск при оценке их сравнительной эффективности 3. Принятие решения 4. Непосредственное воздействие на риск 5. Контроль и корректировка результатов процесса управления |

Хохлов Н. В. Управление рисками: Учебник для вузов. — М.: ЮНИТИ-ДАНА, 2001–239 с. |

|

1.Выявление рисковых ситуаций 2.Идентификация (установление) вида риска 3.Анализ риска 4.Оценка риска 5.Выбор метода(способа) снижения риска 6.Оценка экономической эффективности снижения риска |

Ершов В. Ф. Бизнес-проектирование. — СПб.: Питер, 2005. — 288с. |

|

1.Идентификация и анализ риска; 2.Анализ альтернативных методов управления риском; 3.Выбор методов управления риском; 4.Исполнение выбранного метода управления риском; 5.Мониторинг результатов и совершенствование системы управления риском |

Чернова Г. В., Кудрявцев А. А. Управление рисками: Учебное пособие. — М.: ТК Велби, Изд-во Проспект, 2009. — 160 с.

|

Представленные в табл. 1 современные подходы к содержанию процесса управления рисками способствуют пониманию общей тенденции развития механизма управления рисками, но не дают однозначного ответа на вопросы о целях и задачах функций управления рисками. Проявляется главная на сегодня проблема в процессе управления рисками — это продолжающаяся дискуссия о понятийном аппарате управления рисками, то есть отсутствие общепризнанных названий и определений. Комплексный сравнительный анализ представленной совокупности подходов к управлению рисками показал, что нет полного согласия о строении и процессе управления рисками.

Так, по мнению большинства отечественных ученых (Кудрявцева А. А., Черновой Г. В., Поляка Г. Б., Шапкина А. С., Хохлова Н. В.), процесс управления рисками начинается с этапа идентификации всего комплекса рисков компании, то есть выявления ситуаций, при возникновении которых на процессы деятельности компании оказывается негативное воздействие. Затем следуют этапы анализа риска и выбора методов управления. При этом некоторые из представленных исследователей объединяют идентификацию и анализ риска в один этап (Шапкин А. С., Кудрявцев А. А., Чернова Г. В., Хохлов Н. В.), а другие (Поляк Г. Б., Ершов В. Ф.) считают их самостоятельными этапами. Чернова Г. В. и Кудрявцев А. А. этап выбора методов управления разбивают на два последовательных этапа — анализ альтернативных методов управления риском и выбор методов управления риском. По нашему мнению, такое «мелкое» выделение этапов нецелесообразно, и неоправданно увеличивает структуру процесса управления рисками, превращая ее в список конкретных действий риск-менеджера при работе с риском.

Интересным представляется мнение Медведевой А. М., которая считает, что процесс управления рисками начинается с «формирования концепции управления рисками предприятия». В своей работе [6, с. 19] она отмечает: «самое главное, что необходимо сделать на данном этапе, это принять решение: будет ли предприятие «бороться» с отдельными, самыми существенными рисками, либо со всеми рисками «в комплексе». И далее, исходя из этого, следует сформировать видение результатов работы системы риск-менеджмента, или, другими словами, сформулировать основные цели ее внедрения».

Данное утверждение вполне может быть оправданным при первоначальной разработке системы управления рисками компании, то есть при выборе между интегрированным и функциональным риск-менеджментом. Однако при регулярной повседневной работе данный этап некорректно включать в структуру процесса управления рисками, в связи с тем, что основная концепция управления должна быть едина по отношению ко всем релевантным рискам компании и не может меняться в зависимости от какого-либо конкретного риска или события. В противном случае не будет достигаться взаимосвязь последовательных этапов управления и внесется череда недопонимания со стороны персонала компании, участвующего в процессе управления рисками.

По мнению Доба Н. М. [2, с. 28] процесс управления рисками заканчивается этапом выбора методов воздействия и стратегии, который он называет «влияние на риск». По нашему мнению, данное утверждение нельзя назвать верным, связи с тем, что при такой структуре не проводится оценка проведенных мероприятий по выявлению и минимизации риска, и, следовательно, невозможно сделать вывод об их эффективности и усовершенствовать систему управления рисками.

Большинство авторов (Шапкин А. С., Кудрявцев А. А., Чернова Г. В., Боровкова В. А. и др.) включают этап анализа и оценки результатов принятого решения в общую структуру процесса управления рисками компании, позволяющий обеспечить правильность всех действий. Предполагается передача информации о состоянии объекта управления — конкретного риска, что, в свою очередь, является базисом для проведения повторных идентификаций и оценок, а также пересмотра способов воздействия на риск.

Необходимо отметить, что рассмотренные выше подходы не включают в себя обязательную, по мнению автора, в процессе управления рисками компании функцию постоянного мониторинга и документирования. Все действия необходимо поддерживать в соответствии с выбранной стратегией воздействия, а основные результаты должны подлежать документированию на каждом этапе процесса управления.

Кроме этого требуется проводить обмен информацией с внутренними и внешними участниками этого процесса, и, следовательно, необходима функция «взаимодействия и консультирования».

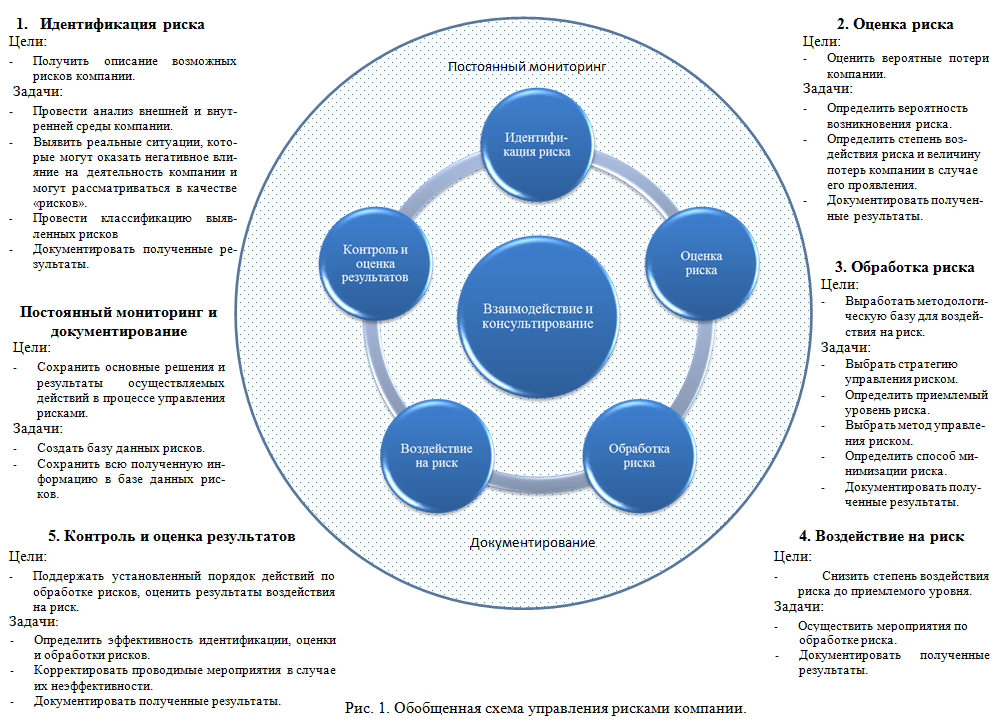

На рис. 1 процесс управления рисками судоходной компании представлен в виде последовательных этапов с описанием основных целей и задач.

Основной задачей этапа обработки риска является правильный выбор метода управления тем или иным риском. В настоящее время мировая практика выработала широкий спектр методов по управлению рисками. Большинство из них, безусловно, эффективны в применении, но требуют специальных разработок и материальных затрат, которые могут открыть выгоды от их применения. Поэтому необходимо четко представлять, что ожидается от процесса управления рисками. Компании необходимо определить, имеются ли у нее возможности для воздействия на риск [5, с. 94].

Анализ современных научных источников показал, что авторы по-разному подходят к обозначению способов воздействия на риск. Одни из них называют их методами уменьшения рисков, другие — методами нейтрализации. Встречаются также такие названия, как приемы управления рисками, факторы уменьшения риска, способы обработки риска. Способы снижения рисков при этом чаще всего объединяются в пять больших групп: избежание риска, принятие риска на себя, сокращение потерь, трансферт (передача) рисков другому хозяйствующему субъекту и страхование.

На основе проведенного анализа специальной литературы автором статьи предлагается следующий подход к классификации методов управления рисками и способов его минимизации, основанный на предварительном выборе стратегии управления риском (табл. 2).

Таблица 2 Методы управления риском и способы его минимизации

|

Стратегия управления риском |

Методы управления риском |

Способы снижения риска |

Содержание основных способов снижения риска |

|

Минимизация потерь |

Предупреждение (избежание риска) |

Стратегическое планирование |

· Предугадывание «узких» мест в производственном цикле; |

|

· Прогнозирование ослабления позиции компании в определенном сегменте рынка; | |||

|

· Заблаговременная идентификация факторов риска и разработка комплекса компенсирующих мероприятий; | |||

|

· Планирование использования и подключения резервов. | |||

|

Прогнозирование внешней обстановки |

· Оценка состояния среды хозяйствования компании; | ||

|

· Прогнозирование действий конкурентов; | |||

|

· Прогнозирование изменений в сегментах рынка. | |||

|

Мониторинг социально-экономической и нормативно-правовой среды |

· Проведение прогнозно-аналитических исследований; | ||

|

· Информатизация компании. | |||

|

Предотвращение убытков |

· Установка систем оповещения; | ||

|

· Противопожарных и прочих систем. | |||

|

Активный целенаправленный маркетинг |

· Анализ поведения конкурентов; | ||

|

· Выработка стратегии конкурентной борьбы; | |||

|

· Активная рекламная кампания; | |||

|

Формирование спроса на продукцию | |||

|

Уклонение |

Отказ от ненадежных партнеров |

· Отказ от заключения договоров с не желательными поставщиками и покупателями. | |

|

Отказ от инновационных и иных рискованных проектов |

· Неучастие в проектах сомнительного (негарантированного) содержания. | ||

|

Отказ от осуществления финансовых операций |

· Отказ от вложения свободных денежных средств и пр. | ||

|

Отказ от использования в большом объеме заемного капитала и пр. |

Осуществление деятельности компании в основном за счет средств собственного капитала. | ||

|

Локализация |

Создание венчурных предприятий |

Создание дочернего предприятия с целью выделения и локализации риска и дальнейшим использованием результатов его деятельности материнской компанией | |

|

Создание специальных структур компании для выполнения рискованных проектов |

Ведение рискованных проектов отдельным структурным подразделением компании, представительством и пр. | ||

|

Диссипация (снижение) |

Диверсификация |

· Диверсификация предпринимательской деятельности; | |

|

· Диверсификация портфеля ценных бумаг; | |||

|

· Диверсификация программы инвестирования; | |||

|

· Диверсификация кредитного портфеля; | |||

|

· Диверсификация финансового рынка, рынка сбыта и пр. | |||

|

Интеграция |

· Вертикальная интеграция (объединение предприятий одного подчинения или отрасли для проведения согласованной политики хозяйствования); | ||

|

· Горизонтальная интеграция (по последовательности технологических циклов, операции снабжения и сбыта). | |||

|

Распределение риска во времени |

Возможное распределение риска по этапам реализации или стратегического решения. | ||

|

Возмещение потерь |

Создание системы резервов |

Резервный фонд |

Создание внутри компании резервных фондов денежных средств, запасов сырья и материалов, формирование планов использования резервов в кризисных ситуациях |

|

Целевой фонд | |||

|

Резервные суммы в системе бюджетов | |||

|

Запасы ресурсов | |||

|

Нераспределенный остаток прибыли | |||

|

Страхование |

Страхование хозяйственных рисков; |

Передача ответственности за риск с момент возникновения страхуемого события страховщику, обязанному оплатить причиненный ущерб. | |

|

Страхование имущественных рисков; | |||

|

Страхование инвестиций; | |||

|

Страхование финансовых рисков. | |||

|

Поиск гарантов |

Заключение договоров поручительства и предоставления гарантии |

Заключение договоров с крупными кредитными организациями, страховыми обществами, фондами и пр. | |

|

Распределение ответственности между контрагентами |

Заключение договоров между контрагентами с условием распределения риска |

Внесение соответствующих пунктов и оговорок в заключаемые договора | |

|

Передача риска |

Передача риска путем заключения договора факторинга |

Передача риска третьим лицам на основании заключенных договоров (аренды, факторинга, купли-продажи и пр.) | |

|

Передача рисков поставщикам |

В настоящее время большинством предприятий водного транспорта используются два метода управления рисками из рассмотренных выше — это методы страхования и передачи риска.

Страхование в морском бизнесе представлено:

- Страхованием корпуса и механизмов судов от различного рода повреждений и полной гибели.

- Страхованием ответственности судовладельца. Существует большое количество видов ответственности судовладельца. Наиболее известные — это ответственность за перевозимый груз, ответственность за ущерб окружающей среде.

Кроме этого, страхуются сооружения и здания, транспорт, персонал судоходной компании. Сравнительно недавно страховые компании стали представлять клиентам новые виды услуг — страхование финансовых рисков и страхование от перерывов в хозяйственной деятельности.

Трансферт рисков в судоходной деятельности может быть в виде следующий заключенных контрактов:

- Аренда. При договоре аренды судна собственник берет на себя часть рисков.

- Контракты на хранение и перевозку грузов. Риски, возникающие при перевозке и хранении грузов, принимает на себя транспортная компания.

- Контракты на обслуживание. Риски, связанные с возможным ремонтом судна, возлагаются на обслуживающую компанию.

- Контракт-поручительство.

В этом контракте принимают участие три лица: поручитель, принципал и кредитор. Суть передачи риска заключается в том, что поручитель гарантирует кредитору, что принципал возвратит свой долг. Таким способом часть риска переносится на поручителя, остальную часть берет на себя принципал.

Говоря в общем об управлении рисками деятельности российских судоходных компаний, необходимо отметить недостаток знаний об этой новой науке (риск-менеджмент) как в самих пароходствах, так и, как ни странно, в страховых компаниях. В деятельности используются только некоторые элементы системы управления рисками. Работа в данном направлении ведется разрозненно, по-прежнему представлена, в основном, страхованием рисков. Хотя страхование не всегда является самым дешевым инструментом риск-менеджмента и не может являться целесообразным для целого ряда рисков (например, страхование рисков, связанных с террористическими актами, риска банкротства и пр.). Все это еще раз подчеркивает необходимость разработки и внедрения эффективной системы управления рисками в отечественных судоходных компаниях.

Литература:

- Боровкова В. А. Управление рисками в торговле.- СПб.: Питер, 2004. — 288с.

- Доба Н. М. Риск-менеджмент: конспект лекций/Н. М. Доба. — О.: Наука и техника, 2009. — 108с.

- Ершов В. Ф. Бизнес-проектирование. — СПб.: Питер, 2005. — 288 с.

- Кудрявцев А. А. Интегрированный риск-менеджмент: Учебник / А. А. Кудрявцев; СПбГУ, экон. факультет. — Москва: ЗАО «Издательство «Экономика», 2010. — 655 с.

- Куликова Е. Е. Управление рисками. Инновационный аспект / Е. Е. Куликова.- М.: Бератор-Паблишинг, 2008. — 224 с.

- Медведева А. М. Управление рисками в системе сбалансированных показателей. М.: Издательский дом «Наука», 2010. — 214 с.

- Поляк Г. Б. Финансовый менеджмент: учебник / Г. Б. Поляк, И. А. Акодис, Л. Д. Андросова и др.; отв.ред. Г. Б. Поляк. — М.: Волтерс Клувер, 2009. — 608 с.

- Хохлов Н. В. Управление рисками: Учебник для вузов. — М.: ЮНИТИ-ДАНА, 2001–239 с.

- Чернова Г. В., Кудрявцев А. А. Управление рисками: Учебное пособие. — М.: ТК Велби, Изд-во Проспект, 2009. — 160 с.

- Шапкин А. С. Экономические и финансовые риски. Оценка, управление, портфель инвестиций/А. С. Шапкин, В. А. Шапкин.- 8-е изд.-М.: Издательско-торговая корпорация «Дашков и Ко», 2011. — 544 с.