Для проведения анализа инвестиционной деятельности банков и оценки ее влияния на финансово-экономические показатели, определяющие конкурентные преимущества банка, используется те же источники информации, которые применяются для оценки деятельности банка в целом. Поэтому данные источники можно сгруппировать следующим образом:

- бухгалтерская финансовая отчетность;

- учредительные и финансовые документы: учредительный договор, устав банка, список акционеров, лицензии, аудиторские заключения, годовые отчеты, оперативная информация;

- информация в средствах массовой информации: рейтинги, аналитические и деловые статьи;

- информация, полученная у третьей стороны;

- заключение специализированных агентств, мнение экспертных групп, специалистов, отзывы клиентов.

Основным методом исследования деятельности коммерческого банка и инвестиционной деятельности в частности является метод экономического анализа использующий комплексное, органически взаимосвязанное исследование с использованием математических, статистических, учетных и других приемов обработки информации.

Оценка баланса и финансовой отчетности дает возможность определить общее финансовое состояние, степень ликвидности, платежеспособности, финансовой устойчивости, деловой активности, надежности, уровень рискованности отдельных операций, определить источники собственных, заемных и привлеченных средств, структуру их размещения на установленную дату либо за определенный период.

Анализ различных операций банка является одним из важнейших направлений экономической работы. В данной статье основная цель анализа инвестиционной деятельности - получение ключевых (информационных) параметров, дающих объективную и точную картину влияния данной деятельности на конкурентные преимущества банка.

Цели анализа достигаются в результате решения определенных взаимосвязанных аналитических задач. Основной фактор при решении аналитической задачи – объем и качество исходной информации. При этом надо иметь в виду, что периодическая бухгалтерская или финансовая отчетность коммерческого банка это лишь «сырая» информация, подготовленная в ходе выполнения в банке учетных процедур.

В процессе анализа данных баланса банка широко применяются методы группировки, табличные, а также другие экономико-математические и статистические методы.

К числу наиболее распространённых приемов анализа относятся:

Метод группировки позволяет изучать экономические явления в их взаимосвязи и взаимозависимости, выявлять влияние на изучаемый показатель отдельных факторов, обнаруживать проявление тех или иных закономерностей, свойственных деятельности банков. Важно помнить, что в основу группировки всегда должна быть положена экономически обоснованная классификация изучаемых явлений и процессов, а также обуславливающих их причин и факторов. Метод группировки позволяет путем систематизации данных баланса банка разобраться в сущности анализируемых явлений и процессов.

В случае исследования инвестиционной деятельности балансовые статьи могут быть сгруппированы так: депозитно-ссудные, собственные операции с ценными бумагами, инвестиционно-посреднические (инвестиционный банкинг).

Метод сравнения необходим для получения исчерпывающего представления о деятельности банка. Важно постоянно следить за изменениями отдельных статей баланса и расчетных показателей, при этом непременно сравнивая их значения. Метод сравнения позволяет определить причины и степень воздействия динамических изменений и отклонений, например, фактической ликвидности от нормативной, выявить резервы повышения доходности банковских операций и снижения операционных расходов.

Необходимо помнить, что условием применения метода сравнений является полная сопоставимость сравниваемых показателей, т.е. наличие единства в методике их расчета. В связи с этим используют методы сопоставимости: прямого пересчета, смыкания, приведения к одному основанию.

Интерес для практической деятельности и управления банком имеет не только внутрибанковский сравнительный анализ, но и сопоставление основных важнейших показателей доходности, ликвидности, надежности, активности инвестиционной деятельности с данными других банков. Рассматриваемый метод анализа называют межбанковским сравнительным анализом, его используют, как правило, банки-корреспонденты, потенциальные клиенты, а также пайщики банка для оценки результативности банковского менеджмента.

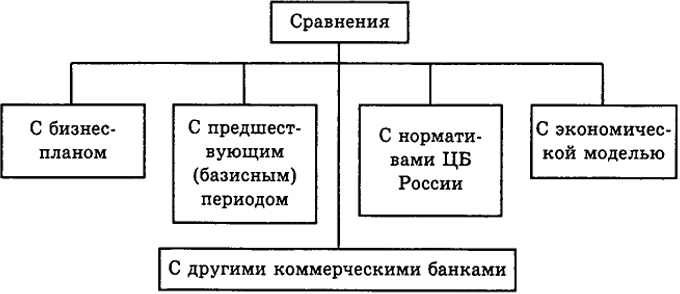

В целом при анализе деятельности коммерческого банка применяются несколько видов сравнений, представленных на рис. 1.

Рис. 1. Методы сравнения

Метод коэффициентов используется для выявления количественной связи между различными статьями, разделами или группами статей баланса. Параллельно с ним могут использоваться методы группировки и сравнения. С помощью метода коэффициентов можно рассчитать удельный вес определенной статьи в общем объеме пассива (актива) или в соответствующем разделе баланса. Так может быть определена доля инвестиционных операций в общей величине активов. Активные (пассивные) счета могут сопоставляться как с противоположными счетами по пассиву (активу), так и с аналогичными счетами балансов предыдущих периодов, т.е. в динамике.

Метод коэффициентов нужен для контроля достаточности капитала, уровня ликвидности, размера рискованности операций коммерческих банков со стороны ЦБ России.

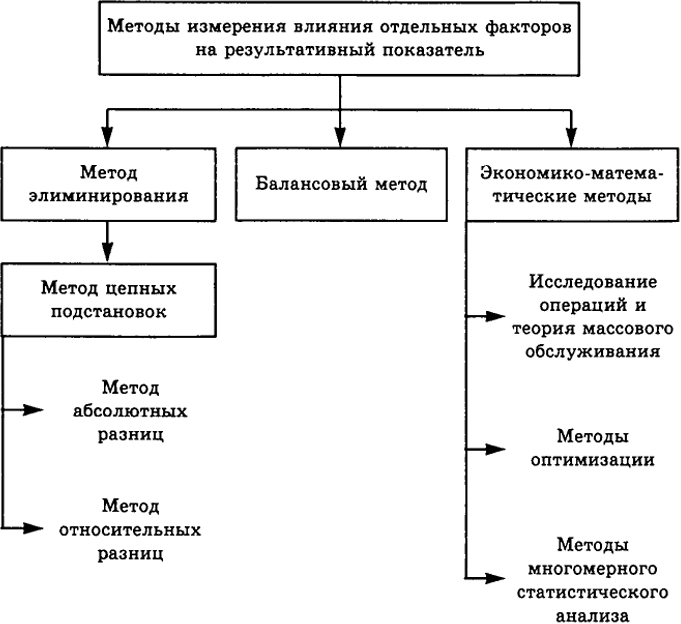

Метод элиминирования позволяет выявить влияние отдельных факторов на обобщающий показатель путем устранения влияния других факторов. Один из приемов элиминирования - метод цепных подстановок. Условием его применения является наличие мультипликативной формы связи, при которой факторы выступают сомножителями. Сущность метода заключается в последовательной замене базисной величины частных показателей фактической величиной и последовательном измерении влияния каждого из них. В заключение устанавливается алгебраическая сумма влияния всех факторов на результат.

Метод элиминирования нашел широкое применение в анализе факторов, влияющих на процентные доходы или расходы банка. Его можно использовать и для анализа кредитных вложений, обязательств банка, прибыли и др. Возможно применение и других методов измерения влияния отдельных факторов на результативный показатель (рис. 2).

Рис. 2 Методы измерения влияния отдельных факторов на результативный показатель

Рассмотренные методы позволяют выделить наиболее существенно влияющие на результат факторы (кредитная деятельность, инвестиционная деятельность и др.), установить положительные и отрицательные моменты в деятельности банка, выявить резервы повышения его эффективности.

Правомерно использование некоторых методов финансового менеджмента и анализа, включающих расчеты приведенных стоимостей, потоков денежных поступлений, применение портфельного подхода в оценке и анализе пассивов и активов, а также анализа окупаемости инвестиционных проектов.

Так же анализ банковского баланса можно классифицировать относительно различных критериев:

- сплошной просмотр финансовой отчетности;

- горизонтальный анализ финансовой отчетности;

- вертикальный анализ финансовой отчетности;

- трендовый анализ финансовой отчетности;

- анализ относительных показателей (коэффициентов);

- сравнительный анализ;

- факторный анализ.

Метод сплошного просмотра финансовой отчетности основывается на оценке абсолютных показателей деятельности банка. Такой подход предполагает последовательный просмотр финансовых отчетов по статьям, сопоставление статей между собой и выявление динамики.

Например, анализ бухгалтерского баланса банка позволяет получить информацию о собственном капитале, его структуре, источниках привлеченных средств, величине активов и направлениях их размещения, размере прибыли (убытков), доходов и расходов и т.д. Достоинство метода сплошного просмотра отчетности - в его простоте.

Горизонтальный анализ финансовой отчетности предполагает ретроспективную оценку деятельности банка путем сравнения абсолютных и относительных показателей финансовой отчетности сопоставляемых периодов.

В основу вертикального анализа финансовой отчетности положена оценка относительных показателей, характеризующих удельный вес отдельных статей финансовых отчетов в общем итоге отчета. Он включает в себя анализ структуры баланса, структуры доходов и расходов.

Эффективным методом, позволяющим проследить динамику изменения показателей деятельности банка, является трендовый анализ, основанный на оценке динамики финансового состояния. Трендовый анализ включает расчет и оценку относительных отклонений отдельных показателей финансовой отчетности на протяжении ряда периодов по отношению к выбранному базовому периоду.

Преимуществом трендового анализа является возможность не только определить направление изменения финансового состояния кредитной организации, дать этому процессу количественную оценку по отношению к базовому периоду, но и прогнозировать изменения на основе различных статистических методов.

Существуют также и другие методы анализа: статистические, эконометрические, адаптивный метод и математический.

Кроме того в зависимости от объекта оценки анализ баланса банка можно разделить на: функциональный, структурный, операционно-стоимостный.

Функциональный анализ баланса позволяет выявить особенности деятельности коммерческого банка, его возможности, формы и перспективы взаимодействия с другими контрагентами банковской системы, а также произвести оценку эффективности и целесообразности выполняемых банком функций. Исследование проводится на основе общей суммы баланса, соотношений размеров депозитов и кредитов, собственных и привлеченных средств. В ходе анализа выявляются ключевые направления деятельности коммерческого банка, определяющие его специализацию. В результате функционального анализа уточняется возможность повышения ликвидности банка и прибыльности его операций путем исключения из их числа тех, которые имеют низкую доходность и чрезмерную рискованность, а также посредством поиска более прогрессивных способов выполнения необходимых для банка операций. Одновременно выясняется степень надежности и конкурентоспособности исследуемого коммерческого банка.

Структурный анализ проводится по видам банковских операций. Посредством данного анализа выявляются состав и удельный вес экономических контрагентов по активным и пассивным операциям, а также структура доходов, расходов и прибыли банка.

Операционно-стоимостный анализ сводится к определению рентабельности операций банка не только на базе сопоставления доходов по активным и расходов по пассивным операциям, но и с учетом стоимости их обработки, а также затрат на оказание бесплатных услуг.

По сути, все методы, которые можно и необходимо использовать при анализе инвестиционной деятельности, - это хорошо известные методы общей теории статистики и математической статистики. Необходимо отметить, что наличие той или иной исходной статистической информации изначально определяет погрешность результата анализа. Неточно проведенный анализ может повлечь за собой очень много негативных последствий, таких как потеря клиентуры, отрицательная реклама в средствах массовой информации, снижение прибыльности, т. е. снижению конкурентоспособности коммерческого банка.

На основе проведенного исследования видов анализа банковского баланса и применяемых при этом методов автором проведена систематизация методов применяемых при анализе инвестиционной деятельности в методическом обеспечении, определяющем конкурентные преимущества банков, и представлена в таблице 1.

Таблица 1

Методы анализа инвестиционной деятельности

|

Метод анализа |

Для чего применяется |

Виды анализа в зависимости от объекта оценки |

Для чего применяется |

|

Метод группировки |

Позволяет провести группировку инвестиционной деятельности по экономически обоснованным критериям |

Функциональный |

Позволяет выявить особенности деятельности коммерческого банка, его возможности, а также произвести оценку эффективности и целесообразности выполняемых банком функций. |

|

Метод сравнения |

Позволяет сопоставить активность инвестиционной деятельности с данными других банков и за различные периоды. | ||

|

Метод коэффициентов |

Позволяет определить нормативы ЦБ РФ, рентабельность | ||

|

Методы измерения влияния отдельных факторов на результативный показатель |

Позволяет выявить влияние инвестиционной деятельности на обобщенные показатели конкурентоспособности банка | ||

|

Метод сплошного просмотра финансовой отчетности |

Позволяет определить абсолютные показатели инвестиционной деятельности банка |

Структурный, |

Проводится по видам банковских операций. Посредством данного анализа выявляются структура доходов, расходов и прибыли банка. |

|

Метод горизонтального анализа финансовой отчетности |

Позволяет провести ретроспективную оценку инвестиционной деятельности банка | ||

|

Метод вертикального анализа финансовой отчетности |

Позволяет определить относительные показатели, характеризующие удельный вес инвестиционной деятельности в общем итоге активов |

Операционно-стоимостный |

Сводится к определению рентабельности операций банка на базе сопоставления доходов по активным и расходов по пассивным операциям. |

|

Метод трендового анализа фин. отчетности |

Позволяет оценить динамику показателей инвестиционной деятельности. |

Так как эффективность деятельности присутствует в той или иной мере во всех методиках оценки конкурентоспособности коммерческого банка уточним определение «эффективность коммерческого банка».

Рассматривая понятие «эффективность» с позиции экономической теории, мы приходим к выводу, что под данным термином понимается прежде всего соотношение результата к затратам, которые обусловили его получение. «В общем случае эффективность определяется рачительностью, экономностью, экономностью хозяйствования и измеряется результатом, полученным от каждой единицы использованного ресурса (фактора) производства за определенное время» [1].

Банк, как особую посредническую фирму на финансовом рынке, также можно рассматривать с точки зрения эффективности ее деятельности.

Теоретиками банковского дела эффективность коммерческого банка определяется на основании различных критериев. Наиболее распространённой является точка зрения, когда эффективность трактуется с позиции доходности и прибыльности. Так авторским коллективом под руководством Кравцовой Г.И. отмечается: «Доходность банка выступает основным показателем эффективности его хозяйственно-финансовой и коммерческой деятельности… Общий объем, динамика и структура доходов банка являются индикаторами эффективности управления, что необходимо для сохранения и укрепления общественного доверия к кредитному институту»[2,c. 355].

Хотелось бы отметить, что способность генерировать доход тем или иным активом еще не свидетельствует об эффективности проводимых операций. Необходимо в качестве индикатора эффективности изучать не только способность приносить доход, но прежде всего, способность приносить прибыль. «Размер динамики и структура прибыли отражает степень эффективности работы банка»[2, c.365]. Если характеризовать деятельность банка только с позиции генерации прибыли, то таким показателем будет являться рентабельность того или иного актива.

Тавасиев А.М. выделяет критерии, по которым можно судить об эффективной и неэффективной структуре активов, которые расширяют представления об эффективности. Такими критериями, по его мнению, считаются:

- «Степень диверсификации активов, структура активов, в том числе по объемам или долям «хороших» (обеспеченных, надежных) и «плохих» (высокорискованных, критических, необеспеченных, сомнительных, безнадежных с точки зрения возврата) активов;

- Степень ликвидности разных групп активов;

- В какой мере банк соблюдает золотое правило соответствия структуры активов структуре пассивов (по объемам и срокам привлеченных и размещенных средств)»[3,с. 315].

Таким образом, Тавасиев А. М. выделяет не только рентабельность как критерий эффективности, а говорит о качестве, рискованности, ликвидности активов.

Рассмотренные точки зрения на эффективность деятельности банка либо приводятся в отношении функционирования банка в целом, либо затрагивают активные операции коммерческих банков. Применительно же к единичным операциям банка, в частности к кредитной деятельности, в литературе встречаются разрозненные взгляды на эффективность кредитных операций.

Относительно узкого направления кредитной деятельности банка, в частности кредитно-инвестиционной, встречаются следующие разрозненные, не обобщенные в единую методику критерии эффективной организации инвестиционного кредитования.

В тоже время эффективность инвестиционной деятельности в экономической литературе сводится в основном к оценке деятельности банка на рынке ценных бумаг, либо к анализу деятельности банка на сегменте реальных инвестиций, когда банк осуществляет инвестиции в собственное развитие.

На основании изучения взглядов экономистов на категорию «эффективность» в целом и, в частности, на эффективность деятельности банка, автором предлагается уточненное определение:

Эффективность коммерческого банка – это экономическая категория, комплексно выражающая прибыльность коммерческого банка, при условии соблюдения нормативов ликвидности и риска установленного ЦБ РФ на текущий момент времени.

В процессе управления деятельностью коммерческого банка дилемма «прибыль -риск» проявляется в форме конфликтности критериев достижения максимума рентабельности и минимизации риска ликвидности. Если ресурсы неограниченно инвестируются в высокодоходные активы, как правило, банк испытывает недостаток ликвидных средств и может оказаться перед угрозой банкротства. Если в высоколиквидных активах хранится значительная часть финансовых ресурсов, превышающих некоторый критический уровень, то возможности коммерческого банка по получению прибыли снижаются за счет уменьшения доли высокодоходных активов, а следовательно, ухудшается общее экономическое и финансовое состояние.

Прибыль коммерческого банка одна из основных целей его деятельности. Полученная прибыль является базой для увеличения и обновления основных фондов банка, прироста его собственного капитала, гарантирующего стабильность финансового положения и ликвидность баланса, обеспечения соответствующего уровня дивидендов, расширения и повышения качества банковских услуг. Показатель прибыли официально считается основным конкурентным преимуществом банка. Поэтому оценка прибыли и факторов, влияющих на ее величину, является одним из ключевых вопросов финансового анализа и оценки эффективности деятельности коммерческого банка.

Анализ прибыли следует начинать с рассмотрения составляющих компонентов: доходов, расходов, налогов, уплаченных в бюджет. Сопоставление темпов роста указанных компонентов, позволяет оценить какой из факторов оказал позитивное (негативное) влияние на прибыль (в абсолютных величинах).

Анализ доходов и расходов раскрывает причины их изменений. Все рекомендации, сделанные относительно увеличения доходов и сокращения расходов, актуальны для выявления резервов роста банковской прибыли.

Исходя из экономической природы прибыли (П) как разницы между доходами и расходами, всю совокупность факторов, влияющих на ее величину, можно разделить на две группы: факторы, определяющие величину доходов (Д) и факторы, определяющие величину расходов (Р), то есть:

П=Д–Р. (1)

Исследование влияния этих факторов и является основой методики факторного анализа финансовых результатов деятельности.

При кажущейся простоте и известности этого подхода, методика факторного анализа и оценки эффективности деятельности коммерческого банка еще окончательно не сложилась, о чем свидетельствует содержание соответствующих разделов в учебниках по анализу деятельности банков. Однако основы для разработки целостной методики такого анализа есть.

Как справедливо отмечает Г.Н. Щербакова, «многообразие факторов, оказывающих влияние на результаты деятельности коммерческих банков, определяет необходимость рассмотрения этих результатов в процессе их исследования как многофункциональной и многоцелевой экономической системы. Поэтому и описание ее следует производить с помощью системы экономических показателей» [4, c. 291], а сам «алгоритм формирования показателей финансовых результатов коммерческих банков определяется принятой системой бухгалтерского учета и используемыми формами официальной финансовой отчетности, устанавливаемыми ЦБ РФ» [4, c. 292].

Основной методикой анализа финансовых результатов и оценки эффективности деятельности коммерческого банка является методика в основе, которой лежит содержание отчета о прибылях и убытках, установленного Банком России для коммерческих банков. В соответствии с Указанием ЦБ РФ от 12.11.2009 г. № 2332-У коммерческие банки ежеквартально представляют в Банк России отчет о прибылях и убытках кредитной организации по форме 0409102.

На первом этапе анализа необходимо изучить источники и объемы получаемых доходов, поскольку они являются главным фактором формирования прибыли. Одним из источников получаемых доходов является инвестиционная деятельность.

Следующим этапом анализа финансовых результатов деятельности банка является оценка динамики и структуры расходов банка. Исходные данные для анализа совокупных расходов коммерческого банка содержатся во второй части отчета о прибылях и убытках формы 0409102. На основе этих данных, аналогично анализу доходов, проводится оценка динамики и структуры расходов в соответствии с принятой в отчете классификацией, определяется влияние отдельных факторов, в том числе и инвестиционной деятельности, на их величину.

Проведенный анализ доходов и расходов позволяет перейти к непосредственной оценке финансового результата деятельности банка, который определяется как разница между полученными доходами и произведенными расходами. Положительный финансовый результат является прибылью, отрицательный – убытком.

Существует метод оценки прибыльности банковской деятельности с помощью относительных показателей (коэффициентный метод).

Основными показателями (коэффициентами) прибыльности банка являются:

-валовая балансовая прибыль к итогу актива баланса (К1);

-прибыль за вычетом налогов к активу баланса (К2);

-прибыль к собственному капиталу (К3);

-прибыль к уставному фонду банка (К4);

-норма прибыли на акцию (К5).

Общий уровень рентабельности банка (Rобщ) позволяет оценить общую прибыльность банка, а также прибыль, приходящуюся на 1 руб. дохода (доля прибыли в доходах): R общ= Прибыль/ Доходы банка.

Коэффициент прибыльности К1 используется для общей количественной оценки прибыльности банка; К2-для определения степени воздействия налоговой политики на прибыльность коммерческого банка и учета ее в работе банка.

Основным показателем прибыльности банка принято считать норму прибыли на капитал:

K3 = Прибыль/ Капитал

Данный показатель характеризует прибыль, приходящуюся на 1 рубль капитала. Знаменатель можно расширить введением всех собственных средств банка. Акционеры (пайщики) банка, сопоставив значения этого показателя в разных банках, могут принимать решение о размещении своих средств.

Прибыль / Капитал= Прибыль / Все активы * Все активы / Капитал;

Доходность банковской деятельности находится в прямой зависимости от «работоспособности» активов (Прибыль/ Все активы) и в обратной зависимости от коэффициента достаточности капитала (Капитал/Все активы). В связи с этим обстоятельством становится ясно, почему банку выгодно функционировать на грани риска, т.е. с наименьшим обеспечением активов собственным капиталом.

В современных условиях возможности роста доходности за счет уменьшения показателя достаточности капитала ограничены, поскольку рост активов должен подкрепляться расширением ресурсной базы. Но в условиях конкуренции многие банки не имеют возможности довести до оптимального уровня отношение капитала к активам. При этом высокий удельный вес собственных ресурсов банка в структуре пассивов уменьшает общую стоимость ресурсов для банка и, следовательно, увеличивает прибыльность. Поэтому такие банки могут иметь большую прибыль при низкой доходной марже.

Резервом увеличения доходности остается повышение степени прибыльности активов. Данный показатель характеризует рентабельность активных операций и оценивает величину прибыли на 1 руб. активов.

Так как не только прибыль и рентабельность определяют эффективность деятельности коммерческого банка, перейдем к изучению существующих методов анализа его надежности и ликвидности.

Основным методом анализа надежности банка и ликвидности в настоящее время является нормативный метод (расчет экономических нормативов/коэффициентов, по методикам ЦБ РФ).

Для обеспечения устойчивости банковской системы ЦБ РФ издал Инструкцию № 110-И от 16.01.2004 "Об обязательных нормативах банка", которая устанавливает ряд экономических нормативов, т.е. определенных коэффициентов с заданным уровнем. В основу Инструкции ЦБ РФ №110-И положены рекомендации Базельского комитета по разработке экономических нормативов деятельности коммерческих банков.

Экономические нормативы рассчитываются коммерческими банками на основе данных бухгалтерского баланса при помощи метода коэффициентов и служат для контроля над деятельностью коммерческих банков не только со стороны ЦБ РФ, но и для целей внутреннего аудита.

Анализ экономических нормативов осуществляется по следующим направлениям:

- сравнение фактических значений показателя с нормативным;

- рассмотрение динамики изменения анализируемого показателя;

- выявление факторов, оказавших воздействие на показатели.

Анализ состояния капитала рассматривается во взаимосвязи с оценкой показателя, характеризующей достаточность капитала (HI) одним из важных показателей конкурентоспособности коммерческих банков.

Норматив достаточности собственных средств (капитала) банка (HI) обусловлен двумя его составляющими:

- объемом собственного капитала;

- суммарным объемом активов, взвешенных с учетом риска.

Воздействие этих компонентов на рассматриваемый нормативный коэффициент противоположно: коэффициент достаточности капитала возрастает при росте объема собственного капитала и снижается при увеличении риска активов. Кредитование инвестиционных проектов оказывает существенное влияние на суммарный объем активов, взвешенных с учетом риска.

Минимально допустимое значение норматива HI (т.е. минимальная величина уставного капитала в процентах от объема рисковых активов) устанавливается ЦБ в зависимости от размера собственных средств (капитала) банка.

В результате анализа достаточности капитала конкретного банка должны быть сделаны выводы о трансформации активов, взвешенных по степени риска, и их влияние на уровень достаточности капитала.

После оценки достаточности капитала банка начинается этап анализа ликвидности его баланса.

В целях контроля за состоянием ликвидности банка ЦБ РФ установил нормативы ликвидности (текущей, мгновенной и долгосрочной). Для коммерческих банков эти нормативы определяются как:

- соотношение между активами и пассивами с учетом сроков, сумм и типов активов, пассивов, а также других факторов;

- соотношение ликвидных активов и суммарных активов.

Рассчитываемые банком коэффициенты ликвидности должны поддерживаться не ниже определенного ЦБ уровня, называемого нормой ликвидности. При этом оценка уровня ликвидности коммерческого банка осуществляется путем сопоставления фактических значений коэффициентов ликвидности конкретного банка с установленными нормативами.

Среди них особенно важны нормативы ликвидности, значения которых зависят, в основном, от эффективности депозитной, кредитной и инвестиционной политики банка.

Так как кредитование инвестиционных проектов носит долгосрочный характер то при увеличении его объемов существенное влияние будет оказываться на Норматив долгосрочной ликвидности (Н4).

Норматив долгосрочной ликвидности (Н4) представляет собой отношение выданных банком кредитов, займов и депозитов в драгметаллах со сроком погашения свыше года к капиталу банка, а также обязательствам банка по депозитным счетам, полученным кредитам и другим долгосрочным обязательствам на срок свыше года и рассчитывается по формуле

Пофакторный анализ существенных отклонений позволяет выявить влияние инвестиционной деятельности на изменение ликвидности банка.

При таком методическом подходе рассчитываются показатели экономической эффективности по всем направлениям деятельности банка, в том числе и инвестиционной деятельности, и выводится оценка их влияния на финансовый результат.

Принимая во внимание тот факт, что банки обязаны публиковать в средствах массовой информации данные по балансовому счету и отчету о прибылях и убытках, на основе вышеупомянутых сведений всегда можно предварительно оценить и выбрать лучшие среди функционирующих банков, используя предлагаемые методы.

Автором предлагается следующая систематизация показателей эффективности инвестиционной деятельности коммерческих банков и методов ее оценки в методическом обеспечении, определяющем конкурентные преимущества банка (таб. 2).

Таблица 2

Показатели эффективности инвестиционной деятельности коммерческих банков и методы ее анализа в методическом обеспечении, определяющем конкурентные преимущества банка

|

|

Прибыль |

Рентабельность |

Надежность |

Ликвидность |

|

Инвестиционное кредитование |

Процентный доход |

Общая рентабельность, рентабельность активов |

Норматив достаточности собственных средств (капитала) |

Норматив долгосрочной ликвидности (Н4) . |

|

Инвестиционный банкинг |

Комиссионный доход |

Общая рентабельность |

Не оказывает влияния |

Не оказывает влияния |

|

Основные методы анализа |

|

Метод коэффициентов (нормативный) | ||

|

Метод сплошного просмотра финансовой отчетности Метод группировки Метод измерения влияния отдельных факторов на результативный показатель

| ||||

При этом основным методом оценки эффективности деятельности коммерческого банка является метод измерения влияния отдельных факторов на результативный показатель в основе, которого лежит содержание отчета о прибылях и убытках. Основным методом анализа надежности и ликвидности банка в настоящее время является нормативный метод (расчет экономических нормативов/коэффициентов, по методикам ЦБ РФ).

Применяя данные критерии эффективности инвестиционной деятельности и методы их оценки можно оценить влияние инвестиционной составляющей на общую конкурентоспособность коммерческого банка.

Подводя итог, необходимо указать, что переход к рынку узаконивает новую роль прибыли как оценочного показателя работы банков. Пофакторный анализ получаемой прибыли позволяет выявить влияние инвестиционной деятельности на величину прибыли.

Основным показателем прибыльности банка является отношение прибыли к Капиталу. Рентабельность банковской деятельности находится в прямой зависимости от работоспособности активов, от их отдачи, коэффициента достаточности капитала. Инвестиционное кредитование является одним из факторов оказывающих влияние на рентабельность активов и достаточность капитала. Инвестиционный банкинг оказывает существенное влияние на общую рентабельность банка.

Сочетание двух целей совершения активных операций: получения наибольшего дохода и обеспечения своей ликвидности - характеризует специфику банка как коммерческого предприятия, использующего преимущественно привлеченные ресурсы.

В силу экономического кризиса, инфляции и, следовательно, более высокого риска, российские коммерческие банки на современном этапе развития банковского сектора предпочитают заниматься не столько инвестиционным кредитованием, сколько другими более доходными и менее рискованными операциями (инвестиционный банкинг).

Литература:

- Курс экономики: Учебник / Под. Ред. Б. А. Райзберга.- ИНФА –М,1997, с.-134.

- Организация деятельности коммерческих банков: Учебник/Г. И. Кравцова, Н.К. Василенко, И. К. Козлова и др.; Под общ. Ред. Г.И. Кравцовой. .- Мн.: БГЭУ, 2001, с.-365.

- Банковское дело: управление и технологии: Учеб. Пособие для вузов/ Под. Ред. проф. А. М. Тавасиева. –М.: ЮНИТИ-ДАНА, 2001, с.-676.

- Щербакова Г. Н. Анализ и оценка банковской деятельности (на основе составленной по российским и международным стандартам.-М.: Вершина,2007.-с.292.