В данной статье рассмотрены проблемы ипотечного кредитования Российской Федерации. Рассмотрена деятельность Агентства по ипотечному жилищному кредитованию, а также статистика его деятельности. Проанализированы динамика задолженности по ипотечному кредитованию. С помощью корреляционно-регрессионного анализа осуществлен прогноз уровня объема выданных ипотечных кредитов в Российской Федерации.

Ключевые слова: ипотека, ипотечный кредит, кредитование, жилищный кредит, корреляция, регрессия, прогнозирование

При определении перспектив и оценке потенциала развития ипотечного жилищного кредитования, а также для решения задач его стратегического развития и с учетом принципа системности особое внимание необходимо уделять эффективности функционирования системы ипотечного жилищного кредитования в целом и отдельных ее участников в частности.

Актуальность исследования и разработки таких критериев обусловлена отсутствием в настоящее время единого методологического аппарата по оценке эффективности системы ипотечного жилищного кредитования.

Термин «ипотека» (от греч. hypotheke — залог), по свидетельству историков, впервые упоминался в Греции в VI веке до н. э. и уже был связан с обеспечением обязательств должника перед кредитором конкретным земельным имуществом. В. И. Даль в своем толковом словаре понимал под «ипотекой» — залог, ручательство, обеспеченье [1].

Согласно Федеральному закону «Об ипотеке (залоге недвижимости)» под ипотекой понимается такой вид залога недвижимости, при котором выдаваемое имущество не передается кредитору, а остается у должника для владения и пользования [2].

Ипотечный кредит — это разновидность кредита, для которого характерно:

- Выдача денежных средств на продолжительное время;

- Заключение кредитного договора на получение недвижимости;

- Применение залога на эту недвижимость [2].

Сейчас ипотека для многих семей становится единственным шансом улучшить свои жилищные условия, но, к сожалению, она по-прежнему не всем доступна. Правительство обещает к 2018 году снизить ипотечную ставку до 5–6 % годовых, что напрямую связано со снижением темпов инфляции. Реально это или нет — покажет время.

Одной из наиболее перспективных форм привлечения средств в жилищное строительство и обеспечения жильем населения в практике является ипотечный жилищный кредит, который имеет ряд преимуществ. Клиенту ипотека дает возможность жить в собственной квартире уже сегодня, а расплачиваться за нее постепенно — в течение нескольких лет, баку-кредитору — получать гарантированный доход.

Деятельность Агентства по ипотечному жилищному кредитованию (АИЖК) направлена на обеспечение устойчивости, ликвидности, конкуренции и инновационного развития рынка жилищного финансирования с целью повышения доступности жилья для населения России.

Для более полного анализа деятельности АИЖК следует рассчитать долю АИЖК в общем объеме выдачи ипотечно-жилищных кредитов, представленные в таблице 1.

Таблица 1

Динамика показателей деятельности АИЖК

|

Годы |

Объем рефинансирования АИЖК, млрд. руб. |

Общий объем выданных кредитов вРФ, млрд. руб. |

Доля АИЖК вобщем объеме выдачи,% |

|

2006 |

21,7 |

264 |

10 |

|

2007 |

39,3 |

556 |

7 |

|

2008 |

26,4 |

656 |

4 |

|

2009 |

30,3 |

153 |

20 |

|

2010 |

54,7 |

380 |

14 |

|

2011 |

51,3 |

717 |

7,2 |

|

2012 |

61,0 |

1031 |

5,9 |

|

2013 |

48,0 |

1354 |

3,5 |

|

2014 |

51,1 |

1764 |

2,9 |

|

2015 |

49,3 |

1148 |

4,3 |

Таким образом, наибольшую долю АИЖК в общем объеме выдачи было отмечено в 2009 г., где он был равен 20 %. Такой рост обусловлен после кризисным периодом

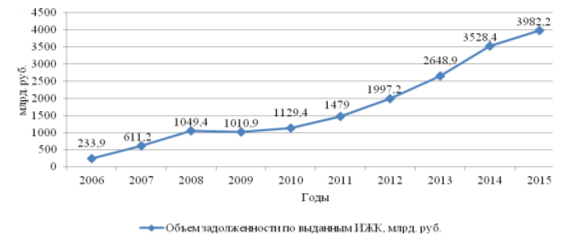

Следует рассмотреть динамику объема задолженности по выданным ипотечно-жилищным кредитам, по данным Банка России, представленные на рисунке 1.

По данным представленных на рисунке 1 можно сделать вывод о том, что динамика объема по выданным ипотечно-жилищным кредитам из года в год только возрастает, что связанно с увеличением самих ипотечных кредитов.

Ипотечное кредитование, активно развивающееся в нашей стране, открыло для многих потенциальных заемщиков перспективы приобретения собственных ликвидных видов жилья. Но жизнь периодически вносит свои коррективы, ставя заемщика в жёсткие условия, тем самым вынуждая его нарушать взятые на себя обязательства по кредиту, иными словами, образовывать задолженность по ипотеке.

Рис. 1. Динамика объема задолженности по выданным ипотечно-жилищным кредитам в РФ

Чтобы спрогнозировать уровень объема выданных ипотечных кредитов в РФ необходимо провести регрессионный анализ.

На уровень развития ипотечного кредитования влияет большое количество факторов. Для изучения взаимосвязи развития ипотечного кредитования и основных показателей следует провести полный корреляционно-регрессионный анализ. Данный анализ позволяет установить и оценить воздействие каких-либо факторов на изучаемый объект. Данный прием широко применяется в анализе временных рядов, когда тенденция фиксируется через включение фактора времени в модель в качестве независимой переменной.

Для проведения корреляционно-регрессионного анализа используем следующие факторные признаки: Х1 — уровень инфляции; Х2 — доходы на селения, в % к предыдущему году; Х3 — курс доллара.

Параметры модели с включением фактора времени оцениваются с помощью обычного метода наименьших квадратов (МНК). Рассчитывают матрицу парных коэффициентов, на основании которых необходимо сделать вывод о факторах, которые могут быть включены в модель множественной регрессии (таблица 2). Корреляционная матрица получена с помощью табличного редактора Excel ХР в пакете анализа [3].

Из корреляционной матрицы видна достаточно сильная взаимосвязь между результативным (y) и факторными признаками (Х1, Х2, Х3). Связь очень сильная.

Таблица 2

Корреляционная матрица влияния факторов на структуру ипотечного кредитования России

|

|

У |

Х1 |

Х2 |

Х3 |

|

У |

1 | |||

|

Х1 |

0,57066 |

1 | ||

|

Х2 |

-0,5802 |

0,55144 |

1 | |

|

Х3 |

-0,6137 |

-0,6532 |

-0,1914 |

1 |

Проведем регрессионный анализ [4]. По результатам регрессионного анализа получено следующее уравнение регрессии и значения t-критерия Стьюдента:

![]() (1)

(1)

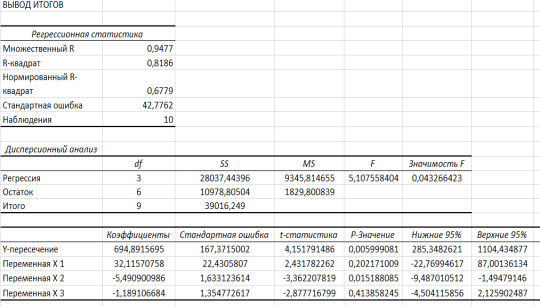

В результате построения уравнения регрессии получили следующие результаты (рис. 2).

Рис. 2. Результаты регрессионной статистики

Множественный коэффициент корреляции равен 0,9477. Это свидетельствует о высокой связи между признаками. Коэффициент детерминации — равен 0,8186, следовательно, 81,86 % вариации уровня основных показателей в ипотечных кредитах обусловлено факторами, включенными в модель (1).

Анализ полученного уравнения позволяет сделать выводы о том, что с ростом уровня инфляции, ипотечное кредитование увеличивается на 32,1 млрд. руб., а с ростом доходов населения, уровень ипотечного кредитования возрастает на 5,5 млрд. руб.

Проверка адекватности модели, построенной на основе уравнений регрессии, начинается с проверки значимости каждого коэффициента регрессии. Значимость коэффициента регрессии осуществляется с помощью t-критерия Стьюдента:

Проверка адекватности всей модели осуществляется с помощью расчета F-критерия. Если Fp>Fт при =0,05, то модель в целом адекватна изучаемому явлению.

![]()

Следовательно, построенная модель на основе её проверки по F-критерию Фишера в целом адекватна, и все коэффициенты регрессии значимы. Вероятность случайно получить такое значение F-критерия составляет 0,043, что не превышает допустимый уровень значимости. Следовательно, полученное значение сформировалось под влиянием существенных факторов, подтверждается статистическая значимость всего уравнения тесноты связи.

Такая модель может быть использована для принятия решений и осуществления прогнозов. Осуществим процесс прогнозирования (таблица 3).

Таблица 3

Прогнозируемые значения уровня ипотечного кредитования

|

Прогнозы |

Прогнозное значение уровня ипотечного кредитования, в% |

|

Пессимистический |

25,7 |

|

Реалистический |

138,1 |

|

Оптимистический |

162,1 |

Таким образом, при среднем значении факторов, включенных в модель уровень ипотечного кредитования при неизменности имеющейся тенденции может составить 138,1 %.

При минимальных значениях факторов уровень ипотечного кредитования может составить 25,7 %, а при максимальных значениях — этот уровень может составить 162,1 %.

Литература:

- Куликов А. Г., Янин В. С. Развитие ипотечного жилищного кредитования в России: вопросы радикального обновления методологической базы // Деньги и кредит. 2014. № 2. С. 3–13

- Коростелева Т. С., Кириллов А. В. Развитие системы ипотечного кредитования как инструмента решения жилищной проблемы граждан // Финансы и кредит. 2012. № 9. С. 53–62

- Снатенков А. А., Тимофеева Т. В. Практикум по финансовой статистике: учеб. пособие. М.: Финансы и статистика; ИНФРА-М, 2014. 320 с.

- Снатенков А. А. Экономико-статистическое исследование состояния сберегательного дела в России / А. А. Снатенков, Т. В. Тимофеева // Экономика и предпринимательство. 2015. № 6–2. С. 929–933.