Российский рынок мяса и мясопродуктов считается одним из самых крупных секторов продовольственного рынка. Его можно сегментировать на свиной, птицеводческий и рынок говядины.

Рынок мясной продукции характеризируется высокой емкостью и стабильным спросом, является привлекательным для инвесторов и отличается жестким уровнем конкуренции среди производителей.

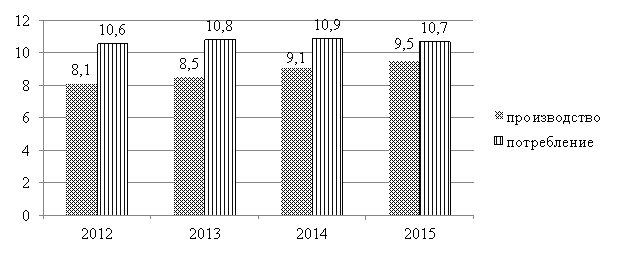

Свиноводство и птицеводство стремительно развиваются, поскольку обеспечивают более быстрые сроки возврата вложений и имеют низкую стоимость производства, по сравнению с говядиной. Доказательством этому служит факт увеличения производства мяса птицы в 4 раза за последние 10 лет [3]. За период с 2012 по 2015 гг. производство мяса увеличилось на 1,4 млн. тонн., а его потребление только на 0,1 млн. тонн. (рис. 1).

Рис. 1. Производство и потребление мяса и мясопродуктов за 2012–2015 гг., млн. тонн

В таблице 1. представлено сравнение спроса и предложения на рынке мяса и мясопродуктов России, которое показало, что компаративный индекс, характеризующий превышение темпов роста одного показателя над темпами роста другого, больше 100 %, что свидетельствует о несбалансированности рынка и наблюдении диспропорции в его развитии: на протяжении всего исследуемого периода скорость увеличения объемов производства мяса превышала скорость увеличения объемов потребление.

Таблица 1

Сравнение динамики спроса ипредложения на рынке мяса имясопродуктов за 2012–2015гг.

|

Наименование показателя |

2012г. |

2013г. |

2014г. |

2015г. |

|

Объем производства мяса и мясопродуктов, млн. тонн |

8,1 |

8,5 |

9,1 |

9,5 |

|

Объем потребления мяса и мясопродуктов, млн. тонн |

10,6 |

10,8 |

10,9 |

10,7 |

|

Коэффициент роста объема производства |

- |

1,049 |

1,071 |

1,044 |

|

Коэффициент роста объема потребления |

- |

1,019 |

1,009 |

0,982 |

|

Компаративный индекс, % |

- |

102,9 |

106,07 |

106,35 |

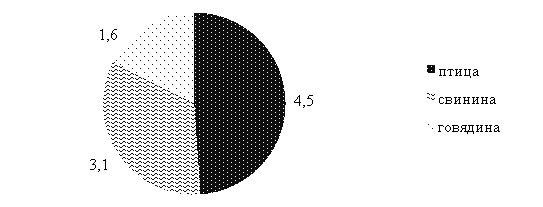

Анализируя различные сегменты рынка мяса и мясопродуктов (рис. 2) можно заметить, что лидирующую позицию занимает птицеводческая отрасль. Она не только показала самую сильную динамику по абсолютному приросту, но и практически решила задачу самообеспечения России мясом птицы. Производство выросло до 4,45 млн. тонн в убойном весе против 4,16 млн. тонн в 2014 году, а потребление на душу населения составило почти 32 кг в год.

Рис. 2. Производство скота и птицы в убойном весе в России в 2015 г., млн. тонн

Несмотря на замедление темпов роста в сегменте производства свинины, прирост в абсолютном значении по итогам года составил более 120 тыс. тонн в убойном весе. По данным Росстата, поголовье свиней в сельскохозяйственных организациях в 2015 году по сравнению с предыдущим увеличилось на 12,9 % и составило 17,6 млн. голов [3]. Доля личных подсобных и фермерских хозяйств в совокупном поголовье свиней в Российской Федерации, напротив, снизилась менее чем на 18 %.

Объем производства говядины по итогам 2015 года сократился на 0,8 % и составил 1,64 млн. тонн в убойном весе. В целом, в производстве мяса крупного рогатого скота продолжается стагнация на фоне постепенного сокращения поголовья (до 19 млн. голов) в 2015 году, включая коров. Как и в предыдущие годы, основными причинами многолетней негативной тенденцией остаются структурная отсталость подотрасли молочного животноводства, низкий технологический уровень откорма молочного скота, некомпетентное управление процессами откорма молодняка на мясо, а также низкая товарность производства.

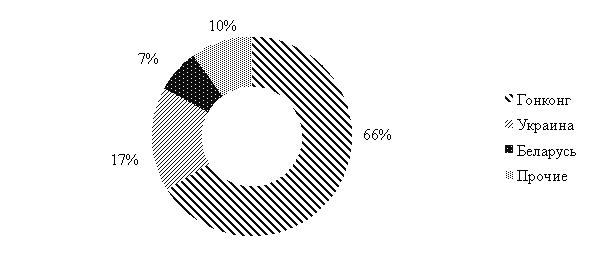

По данным статистики, в России значительно увеличилось число компаний, занимающихся экспортом мяса и мясной продукции. В 2015 году Россия экспортировала 18,4 тыс. тонн мяса свинины и субпродуктов, что на 6,8 тыс. тонн больше, чем в 2014 году. Основную долю экспорта — более 84 % или 15,5 тыс. тонн — составили субпродукты. Главными покупателями российской свинины были Гонконг (66 %), Украина (17 %) и Беларусь (7 %) (рис. 3). Поставки осуществлялись также во Вьетнам, Таиланд, Абхазию и Лаос [3].

Рис. 3. Экспорт свинины в 2015 году

Среди крупнейших стран-производителей свинины, помимо России, можно отметить Китай, на долю которого приходится практически половина всей производимой в мире свинины, США, Бразилию, страны Европейского союза, Канаду, Японию, Вьетнам, Филиппины, Южную Корею, Мексику (табл. 2.).

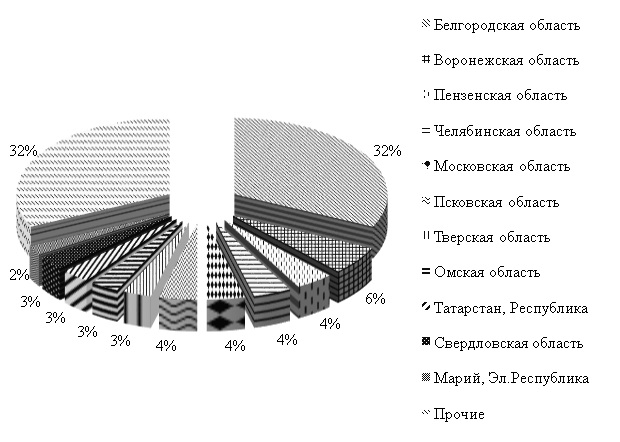

Среди российских регионов-производителей свинины лидирует Белгородская область, на нее приходится 32 % от общероссийского объема производства. Далее в рейтинге следуют: Воронежская область — 6 %, Пензенская область — 4 %, Челябинская область — 4 %, Московская и Псковская области также по 4 % и т. д. (рис. 4).

Всего в России около 2,5 тысяч предприятий по промышленному производству свинины. Из 3,41 млн. тонн общей произведенной массы свинины на убой в живом весе более 1,84 млн. тонн произведено на 20 крупнейших предприятиях.

Таблица 2

Объем крупнейших стран-производителей свинины

|

№ |

Страна |

Объем производства (млн. тонн) |

Прогноз на 2017 (млн. тонн) |

|

1. |

Китай |

56,375 |

56,500 |

|

2. |

ЕС |

23,000 |

22,900 |

|

3. |

США |

11,158 |

11,314 |

|

4. |

Бразилия |

3,451 |

3,510 |

|

5. |

Россия |

2,630 |

2,780 |

|

6. |

Вьетнам |

2,450 |

2,475 |

|

7. |

Канада |

1,840 |

1,880 |

|

8. |

Филиппины |

1,370 |

1,390 |

|

9. |

Мексика |

1,335 |

1,385 |

|

10. |

Япония |

1,270 |

1,290 |

|

11. |

Южная Корея |

1,210 |

1,230 |

|

12. |

Все остальные |

5,369 |

5,308 |

|

Всего |

111,458 |

111,962 | |

Рис. 4. Географическая структура производства свинины в региональном разрезе в 2016 году

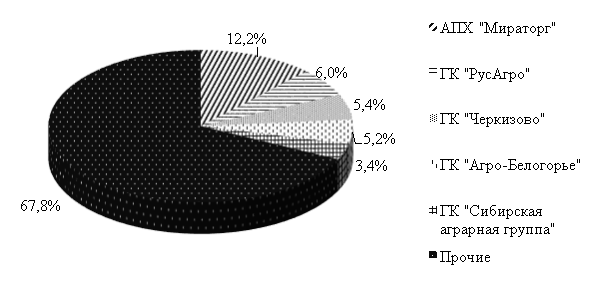

Рассматривая вопрос конкуренции на российском рынке мяса и мясопродуктов, необходимо отметить, что на его поприще выделены пять сильнейших лидеров: АПХ «Мираторг» с долей рынка 12,2 %; ГК «РусАгро» — 6,0 %; ГК «Черкизово» — 5,4 %; ГК «Агро-Белогорье» — 5,2 %; ГК «Сибирская аграрная группа» — 3,4 % (рис. 5).

Рис. 5. Крупнейшие производители свинины России в 2016 году

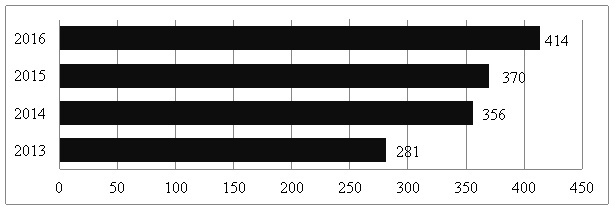

Компания «Мираторг» является бессменным лидером по производству свинины в России с 2010 года. Инвестиции холдинга в свиноводство составляет 63 млрд. рублей. За период с 2013 по 2016 гг. наблюдается уверенное наращивание компанией производства свинины — рост за четыре года составил 11,9 %. Вместе с тем, общее потребление мяса в стране снижалось из-за экономического спада и сокращения реальных доходов населения: по данным компании, с 72 кг/чел в 2014 г. до 70 кг/чел. в 2015 г. Данный факт отразился и на величине спроса на мясную продукцию холдинга в 2016 г.

Рис. 6. Динамика производства свинины АПХ «Мираторг»., тыс. тонн

Свиноводческий дивизион компании по состоянию на 2015 год составил 28 автоматизированных свинокомплекса в экологически чистых районах Белгородской и Курской областей. Показатели эффективности свинокомплексов Холдинга находятся на уровне ведущих мировых производителей [4].

Ближайшим конкурентом Компании «Мираторг» по производству свинины является Группа Компаний «РусАгро». С 2010 года ГК «РусАгро» входит в пятерку лидеров российского рынка свинины. По итогам 2015 года ей удалось удержать порядка 6 % рынка, заняв второе место по объему промышленного производства свинины. По итогам 2015 года выручка ГК «Русагро» от продаж в мясном бизнес-сегменте увеличилась на 2,1 % и составила 18,1 млрд руб. против 17,8 млрд руб. в 2014 году. Показатель EBITDA составил 7,7 млрд рублей [1].

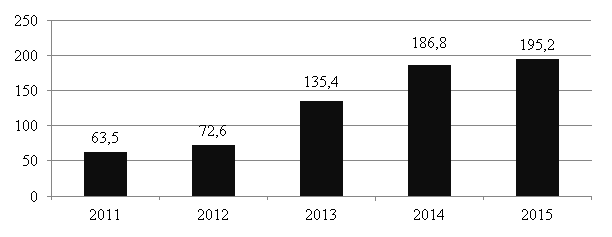

Динамика производства свинины ГК «РусАгро» представлена на рисунке 7, по которому можно увидеть колоссальный темп рост с 2011 года по 2015 год — он составил 307 %. По итогам 2015 года в связи с запуском убойного производства существенно изменилась структура продаж продукции ГК. Так, объем продаж свинины в живом весе уменьшился на 18,2 % до 141,4 тыс. тонн, а объем полутуш вырос более чем в 3 раза до 23,9 тыс. тонн. Кроме того, Компанией было реализовано 5,8 тыс. тонн крупного куска и 1,2 тыс. тонн субпродуктов. Весь объем произведенной свинины был реализован внутри России предприятиям и организациям из 29 регионов. Стоимость свинины в живом весе, реализуемой ГК «РусАгро», в среднем за год выросла на 3,9 % — с 95,7 тыс. руб. за тонну в 2014 году до 99,4 тыс. руб. в 2015 году. Цены на полутушу увеличились на 2,5 % — с 124,0 тыс. руб. за тонну до 127,1 тыс. руб [2].

Рис. 7. Динамика производства свинины ГК «РусАгро», тыс. тонн

ГК «Черкизово» развивает 15 крупнейших свинокомплексов, которые расположены в Центральном и Приволжском федеральных округах, в непосредственной близости от собственных элеваторов и комбикормовых заводов, построенных с учетом современных мировых стандартов. Удачное расположение комплексов позволяет ГК «Черкизово» обеспечивать ветеринарную и биологическую безопасность, поддерживая высокое качество мяса. В структуру каждого свинокомплекса входят репродуктор мощностью 5,7 тыс. свиноматок, одна площадка доращивания мощностью 18 тыс. голов и две площадки откорма мощностью 18 тыс. голов каждая. Начав развивать современное свиноводство с нуля, ГК «Черкизово» выращивает сегодня почти 1,5 млн. голов свиней в год. Выручка ГК «Черкизово» от производства свинины в 2015 году составила 16 млрд. рублей. 825 тыс. тонн мясной продукции произведено в 2015 году. В год Группа компаний выращивает 15 млн. голов. Сумма инвестиций, вложенная в развитие свиноводства компании в 2015 году составила 1,9 млрд. рублей [3].

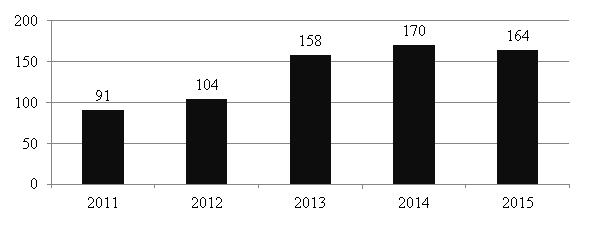

Анализируя динамику реализации свинины ГК «Черкизово» (рис. 8) можно сказать, что в 2015 году продажи сегмента «Свиноводство» снизились на 3,8 % и составили 163,7 тыс. тонн по сравнению с 170,2 тыс. тонн в 2014 году. Динамика обусловлена решением ГК временно закрыть площадку в Орле для улучшения генетики животных в следующем производственном цикле.

Рис. 8. Динамика реализации свинины ГК «Черкизово», тыс. тонн

Таким образом, конъюнктурное исследование российского рынка мяса и мясопродуктов показало, что данный рыночный сегмент отличается устойчивой тенденцией роста. Сравнение объемов производства и потребления показало, что рынок является несбалансированным, а в динамике наращивание производства происходит быстрее, чем наращивание потребления. Основной причиной роста отрасли можно назвать курс России на импортозамещение. При этом, как показывают наблюдения, спрос на мясопродукты смещается в сторону более дешевых. Так, сектор куриного мяса в отрасли составил в 2015 году 4,5 млн.руб., что равно 48 % от всего рынка мяса, в то время как сектор свинины имеет долю в 33,6 %. На рынке свинины отмечен высокий уровень конкуренции, так как суммарная доля рынка пяти крупнейших производителей в России составляет 32,2 %.

Литература:

- Агропромышленный холдинг «Мираторг» [электронный ресурс]. — Режим доступа: https:// www.miratorg.ru

- Группа компаний «РусАгро» [электронный ресурс]. — Режим доступа: http:/ http://www.rusagrogroup.ru/ru/

- Группа «Черкизово» [электронный ресурс]. — Режим доступа: http:// www.cherkizovo-group.ru

- Федеральная служба государственной статистики [электронный ресурс]. — Режим доступа: http://www.gks.ru