Тенденция колебания ликвидности в банковском секторе встречалась всегда, однако она усилилась из-за того, что Центральный Банк РФ был вынужден начать чистку банковских организаций путем отзыва лицензий за дисбаланс активов и капитала одновременно с наступлением валютного кризиса. Многие организации были перекредитованы в различных банках, взаимодействуя между собой через сложные схемы. В результате кредитные организации одна за другой стали терять как свои средства на счетах в других банковских организациях, так и средства своих клиентов.

В данном разделе будет произведено моделирование оптимального уровня ликвидности банковского сектора по модели Миллера-Орра с целью проведения черты оптимального уровня ликвидности (остатков средств кредитных организаций на счетах ЦБ РФ). Это позволит узнать то, в какие моменты банковские организации могут выйти на рынок заимствований с целью увеличения или рефинансирования собственного капитала или задолженностей. [1]

Так как рефинансирования или операции с капиталом в дальнейшем отражаются на уровне ликвидности как малых и средних банковских организаций, так и крупных системообразующих банков, то в моменты снижения объема ликвидности банковского сектора будут происходить колебания ликвидности организаций.

Отсюда получается просто итог — при нехватке ликвидности в самой системе, организация встречается с недостатком средств на осуществление операций. Она может выйти на внешние или внутренние рынки заимствования. Как правило, или с помощью других кредитных организаций или операций РЕПО ЦБ РФ малые и средние банки в такие моменты остаются на ликвидном уровне.

Однако, в случае повторения шоковых процессов или чрезмерно высокого повышения курса доллара (при соответствующем снижении нефти и необходимости балансировки бюджетного правила) многие банки встречаются с проблемой финансирования займов. Здесь и получается, что цепочка ликвидности разрывается (номинированные средства банков лежат в рублях, а займы, как правило, ЦБ РФ выдает в долларах, реже в рублях). Организации теряют ликвидность и банкротятся.

Построение среднего оптимального объема ликвидности банковского сектора производилось при помощи расчета специальных коэффициентов:

- В качестве Z (s) были взяты данные уровня процентного дохода по наименее рискованным инвестиционным инструментам — ГКО ОФЗ. Ставка варьируется.

- В качестве Z (t) была взята ставка стоимости трансформации капитала между банковскими организациями (транзакционный налог на межбанковские переводы) равный 4 %. Показатель постоянный.

- В качестве значения дисперсии для всей выборки (выборка, для которой считалось площадь колебания значений — остатки средств кредитных организаций на счетах в ЦБ РФ) равное 131371,4.

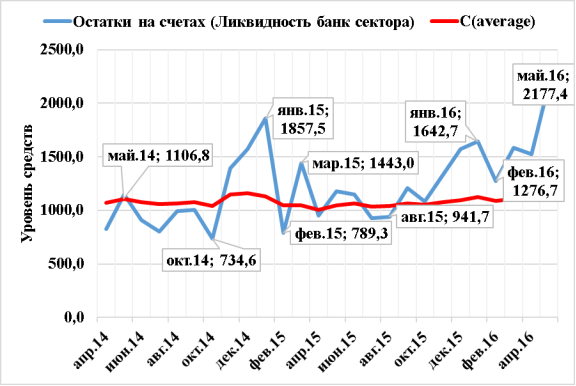

Искомые значения среднего оптимального уровня ликвидности при соответствующем уровне заданных коэффициентов после всех преобразований получают вид, который представлен в табл. 1. C (average) = Среднее оптимальное значение. [2]

Таблица 1

Данные для построения графика динамики ликвидности с учетом оптимальных значений по модели Миллера-Орра

|

Период |

Остатки на счетах (Ликвидность банк сектора) |

C(average) |

|

апр.14 |

824,1 |

1068,08 |

|

май.14 |

1 145,80 |

1106,8 |

|

июн.14 |

909,5 |

1079,22 |

|

июл.14 |

800,1 |

1061,38 |

|

авг.14 |

990,5 |

1066,06 |

|

сен.14 |

1 003,80 |

1078,58 |

|

окт.14 |

734,6 |

1041,42 |

|

ноя.14 |

1 396,00 |

1148,75 |

|

дек.14 |

1 570,20 |

1159,08 |

|

янв.15 |

1 857,50 |

1130,99 |

|

фев.15 |

789,3 |

1046,18 |

|

мар.15 |

1 443,00 |

1048,7 |

|

апр.15 |

949,4 |

1007,79 |

|

май.15 |

1 176,60 |

1044,76 |

|

июн.15 |

1 151,10 |

1063,66 |

|

июл.15 |

928,4 |

1037,82 |

|

авг.15 |

941,7 |

1038,77 |

|

сен.15 |

1 206,40 |

1064,95 |

|

окт.15 |

1 081,30 |

1054,35 |

|

ноя.15 |

1 327,70 |

1076,99 |

|

дек.15 |

1 571,00 |

1097,34 |

|

янв.16 |

1 642,70 |

1122,56 |

|

фев.16 |

1 276,70 |

1091,3 |

|

мар.16 |

1 586,60 |

1106,57 |

|

апр.16 |

1 524,50 |

1097,9 |

|

май.16 |

2 177,40 |

1131,07 |

Источник: Расчет автора в программе MSOffice 2016

По полученным значениям после всех преобразований был построен график (рис. 1), на котором изображены уровни колебания ликвидности банковского сектора и проведено среднее оптимальное значение, полученное для рассматриваемого периода расчета в выборке данных.

Рис. 1. Уровни колебания ликвидности банковского сектора и значение оптимальности данного показателя, 2014–2016 гг., % Источник: Расчет автора в программе MSOffice 2016

Анализ макроэкономической ситуации в российской федерации показал, что отрицательные тенденции, которые вызваны внешним санкционных воздействием и падением цен на энергоносители отразились в российской экономике через снижение реальной процентной ставки доходности инвестиций, роста инфляции, стоимости доллара, перехода в рецессию уровня динамики ВВП. Колебания наличных денежных средств в обращении вызывается в большей степени девальвационными и инфляционными ожиданиями населения от скачка цен с целью сохранения реальной покупательной способности денежных средств.

Если анализировать картину с учетом временных обстоятельств и прошедших экономических событий. То получается, что каждое проседание ликвидности из-за необходимости произведения выплат по внешнему краткосрочному долгу вызывало у банковского сектора отток средств ниже оптимального показателя.

В свою очередь, в рассматриваемые периоды, когда уровень колебания ликвидности находился ниже своих оптимальных значений происходила девальвация национальной валюты: это периоды июня-декабря 2015 года (до момента введения специальных аукционов РЕПО и установления ставки для прекращения колебаний на Forex), моменты девальвации в феврале, августе 2015 года. Также замечен и резкий скачок в уровне ликвидности в районе декабря 2015 года — января 2016 года, когда также происходила девальвация Рубля на прямых торгах на ММВБ от значений в 67–69 рублей за доллар США в декабре до значений в 84–85,9 рублей за доллар США к концу второй декады января.

Иными словами, любой скачок оттока ликвидности при условии прохождения ниже границы данных оптимальных значений вызывает девальвацию национальной валюты. Однако здесь решающим фактором также играет и бюджетное правило — цены на нефть марки IceBrent. В свою очередь именно в периоды июля-декабря 2014, января 2015, августа-октября 2015 и января-февраля 2016 года были замечены отзывы лицензий у более, чем 10 банковских организаций, кредитующих малый и средний бизнес в различных регионах РФ.

Наиболее устойчивыми банками, которые могут быть привлекательными для инвестирования, помимо Сбербанка, на момент мая 2016 года стоит считать БинБанк, ХМБ Открытие, Альфа-Банк. Их уровень надежности находится на комфортной отметке и может стать решающим фактором для малого бизнеса с целью определения места хранения денежных средств.

Обзор финансового сектора (без учета кредитных организаций) выявил стабильность в областях пенсионного страхования и страхования жизни в данных организациях. Общий уровень внешней задолженности финансовых организация (без учета кредитных организаций) находится на комфортном уровне.

Подсчет оптимальных значений ликвидности по модели Миллера-Орра показал уровень колебания средних оптимальных значений в пределах от 1000 до 1100 млрд рублей для банковской системы. Именно в пределах данного показателя отсутствуют резкие перепады на рынке валют, колебания доходности депозитов и стоимости заемных средств.

Таким образом, малому и среднему бизнесу следует ориентироваться на данные показатели и динамику уровня остатков средств кредитных организаций на корреспондентский счета ЦБ РФ для обнаружения и своевременного принятия решений в качестве мер снижения риска и противодействия потери капитала в малых и средних банковских организациях.

Литература:

- Ликвидность банковского сектора [URL] Режим доступа: http://www.consultant.ru/law/ref/ju_dict/word/likvidnost_bankovskogo_sektora/

- Сведения об остатках денежных средств кредитных организаций на корреспондентских счетах ЦБ РФ [URL] Режим доступа: http://www.cbr.ru/hd_base/?PrtId=ostat_base&pid=idkp_br&sid=itm_31037