Основным аспектом управления финансовыми ресурсами является эффективное использование капитала предприятия — стоимость, которая вкладывается в производство с целью получения прибыли в дальнейшем. Структура капитала предприятия представляет собой соотношение используемых источников финансирования его деятельности. От оптимальной структуры напрямую зависят важнейшие аспекты деятельности организации. Середина 2014 года стала началом финансово-экономического кризиса в России, одним из ключевых моментов которого стала политика запада, что обозначило введение санкций. Публичное акционерное общество «Газпром», являясь крупнейшим игроком на рынке газа и нефти, попало в санкционный список, а, следовательно, было оказано влияние на структуру капитала Общества. Поэтому тема анализа структуры капитала корпорации «Газпром» в условиях действия санкций является актуальной.

Список введенных санкций против корпорации, четко обозначенный в финансовой отчетности компании, является весьма большим и до сегодняшнего момента пополняется. Необходимо произвести анализ структуры капитала ПАО «Газпром» в разрезе последних лет с целью выявления степени влияния санкций на изменения структуры капитала. Не рассматривается структура капитала в 2015 г. в связи с отсутствием на момент исследования полной информации в открытом доступе.

Собственный капитал организации включает в себя несколько элементов, каждый из которых имеет свой определенный источник финансирования: уставный, добавочный, резервный капитал и прибыль. В данной работе рассматриваются уставный капитал, уменьшенный на долю выкупленных собственных акций и нераспределенная прибыль. Из проведенного анализа становится ясно, что значительных изменений в структуре собственного капитала корпорации не произошло за три года. В динамике трех лет заметно приращение собственного капитала. Это связано с увеличением нераспределенной прибыли, а, следовательно, с улучшением финансовой деятельности корпорации.

Заемный капитал представляет собой денежные средства, привлеченные предприятием со стороны в виде кредитов, сумм, получаемых под залог, других внешних источников на определенный срок под обозначенные гарантии. Рассматриваются краткосрочные заемные средства, векселя к уплате и текущая часть обязательств по долгосрочным займам и долгосрочные займы и векселя к уплате. На протяжении трех лет долгосрочные займы и векселя к уплате составляют наибольшую долю заемного капитала, что означает нацеленность на долгосрочное устойчивое развитие корпорации, так как долгосрочные выплаты должны быть обеспечены и осуществлены. Наблюдается значительное приращение обязательств по выплатам заемных средств, корпорация становится более зависимой, но в то же время обозначается ее надежность за счет доверия кредиторов, держателей облигаций.

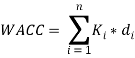

Расчет общей цены капитала компании (средневзвешенная стоимость), который включает в себя суммирование средневзвешенных значений цен всех источников капитала с учетом их удельного веса в общей сумме капитала компании и рассчитывается по формуле:

(1)

(1)

где ![]() — стоимость i-го источника средств;

— стоимость i-го источника средств; ![]() — удельный вес i-го источника в общей сумме капитала.

— удельный вес i-го источника в общей сумме капитала.

Оценка стоимости собственного капитала корпорации произведена по модели Гордона (по модели прогнозируемого роста дивидендов на акцию):

![]() (2)

(2)

Оценка стоимости источников заемного капитала как краткосрочных, так и долгосрочных, произведена с использованием средневзвешенных эффективных ставок процента, взятых из консолидированных финансовых отчетностей соответствующих годов по формуле:

![]() (3)

(3)

Результаты расчетов представлены в таблице 1.

Таблица 1

Расчет средневзвешенной стоимости капитала ПАО «Газпром»

|

|

2012г. |

2013г. |

2014г. |

|

WACC |

0,1308 (13 %) |

0,1464 (15 %) |

0,0614 (6 %) |

Рассчитанная WACC означает, что затраты корпорации по выплате дохода всем владельцам привлеченных финансовых средств к общей сумме средств составляют соответствующее количество процентов. Корпорации следовало принимать решение инвестиционного характера, уровень рентабельности которых не ниже полученных значений показателя WACC.

Эффективность структуры капитала оценивается с помощью некоторых финансовых коэффициентов, результаты расчета которых приведены в таблице 2.

Таблица 2

Финансовые коэффициенты структуры капитала ПАО «Газпром»

|

Показатель |

2012г. |

2013г. |

2014г. |

|

Коэффициент финансовой устойчивости |

0,8003 |

0,8264 |

0,8133 |

|

Коэффициент финансовой зависимости |

1,4231 |

1,3946 |

1,4997 |

|

Коэффициент обеспеченности собственными средствами |

-0,4897 |

-0,3281 |

-0,4612 |

|

Коэффициент автономии |

0,7027 |

-4,2507 |

-3,2518 |

Из произведенных расчетов видно, что:

− финансовая устойчивость компании положительна, так как значения превышают пороговое значение 0,75;

− увеличение финансовой зависимости означает увеличение доли займов, а, следовательно, более рисковую ситуацию для устойчивости компании. Значение коэффициента не приближено к 1, что подтверждает отсутствие полного финансирования за счет собственных источников;

− коэффициент обеспеченности приближенно не равен 0,1; структура баланса считается не удовлетворительной;

− значение коэффициента автономии выше нормативного значения коэффициента (0,5), но наблюдается снижение устойчивости финансового положения корпорации в динамике трех лет.

Но оптимальное сочетание собственных и заемных средств, что определяет рациональную структуру капитала, а также влияние этого сочетания на получаемую прибыль определяется финансовым рычагом (ЭФР).

Для расчета используется следующая формула:

![]() (4)

(4)

Таблица 3

Расчетные составляющие эффекта финансового рычага

|

Показатели/года |

2012г. |

2013г. |

2014г. |

|

Налоговый корректор |

- |

- |

- |

|

Дифференциал фин. рычага |

-15 |

-7 |

-45 |

|

Плечо фин. рычага |

0,1774 |

0,1870 |

0,2657 |

Налоговая корректировка была выполнена при расчете стоимости отельных источников. ЭФР является отрицательным, так как средняя расчетная ставка процента за кредит выше показателя рентабельности активов, поэтому увеличение доли кредитов в структуре капитала приводит к снижению показателя рентабельности собственного капитала. Также отрицательное значение дифференциала финансового рычага означает больший риск. Плечо финансового рычага является мультипликатором дифференциала и работает по той же схеме. Корпорация не использует рациональную структуру капитала, так как при отрицательном значении дифференциала привлечение заемных источников финансирования не увеличивает ЭФР.

Таким образом, исследуя различные показатели, характеризующие эффективность использования капитала ПАО «Газпром», становится ясно, что структура капитала Общества не отвечала требованиям рациональной после введения санкций. Но так как динамика предыдущих лет также не представляла картину рациональной структуры капитала, можно сделать вывод, что влияние введенных ограничений не являлось определяющим. Необходимо более пристальное внимание к использованию источников капитала для эффективного управления компанией, что может быть обеспечено за счет мониторинга показателей финансовых коэффициентов и прочих финансовых инструментов.

Литература:

- Афоничкин А. И., Журова Л. И., Михаленко Д. Г. Основы финансового менеджмента: Учеб. пособие. Изд-во Волжского ун-та имени В. Н. Татищева, 2011. – 596 с.

- Брейли Ричард, Майерс Стюарт. Принципы корпоративных финансов / Пер. с англ. Н. Барышниковой. — М.: ЗАО «Олимп-бизнес», 2008. – 1008 с. ил.

- Теплова Т. В. Финансовый менеджмент: управление капиталом и инвестициями; учеб. для вузов. Изд-во Москва: ГУ ВШЭ, 2004. – 504 с.

- Финансовый менеджмент: учебник / коллектив авторов; под ред. проф. Е. И. Шохина. — 4-е изд., стер. М.: КНОРУС, 2012. – 480 с. (Для бакалавров)

- Фролова Т. А. Конспект лекций // Рынок ценных бумаг. Изд-во ТТИ ЮФУ, 2011 г.