В статье проанализирована реализация денежно-кредитной политики Банка России, причиной которой стали введенные в отношении России санкции в 2014 г. Рассмотрены изменения, произошедшие в экономике Республики Хакасия, подведены итоги и предложены рекомендации.

Ключевые слова: санкции, девальвация, инфляция, денежно-кредитная политика Банка России, ключевая ставка, экономика Республики Хакасия.

На сегодняшний день, каждый из нас знает о том, что Россия находится в трудной экономической и политической ситуации, что связано, прежде всего, с введенными санкциями в 2014 г. В отношении страны были введены несколько видов ограничений: визовые, финансовые и секторальные санкции. Каждый вид санкций, принес достаточно проблем, как населению Российской Федерации (далее — РФ) и организациям независимо от их масштаба деятельности, так и всей стране в целом.

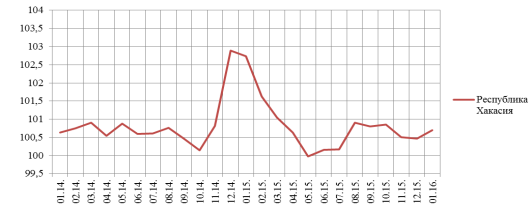

Основным ударом по всей банковской системе стало введение против России финансовых санкций, которые ограничили доступ российским банкам к внешним выгодным рынкам капитала. Однако, говоря о воздействии санкций на масштабы всей страны, необходимо отметить наиболее мощный по воздействию вид ограничений — секторальные санкции. Данный вид ограничений был направлен на нефтегазовый сектор экономики. Сущность таких ограничений заключалась в том, чтобы, используя рыночный механизм, понизить стоимость нефти, что, необходимо отметить, удачно удалось сделать. В связи с этим, опасаясь за стремительные потери доходов бюджета, Центральный Банк РФ (далее — ЦБ РФ) отказался поддерживать национальную валюту России, впервые отпустив ее в свободное плавание. Это вскоре привело к девальвации рубля и бурному росту инфляции. Ухудшение экономической ситуации в России в целом не миновала и ее отдельные регионы, например, Республику Хакасию (далее — РХ, Хакасия). В Хакасии темп инфляции начал возрастать с октября 2014 г. и достиг максимальной отметки в декабре 2014 г., после чего пошел на снижение. До мая 2015 г. уровень инфляции в республике снижался и, как показывает тренд данного показателя, с мая 2015 г. по январь 2016 г. инфляция в Хакасии растет умеренным темпом (рис. 1). [1].

Рис. 1. Динамика уровня инфляции в Республике Хакасия, в % к пред. мес.

Помимо динамики уровня инфляции, произошли существенные изменения на рынке банковских услуг в РХ, вызванные негативными макроэкономическими процессами, происходящими в экономике (Табл. 1). [2].

Таблица 1

Объем предоставленных ивыданных кредитов банками Республики Хакасия

|

Период |

Объем предоставленных кредитов |

Привлеченные средства от организаций, юридических лиц ифизических лиц | ||||

|

Юридическим лицам ииндивидуальным предпринимателям, млн. руб. |

Темп прироста,% |

Физическим лицам, млн. руб. |

Темп прироста,% |

Млн. руб. |

Темп прироста,% | |

|

дек.11 |

16 515 |

- |

20 152 |

- |

19 321 |

- |

|

дек.12 |

19 119 |

15,8 |

21 919 |

8,8 |

21 919 |

13,4 |

|

дек.13 |

22 832 |

19,4 |

21 742 |

-0,8 |

26 093 |

19,0 |

|

дек.14 |

20 085 |

-12,0 |

22 751 |

4,6 |

19 247 |

-26,2 |

|

янв.15 |

21 613 |

7,6 |

24 686 |

8,5 |

19 131 |

-0,6 |

|

фев.15 |

474 |

-97,8 |

416 |

-98,3 |

18 649 |

-2,5 |

|

мар.15 |

1 006 |

112,2 |

1 377 |

231,0 |

19 036 |

2,1 |

|

апр.15 |

1 704 |

69,4 |

2 251 |

63,5 |

19 089 |

0,3 |

|

май.15 |

2 534 |

48,7 |

3191 |

41,8 |

20 319 |

6,4 |

|

июн.15 |

3 177 |

25,4 |

3 921 |

22,9 |

20 476 |

0,8 |

|

июл.15 |

4 267 |

34,3 |

5 401 |

37,7 |

21 224 |

3,7 |

|

авг.15 |

5 794 |

35,8 |

6748 |

24,9 |

21 320 |

0,5 |

|

сен.15 |

7 270 |

25,5 |

8 022 |

18,9 |

22 052 |

3,4 |

|

окт. 15 |

8 790 |

20,9 |

9 498 |

18,4 |

29 201 |

32,4 |

|

ноя. 15 |

9 719 |

10,6 |

10 865 |

14,4 |

28 772 |

-1,5 |

|

дек. 15 |

11 043 |

13,6 |

12 082 |

11,2 |

29 088 |

1,1 |

|

янв. 16 |

13 378 |

21,1 |

13 831 |

14,5 |

30 920 |

6,3 |

Анализируя данные таблицы 2, можно выделить следующие изменения, происходящие на рынке банковских услуг в РХ: 1) Резкое сокращение привлеченных средств в декабре 2014 г.; 2) Сокращение выданных кредитов индивидуальным предпринимателям (далее — ИП) и юридическим лицам (далее — ЮЛ) в декабре 2014 г.;3) Увеличение выданных кредитов физическим лицам (далее — ФЛ) в декабре 2014 г.; 4) Ужасающее сокращение объемов выданных кредитов ЮЛ, ИП и ФЛ в феврале 2015 г.; 5) Увеличение объемов выданных кредитов и привлеченных депозитов с марта по настоящее время.

Указанные изменения на рынке свидетельствуют об изменении ситуации в банковском секторе Хакасии, и о том, что существуют факторы, оказавшие непосредственное влияние на него. Необходимо отметить, что отправной точкой такой реакции явились введенные в отношении страны ограничения, в результате которых в российской экономике начали активность негативные макроэкономические процессы. Девальвация рубля и стремительный рост инфляции стали основной причиной массового оттока капитала со стороны банковской системы: большинство людей снимали размещенные средства со своих счетов и инвестировали их в различные объекты. Это объясняет сокращение привлеченных средств (на 26,2 %) и увеличение выданных кредитов ФЛ (на 4,6 %) банками Хакасии в декабре 2014 г. Обратная ситуация наблюдается в количестве выданных кредитов ИП и ЮЛ в этом же периоде. Их объем сократился на 12 %, что обусловлено сокращением спроса на банковские услуги со стороны малого и среднего бизнеса, вызванное ухудшением положения данной категории заемщиков на фоне общего снижения темпов производства и усиления экономической неопределенности.

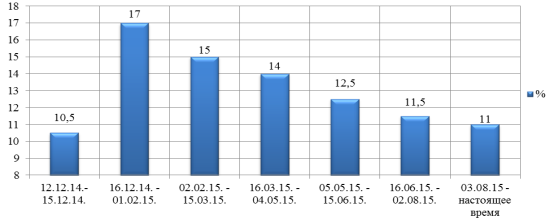

Резкое ухудшение социально-экономической ситуации, а именно стремительный рост инфляции, массовый отток средств вкладчиков, которые путем их расходования еще больше провоцировали рост инфляции, снижение покупательной способности рубля и др., требовало немедленного приятия мер со стороны государства, в лице которого выступил ЦБ РФ. С помощью приоритетного инструмента денежно-кредитной политики, как отмечает Банк России, ключевой ставки, ЦБ РФ 16.12.2014. резко повышает ее до 17 %, увеличив ее на 6,5 п. п. (рис.2). [3].

Рис. 2. Ключевая ставка Банка России, в %

Применение данного инструмента было направлено на ослабление инфляции и деловой активности, что является целью денежно-кредитной политики.

Резкое повышение ключевой ставки означает, что коммерческие банки (далее — КБ) могут привлекать ресурсы у ЦБ РФ по большей стоимости, т. е. процентной ставке, нежели ранее. Кроме того, на фоне ограничения доступа к внешнему фондированию, российские банки вынуждены кредитоваться у Банка России, что усиливает действие примененного инструмента. Результатом проведенной политики становиться резкое сокращение ресурсной базы КБ, что требует проведения последними политики в области процентных ставок, для того, чтобы сохранить прибыль. Процентная политика является целью денежно-кредитного регулирования, в результате которого резко уменьшились объемы кредитования и создана основа для притока денег в банковский сектор. Увеличение ставок по кредитам, т. е. их удорожание, приводит к уменьшению объемов кредитования, а повышение ставок по депозитам — к притоку капитала в банковскую систему.

В качестве оценки эффективности проведенной политики рассмотрим изменения в банковском секторе и в динамике уровня инфляции в РХ после ее проведения. Итак, можно заметить, что резкое повышение ключевой ставки в декабре 2014 г., продолжавшееся до февраля 2015 г., отразилось на объемах кредитования в феврале 2015 г. Динамика объема предоставленных кредитов субъектам экономической деятельности подтверждает это. Так, кредиты, предоставленные, как ЮЛ и ИП, так и ФЛ сократились в обоих случаях на приблизительно на 98 %. Рассматривая динамику уровня инфляции в РХ, следует отметить, что уже в мае 2015 г. уровень инфляции уменьшился на 2,2 %, а в сентябре — на 2,0 % по сравнению с декабрем 2014 г.

Обобщая анализ, можно выделить характерные черты, присущие современной экономике Хакасии: 1) Стремительный рост инфляции в РХ остановлен, однако наблюдается умеренно-высокий ее уровень. Более того, ориентируясь на тренд, можно заметить увеличение ее уровня; 2) Финансовые ограничения продолжают свою активность наряду с высокой ключевой ставкой, что вдвойне оказывает давление на ресурсную базу банков; 3) Наблюдается потеря доверия населения к национальной валюте России, что влечет за собой ряд негативных для экономики последствий. Население предпочитает тратить деньги, нежели сберегать по причине высокого уровня инфляции и девальвации валюты.

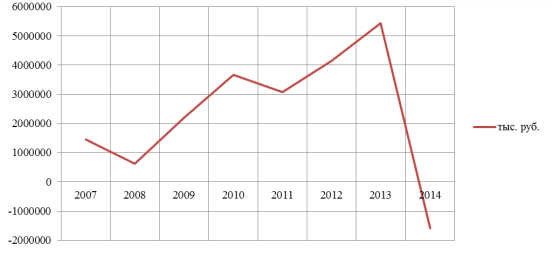

Итак, несмотря на то, что стремительный рост инфляции остановлен, на сегодняшний день наблюдается трендовое ее увеличение. Постоянный рост цен сформировал стремление населения тратить деньги, а не сберегать их, так как в современных условиях доход любого человека позволяет купить «сегодня» больше, чем «завтра». Это сводится к серьезной проблеме, так как часть населения, располагающая свободными денежными средствами, не несет их в банк, а тратит их, тем самым, оказывая негативное влияние на банковский сектор региона и провоцируя рост инфляции. Такое поведение абсолютно логично: зачем хранить то, на что можно купить сегодня больше, чем завтра. Кроме того, зачем класть деньги в банк, если процентные ставки не оправдывают уровень инфляции. Так рассуждает большинство людей, что непосредственно можно увидеть на рис. 3. [4].

Рис. 3. Сбережения во вкладах и ценных бумагах, тыс. руб.

Так, по рис. 3, в 2013 г. сбережения во вкладах и ценных бумагах в РХ составили 5441934 тыс. руб., в 2014 г. — (-1593436) тыс. руб.

Исходя из сложившейся ситуации, т. е. при сокращении сбережений, невозможно исключать следствие такой ситуации, когда люди, располагающие большим количеством денежных средств будут предоставлять их в долг нуждающимся в них, под проценты, более низкие, чем в КБ, но более высокие, нежели инфляция. Таким образом, человек, располагающий свободными денежными средствами, будет получать больший доход, не отдавая деньги в банк. Банковская же система может претерпеть серьезные проблемы.

Парадокс сложившейся ситуации в банковской системе РХ заключается в том, что, во-первых, большинство банков не может повысить процентные ставки по вкладам и тем самым увеличить уровень капитала, во-вторых, в банковском секторе имеется достаточное количество банков, неспособных выжить в условиях кризиса. Такой расклад не оказывает положительного влияния на банковский сектор, экономику региона и страны в целом. В связи с этим можно утверждать, что наиболее выигрышны в подобных ситуациях крупные банки, имеющие наибольшую устойчивость к колебаниям величины их ресурсов и прибыли. Мелкие банки, имея постоянных клиентов, при неспособности выжить в современных условиях могут оказать существенное негативное влияние на доверие несения к банковской системе. Исходя из этого, мелким банкам можно порекомендовать консолидироваться в более крупные, что позволит им быть более устойчивыми в условиях нестабильности в стране. Таким образом, банков будут меньше, но по ресурсной базе они будут более крупные, тем самым более устойчивы. Это исключает их банкротство в условиях волатильности экономики, что положительно влияет на экономику всей страны и ее экономических субъектов.

Литература:

- Хакасстат [Электронный ресурс] // http://hakasstat.gks.ru/ (Дата обращения 01.03.2016).

- Сведения о размещенных и привлеченных средствах. Банк России [Электронный ресурс] // http://www.cbr.ru/statistics/?Prtid=sors (Дата обращения 01.03.2016).

- Ключевая ставка и ставка рефинансирования [Электронный ресурс] // Режим доступа: СПС «Гарант» (Дата обращения 01.03.2016).

- Баланс денежных доходов и расходов населения Республики Хакасия. Хакасстат [Электронный ресурс] // http://hakasstat.gks.ru/ (Дата обращения 01.03.2016).