В статье рассмотрена роль экономического статуса налогоплательщика на восприятие налогов и налогообложения. Анализом исследования было выявлено, что взаимоотношения налогоплательщика с налоговой системой во многом зависит от экономического статуса налогоплательщика и уровня его налоговой культуры.

Ключевые слова: налоговая политика, фискальный суверенитет государства, обеспечение прав граждан и организаций в налоговых отношениях, налоговое бремя, наемные работники с высоким уровнем доходов, низшее звено налоговых органов, Конституционные обязанности.

Налоговая политика, как любая другая политика государства обусловлена в первую очередь практическим совершенствованием налоговых правоотношений. При этом одно из основных направлений налоговой политики — это гармонизация взаимоотношений между государством и налогоплательщиками. По мнению В. И. Слома, заслуженного юриста Российской Федерации, принимающего активное участие в налоговом нормотворчестве, вопросы о пределах фискального суверенитета государства, об уровне налогового бремени, способах и мерах налоговой поддержки приоритетных для экономики и социальной сферы процессов являются важным для любой налоговой системы [12]. При этом следует отметить, что в юридическом плане не менее важным фактором налоговой системы является вопрос об обеспечении прав граждан и организаций в налоговых отношениях, сбалансированность таких прав, обязанностей граждан и организаций и их ответственности с соответствующими правами налоговых органов.

В то же время практика свидетельствует о недостаточном уровне эффективности налогообложения, особенно в кризисных условиях функционирования рыночного хозяйства. Именно поэтому вопросы совершенствования налогообложения «малого/среднего» и «крупного» бизнеса, находятся в числе важных финансово-экономических проблем, от положительного решения которого во многом зависит судьба трансформации экономических процессов в Российской Федерации.

В статье рассмотрим результаты анализа опроса граждан по выявлению различий в восприятии налогоплательщиками с различным экономическим статусом налогов и налогообложения. Основанием опроса граждан послужило предположение, что взаимоотношения налогоплательщика с налоговой системой во многом зависит от экономического статуса налогоплательщика и уровня его налоговой культуры.

Экономический статус налогоплательщика определялся через отношения к собственности и уровнем благосостояния.

В этой связи еще раз обратимся к основным понятиям и терминам Налогового Кодекса Российской Федерации (далее НК РФ). По моему мнению, НК РФ — это законодательный акт, в котором последовательно сведены во едино многочисленные нормативные материалы регулирующие налоговые отношения. НК РФ вобрал в себя в определенной системе все нормы и принципы налогообложения как физических, так и юридических лиц.

Итак, отметим, что в силу действующих норм первой части НК РФ налоги и сборы имеют экономическое основание и не в коем случае не могут устанавливаться произвольно. Нормы НК РФ не допускают налоги и сборы, препятствующие реализации гражданами своих конституционных прав и нарушающие единое экономическое пространство Российской Федерации, ограничивающие свободное перемещение товаров (работ, услуг) или финансовых средств, либо создающие препятствия экономической деятельности физических лиц и организаций. Установленные налоги должны содержать четкие элементы налогообложения. Акты законодательства о налогах и сборах формулируются таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке должны платиться. При этом действующими нормами НК РФ установлено жесткое правило: все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика или плательщика сборов [3].

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения, принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований.

Участниками отношений, регулируемых законодательством о налогах и сборах, являются:

1) организации и физические лица, признаваемые в соответствии с НК РФ налогоплательщиками или плательщиками сборов;

2) организации и физические лица, признаваемые налоговыми агентами;

3) налоговые органы

Все налогоплательщики разделяются на:

1) организации — юридические лица, образованные в соответствии с законодательством Российской Федерации (далее — российские организации), а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, филиалы и представительства указанных иностранных лиц и международных организаций, созданные на территории Российской Федерации (далее — иностранные организации);

2) физические лица — граждане Российской Федерации, иностранные граждане и лица без гражданства;

3) индивидуальные предприниматели — физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, главы крестьянских (фермерских) хозяйств [3].

Главным признаком налогоплательщиков, отличающих их от всех иных лиц, является наличие обязанностей уплачивать налоги и сборы. В соответствии со ст. 38 Налогового кодекса Российской Федерации объектами налогообложения могут являться имущество, прибыль, доход либо иное экономическое основание, с наличием которого законодательство о налогах и сборах связывает возникновение у «налогоплательщика» обязанности по уплате налога.

Обязанности по уплате налогов возникают при наличии у лица объекта налогообложения. Согласно действующим нормам НК РФ налогоплательщики являются субъектами налогового права. В отношение налогоплательщиков, норма эта императивная и не совпадает с понятием субъектов иных отраслей права.

Традиционно налогоплательщиками выступают физические и юридические лица, статус которых определяется прежде всего гражданским законодательством [4]. Вместе с тем иные категории налогоплательщиков предусмотрены исключительно налоговым законодательством. К ним относятся обособленные подразделения организаций, в том числе филиалы и представительства, самостоятельно реализующие товары, работы, услуги, постоянные представительства иностранных юридических лиц. При этом определение налогового статуса постоянного представительства иностранного юридического лица достаточно условно и зависит от различных условий. Согласно общему правилу, под постоянным представительством иностранного юридического лица понимается любое место регулярного осуществления деятельности по выполнению работ, оказанию услуг, продаже товаров.

Исходя из изложенного, налогоплательщиками являются лица, в пользовании которых, находятся объекты налогообложения. Например, плательщиком налога на доходы является физическое лицо, получающее доход. Иными словами, налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с НК Российской Федерации возложена обязанность уплачивать налоги и сборы.

Определимся, что подразумевает статус физического лица в смысле действующих норм Налогового Кодекса. Физическое лицо в налоговом праве — это человек, обладающий налоговой дееспособностью, т. е. способностью своими действиями приобретать объект налогообложения (получать доходы от трудовой деятельности, принять в наследство дом, автомашину и т. д.).

Таким образом, цель анализа опроса граждан заключалась в выявлении различий в восприятии налогов и налогообложения налогоплательщиками с различным экономическим статусом.

Экономический статус налогоплательщика для целей анализа опроса граждан определялся через отношения к собственности и уровню благосостояния. В основу исследования опроса положен диалектический подход к анализу экономических и финансовых явлений, предусматривающий выявление закономерностей, тенденций и взаимозависимостей, которые постоянно меняются и развиваются.

По этому признаку налогоплательщики были разделены на собственников и наемных работников, которые в свою очередь разделились на наемных работников, обладающих высоким уровнем дохода (например, топ менеджеры) и низким уровнем заработков.

Результатом процесса восприятия любого явления, в том числе и налогообложения, как известно, является складывающиеся из отдельных впечатлений целостный образ, т. е. по мнению психологов складывается субъективная картина объективной реальности.

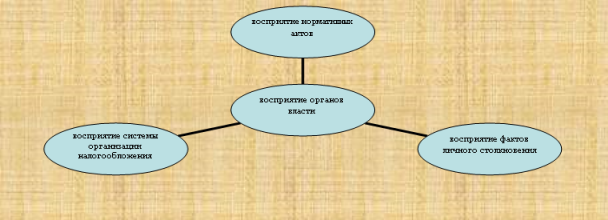

Наиболее влияющими на целостное восприятие налогоплательщиками образа налогообложения представляются следующие факторы:

восприятие нормативных и правовых актов по налоговому законодательству (налоговый кодекс и принятые в соответствии с ним федеральные законы о налогах и сборах);

восприятие контактов с низшим звеном органов власти, уполномоченным осуществлять функции по надзору в системе налогов и сборов;

восприятие системы организации налогообложения;

восприятие фактов личного столкновения с коррупцией, или с информацией о ней.

Рис. 1. Основные факторы восприятия налогообложения отдельными налогоплательщиками

В качестве методики исследования был выбран анкетный опрос. Анкета составлена на основании четырех факторов, отражающих все четыре стороны восприятия налогообложения налогоплательщиками, составляющими в их представлении целостный образ всей системы.

Исследование носило пилотажный характер, поэтому общее число респондентов было небольшим: 36 человек, из них 12 человек в группе собственников и по 12 человек в каждой группе наемных работников.

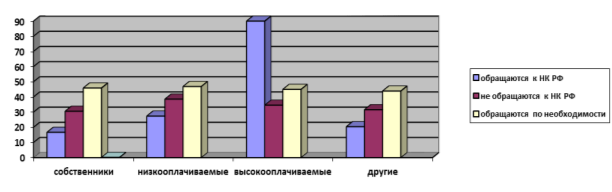

Рис. 2. Контингент опрошенных налогоплательщиков

Результаты исследования показали:

из 12 собственников только 16,7 % постоянно обращаются к Налоговому кодексу; из 12 наемных работников с низким достатком никогда не обращались к Налоговому кодексу 41,7 %; в тоже время из 12 высокооплачиваемых работников обращаются к Налоговому кодексу около 90 %; 16,5 % высокооплачиваемых работников пользуются им по необходимости; налоговую политику, которой придерживается наше государство, не считает оптимальной 66,7 % собственников, большинство — 58,3 % наемных работников не считают налоговую политику, РФ оптимальной, потому что с олигархов взимаются те же 13 % НДФЛ, что например, с учителей или преподавателей. Так считают 9 человек — наемных работников с низким доходом и 5 человек — высокооплачиваемых наемных работников.

Рис.3. Результаты анализа обращения к Налоговому кодексу

По фактору «восприятие контактов с низшим звеном органов власти, уполномоченным осуществлять функции по контролю и надзору в сфере налогов и сборов», анкетирование показало, что больше чем половина — 58,3 % опрошенных испытывают страх по отношению к органам налоговой власти, из них 8,3 % собственников и 41,7 % наемных высокооплачиваемых работников, в то время как безразличны по отношению к органам налоговой власти 43,5 % наемных работника со средним и низким достатком.

В части «восприятия системы организации налогообложения» результатами стали следующие показатели: половина опрошенных бизнесменов не согласны на повышение подоходного налога даже при реальном увеличении уровня жизни, возможно, потому, что они просто не верят, что такое возможно, а мнения наемных работников разделились в почти в равных долях: 41,7 % ответили, что не согласны на повышение налога, 42.8 — согласны.

По фактору «восприятия фактов личного столкновения с коррупцией» были получены данные свидетельствующие о том, что большинство респондентов из рассмотренных экономических групп считают, что бороться с коррупцией надо. Большая часть собственников — 45,7 % считают, что бороться с коррупцией стоит путем повышения мотивации, 25 % — считают следует бороться путем ужесточения ответственности, половина опрошенных наемных работников считают лучшим способом борьбы с коррупцией — ужесточение ответственности, шестеро из них — низкооплачиваемые наемные работники, шестеро высокооплачиваемые наемные работники. Часть работников, а именно 17,2 % считают лучшим способом — повышение мотивации, один из них — наемный работник со средней и низкой заработной платой, трое — наемные работники с высокой заработной платой.

Вследствие этого, можно предположить, что наемным работникам с низким доходом и собственникам нет необходимости в знаниях о налогообложении в нашей стране. Что касается собственников то, по-видимому собственники, могут позволить себе нанимать компетентных специалистов и оплачивать им услуги по решению проблем собственников, связанных с налогами. А наемные работники с низким доходом на практике редко сталкиваются с налоговой системой непосредственно и в этой связи могут считать знания о налогообложении не имеющими для них особой пользы.

Наемные работники с высоким уровнем дохода в наибольшей степени разбираются в налоговой системе и имеют не только обширные познания в этой области, но и интерес к ней, поскольку эти знания им приносят дополнительные выгоды в профессиональной деятельности.

Результаты исследования свидетельствуют, что у подавляющего большинства (58,3 %) респондентов целостный образ налоговой системы приобретает негативную окраску чаще всего из-за раздражения, вызываемого контактом с низшим звеном персонала налоговой службы.

Результаты обработки опросов граждан-налогоплательщиков позволили сделать следующие выводы:

- Наибольший интерес и высокий уровень налоговой культуры в сфере налогообложения выявлен у высокооплачиваемых наемных работников.

- Наемные работники с низким доходом имеют низкий уровень налоговой культуры и не понимают, зачем нужны перемены в налоговой системе.

- Собственники, чаще имеют низкий уровень налоговой культуры, так как решение вопросов по взаимоотношению с налоговыми структурами перекладывают на плечи имеющихся в их распоряжении исполнителей-наемных сотрудников с высоким уровнем налоговой культуры.

- Целостное восприятие налоговой системы у подавляющего большинства респондентов ассоциируется в лучшем случае с безразличием в худшем — с раздражением и страхом.

В результате опроса установлено, что в большинстве случаев российские налогоплательщики проявляют достаточно выраженную тенденцию по уклонению от уплаты налогов, используя для этого различные механизмы. Это происходит в том числе и потому, что большинству налогоплательщикам представляется не вполне целесообразным неэффективное использование государством бюджетных средств. Кроме того, формированию негативного восприятия процессов налогообложения в еще большей степени способствуют постоянное «муссирование» средствами массовой информации фактов чиновничьего казнокрадства и коррупции.

В этой связи, необходимо также отметить, что современная система налогообложения характеризуется достаточно глубоким теоретическим обоснованием проблем, т. е. это еще не идеальная налоговая система. По мере развития и совершенствования налоговых систем происходит эволюция взглядов на понимание терминов «налог» и «налогообложение». Во всех странах ведутся теоретические поиски научного обоснования налоговой политики и практические изыскания эффективной и справедливой методики налогообложения. Этим целям служит в первую очередь знание налоговых теорий. По мнению специалистов по налогообложению, взаимоотношения налогоплательщика с налоговой системой во многом зависит от экономического статуса и уровня налоговой культуры.

В ходе опросов так же выявлено, что многие граждане ассоциируют свои обязанности (не только по уплате налогов) противоречащими их правам, как бы обязанности противопоставлены их правам. На самом деле обязанности нисколько не умаляют прав, более того обязанности существуют с правами в неразрывном единстве. Обязанности столь же важны для характеристики социального статуса человека, как и права. Они призваны стабилизировать общественные отношения, помочь гражданину определить свое место в обществе [1]. Иными словами, не любой факт (событие, действие, состояние) может стать юридически значимым фактом, порождающим обязанность, в частности, платить налог, а лишь тот, который свидетельствуют о возникновении дохода, получении прибыли, приобретении имущества, увеличении его стоимости, появлении иного материального блага как в результате экономической деятельности налогоплательщика, так и по другим основаниям, не связанным с такой деятельностью (например, наследование, дарение). Эти экономические реалии и могут являться экономическими основаниями налога. Необходимо отметить, что общепринятыми нормами, прописанными в международном праве Конституционные обязанности — это определенное (должное) поведение человека, предписанное и закрепленное в Конституции [13].

Говоря об экономическом аспекте опроса граждан следует отметить, что у большинства налогоплательщиков, особенно с низкой налоговой культурой бытует мнение, что налоги и налогообложение является бюджетной системой. По мнению многих налоги устанавливаются, исходя из уровня финансирования необходимых расходов, определяемых при утверждении федерального, региональных и местных бюджетов. Такой односторонний подход негативно влияет не только на взаимоотношения налогоплательщиков и налоговых структур, но и в целом на всю налоговую политику. Если подобную констатацию принять за суть налоговой доктрины, то, и уровень налоговых изъятий, и статус участников налоговых отношений должны были бы подчинены подобной цели.

Однако юридический смысл действующих норм Налогового кодекса Российской Федерации подтверждает, что налоговая система исключает налоговый произвол, борется за эффективные методы реализации (с экономической точки зрения) налоговых отношений. Это не в коей мере не отрицает властный характер налоговых отношений, поскольку ключевое положение любой налоговой системы-создание условий для эффективного сбора налогов. Однозначно, что российская система налогообложения, как инструмент государственного регулирования экономических и социальных процессов, отражает в первую очередь интересы государства, и лишь потом предпринимательских структур и граждан. Вместе с тем, как раз НК РФ обеспечивает реализацию фискальной функции налогообложения, сохранив, а по ряду норм — расширив экономико-правовой инструментарий налогоплательщиков для эффективного сбора налогов и противодействия уклонению от их уплаты. Иными словами, цели эффективного сбора налогов подчинен весь комплекс мер, определенный НК РФ, начиная с конкретизированного конституционного права государства устанавливать налоги и кончая мерами налоговой ответственности граждан и организаций за неправомерные деяния, допущенные ими в процессе начисления и уплаты налогов [1].

В заключении хочу отметить, что в действительности, применение принципа эффективности налоговой системы для налогоплательщиков играет важную роль в силу увеличения у налогоплательщиков затрат сопутствующих уплате налогов и сборов. Так нечеткое, непонятное налоговое законодательство вынуждает налогоплательщиков расширять штат сотрудников, занимающихся вопросами налогообложения; нести расходы на оплату консультантов, а при возникновении споров с налоговыми и иными контролирующими органами — на оплату юристов [8–11]. Изменение налогового законодательства [9] вынуждает налогоплательщиков и плательщиков сборов нести помимо указанных затрат расходы по адаптированию их учетных систем к новым требованиям

В этой связи уместно еще раз напомнить утверждение заслуженного юриста Российской Федерации. В. И. Слом утверждает, что обеспечение прав налогоплательщиков должно достигаться как посредством фиксации принципов налогообложения, так и регламентацией системы отношений налогоплательщика с налоговыми органами на всех стадиях налогового процесса. В отношениях по взиманию налогов обеспечение и защита прав налогоплательщиков, будь то граждане или организации, является приоритетной задачей, и, следовательно, все то, что способствует решению такого рода задач само по себе уже момент позитивный [12]. То есть, с экономической точки зрения эффективный путь создания оптимальной налоговой системы есть ограничение налогового бремени посредством установления принципов налогового законодательства, т. к. многие положения налогового законодательства косвенно, а отдельные — непосредственно, положительно влияют на экономическую составляющую системы налогообложения.

Литература:

- Конституция Российской Федерации

- Налоговый Кодекс Российской Федерации

- Гражданский Кодекс Российской Федерации

- http://www.nalog.ru — Федеральная налоговая служба (дата обращения 25.09.2015)

- http://www.gks.ru — Росстат — ФCГC РФ (дата обращения 28.05.2015)

- https://rosreestr.ru — Росреестр — ФСГРКиК РФ (28.05.2015)

- http://www.ved.gov.ru/reg/actual_regulation/temi/sea_port/ — Правительство России

- Статья Кобзевой Т. Я.: Применение некоторых нормативных актов, регламентирующих вопросы взаимоотношения органов государственного контроля и российских работодателей, использующих труд иностранных граждан, «Финансовая газета», 2011, N N 33, 34;

- Статья Кобзевой Т. Я.: действия налоговой инспекции, предъявившей индивидуальному предпринимателю требования о представлении налоговой декларации по уплате налогов в связи с осуществлением предпринимательской деятельности, «Финансовая газета. Региональный выпуск», 2010, N 52;

- Статья Кобзевой Т. Я.: Налогообложение российских граждан, работающих по найму в консульских учреждениях иностранных государств, журнал «Налоговый вестник», 2007, N 2;

- Статья Кобзевой Т. Я.: О налогообложении единым социальным налогом сумм, выплаченных в стране инкорпорации материнской компании гражданам-нерезидентам, направленным на работу в представительства, осуществляющие деятельность на территории Российской Федерации, журнал «Налоговый вестник», 2006, N 7;

- Статья Слом В. И.: Формирование правовой основы налоговой системы России. М. Издательство «Статут», 1998.

- Витрянский В. В., Герасименко С. А. Налоговые органы, налогоплательщик и Гражданский кодекс. — М.: Международный центр финансово-экономического развития, 1995. — 144 с.