Анализ деятельности паевых инвестиционных фондов на рынке драгоценных металлов включает изучение тенденций развития рынка паевых инвестиционных фондов и динамику рынка драгоценных металлов. В обеих изучаемых сферах произошли существенные изменения за последние 8 лет, которые необходимо выявить и проанализировать.

В соответствие с законом «О паевых инвестиционных фондах» паевой инвестиционных фонд (ПИФ) — обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем доверительного управления с условием объединения этого имущества с имуществом других учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией [1].

ПИФы классифицируют на открытые, закрытые, интервальные и биржевые. Открытые ПИФы предполагают возможность инвестора в любой рабочий день расторгнуть договор доверительного управления с управляющей компанией. Этот финансовый институт похож на банковский вклад «до востребования», доходность по которому значительно ниже доходности вложений в открытые ПИФы. Основное преимущество открытых ПИФов — высокая ликвидность, т. е. возможность в любой момент вернуть деньги. Такие фонды формируют консервативные портфели, предполагающие низкую доходность и низкий уровень риска.

Интервальные ПИФы предлагают возможность инвесторам погасить или выкупить паи в течение определенного времени (интервала). Интервалы длятся около двух недель и открываются 1–4 раза в год. Благодаря снижению ликвидности у инвесторов появляется возможность увеличить доходность от инвестирования, т. к. интервальные фонды ведут более агрессивную политику управления финансовыми активами по сравнению с открытыми ПИФами.

Закрытые ПИФы не дают инвестору возможности расторгнуть договор доверительного управления активами до истечения его срока. Эти фонды наименее ликвидны, однако, они предполагают возможность вложения не только денег, но и имущества, ценных бумаг и т. п. Уровень доходности у этих фондов самый высокий по сравнению с предыдущими видами.

Биржевые ПИФы.

С 2008 года рынок паевых инвестиционных фондов в России существенно вырос. В 2007 году на территории РФ было зарегистрировано менее десяти ПИФов, основная часть которых являлась открытыми. В настоящее время в России действуют более 1500 ПИФов. 2/3 работающих фондов относятся к разряду закрытых, 31 % — открытые и 5 % — интервальные [2]. Динамика количества работающих ПИФов показывает растущий линейный тренд только по закрытым ПИФам, тогда как число открытых и интервальных ПИФов является стабильным с 2007 года (рис. 1).

Рис. 1. Динамика количества работающих ПИФов (по данным Национальной лиги управляющих и РосБизнесКонсалтинга) [2]

В 2008 году произошло существенное сокращение оборота финансовых средств в паевых инвестиционных фондах, т. к. большинство вкладчиков изъяли свои деньги из фондов, опасаясь последствий кризиса. После 2008 ситуация на финансовом рынке нормализовалась и инвесторы стали интересоваться более высокой доходностью в ущерб рискованности вложения средств. С этим связан рост числа закрытых ПИФов в России. Тем не менее необходимо отметить, что в период с 2012 по 2015 год количество открытых ПИФ резко возросло. Это связано с кризисными явлениями в экономике, которые стимулируют инвесторов к снижению риска вложений в ущерб доходности.

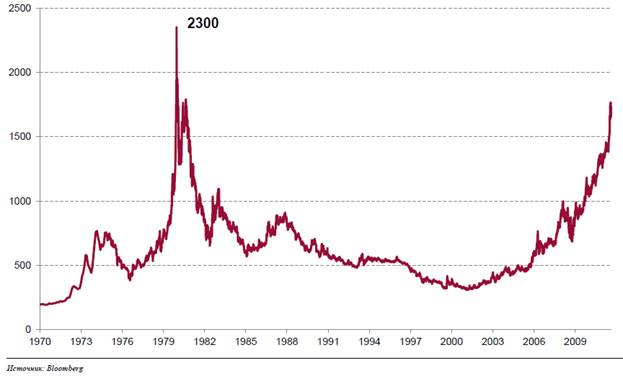

Именно этот основной фактор (кризис, ожидание кризиса) стимулирует объем продаж на рынке драгоценных металлов, т. к. инвесторы перемещают свои средства из более доходных (но и более волатильных) сфер финансового рынка в менее доходные, но и менее рискованные. Анализ рынка драгоценных металлов показал, что с 2008 по 2015 год цены на золото развиваются в рамках восходящего тренда. Рост спроса на драгоценные металлы стимулирует рост цен. Если проследить изменение цен на золото с 1970 года по настоящее время, то исторический максимум цены зафиксирован в 1980-х годах и равен 2300 долл. за унцию (рис. 2).

Рис. 2. Изменение цен на золото с 1970 по 2009 гг. [6]

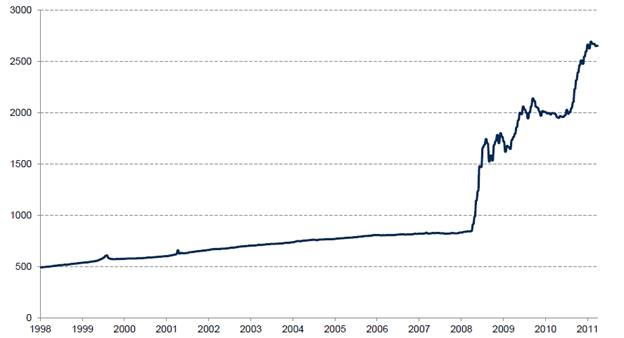

Современный анализ рынка показывает восходящую тенденцию и фиксацию нового максимума цены на золото на уровне 2778,19 долл за унцию (рис. 3). Это означает ажиотажный спрос на золото, связанный с сильнейшими тревогами инвесторов.

Необходимо добавить, что помимо золота на рынке драгоценных металлов покупается и продается серебро, платина и палладий. Но анализ деятельности ПИФов в России, работающих с драгоценными металлами показал, что структура портфеля фондов следующая: большую часть около 50 % портфеля составляет золото, серебро — 10–20 %, платина — 0,5 %, остальная часть распределена между другими инвестиционными объектами. Так как основная часть средств вложена в золото, то именно этот металл и является определяющим доходность портфеля.

Рис. 3. Анализ динамики цен на золото с 2009 года по настоящее время [6]

Проанализируем основные факторы, оказывающие влияние на динамику цен на драгоценные металлы. Основным фактором является инфляция и инфляционные ожидания. Рост денежной массы стимулирует обесценивание продуктов труда, и толкает производителей к повышению цен на свои товары. Если проанализировать инфляцию в России и США за последние 8 лет, то динамика ее роста именно в этот период является наиболее интенсивной. На рисунке 4 показан рост денежной массы США.

Рис. 4. Рост денежной массы в США. [8]

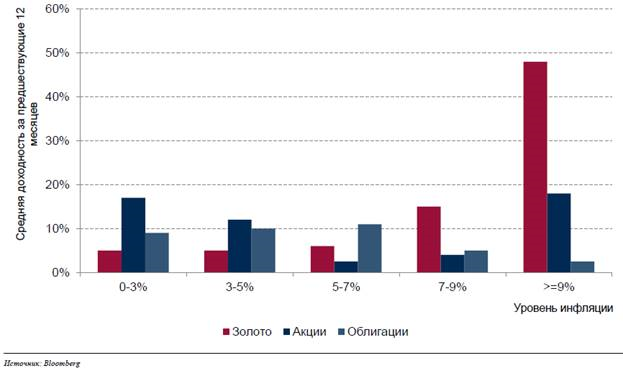

Инфляция вызывает снижение доходности большинства финансовых инструментов, кроме золота. Оно обладает редким свойством сохранять ценность. Как говорил Э. Рузвельт: «За унцию золота человек мог купить прекрасный костюм и во времена Шекспира, и во времена Бетховена и Джефферсона, и в Великую Депрессию». [8]. На рисунке 5 показана динамика доходности различных инвестиционных объектов в зависимости от уровня инфляции.

Рис. 5. Доходность инвестиционных объектов в зависимости от инфляции (1976–2008гг.) [8]

В соответствии с Приказом ФСФР РФ от № 10–79/пз-н «…» включать в состав своих активов драгоценные металлы имеют право только ПИФы, относящиеся к категории фондов товарного рынка и хедж-фондов. Такие ПИФы могут быть существовать в открытой, закрытой и интервальной форме. Открытые паевые инвестиционные фонды представляют собой фонды, в которые инвестор может беспрепятственно вложить деньги и в любое время их забрать. Такие ПИФы обладают наименьшим уровнем риска и наименьшей доходностью. В предкризисный и посткризисный период такие фонды пользуются высоким спросом, предоставляют возможность прекратить инвестиционные отношения в любое время. Примеры таких ПиФов — Газпром-Золото (СЧА 274 628 710.92), Открытие Золото (СЧА 75 051 438.20), Райфайзан Золото (СЧА 695 099 901.35).

Закрытые ПИФы предоставляют возможность закрыть счет и забрать свой пай инвестору только один раз в период, например, раз в год. Они обладают более высокой по сравнению с открытыми ПИФ уровнем доходности и риска. Примерами таких Пифов служат Золотой (СЧА 20 210 256.91 руб). В кризисный период закрытых фондов практически нет, т. к. инвестиции связаны с высоким уровнем риска.

Интервальные ПИФы предоставляют возможность забрать свой пай инвестору в определённые периоды, напрмер, один раз в три месяца в течение 3 дней. Примеры: Yafrnjhbfk 585, Олма драгоценные металлы (СЧА 3 062 278.03). Доходность варьируется от 25 до 50 % в различных фондах.

В настоящий период на сайте (http://gold.investfunds.ru/funds/) содержится только один закрытый ПИФ, что говорит об абсолютном нежелании инвестировать в закрытые ПИФы в период кризиса. Многими банками представлены интервальные и открытые фонды, снижающие уровень риска инвестора, что особенно актуально в современный период.

За последние 8 лет произошло увеличение емкости мирового финансового рынка, что повлекло за собой аккумулирование средств в финансовой сфере. Спрос на финансовые инструменты стимулирует предложение новых финансовых вложений, вследствие чего происходит активное развитие инвестиционных фондов во всем мире. Кризис 2008 года, который после некоторого периода стагнации переходит в кризис настоящего времени, стимулирует переток активов из наиболее рискованных финансовых инструментов к наименее рискованным, таким как драгоценные металлы и золото в частности. Рынок драгоценных металлов активно развивается. Рост цен на золото соответствует возрастающему тренду. В 2015 году зафиксирован новый исторический максимум цены на золото в размере $2854 за тройскую унцию. При этом нельзя сказать, что ПИФы, инвестирующие в драгоценные металлы, также активно развиваются. С 2008 по 2015 год их число колебалось с 15 до 20 в РФ. Инвесторы, вкладывающие капитал в драгоценные металлы, все таки предпочитают иные формы, например, вложение капитала посредством обезличенных металлических счетов.

Литература:

1. Федеральный закон от 29 ноября 2001 г. N 156-ФЗ «Об инвестиционных фондах».

2. Вахрин П. И. Инвестиции: Учебник. — М.: Издательско — торговая корпорация «Дашков и К°», 2009. — 384с.

3. А. Ведеев. Ю. Данилов Прогноз развития финансовых рынков РФ до 2020 г. — М. 2012 г.

4. Еженедельный обзор рынков драгоценных металлов. Банк Москвы.

5. Глобальная финэлита и валютные войны.// http://martinis09.livejournal.com/201491.html

6. Российский рынок паевых инвестиционных фондов: состояние и тенденции развития./ http://image-factor.ru/articles/detail-article/?ID=695

7. http://gold.investfunds.ru/indicators/224/#beginf

8. http://www.sberbank-am.ru/files/webinar_20092011.pdf