Для осуществления контроля над изменениями в политике ценообразования рассчитывают показатель рентабельности продаж. Он определяется отношением величины прибыли к объему продаж [3]: K = P/N

K – рентабельность продаж; P – чистая прибыль от продажи конечной продукции; N – доход от продажи конечного товара.

В формуле расчета рентабельности продаж (ROS), вместо чистой прибыли от продажи конечной продукции (P), так же часто могут использоваться такие варианты: валовая марка; операционная прибыль; прибыль до налогов и процентов (EBIT); прибыль до налогов.

Для более упрощенного отображения анализа рентабельности предприятия по доходу, используем вместо чистой прибыли, прибыль до налогов и процентов. Прибыль данного предприятия в год, без учета различных факторов, равна 650065 рублей, а валовой доход предприятия за год, равен 9252750 рублей. Соответственно, коэффициент рентабельности продаж:

K = P/N= 638155 /9252750 = 0.069. Для наглядности, умножим на процент, получается 0.069*100% = 6.9 %

Процент рентабельности не большой, но такое значение коэффициента, только на первый срок вступления в рынок покупателей. Далее, при хорошей ситуации с покупателями, будем увеличивать стоимость товара, что приведет к увеличению данного коэффициента рентабельности. Для того чтобы определить, какая группа товаров имеет самую низкую рентабельность, включим в таблицу 1, расчет рентабельности по каждой группе товаров.

Таблица 1

Расчет рентабельности продаж по каждой футболке, сделанной разными методами.

|

Одежда разными методами |

Количество заказов в день |

Себестоимость 1-ой футболки |

Доход от 1-ой футболки |

ROS |

|

Футболки (трафар. печать) |

13 |

600 |

650 |

0.073 |

|

Футболки (прямой перенос) |

13 |

676 |

700 |

0.034 |

|

Футболки (термотрансфер) |

13 |

537 |

600 |

0.104 |

Kтп = P/N = (650-602.58)/650 = 0.0729 – 7.3%

Kпп = P/N = (700-675.83)/700 = 0.0345 – 3.4 %

Kтт = P/N = (600-537.1)/600 = 0.1048 – 10.4 %

Из таблицы видно, что самой низкой рентабельностью, обладают футболки, изображения которых, сделаны методом прямого переноса (3.4 %). Такая низкая рентабельность данного метода, является слабостью предприятия. Для решения данной проблемы, можно снизить затрачиваемые издержки, которые необходимы для создания продукции. Можно урезать зарплату работников, покупать более дешевые расходные материалы и.т.д.

Найдем средний коэффициент, рентабельности продаж:  = (13*7.3%+13*3.4%+13*10.4%)/(13+13+13) = 6.9 %. Средний коэффициент совпал с коэффициентом, рассчитанный отношением чистой прибыли к общему доходу предприятия. Следовательно, проверили, что рассчитанный коэффициент правилен.

= (13*7.3%+13*3.4%+13*10.4%)/(13+13+13) = 6.9 %. Средний коэффициент совпал с коэффициентом, рассчитанный отношением чистой прибыли к общему доходу предприятия. Следовательно, проверили, что рассчитанный коэффициент правилен.

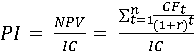

Инвестиции – это вложения капитала субъекта во что-либо для увеличения впоследствии своих доходов. [2] Индекс доходности инвестиций (ИД) - отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению чистых денежных поступлений к накопленному объему инвестиций. [4] Получается, что индекс доходности инвестиций показывает рентабельность инвестиций. При расчете индекса доходности могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию. Индекс доходности инвестиций превышает 1, если и только если для этого потока чистые денежные поступления имеют положительные значения. Индекс доходности инвестиций рассчитывается формулой:

(1)

(1)

Где: PI – индекс доходности инвестиционного проекта; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%); CF – денежный поток за время t; IC – первоначальный, затраченный инвестиционный капитал.

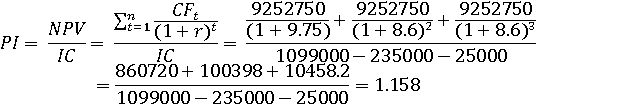

Предположим, что доходность предприятия не зависит от времени, на него влияет только лишь инфляция. Поэтому, вместо ставки дисконтирования, подставим процентную ставку инфляции за определенный период времени, например в течение, 3-х лет, начиная с 2015 года. Тогда срок реализации будет равен 3 годам. Рассчитаем индекс доходности инвестиций на протяжении работы предприятия в течении 3-х лет, соответственно, необходимо взять %-ые ставки инфляции на 2015,2016 и 2017 годы. По расчетам ЦБ годовая инфляция а 2016 год, составит 8% [8], далее, с каждым годом, будет происходить снижение уровня инфляции на 1 %. Что, соответственно дает: 7% в 2017 году, и 6 % 2018 году. По расчетам экспертов АПЭКОН, инфляция на 2015 год, составит 11.5 %, на 2016 год – 10.2 % и на 2017 год – 9.2 % [5]. Для более общей картины изменения инфляции, сопоставим данные с ЦБ и АПЭКОН, и рассчитаем средние значения инфляции за каждый год (табл. 2).

Таблица 2

Прогноз инфляции

|

Год |

Прогноз АПЭКОК, % |

Прогноз ЦБ, % |

Среднее значение, % |

|

2015 |

11.5 |

8 |

9.75 |

|

2016 |

10.2 |

7 |

8.6 |

|

2017 |

9.2 |

6 |

7.6 |

Возьмем средние значения, и подставим в формулу расчета индекса доходности инвестиций:

Получившееся значение из операции: , есть те инвестиции, которые потрачены для закупки оборудования. Так как индекс больше единицы, можно сказать, что проект является привлекательным в течение минимум трех лет. Риск – некая вероятность нежелательного исхода процесса, связанного с производственно-хозяйственной или какой-либо другой деятельности. Предпринимательский риск заключается в возможности не достижения цели, ожидаемых результатов реализации принятого решения или осуществления запланированной деятельности вследствие объективно существующей неопределенности. Риск реализуется через потерю предпринимателем своих ресурсов, отсутствием достаточных доходов или появление дополнительных расходов. Иначе говоря, риск есть угроза того, что предприниматель понесет потери в виде дополнительных расходов, сверх предусмотренных прогнозом или планом его действий либо получит доходы ниже тех, на которые он рассчитывал. [6]

, есть те инвестиции, которые потрачены для закупки оборудования. Так как индекс больше единицы, можно сказать, что проект является привлекательным в течение минимум трех лет. Риск – некая вероятность нежелательного исхода процесса, связанного с производственно-хозяйственной или какой-либо другой деятельности. Предпринимательский риск заключается в возможности не достижения цели, ожидаемых результатов реализации принятого решения или осуществления запланированной деятельности вследствие объективно существующей неопределенности. Риск реализуется через потерю предпринимателем своих ресурсов, отсутствием достаточных доходов или появление дополнительных расходов. Иначе говоря, риск есть угроза того, что предприниматель понесет потери в виде дополнительных расходов, сверх предусмотренных прогнозом или планом его действий либо получит доходы ниже тех, на которые он рассчитывал. [6]

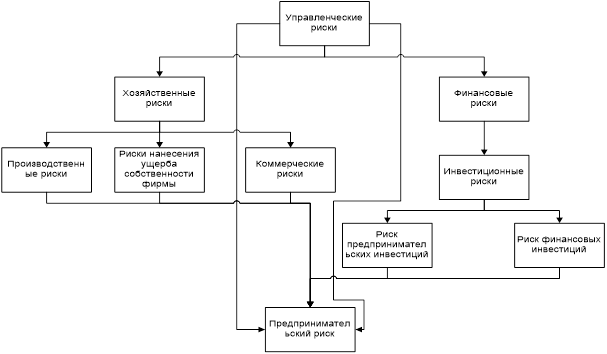

Управленческие риски, в зависимости от сферы возникновения, можно разделить на две группы рисков: хозяйственный риск, финансовый риск. Те, в свою очередь тоже подразделяются на группы и виды (Рис. 1).

Рис. 1. Основные виды рисков деятельности фирмы в зависимости от сферы возникновения.

Из рисунка видно, что предпринимательский риск, в основе своем, заключается в рисках управления своим бизнесом. По сути, предпринимательский риск и есть управленческий риск. Теперь поговорим о каждом типе риска.

Производственный риск – это риск невыполнения своих обязательств и нормативных планов по производству товаров, работ, услуг в результате воздействия, как внешней среды, так и внутренних факторов.[1] Такие риски могут быть вследствие дефектов, снижения качества и уменьшения объема выпускаемой продукции.

Коммерческий риск. Такой риск отражает процесс продаж и закупок товаров и услуг, которые необходимы предприятию, в целях получения прибыли или создания собственной продукции. Данный риск проявляется в снижении объема продажи товаров и в неблагоприятном повышении издержек производства, связанных с повышением цен на сырье и ресурсы.

Риск нанесения ущерба собственности предприятия связан с возможностью халатности, не внимательности работников, перенапряжения технических систем, а к тому же кражи имущества.

Инвестиционные риски – риски обусловленные, вложением средств в инвестиционные проекты, которые могут принести убыль, нежели прибыль. Неправильный выбор вложения инвестиций, может существенно повлиять на денежную массу, что она, впоследствии, уменьшится, нежели увеличится. Наиболее существенные риски, относящиеся к инвестиционным проектам, это кредитные риски заемщика и риски заказчика различных работ.

Управленческие риски – риски руководства при планировании деятельности предприятия, и прогнозировании финансовой ситуации за период времени. Такие риски могут иметь как положительный эффект, так и отрицательный, они могут непосредственно влиять на другие виды, увеличивая или уменьшая угрозу со стороны других рисков. Поэтому управленческие риски занимают наиболее важную позицию в группе рисков, относящихся к деятельности предприятия.

Каждый из данных рисков имеет решение. Для уменьшения имущественных рисков: страхование фирмы, регулярное консультирование персонала. Для уменьшения коммерческих и финансовых рисков: страхование, постоянное изучение рынка, наем квалифицированных менеджеров. Для уменьшения риска травм и заболеваний: страхование, оборудование рабочих мест соответственно с техникой безопасности, проведение инструктажа и регулярная сдача ТБ. Для уменьшения вероятности вымогательства: уменьшение числа сомнительных контактов, консультация у квалифицированных юристов, обращение в силовые органы и структуры. Любая компания осуществляет свою деятельность в изменчивых условиях глобального рынка, и таким образом, постоянно находится в положении, когда то или иное изменение рыночной ситуации приводит к благоприятным или неблагоприятным последствиям для компании. Например, на российскую фирму, которая осуществляет поставки товаров на мировые рынки, оказывают влияние обменные курсы валют. На компанию, занимающуюся производством товаров, влияют цены на сырье и на конечную продукцию. Компания, осуществляющая свою деятельность на фондовом рынке, зависит от изменения цен на акции, облигации и другие ценные бумаги. Таким образом, изменения рыночных цен являются источником значительных рисков.[7]

Цель анализа риска заключается в формировании целостной картины рисков, которые могут угрожать бизнесу организации. Для предупреждения и выявления таких угроз, существуют количественный и качественный анализ риска. Количественный анализ заключается в сборе данных, необходимых для оценки степени предсказуемости риска. Поэтому говорится о вероятности возникновения риска, при этом вероятности классифицируют на субъективную вероятность и объективную вероятность. Для объективной вероятности подходят статистические модели исследования, а для субъективной вероятности – экспертные модели. В статистической модели, ключевым фактором является вероятность возникновения убытков, а в экспериментальной модели основной фактор – это размер убытка. При качественном анализе, сбор информации в основном, происходит по управленческим решениям предприятия, анализу чувствительности финансовых результатов и изменению основных параметров деятельности. Основным риском предприятия, является недостаточный спрос на конечный продукт, создаваемый фирмой. Отсутствие спроса на товар является важнейшим риском банкротства предприятия. Поэтому, почти все предприятия, пытаются привлечь новых покупателей и потребителей своего товара. Улучшение технологий производимого товара, уменьшение цены на продукцию, увеличение качества товара, реклама и.т.д. Данные факторы имеют под собой только одну цель для предприятия, увеличить спрос на его товары и услуги. Существует много способов увеличения прибыли предприятия, и все они будут верны при правильном использовании. Например, можно уменьшить расходы предприятия: уменьшить затраты на сырье и расходные материалы, уменьшить зарплаты работникам, купить помещение, а не платить за арендную плату. Можно и увеличить доходы предприятия, а весь доход – это клиентура фирмы. Поэтому необходимо осваивать новые технологии, в целях увеличения качества, и уменьшения затрат.

Литература:

1. Иванов А.А., Олейников С.Я., Бочаров С.А. Риск-менеджмент: учебно-методический комплекс. – Изд-во МЭСИ 2008 – с.193.

2. Мальцева Ю. Н. Инвестиции: конспект лекций. – Изд-во Эксмо, 2008 – с. 224.

3. Новопашина Е.А. Практика оценки финансового состояния хозяйствующего субъекта с учетом мирового опыта: Учебное пособие. – Изд-во СПБПУ, 2008 – с. 130.

4. Непомнящий Е.Г. Экономическая оценка инвестиций: Учебное пособие. – Изд-во ТРТУ, 2005. – с. 292.

5. Прогноз инфляции в России на 2015, 2016 и 2017 годы. [Электронный ресурс] – режим доступа: http://apecon.ru/Prognoz-inflyatsii-v-RF/Prognoz-inflyatsii-v-Rossii-na-2015-2016-i-2017-gody.html, свободный – Загл. с экрана.

6. Под ред. Волкова О.И., Девяткина О.В. Экономика предприятия (фирмы). – Изд-во ИНФРА-М,2008 – с. 604.

7. Потапова М.В. «Методы оценки финансовых рисков компаний и инструменты их хеджирования» Выпускная квалификационная работа. – Москва, 2012 – с.95.

8. ЦБ ожидает снижение годовой инфляции. [Электронный ресурс] – режим доступа: http://www.gazeta.ru/business/news/2015/04/30/n_7156937.shtml, свободный – Загл. с экрана.