В статье рассмотрены два финансовых кризиса – 2008 и 2014 годов, проведён анализ сходных факторов. Автором, на основании анализа двух кризисов, сделаны выводы о приоритетных направлениях инвестирования в 2015 году. Рассмотрены различные финансовые инструменты для длительных, среднесрочных и краткосрочных инвестиций.

Ключевые слова: инвестиции; инвестиционные инструменты; кризис.

«Первое правило бизнеса: защищайте свои инвестиции»

Нынешний кризис в России назревал давно. Полная зависимость бюджета от цены на нефть, неэффективно управляемые государственные монополии [3], тотальная коррупция на всех уровнях власти [13] – факторы, обуславливающие ослабление экономики. Прибавившиеся к ним из-за обвинений в поддержании конфликта на Украине и аннексии Крыма секторальные санкции [12] обуславливают новые экономические правила игры.

С данной точкой зрения согласна и главный экономист Альфа-Банка, руководитель Центра макроэкономического анализа Наталия Орлова, считающая, что политическая конъюнктура оказывает существенное влияние на формирование инвестиционного климата [10].

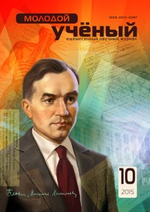

Однако, стоит отметить, что Россия за последние 20 лет уже дважды оказывалась в похожей ситуации: в 1998 и 2008 годах. Экономическая конъюнктура кризиса 2008-2009 годов, за исключением санкций, вполне идентична нынешним трудностям, с которыми столкнулась российская экономика. Это, в первую очередь, снижение цены на нефть (Рис.1), которое очень болезненно для сырьевой российской экономики.

Здесь хочется сделать лирическое отступление и рассмотреть причины удешевления «чёрного золота» в различные годы. По поводу природы взлетов и падений нефтяных цен существуют разные теории. Бывший заместитель министра энергетики Владимир Милов, например, убежден, что ключевым фактором, определявшим уровень цен в последние годы выше чем $100 за баррель, было не соотношение физического спроса и предложения на «черное золото», а тенденции финансовых рынков, задавшие новый механизм ценообразования на сырье примерно с середины нулевых, когда нужно было куда-то девать сложившийся в мире избыток денежной ликвидности [2]. Милову вторит известный московский финансовый аналитик Степан Демура: «В то время как стоимость нефти упала вдвое, спрос на это сырье упал всего на несколько процентов».

Рис.1. Динамика стоимости нефти марки Brent в 2008-2015 гг.

Я склонен соглашаться с данным мнением, основываясь на выводах из мирового финансового кризиса 2008 года, когда баланс спроса и предложения не менялся, однако нефтяные цены взлетели до $140 за баррель. Одной из основных причин этого скачка принято считать спекуляции инвестбанков после американского ипотечного кризиса 2007 года, сделавшим рынок акций непривлекательным для вложений, вследствие чего инвестбанкиры решили разместить ликвидность в нефтяные фьючерсы, на ровном месте подняв их цену до заоблачных высот. Потом случилась история с банкротством Lehman Brothers, и цены за 5 месяцев обрушились со $140 до $40 за баррель. При этом на самом рынке физической нефти не происходило ничего сверхестественного, просто спекулятивный капитал ушёл из нефтяных фьючерсов.

В 2013-2014 мы наблюдаем несколько иную картину. Успокоившаяся «арабская весна» вернувшая стабильность на Ближний Восток. Америка, за счёт удешевления стоимости добычи сланцевой нефти, нарастившая объёмы добычи, и уже обошедшая по этому показателю Россию [7]. Нефтяной картель ОПЕК не снижающий объёмы добычи. Саудовская Аравии, сохраняющая большую свободную добывающую мощность (отсутствие которой до кризиса 2008 года трактовалось наравне со спекуляциями как один из главных драйверов высоких цен). И в целом не восстановившаяся после кризиса 2008 года мировая экономика. Всё это повлекло очередную корректировку цены на нефть, что в свою очередь негативно сказалось на российской экономике. В изменившихся условиях, Центробанк был вынужден пойти на кардинальные меры. 10 ноября 2014 года было объявлено об отказе от действующего механизма курсовой политики - рубль был отпущен в «свободное плавание» [6]. Однако валютные интервенции для поддержания стабильного курса рубля не были прекращены, что, впрочем, не помогло остановить рост валюты вплоть до марта 2015 года – окончания финансового года, периода закрытия финансовой отчётности и налоговых выплат в бюджет, времени повышенного спроса на рубли.

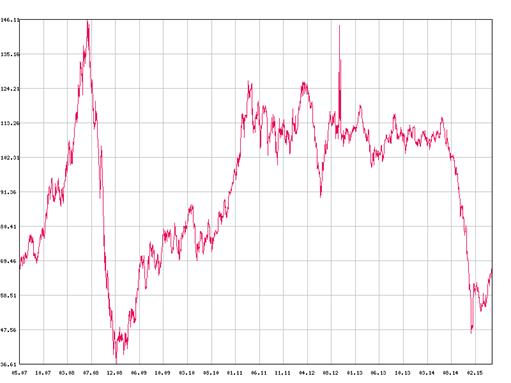

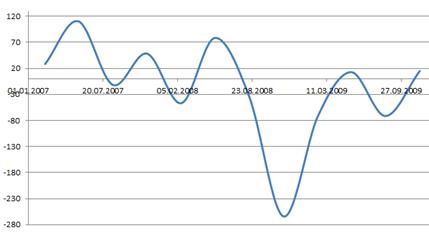

Также регулятор увеличил ставку рефинансирования. Ставка рефинансирование — процентная ставка, под которую Центробанк РФ выдает кредиты коммерческим банкам, т.е. стоимость денег для банков, которые впоследствии выдают эти деньги реальному сектору. С сентября 2013, роль ставки рефинансирования стала играть, так называемая, ключевая ставка (изменилась структура кредитов, выдаваемых ЦБ). Как видно, перед каждым из кризисов, «ценность денег» заметно возрастала (Рис.2), что отслеживается по росту процентной ставки от ЦБ РФ. 30 апреля 2015 года ключевая ставка была снижена до 12,5% [4]. Это, наряду с ценой на нефть, ещё один параметр схожести кризисов 2008 и 2014 годов.

Рис.2. Изменение ставки рефинансирования и ключевой ставки в 2003-2014 годах

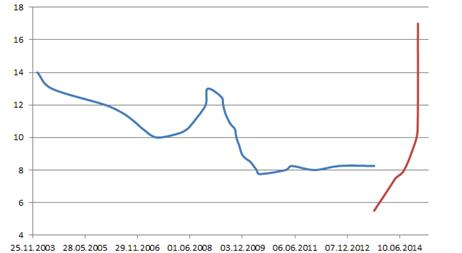

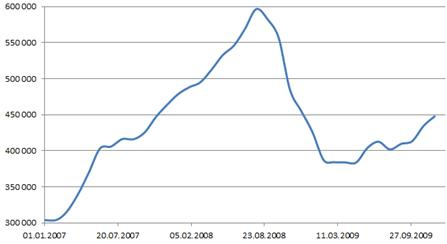

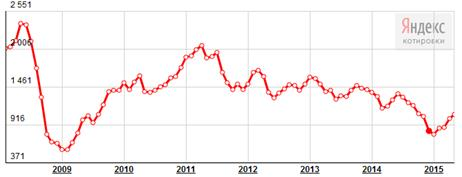

Следующим схожим фактором является изменение объёма золотовалютных резервов. Золотовалютные резервы отображают количество средств в запасе у государства, которые могут быть использованы для поддержания курса, финансового регулирования и помощи. Рассмотрим график изменения запасов, в млрд долларов США (Рис.3). Чётко видно, что в 2008 и 2014 (Рис.4) объём золотовалютных резервов уменьшался почти до идентичных значений. Перед кризисом 2008 года, ЗВР только росли, а за время кризиса упали на 35%. По текущему состоянию, золотовалютные запасы РФ уменьшаются, за два года снижение составило 34%. На 24 апреля 2015 объём ЗВР по данным МВФ составил 353 миллиарда долларов [11], что идентично процентному снижению 2008 года.

Рис.3. ЗВР за 2007 — 2009 годы

Рис.4. ЗВР за 2013 — декабрь 2014

Далее рассмотрим инвестиции в российскую экономику. В 2007 году, ввоз капитала составил 175 млрд рублей. За 2008 год отток капитала составил 267 млрд долларов, при этом почти вся сумма ушла за октябрь — декабрь 2008 года. В 2009 год отток упал до 114 млрд долларов (Рис.5). Как видно из Таблицы 1, кризисы 2008 и 2014 годов очень сходны, поэтому и выход из нынешнего кризиса с точки зрения экономических факторов можно прогнозировать исходя из предыдущего. В этом со мной соглашается и главный экономист Альфа-Банка: «Единственное, что поменяется по сравнению с 2008 годом, - это более жесткая политика бюджета, если тогда расходы росли быстрее инфляции, то сегодня бюджет пытается сохранять нейтралитет, нет избыточного стимулирования». – считает Наталия Орлова[10].

Рис.5. Динамика ввоза и оттока капитала с 2007 до 2014 года

Таблица 1

Сводная таблица сравнения кризисов 2008 и 2014 годов

|

|

2008 год |

2014 год |

|

Цена на нефть |

Падение в 4 раза |

Падение в 2,5 раза |

|

Ключевая ставка |

13% |

17% (в 2015 понижена до 12,5%) |

|

ЗВР |

380 млрд. долларов. Падение 35% |

353 млрд. долларов Падение 34% |

|

Отток капитала |

122 млрд. долларов |

170 млрд. долларов |

Рассмотрим, исходя из опыта кризиса 2008 года, основные направления для вложения инвестиционных средств. Для наглядности я использую финансовые инструменты Сбербанка: паевые инвестиционные фонды (ПИФ) и инвестиционное страхование жизни (ИСЖ\СмартПолис). Инвестиционное страхование жизни представляет собой комплексный продукт, включающий в себя страхование жизни, надёжный доход и дополнительный инвестиционные доход. Денежные средства распределяются на гарантийный фонд (инвестируется в надежные облигации и депозиты) и рисковый фонд (инвестируется в один из высокодоходных фондов). Гарантийный фонд приносит стабильный доход, который позволяет «Сбербанк страхование» гарантировать 100% возврат вложенных средств при любой ситуации на рынке. Рисковый фонд позволяет получить потенциально высокий доход [8]. Программа является долгосрочной (5, 7 и 10 лет), что позволяет оптимально разместить «длинные» деньги.

Рис.6. Ретроспективный анализ СмартПолиса «Индекс РТС»

Вложив в конце 2008 года 1 000 000 рублей, спустя два года можно было заработать 3 000 000, получив почти 100% годовых (Рис.6). В данный момент динамика Индекса РТС такая же – он недооценён и обладает отличным потенциалом роста (Рис.7). Вложившись в январе 2009 в Индекс РТС (556 пунктов), уже через 2 года можно было утроиться (1879 пунктов).

Рис.7. Динамика Индекса РТС

Если рассматривать среднесрочные инвестиции (на срок 2-3 года), то наиболее привлекательным в 2015 году видится рынок российских еврооблигаций (Рис.8). Давление западных санкций всё ещё оказывает низкое влияние на долговую нагрузку страны — суверенную и корпоративную. И хотя некоторые компании с государственным участием отрезаны от западного финансирования, Россия может похвастаться самой низкой долговой нагрузкой среди большинства развивающихся и развитых рынков, считает Алексей Ищенко, директор управляющей компании «Промсвязь» [5].

Рис.8. Динамика стоимости паёв фондов «Сбербанк Еврооблигации» и «Сбербанк Америка»

Ему вторит и Олег Мазуров, управляющий деньгами владельца АФК «Система» Владимира Евтушенкова: «Я за простоту, а при нынешних ставках облигации — самое простое решение. Мы часто выбираем еврооблигации российских экспортеров, рублевые бумаги крупных компаний с дюрацией до трех лет» [5]. Для получения более быстрого дохода следует рассмотреть паевые инвестиционные фонды, номинированные в иностранной валюте – Сбербанк Америка, Сбербанк Европа, Сбербанк Золото [9]. Вложение в данные фонды в ближайшее время позволит к ноябрю-декабрю получить около 50% прибыли.

Осенью наступит период кредитных выплат, что повлечёт за собой увеличение спроса у компаний на иностранную валюту, следовательно будет расти и курс. Нечто подобное мы видели в прошлом году, до момента, когда в декабре Роснефть обвалила рубль выпуском ничем не подкреплённых облигаций на сумму около 10 миллиардов долларов, считает бывший министр финансов России Алексей Кудрин [1].

Соглашается со мной в отношении рынка акций США и Алексей Ищенко, считающий, что для остановки роста американского рынка нет никаких причин. Падение цен на нефть дает огромный толчок росту американской экономики, завязанной на индивидуальном потреблении. Так же, по его мнению, интересен рынок недвижимости в США. Пузыря на этом рынке, как в 2007 году, сейчас нет, международные инвесторы, в первую очередь китайцы и европейцы, выстраиваются здесь в очередь [5]. Не стоит так же забывать и про обезличенные металлические счета (ОМС), которые совмещают в себе как спекулятивный доход, так и возможность размещения «длинных» денег.

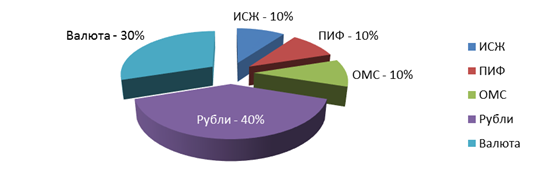

Суммируя вышеизложенное, хочу напомнить старую пословицу – «Не храните все яйца в одной корзине». Распределяйте свои сбережения таким образом, чтобы максимально комфортно для вас сохранить и приумножить их. Используйте все представленные на рынке инструменты. Формируйте собственные портфели (Рис.10), сами определяйте доли того или иного инструмента. Задумайтесь о завтрашнем дне сегодня, ведь как говорил Джон Голсуорси: «Если вы не думаете о будущем, у вас его не будет».

Рис.10. Рекомендуемое размещение средств, портфельный подход.

Литература:

1. Кудрин считает, что рубль обвалила сделка «Роснефти» // Rustelegraph.ru : сайт информационного агентства «Телеграф». 2014. URL: http://rustelegraph.ru/news/2014-12-16/ (дата обращения 09.05.2015)

2. Милов В. Почему падают цены на нефть? // Forbes.ru: сайт журнала «Форбс». 2014. URL: http://www.forbes.ru/mneniya-column/konkurentsiya/269707-pochemu-padayut-tseny-na-neft (дата обращения 02.05.2015)

3. Навальный А. Счётная палата об РЖД // Navalny.com: сайт Алексея Навального. 2014. URL: https://navalny.com/p/4136/ (дата обращения 01.05.2015)

4. Пресс-релиз ЦБ РФ от 30 апреля 2015 года «О ключевой ставке Банка России» // cbr.ru: сайт Центробанка России. 2015. URL: http://www.cbr.ru/press/pr.aspx?file= 30042015_133103dkp2015-04-30T13_05_21.htm (дата обращения 30.04.2015)

5. Руденко П., Вержбицкий А. Кто управляет деньгами бизнесменов из списка Forbes // Forbes.ru: сайт журнала «Форбс». 2015. URL: http://www.forbes.ru/finansy/igroki /288265-klub-smotryashchikh- iz-spiska-forbes (дата обращения 13.05.2015)

6. Русская служба ВВС. Центробанк отпустил рубль в «свободное плавание» // BBC.co.uk: сайт информационного агентства BBC. 2014. URL: http://www.bbc.co.uk/russian/russia/2014/11/141110_centrobank_rouble_rate (дата обращения 01.05.2015)

7. Салихов М. Почему США обогнали Россию по производству углеводородов // Forbes.ru: сайт журнала «Форбс». 2013. URL: http://www.forbes.ru/mneniya-column/konkurentsiya/245804-pochemu-ssha-obognali-rossiyu-po-proizvodstvu-uglevodorodov (дата обращения 07.05.2015)

8. Сбербанк Страхование // Sberbank-insurance.ru: сайт компании «Сбербанк Страхование». 2015. URL: https://sberbank-insurance.ru/products/ (дата обращения 10.05.2015)

9. Сбербанк Управление Активами // Sberbank-am.ru: сайт Управляющей Компании Сбербанка. 2015. URL: http://sberbank-am.ru/rus/Individuals/index.wbp (дата обращения 10.05.2015)

10. Шемякина И. Главный экономист Альфа-Банка сравнила кризисы 2008 и 2014 годов // T-L.ru: сайт информационного агентства «Тюменская линия». 2014. URL: http://t-l.ru/184792.html (дата обращения 06.05.2015)

11. International Monetary Fund // IMF.org: сайт Международного Валютного Фонда. 2014. URL: http://www.imf.org/external/np/sta/ir/IRProcessWeb/data/rus/eng/currus.htm (дата обращения 02.05.2015)

12. Pace J. Obama backs bill imposing new sanctions on Russia // AP.org: сайт журнала «The Associated Press». 2014. URL: http://bigstory.ap.org/article/0527e54d54444902a -russia-sanctions (дата обращения 05.05.2015)

13. Transparency International // Transparency.org.ru: сайт организации Transparency International. 2014. URL: http://www.transparency.org.ru/ (дата обращения 29.04.2015)